著者: マイケル・ナドー

編集者: Plain Language Blockchain

パンデミック後の時代は財政優位、つまり連邦準備制度理事会が高金利を維持しているにもかかわらず流動性が高く、政府の赤字と短期国債の発行によって経済が推進されているという特徴がある。

現在、私たちは民間部門が主導する段階に突入しており、財務省は前政権とは異なり、関税や支出制限を通じて流動性を引き上げています。

だからこそ金利を下げる必要があるのです。

私たちは、世界的な流動性の観点から現在のサイクルを分析し、今回の「切り下げ取引」がなぜ最終段階に達したのかを明らかにします。

財政優位は終わりを迎えるのか?

私たちは、他の誰もが「上昇を追いかけている」ときに「下落時に買う」ことを常に望んでいます。

だからこそ、最近の「切り下げ取引」に関する議論はすべて私たちの注目を集めているのです。

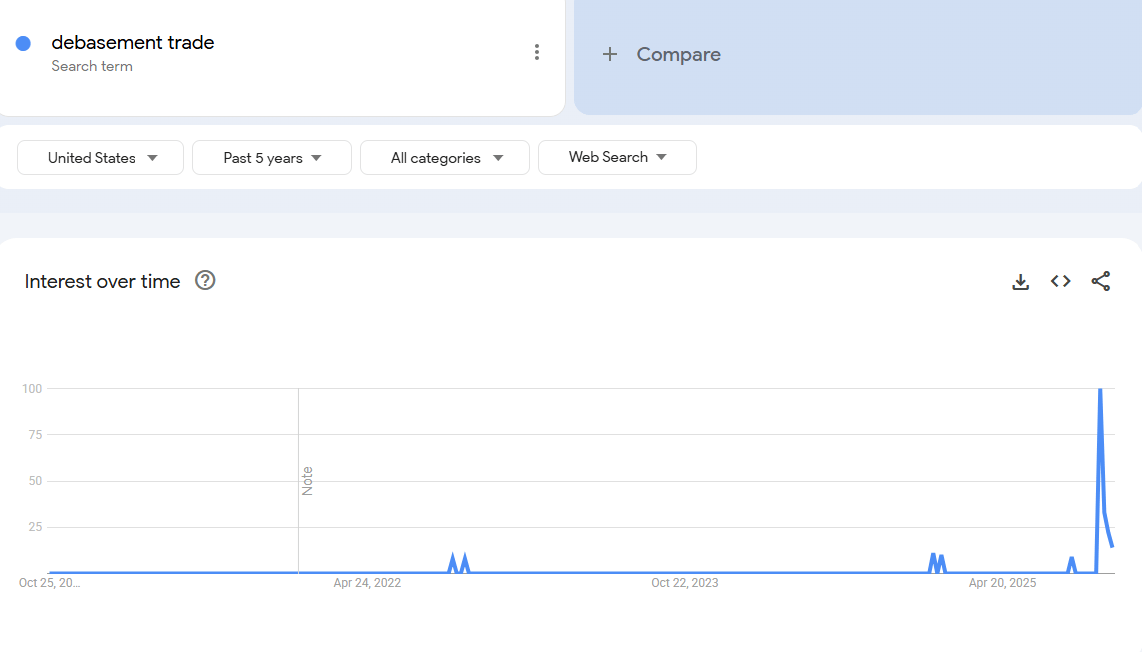

データ: Google トレンド

「切り下げ取引」への関心は数年前から高まっていたと考えられます。当時、ビットコインの価格は25,000ドル、金の価格は2,000ドルでした。当時は、暗号通貨アナリストやマクロ経済学者以外、誰もこの話題を取り上げませんでした。

私たちの見解では、この「取引」は本質的に完了しています。

したがって、私たちの仕事は、それを生み出した条件を理解し、その条件が今後も存在し続けるかどうかを理解することです。

この取引を促した要因は何でしょうか?私たちの見解では、主に2つの要因があります。

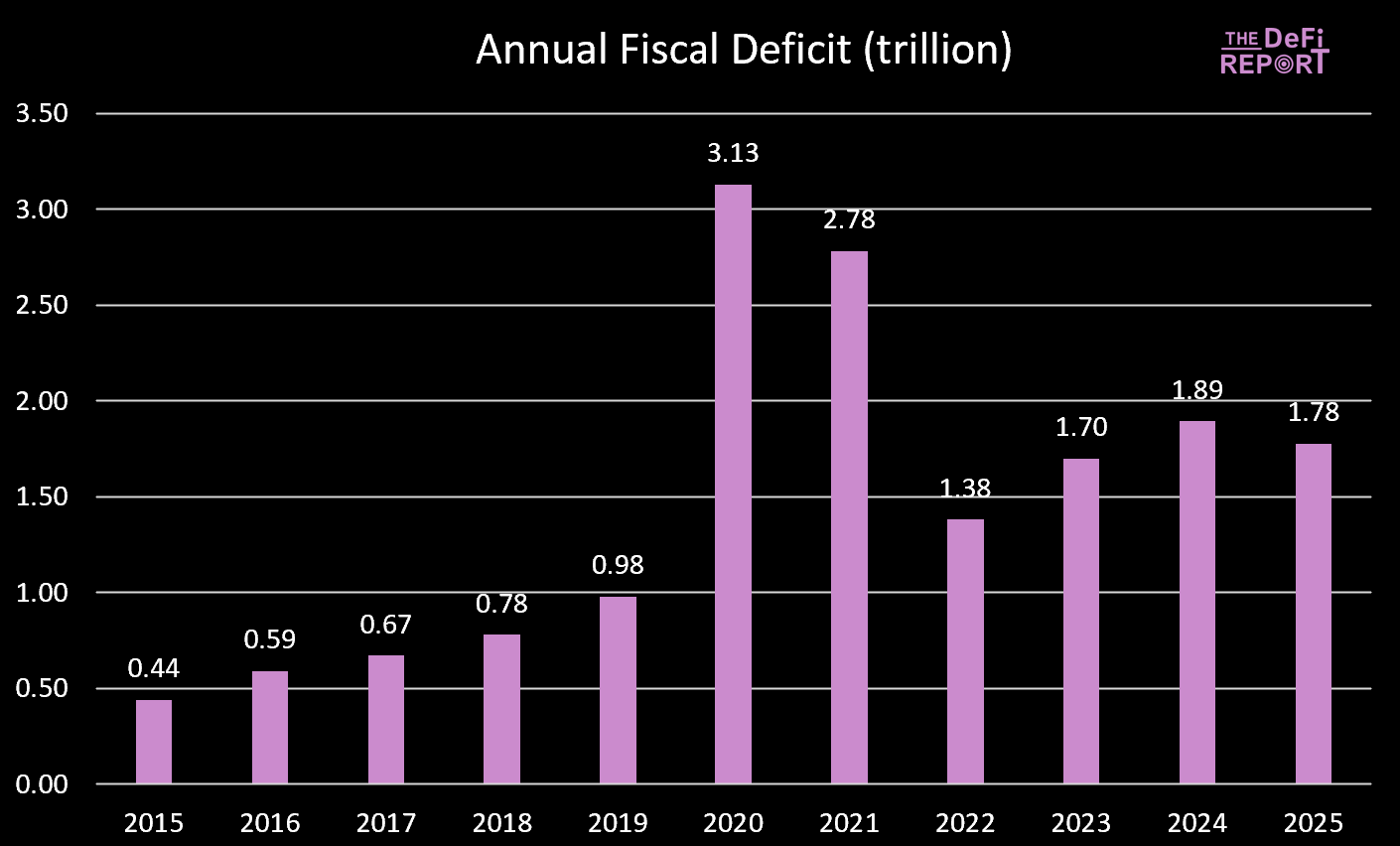

1. 財務支出。バイデン政権下では、大規模な財政赤字が発生しました。

データ: 米国財務省

2025年度は終了したばかりで、財政赤字はわずかに減少しました。これは主に歳出削減ではなく、増税(関税)によるものです。しかし、「ビッグ・ビューティフル・ビル」は、メディケイドと補足栄養支援プログラム(SNAP)の給付を削減することで歳出削減を実現すると予想されています。

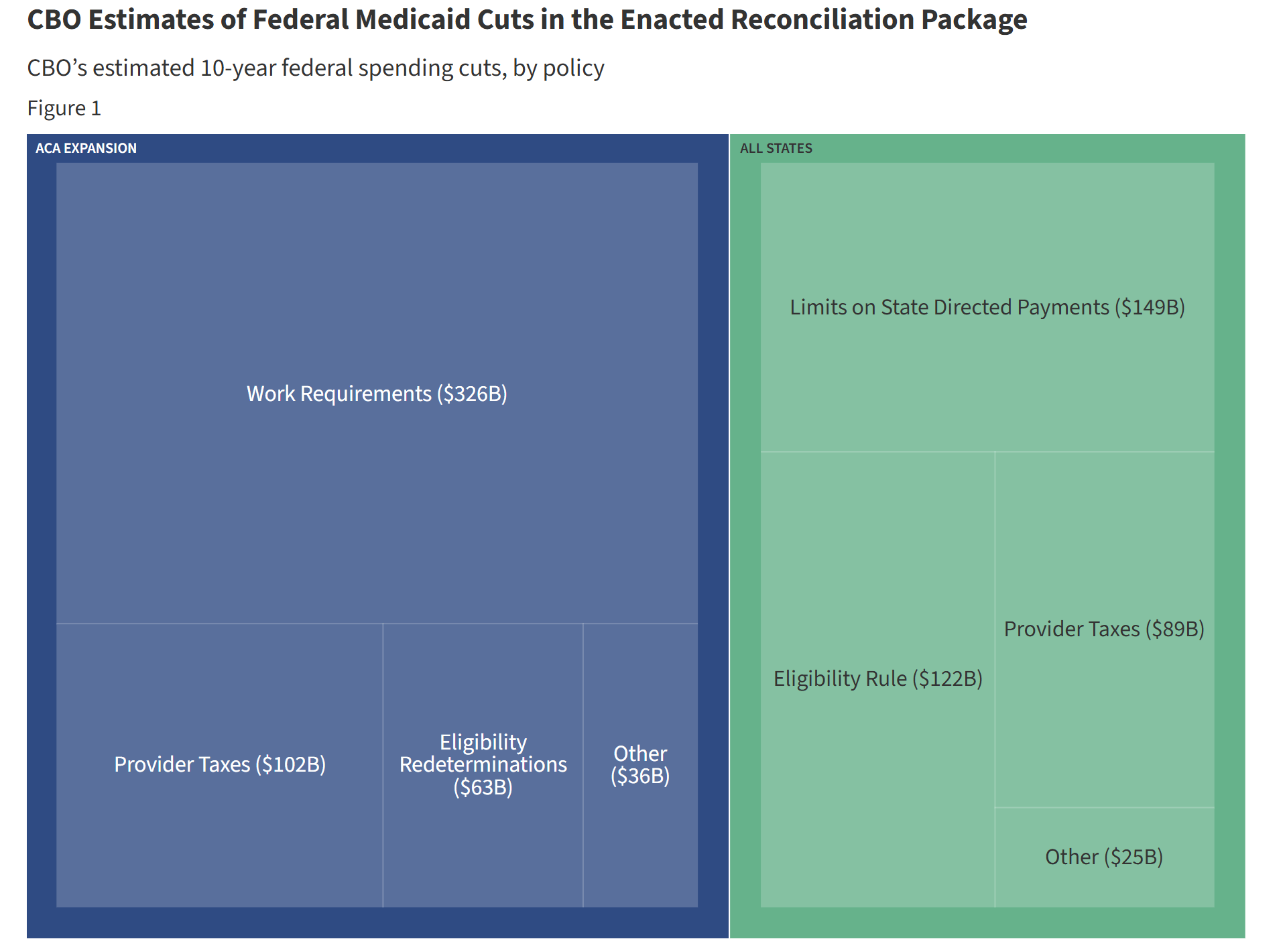

データ: KFF(カイザーファミリー財団)の削減と現在の支出軌道の比較

バイデン大統領の任期中、政府支出と移転支出は継続的に経済に流動性を注入しました。しかし、グレートアメリカ法の下では、支出の伸びは鈍化しました。

これは政府が経済に注入する資金が少なくなっていることを意味します。

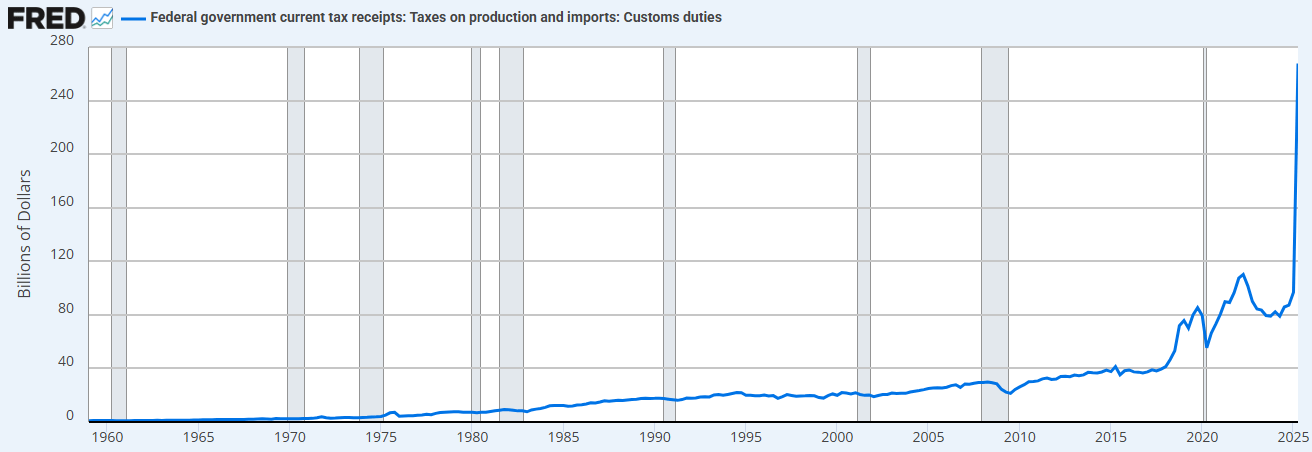

さらに、政府は関税を通じて経済から資金を引き上げている。

データ: FRED (セントルイス連邦準備銀行経済データ)

支出制限(前政権と比較)と関税引き上げの組み合わせは、財務省が流動性を供給するのではなく、吸収していることを意味している。

これが金利を引き下げる必要がある理由です。

「我々は経済を民営化し、民間部門を活性化し、政府を縮小します。」—スコット・ベセント

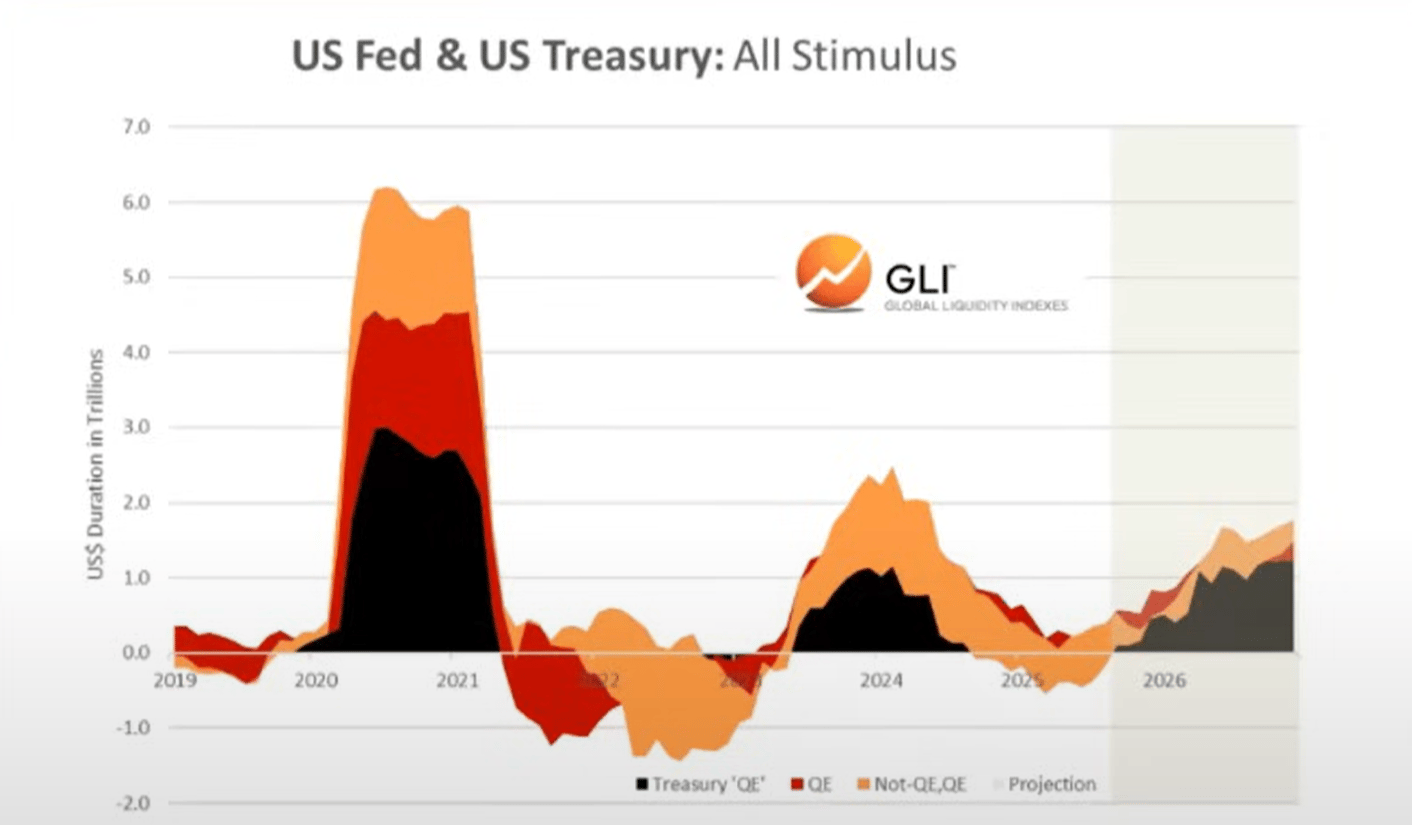

2. 「財務省QE」。バイデン政権下では、財務省による過剰な支出を賄うため、新たな形態の「量的緩和」(QE)が実施されました。これは下図(黒線)で確認できます。「財務省QE」は、長期債ではなく短期債を通じて政府支出を賄うことで市場を支えました。

データ: グローバル流動性指数

我々は、財政支出と財務省による量的緩和が、過去数年間に見られた「通貨切り下げ取引」と「あらゆるもののバブル」を助長してきたと考えています。

しかし今、私たちは「トランプ経済」に移行しており、民間部門が財務省からバトンを引き継いでいる。

同様に、金利を引き下げる必要があるのもこのためです。銀行融資を活用して民間部門を活性化させる必要があるのです。

この移行期間に入ると、世界的な流動性サイクルはピークに達しつつあるように見えます...

世界的な流動性サイクルはピークに達し、減少しつつあります。

現在のサイクルと平均サイクル

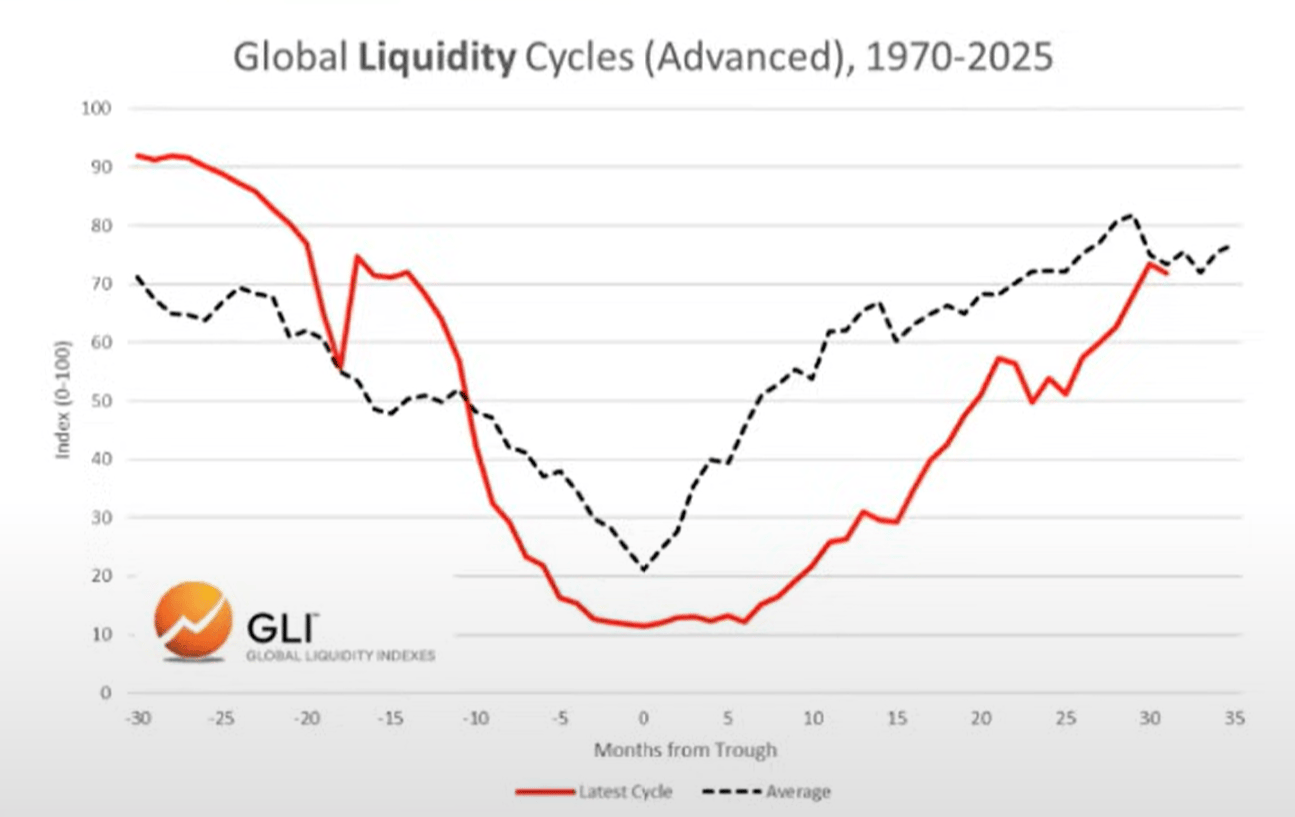

以下では、現在のサイクル (赤線) と 1970 年以降の歴史的平均サイクル (灰色の線) の比較を見ることができます。

データ: グローバル流動性指数

資産配分

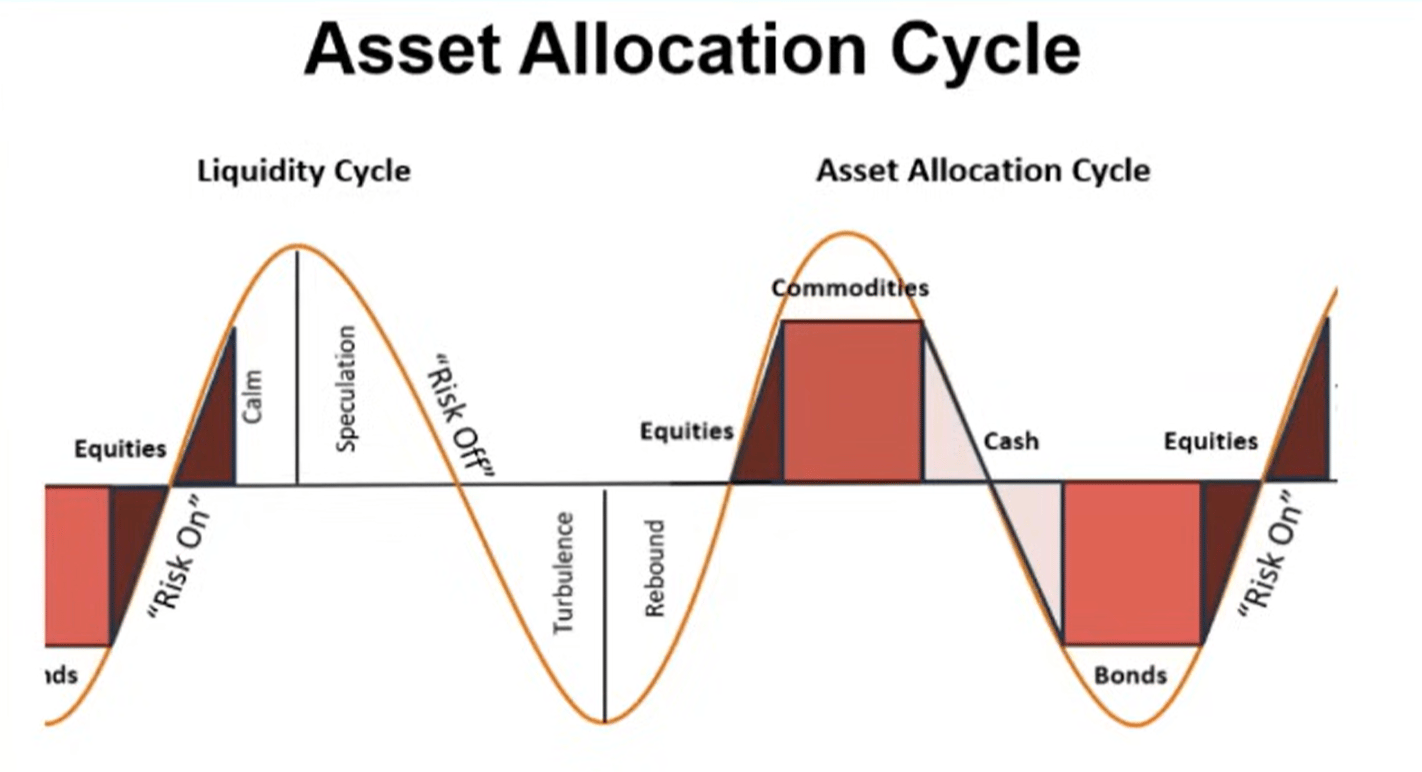

ハウエル氏の世界流動性指数に関する研究に基づいて、典型的な流動性サイクルとそれが資産配分とどのように連動しているかを観察することができます。

商品は、しばしば最後に下落する資産であり、まさにそれが今日の状況です(金、銀、銅、パラジウム)。

この観点から見ると、現在のサイクルは非常に典型的に見えます。

データ: グローバル流動性指数

したがって、流動性が本当にピークに達しているのであれば、環境の変化に伴い、投資家は現金と債券への資金シフトを加速させると予想されます。ただし、このプロセスはまだ始まってもいません(市場は依然として「リスク回避的」です)。

負債と流動性

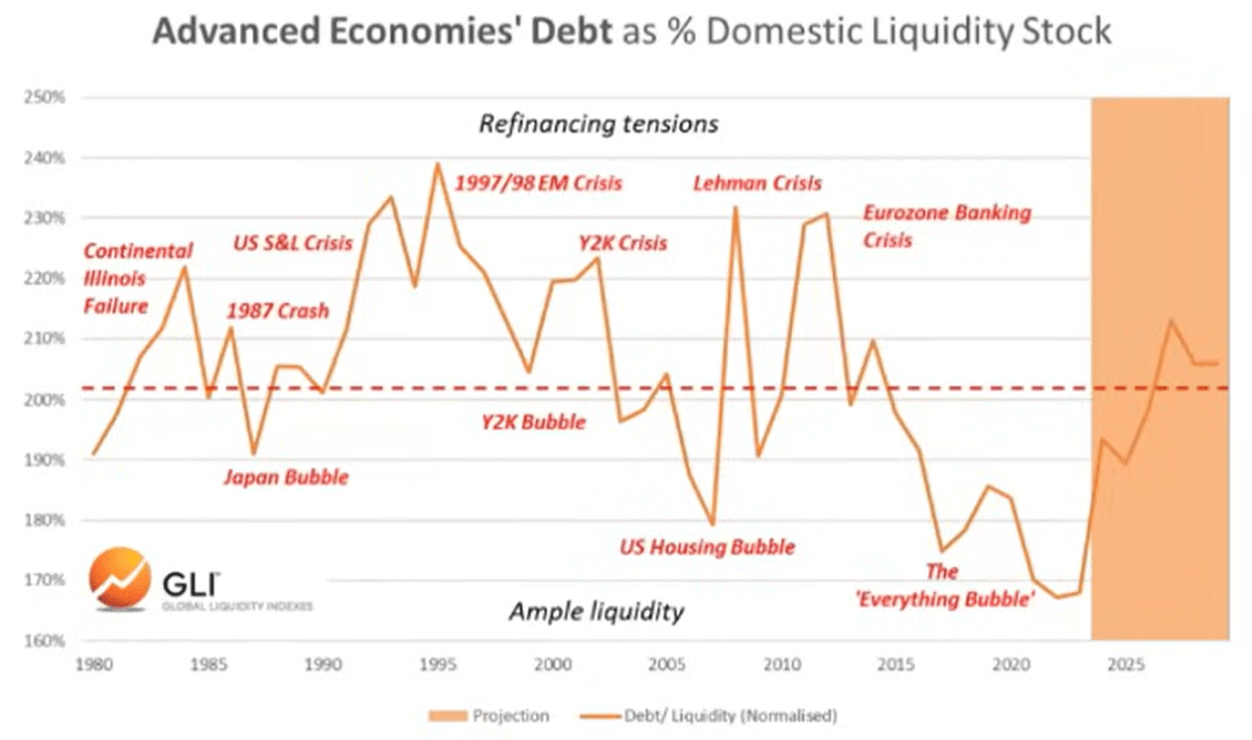

世界流動性指数(GLI)によると、主要経済国の債務対流動性比率は昨年末に1980年以来の最低水準に達した。現在は上昇傾向にあり、2026年まで上昇が続くと予想されている。

データ: グローバル流動性指数

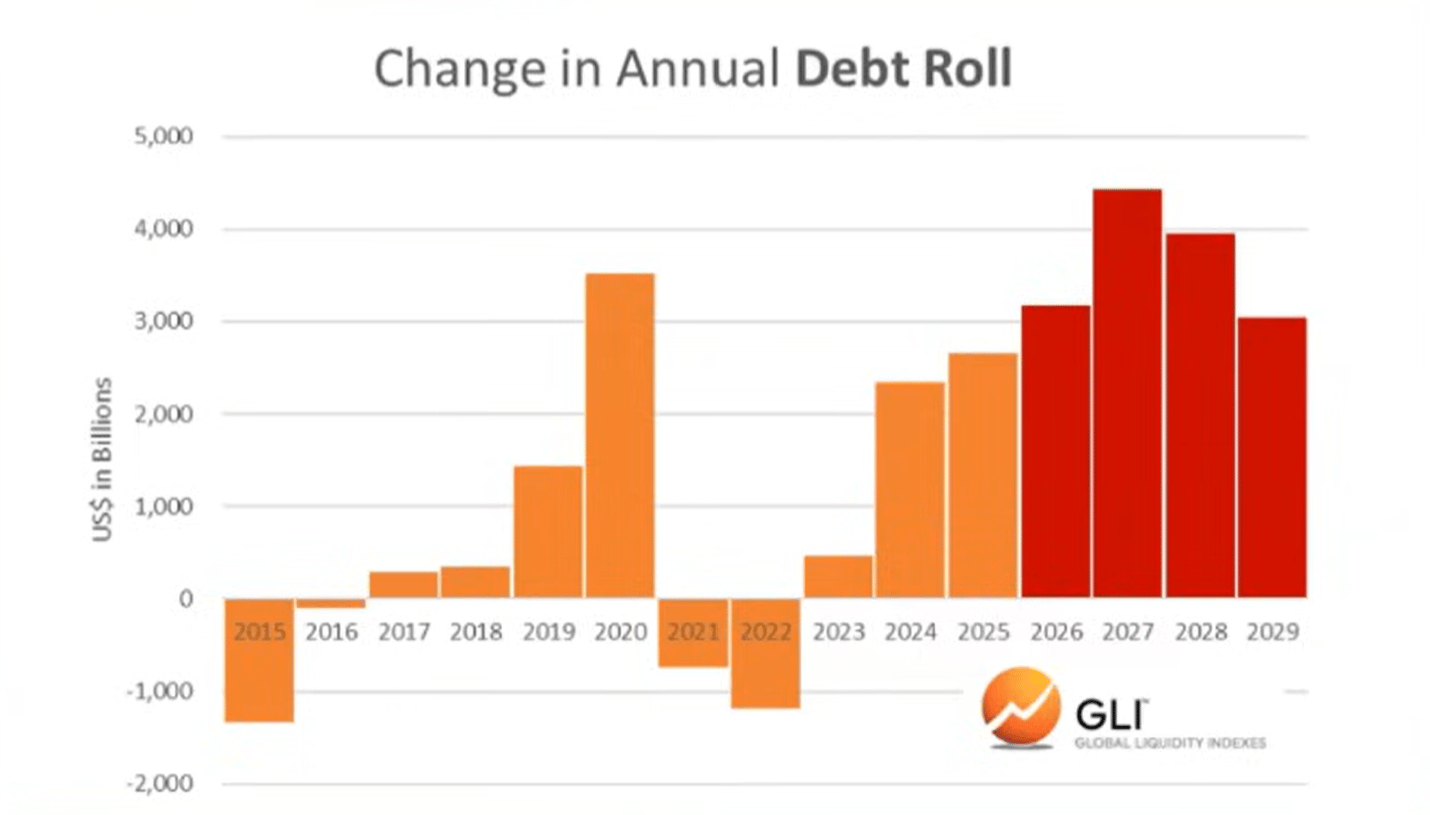

債務対流動性比率の上昇により、借り換えが必要な何兆ドルもの未払い債務の返済がさらに困難になっている。

データ: グローバル流動性指数

ビットコインとグローバル流動性

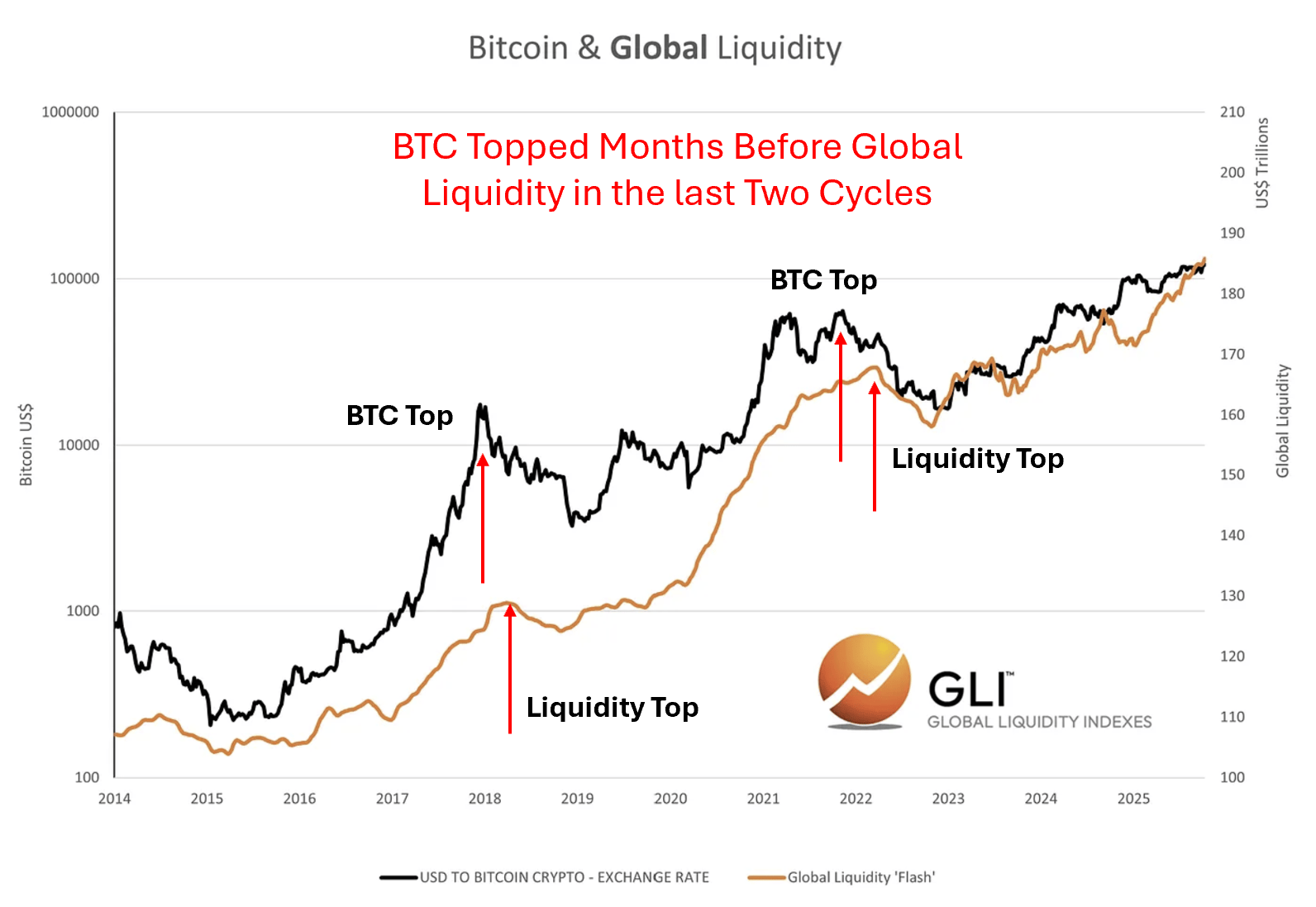

もちろん、ビットコインは過去2サイクルにおいて、世界的な流動性のピークを「予兆」してきました。言い換えれば、ビットコインは流動性がピークに達して下落し始める数ヶ月前にピークに達し、その後の下落を予期していたかのようです。

データ: グローバル流動性指数

これが今起こっているかどうかは分かりません。しかし、暗号通貨のサイクルは常に流動性サイクルと密接に連動していることは確かです。

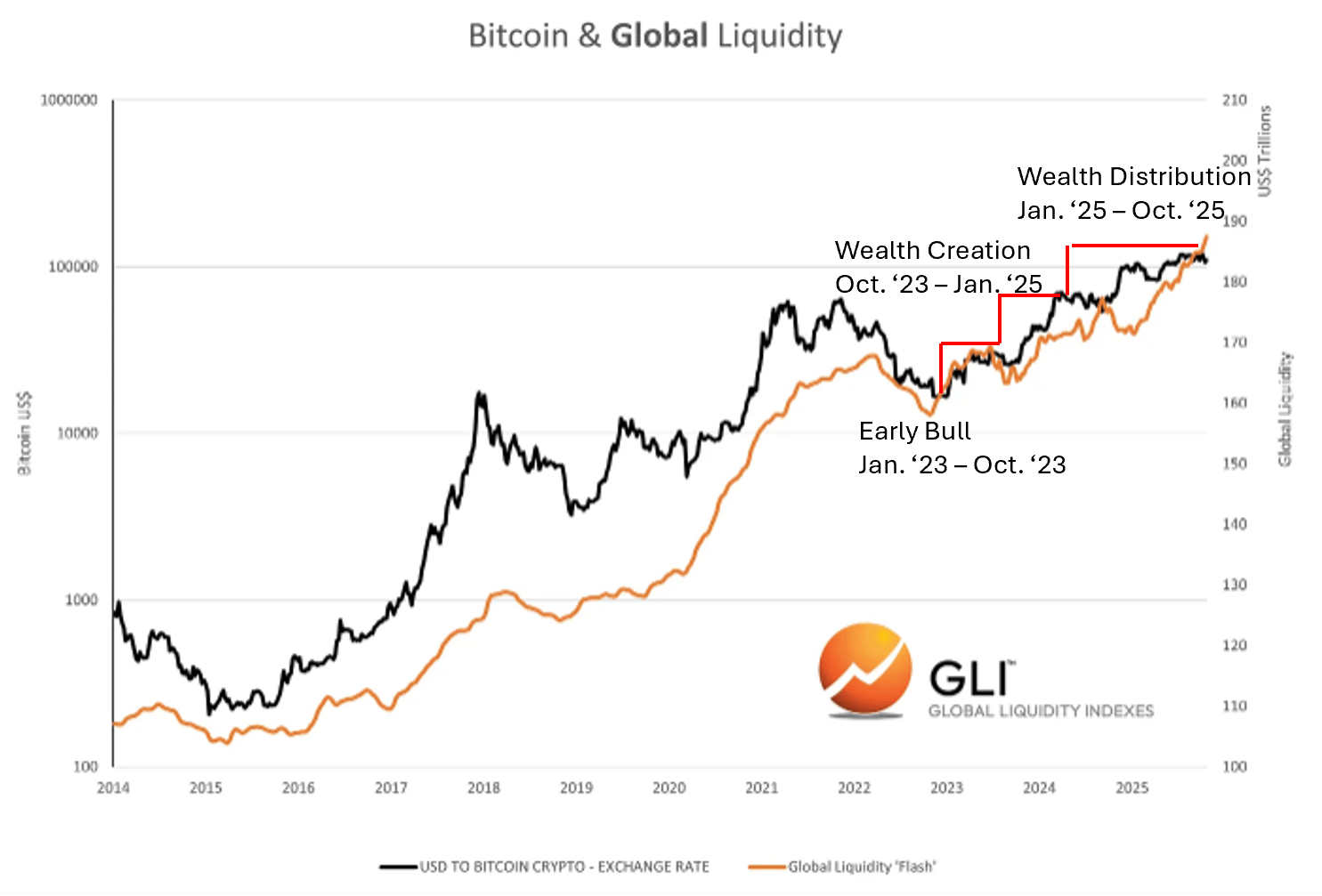

暗号通貨サイクルとの整合

データ: グローバル流動性指数