著者: Castle Labs

AididiaoJP、Foresight Newsによる編集

マネーマーケットはDeFiの中核を成すものであり、ユーザーは様々な戦略を用いて特定の資産へのエクスポージャーを得ることができます。この分野は、時間の経過とともに、ロックされた価値(TVL)と機能の両面で成長してきました。@MorphoLabs、@0xFluid、@eulerfinance、@Dolomite_ioといった新しいプロトコルの導入により、レンディングプロトコルを通じて利用できる機能の範囲が拡大しました。

このレポートでは、これらのプロトコルの 1 つである Fluid に焦点を当てます。

Fluidはいくつかの機能を導入しており、その中でも最も興味深いのはスマートデットとスマートコラテラルです。DEX機能も組み合わせてユーザーにより多くのサービスを提供しているため、通常のレンディングプロトコルとは一線を画しています。

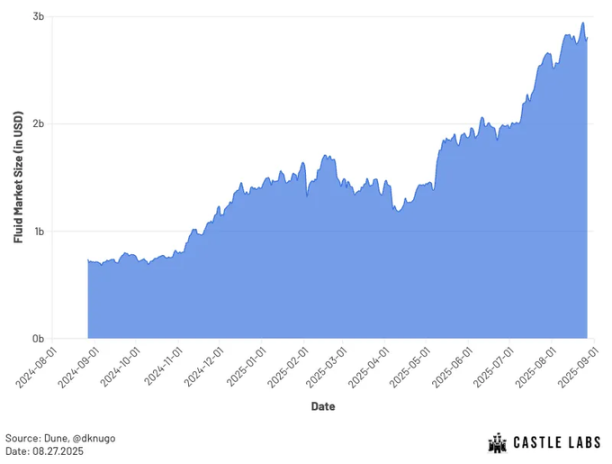

Fluid は DEX と融資の両方の分野で著しい成長を見せており、市場全体の規模 (総預金額) は 28 億ドルを超えています。

流動的な市場規模、出典:Dune、@dknugo

流動性市場規模は、プロトコルにおける総預金額を表します。この指標がTVLではなく選択されたのは、負債がプロトコルにおいて生産的な資産であり、取引所の流動性に貢献するためです。

流体コンポーネントの概要とその仕組み

このセクションでは、Fluid プロトコルのコンポーネントについて簡単に概説し、それが資本効率の高いプロトコルである理由に焦点を当てて、その動作について説明します。

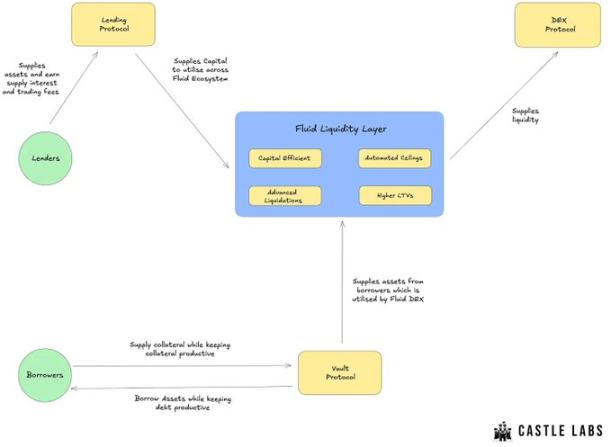

Fluid は、Fluid レンディング プロトコル、Fluid Vaults、DEX など、複数のプロトコルが流動性を共有できる統合流動性モデルを使用します。

Fluid Lendingは、ユーザーが資産を提供し、利息を得ることを可能にします。ここで提供される資産はFluidエコシステム全体で使用され、資本効率を向上させます。また、プロトコルが借り手と貸し手の市場の変化に継続的に適応するため、長期的な利回りの機会も生まれます。

Fluid Vaultは、単一資産・単一負債の金庫です。これらの金庫は、担保価値の最大95%までの高いLTV(ローン・トゥ・バリュー・レシオ)を許容するため、非常に高い資本効率を誇ります。この数値は、預託された担保ではなく、ユーザーの借入能力を決定します。

Fluidは独自の清算メカニズムを採用しており、清算ペナルティを0.1%まで低減します。このプロトコルは、ポジションを健全な状態に戻すために必要な金額のみを清算します。Fluidの清算プロセスは、Uniswap V3の設計に着想を得ています。ポジションをLTVの規模または範囲で分類し、担保価値が清算価格に達すると一括清算を実行します。DEXアグリゲーターはこれらの一括清算を流動性として利用します。清算ペナルティは、トレーダーがスワップを行う際に割引として適用されます。

Fluid DEXは、取引所が生成する取引手数料を通じて流動性層に追加の収入をもたらし、借り手のポジション金利をさらに引き下げるとともに、プロトコル全体の資本効率を向上させます。KyberSwapやParaswapなどの様々なDEXアグリゲーターは、より深い流動性を確保し、取引量を増やすために、Fluid DEXを流動性源として利用しています。

Fluid では、ユーザーは担保を DEX に預けて、貸出手数料と取引手数料の両方を獲得できるため、スマート担保となります。

ユーザーが担保を担保に借り入れを希望する場合、資産を借り入れるか、スマートデットポジションを開設することで、債務の生産性を高めることができます。例えば、ユーザーはETHとUSDC/USDTのプールから借り入れることができます。ETHを担保として預け入れ、USDC/USDTを借り入れることができます。その見返りとして、ユーザーはウォレットにUSDCとUSDTを受け取り、自由に使用できます。一方、この流動性プールから得られる取引手数料は、未払い債務の削減に充てられます。

Fluidの最新の進歩と拡大

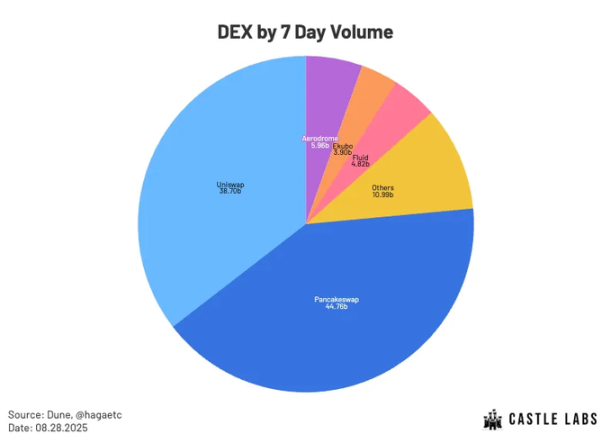

過去7日間の取引量データに基づくと、Fluid DEXは@Uniswap、@Pancakeswap、@AerodromeFiに次ぐ第4位にランクされています。FluidとJupiter Lendの提携は開始されており、この機能は今月初めからプライベートベータ版として提供されていました。また、Fluid DEX Liteはすでにリリースされています。

さらに、Fluid DEX v2 もまもなく利用可能になります。

7日間の取引量によるDEXランキング。出典:Dune、@hagaetc

これに加えて、プロトコルは年間収益が1,000万ドルを超えたことに伴い、トークンの買い戻しも予定しています。Fluidは最近、ガバナンスフォーラムにこの件に関する投稿を掲載し、買い戻しに関する議論を開始し、3つのアプローチを提案しました。

提案されているさまざまなアプローチについては、こちらをご覧ください。

https://x.com/0xnoveleader/status/1957867003194053114

ガバナンスの承認(協議後)を条件に、買い戻しは 10 月 1 日から開始され、6 か月の評価期間が設けられます。

木星レンド:流体がソラナに流入

Fluid の Solana への拡大は、@JupiterExchange との提携により実現しました。

JupiterはSolana最大のDEXアグリゲーターであり、累計取引量は9,700億ドルを超えています。また、Solanaにおける主要な永久契約取引所およびステーキングソリューションでもあります。

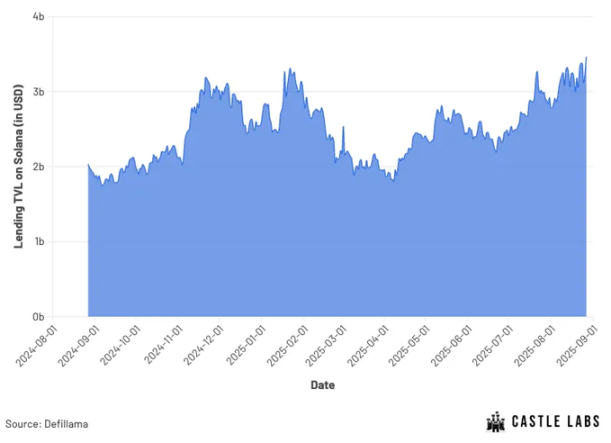

SolanaレンディングのTVLは現在35億ドルを超えており、@KaminoFinanceが主な貢献者です。Solanaのレンディング分野は、Fluidにとって大きな成長の可能性を秘めています。

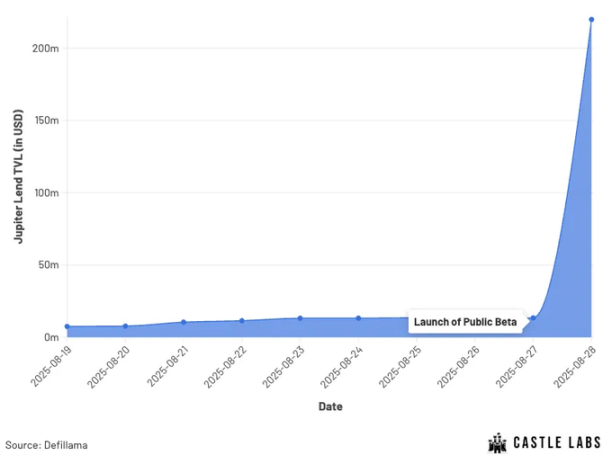

@jup_lendは数日間のプライベートテストを経て、先日パブリックベータ版をリリースしました。TVL(総保有資産)は2億5000万ドルを超え、Solanaブロックチェーン上でKaminoに次ぐ2番目に大きなマネーマーケットとなりました。

Fluid との提携により開始された Jupiter Lend も同様の機能と効率性を提供しており、今年後半にはスマート担保とスマート負債がプラットフォーム上で開始される予定です。

さらに、プラットフォームの収益の50%がFluidに割り当てられます。

流動的なDEXの反復

FluidはすでにDEX Liteをリリースしており、近々V2のリリースも予定しています。このセクションでは、これら2つのバージョンを取り上げ、これらのイテレーションがFluidのさらなる成長にどのように貢献するかを説明します。

フルイドDEXライト

Fluid DEX Liteは8月にローンチされ、Fluid上のクレジットレイヤーとして機能し、Fluid流動性レイヤーから直接借入を可能にします。USDC-USDTペアを皮切りに、関連取引ペアの取引量サービスの提供を開始しました。

このバージョンのFluid DEXはガス効率が非常に高く、他のバージョンと比較してスワップ実行コストを約60%削減します。このバージョンは、Fluidが既に主要なプロトコルとなっている関連取引ペアにおいて、より多くの取引量を獲得するために開発されました。

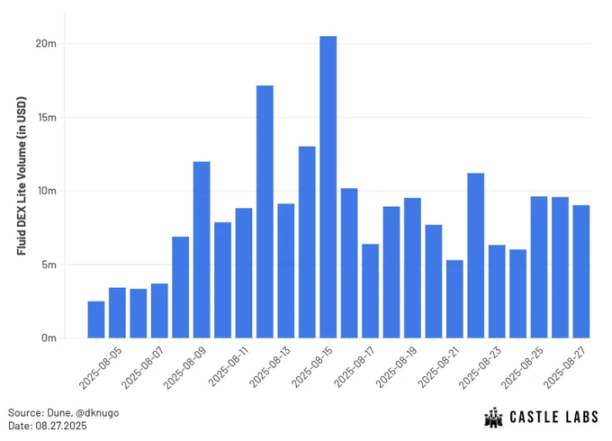

Fluid Lite は最初の週に 4,000 万ドルを超える取引量を生み出し、流動性レイヤーから 500 万ドルの初期流動性を借り入れました。

Fluid DEX Liteの取引量。出典:Dune、@dknugo

フルイドDEX V2

2024年10月にローンチされたFluid DEX V1は、わずか100日でイーサリアムの累計取引量が100億ドルを超え、他のどの分散型取引所よりも速いペースとなりました。この成長を支えるため、Fluidはモジュール性とパーミッションレスなスケーラビリティを念頭に設計されたV2をリリースします。これにより、ユーザーは複数のカスタム戦略を作成できます。

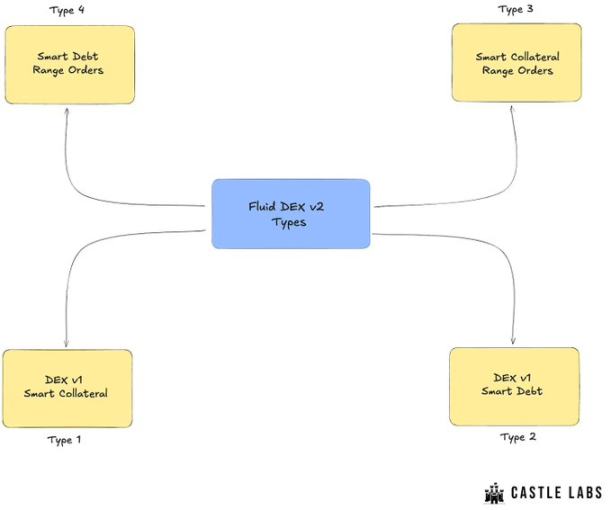

まず、V2ではプロトコル内に4種類のDEXが導入されます。そのうち2種類はV1から継承されます。Fluidはこれら4種類だけでなく、より多くのDEXタイプをサポートし、ガバナンスを通じてさらに多くのタイプを展開できるようになります。

導入された 2 つの新しいタイプは、スマート担保範囲注文とスマート債務範囲注文であり、どちらも借り手が資本効率を向上させることを可能にします。

スマート担保範囲注文は Uniswap V3 と同様に機能し、ユーザーは特定の価格範囲内で担保を預けることで流動性を提供すると同時に、借入資金に対して年率 (APR) を獲得できます。

スマート債務レンジ注文も同様に機能し、ユーザーは債務側で資産を借り入れてレンジ注文を作成し、取引で年率 (APR) を得ることができます。

さらに、カスタムロジックと自動化のためのフック(Uniswap V4に類似)、CEX-DEXアービトラージの手数料効率を向上させるフラッシュアカウンティング、オンチェーン利回り累積指値注文(指値注文が約定するまで待機中に年間貸出金利(APR)を獲得できる)などの機能も導入されています。

結論は

Fluid は、資本効率を高めるための独自の機能セットを提供することで、成長と改善を続けています。

スマート担保: プラットフォームに預けられた担保は、貸出利息と取引手数料の獲得に使用できます。

スマート デット: スマート デットは、負債によって発生した取引手数料を使用して負債の一部を返済することで負債を削減し、ユーザーが借りた負債を生産的なものにします。

統合流動性レイヤー: Fluid の統合流動性レイヤーは、LTV の向上、高度な清算メカニズム、より優れたリスク管理のための自動上限設定などの機能を提供することで、エコシステム全体の資本効率を向上させます。

Jupiterとの提携によるSolanaへの進出により、レンディング分野における市場シェアがEVM以外のネットワークにも拡大しました。一方、Fluid DEX LiteとDEX V2は、EVMチェーンにおけるユーザーエクスペリエンスの向上と取引量の増加を目指しています。

さらに、DEX V2は今年後半にSolanaでリリースされる予定で、これによりFluidはSolanaの融資および取引分野に参入できるようになります。