導入

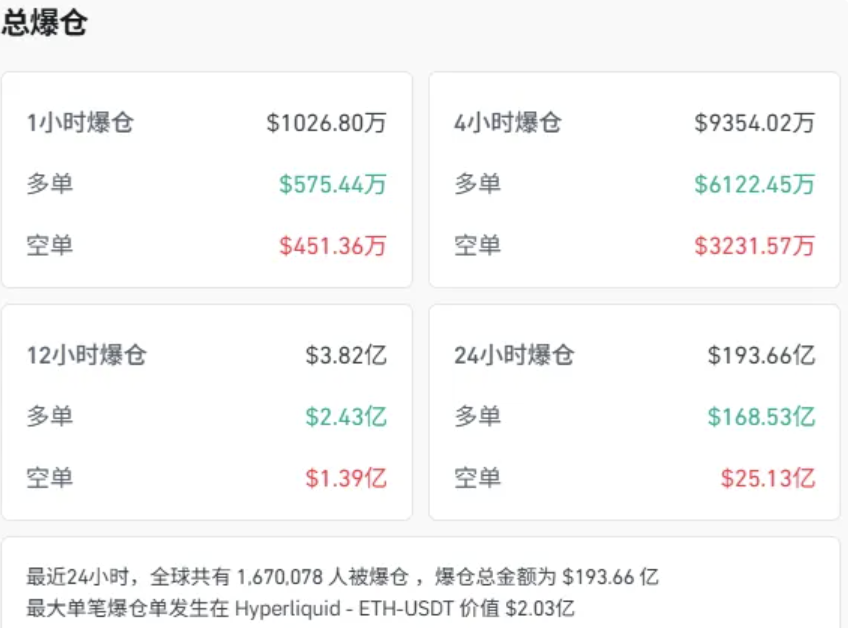

2025年10月11日、暗号資産市場は歴史的な大暴落を経験しました。一夜にして様々な暗号資産が暴落し、ビットコインは15%のフラッシュクラッシュ、イーサリアムは20%以上、多くのアルトコインは70%以上下落しました。Coinglassのデータによると、わずか24時間でネットワーク全体の清算された資金の総額は193億ドルに達し、167万人以上の投資家が清算されました。世界の暗号資産時価総額は5,000億ドル以上減少し、暗号資産業界の新記録を樹立しました。

データソース: Conglass、日付: 2025年10月11日

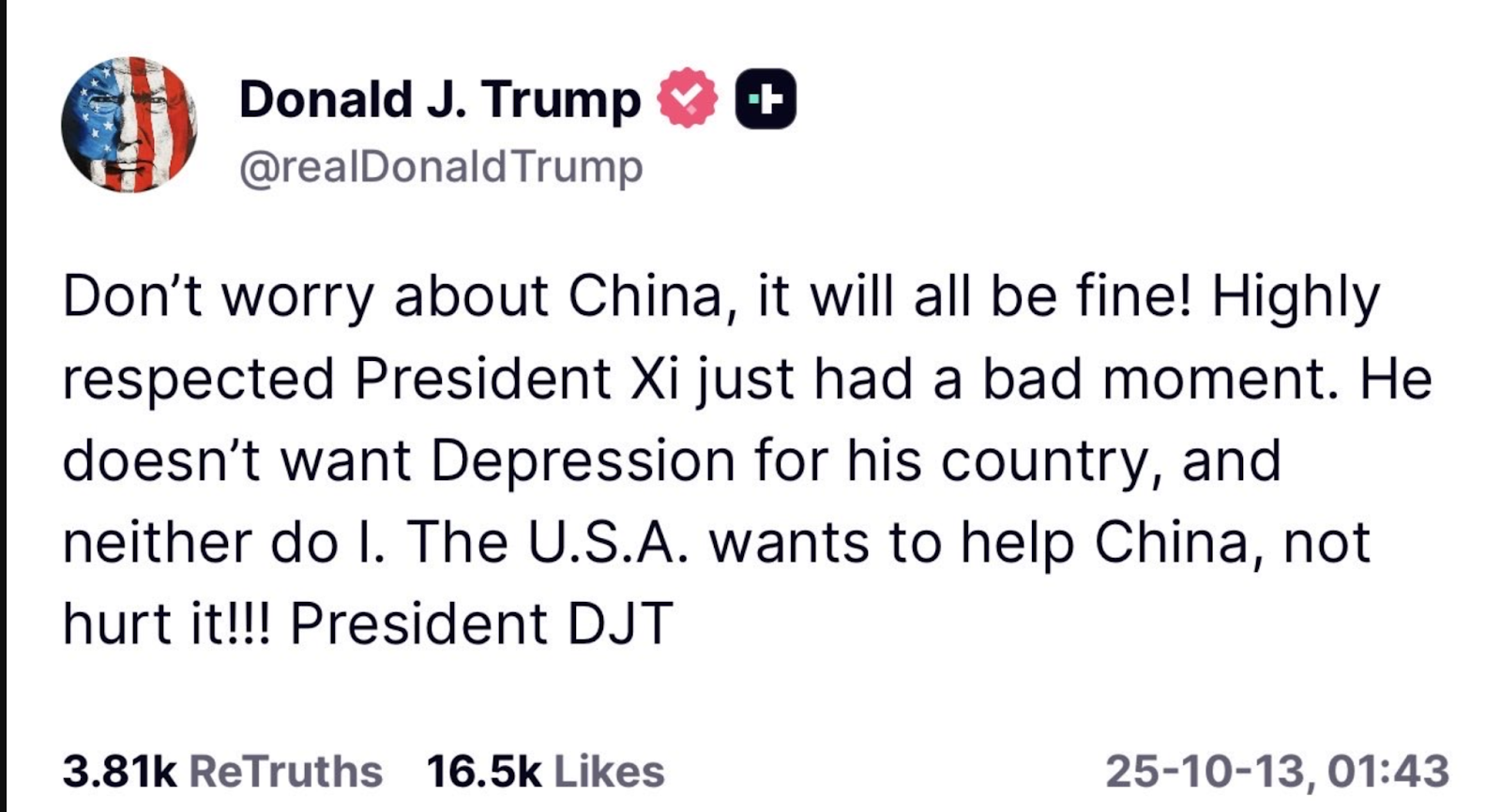

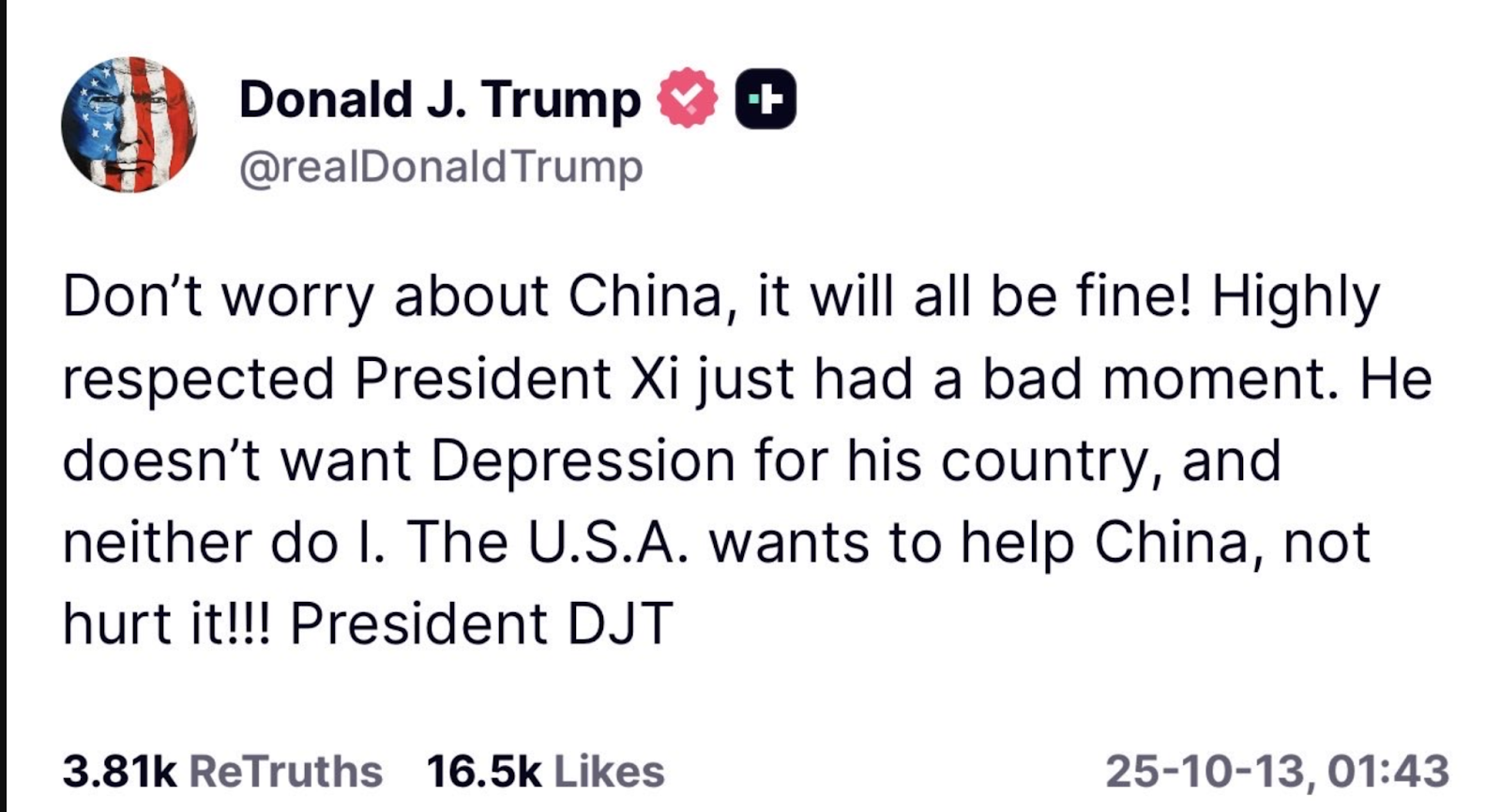

市場は概ね、この騒動のきっかけはトランプ大統領のソーシャルメディア投稿だと指摘しました。トランプ大統領は、中国製品すべてに100%の関税を課すと警告しました。しかし、市場がパニックに陥った後、トランプ大統領はすぐに方針を転換し、中国との交渉を示唆しました。その後、市場センチメントは急落後に持ち直し、ビットコインは11,000ドルを回復し、主要仮想通貨は総じて10%以上反発しました。

これは単なるランダムな市場変動ではありません。ベテラントレーダーが「TACO」(Trump Always Chickens Out:トランプは常にチキンアウト)と呼ぶ戦略の典型的な例です。この記事では、Bitget Wallet Researchがこの戦略を詳細に分析し、それが暗号通貨を含む世界の金融市場をどのように揺るがし続けているのかを探ります。

1. 「TACO」の分析:市場に「見抜かれた」チキンゲーム

いわゆる「TACO」戦略は、「Trump Always Chickens Out(トランプは常にチキンアウト)」の略で、文字通り「トランプは常にチキンアウトする」という意味です。この用語は、フィナンシャル・タイムズのコラムニスト、ロバート・アームストロング氏が、主要な政策決定、特に関税に対するトランプ大統領の不安定なアプローチを表現するために初めて作りました。その根底にある論理は、政策が市場の大幅な変動や経済的圧力を引き起こす場合、米国政府はしばしば迅速に撤退するというものです。

出典: Trump's Truth Social の投稿 (左: トランプ大統領の関税導入の脅し、右: トランプ大統領の姿勢緩和)。

「TACO」戦略は通常、明確な市場伝達チャネルを提示します。

極端な脅しを発動→パニック売りを誘発→市場崩壊寸前で脅しを撤回→報復として市場が反発

トレーダーにとって、このほぼ透明なシナリオは莫大なボラティリティを生み出し、独特の取引パターンを生み出します。抜け目のない投機家は、パニック売りのたびに、トランプ氏が実際には引き金を引かないだろうと賭け、絶好の買いの機会と捉えます。このパターンは単発的なものではなく、歴史を振り返ると、繰り返し現れていることがはっきりと分かります。

II. 歴史の反響:脚本はすでに書かれている

このハイリスクな賭けは目新しいものではありません。過去数年間、米墨貿易紛争から米中貿易摩擦に至るまで、TACO戦略の痕跡は至る所で見られ、様々な資産クラスがそれに応じて反応し、非常に規則的な反応パターンを形成してきました。

| 日付 (北京時間) | イベントの種類 | イベントコアの説明 | ダウ・ジョーンズ指数 | スポット金 | ビットコイン |

| 2019年5月31日 | 脅かす | トランプ大統領は、メキシコ製品に5%の関税を課し、段階的に25%まで引き上げると発表した(6月10日から発効)。 | -1.4% | 24時間で1%以上の増加 | 24時間で最大の下落率は7.5%を超えた。 |

| 2019年6月10日 | 緩和 | 米国政府はメキシコに対する関税を課す計画を撤回すると発表した。 | 最も高い増加率は約0.9%でした | 同株は当日1.1%下落して取引を終えた。 | 24時間で4%以上の増加 |

| 2019年8月2日 | 脅かす | トランプ大統領は、米国に輸入される約3000億ドル相当の中国製品に対する10%の関税引き上げを発表した(9月1日から発効)。 | -1.1% | 24時間での最大増加は約2%でした。 | 24時間で6%以上の増加 |

| 2019年8月13日 | 緩和 | 米国は中国製品への追加関税の実施を延期すると発表した。 | 1.6%以上上昇 | -0.7% | 株価は24時間で5%以上下落した |

| 2025年4月2日 | 脅かす | 米国は主要貿易相手国に包括的な「相互関税」を課すと発表した。 | そのニュースの後の2日間で株価は1%下落した。 | 価格はセッション中に1オンスあたり3,167ドルを突破し、新たな最高値を記録した。 | 24時間で最大の下落率は3%を超えた |

| 2025年4月~9月 | 継続的な交渉と相互関税の度重なるエスカレーションは市場を混乱させ続けている。 | ||||

| 2025年10月10日 | 脅かす | トランプ政権は、中国に対する関税を100%に引き上げ、技術制限を拡大すると警告している。 | -1.90% | 価格は一時1オンスあたり4,000ドルを突破し、新たな高値を記録した。 | 24時間で約8%下落した。 |

| 2025年10月13日 | 緩和 | トランプ大統領は態度を軟化させ、状況は「大丈夫だろう」と公に述べ、交渉の余地があることを示唆した。 | +1.29% | この日は2.1%上昇し、1オンスあたり4,000ドルで安定した。 | 緩和前には4%上昇していたが、ニュースの後に急落した。 |

データの説明:この表のデータは、公開されている過去のデータに基づいて作成されています。政策発表は米国東部標準時(EST)に基づいて行われることが多いため、統計手法は様々です。したがって、このデータは概算であり、基本的な市場動向のみを反映しています。

過去のデータから、経済のファンダメンタルズの代表として、ダウ平均株価の動向は市場の当面の期待を直接反映し、脅威が生じた際には下落し、緩和のシグナルが現れると反発することが明確に分かります。また、金は安全資産として重要な役割を果たしており、その価格は市場のリスク選好度と明確な逆相関を示しています。さらに、ビットコインに代表される仮想通貨はほとんどの場合、高リスク資産に分類され、その価格変動は米国株と非常に一致しており、振幅がより大きく、顕著な「レバレッジ効果」を示しています。

しかし、さらに注目すべきは、このシナリオが繰り返されるにつれて、市場に2つの微妙だが重大な変化が現れ始めていることです。

まず、市場の反応は受動的から能動的へと進化しました。重要な証拠として、最近の金融緩和のシグナルが発表された際に、金価格が例年通り下落せず、むしろ高値を維持したことが挙げられます。これは、政策の長期的な信頼性と不確実性に対する市場の懸念が、短期的な好材料によってもたらされた楽観的な見方を上回ったことを示唆しています。ビットコインの動きもこれを裏付けています。ビットコインの価格は金融緩和発表前に上昇し、政策反転への期待を織り込み、好材料が現実のものとなった際に上昇モメンタムを弱めました。これは、トレーダーが「フロントラン」を習得し、ゲームをより高度で複雑なものにしていることを示唆しています。

第二に、今回の事件は、現段階におけるビットコインの複雑な二面性を浮き彫りにしています。その役割は「リスクオン資産」と「デジタルゴールド」の間で動的に変動しています。市場パニックの初期段階では、ビットコインは米国株と連動して下落することが多く、純粋なリスクオン資産としての特性を示していましたが、時折、独立した安全資産としての機能も発揮しました。例えば、2019年8月には、米国株市場の下落に逆らって金と連動して急騰しました。この不安定な動きは、ビットコインの市場特性がまだ定まっていないことを示しています。地政学的ショックへのビットコインの反応は、市場のコンセンサス、資本フロー、そして事象の性質によって左右されます。そして、この変動自体が、現時点でのビットコインの最も核心的な特徴の一つです。

3. 暗号市場のニューノーマル:「市場主導」が暗号世界のアルファとなる時

「TACO」戦略の繰り返し使用は、暗号通貨市場のエコロジーを大きく変え、その固有の高いボラティリティを新たな極限にまで押し上げています。

この戦略の最も直接的な影響は、市場競争の次元を包括的に向上させることです。プロジェクトのファンダメンタルズやオンチェーンデータに基づく価値分析は依然として重要ですが、ツイートやヘッドラインが支配する高頻度のマクロゲームが静かに形成され、ますます重要性を増しています。特に注目すべきは、この新たな分野における主要プレイヤーが、かつての暗号資産ネイティブのインフルエンサーや大口投資家から、多額の投資を行っている伝統的金融(TradFi)投資家や影響力のある著名人へと拡大していることです。これは、プレイヤーのアイデンティティの変化だけでなく、暗号資産市場が急速にグローバルなマクロ経済の枠組みに統合されつつあることを示す明確なシグナルでもあります。

この新たな局面において、市場の構造的な機会とリスクは同時に拡大しています。アルゴリズム取引の普及は、市場の反射的な反応を悪化させています。プログラマティックモデルは情報を取得し、数ミリ秒で大規模な取引を実行できるため、価格チャート上では瞬間的な「滝のような」価格上昇や「ロケットのような」価格上昇がますます頻繁に発生しています。深夜のツイート一つが、アジア市場で夜明けとともに数億ドル規模のデリバティブ取引の清算という連鎖反応を引き起こす可能性があります。これは、この新たな構造によって生み出される極度のリスクと、避けられない裁定取引の機会の両方を如実に示しています。

しかし、私たちが本当に考えなければならないのは、この独特の「狼少年」効果が長期的にどのような影響を及ぼすのかということです。

トレーダーがこの「脅威の反転」シナリオに徐々に適応するにつれ、同様のネガティブなニュースに対する市場の初期反応は徐々に鈍化し、下落局面ではしばしば防衛的な買いが伴うようになっています。しかし、これはまさに暗号資産市場特有の大きなリスクを内包しています。極端な政策がその後の緩和なしに実際に実施された場合、逆張り取引に慣れた投資家は、準備不足によりサーキットブレーカーなどの伝統的な金融市場におけるバッファーが不足し、壊滅的な打撃を受ける可能性があります。ひいては、市場の急落を誘発する可能性があります。

今後、危機を作り出してレバレッジを効かせるという政治的駆け引きが続く限り、「TACO取引」は続くと予想されます。トレーダーは、こうした予測可能な変動の中で短期的な機会を見極めることに集中し、より急激な「V字反転」を生み出すようになるでしょう。同時に、市場がこのパターンへの理解を深めるにつれて、この駆け引きはより複雑になり、単純な反転がより予測不可能な複雑なパターンへと進化していく可能性があります。このような状況において、市場での成功の鍵は、もはやトレンドの方向を見極めるのではなく、反転のタイミングを予測することになるでしょう。

4. 「トランプ騒ぎ」を乗り越える:投資家の生き残りルール

このような予測不可能な市場に直面して、投資家はどのように乗り越えるべきでしょうか?まず、レバレッジを尊重し、リスクを管理する必要があります。 「TACO」市場は、高レバレッジの契約トレーダーにとってまさに肉挽き機です。ニュースに左右される極端な市場では、高レバレッジのポジションは一瞬で消滅する可能性があります。レバレッジを減らし、十分な証拠金を維持することが、ボラティリティを乗り切るための基本ルールです。次に、ノイズに惑わされず、常識に立ち返ることを学ぶ必要があります。次の反転を予測することに執着するのではなく、長期的な視点を持ち、プロジェクトの長期的な価値に焦点を当てることが重要です。パニック時には、ローソク足チャートにのみ注目するよりも、「割引された質の高い資産」を見ているのか、「落ちてくるナイフ」を見ているのかを考えることがはるかに重要です。最後に、実務的な観点からは、資産を適切に配分し、分散ヘッジを実施することが不可欠です。すべての卵を一つのバスケットに入れてはいけません。ポートフォリオ内でさまざまなリスク レベルの資産を適切に配分することは、未知のリスクに対する効果的な緩衝材となります。

結論:不確実性こそが唯一の確実性である

「TACO」戦略の根底にあるのは、地政学的ダイナミクスを金融市場に投影することです。貿易戦争から暗号通貨市場の大混乱に至るまで、ソーシャルメディアによって増幅された今日のハイパーコネクテッドな世界において、たった一人の人間の発言が世界市場の混乱を引き起こす可能性があることを、この戦略は繰り返し実証してきました。これはまた、市場が冷徹で明確な経済データだけでなく、貪欲さ、恐怖、そして予測不可能な人間性によっても動かされていることを私たちに思い出させます。

関係するすべての投資家にとって、このパターンを認識し理解することは無敵を保証するものではないかもしれないが、少なくとも嵐が襲ってきた時に冷静さを保ち、より合理的な判断を下すことを可能にするだろう。なぜなら、この時代において、おそらく最も確実なのは、マクロ経済政策そのものがもたらす不確実性だからだ。