著者: OXStill、Bitpush

2025年はDeFiプロジェクトにとって容易な年ではないだろうが、彼らはウォール街から、自社株買いを利用して自信を表現するという秘訣を学んだ。

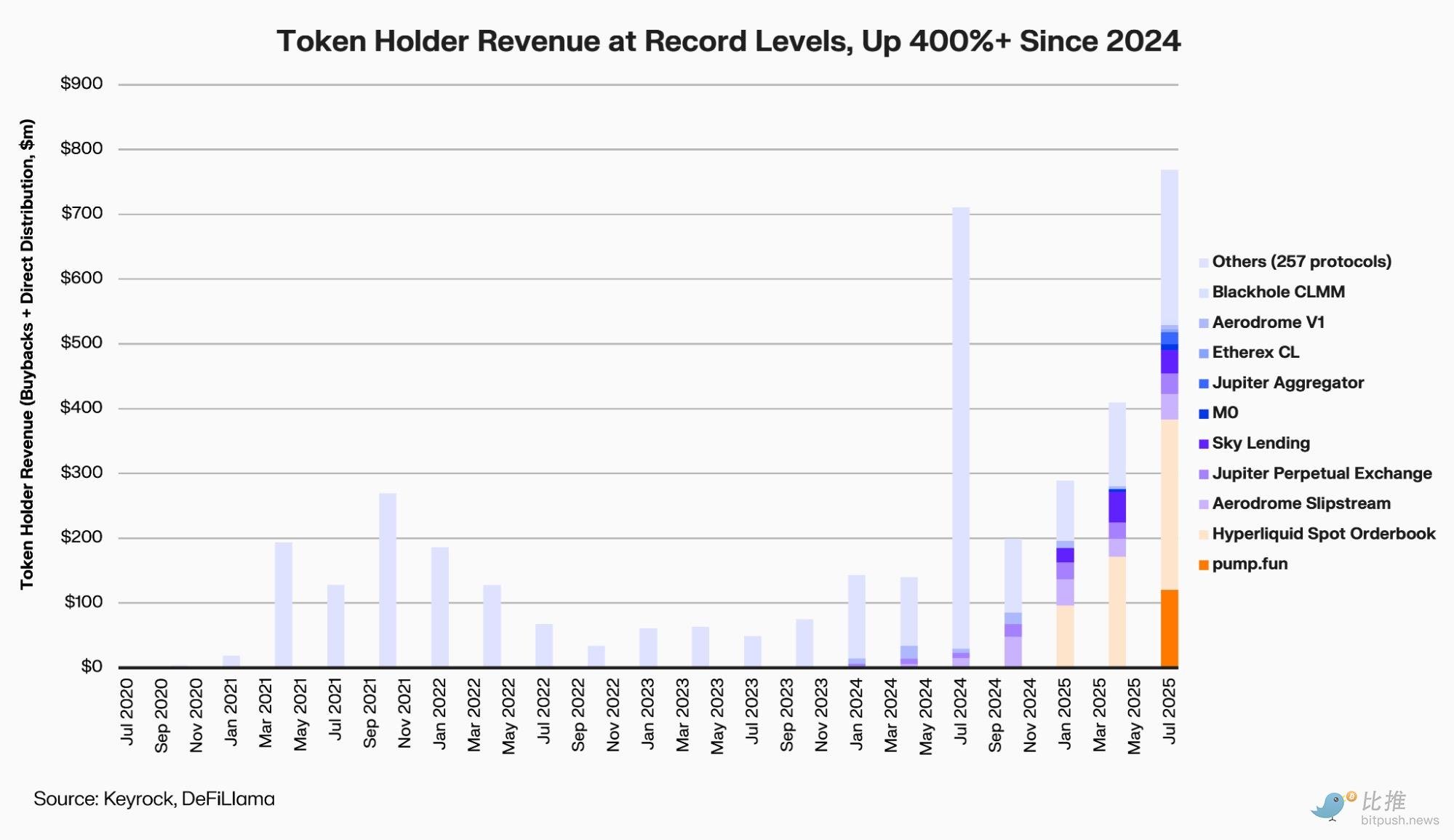

暗号資産マーケットメーカーKeyrockのレポートによると、上位12のDeFiプロトコルは2025年に自社株買いと配当に約8億ドルを費やしており、これは2024年の初めから400%の増加となっている。

「上場企業が自社株買いを利用して長期的なコミットメントを示すのと同じように、DeFiチームはこれを利用して収益性があり、キャッシュフローがあり、将来性があることを証明したいと考えている」とアナリストのアミール・ハジアン氏は書いている。

しかし、流動性が少なくリスク志向が低い市場において、「トークン保有者に報いる」ためのこうした行動は価値の回復となるのか、それとも単なるお金の無駄遣いとなるのか?

この自社株買い狂いに関与しているのは誰ですか?

この自社株買いの波は、年初にAaveとMakerDAOから始まり、PancakeSwap、Synthetix、Hyperliquid、Ether.fiと続いており、DeFiのほぼすべての主要な分野をカバーしています。

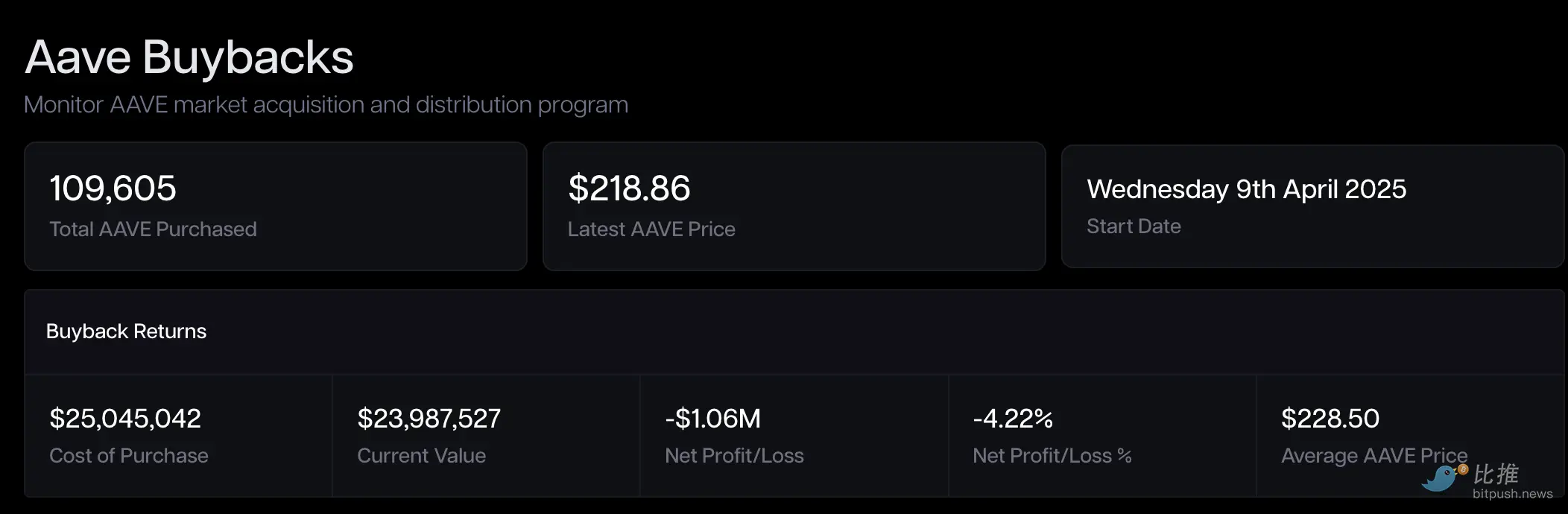

Aave (AAVE) は、比較的早い段階で体系的な自社株買いプログラムを開始した主要プロジェクトの 1 つです。

2025年4月から、Aave DAOはプロトコル収益を使って毎週約100万ドルのAAVEを買い戻す予定で、10月には年間最大5000万ドルの予算でこのメカニズムを「標準化」することについて議論した。

提案が承認された日、AAVEは一時13%上昇したが、6カ月の試験運用期間を経て帳簿上の利益はマイナスとなった。

2023年、MakerDAO(MKR)は、DAIの余剰金を使って定期的にMKRを買い戻し、バーンするスマートバーンエンジンを導入しました。運用開始から1週間でMKRは28%上昇し、「保有者へのキャッシュフローの還流」の好例として称賛されました。

しかし、1年後、市場では「信頼感は回復しているが、評価は遅れている」というパラドックスが見られる。

強力なファンダメンタルズ(MakerDAOは現実世界の資産RWAを通じてDAI準備金収益を増やし続けています)にもかかわらず、MKRの価格(2025年10月末時点で約1,800ドルで変動)は、2021年の強気相場の史上最高値(6,292ドル)の3分の1に過ぎません。

イーサリアム流動性ステーキングプロトコルEther.fi(ETHFI)による最新の提案は、間違いなく最近最も注目を集めた「大きな動き」と言えるでしょう。DAOは、価格が3ドルを下回った際に、スナップショット投票プロセスを用いて最大5,000万ドルを一括でETHFIに買い戻すことを承認しました。その目的は「価格の安定と信頼の回復」です。

しかし、市場は警戒感も抱いている。資金が持続可能な収入ではなく、主に国庫準備金から調達される場合、こうした「市場安定化のための自社株買い」は必然的に勢いを失うことになるだろう。

PancakeSwap(CAKE)は最もプログラム的な道を選択しました。「Buyback & Burn」メカニズムがトークンモデルに統合されており、毎月純インフレデータを開示しています。2025年4月には、CAKEの純供給量は0.61%減少し、持続的なデフレ状態に陥りました。

しかし、価格は依然として2ドル前後で推移しており、2021年の高値44ドルを大きく下回っている。供給の改善は価格上昇ではなく、安定をもたらしたのだ。

Synthetix (SNX) と GMX もプロトコル手数料を使用してトークンを買い戻したり、バーンしたりしています。

Synthetix は 2024 年のアップデートで買い戻しモジュールを追加し、GMX は取引手数料の一部を自動的に買い戻しプールに投入します。

両社とも2024年の自社株買いのピーク時に30~40%の回復が見られたが、ステーブルコインのペッグ制が圧迫され手数料が下がると、両社とも自社株買いを一時停止し、資金をリスク準備金に振り替えた。

本当の「例外的な勝者」は、永久契約プラットフォーム Hyperliquid (HYPE) です。

同社は自社株買いを事業戦略の一部として扱っており、合意された収益の一部は自動的に二次市場の買い付けプールに投入される。

Duneのデータによると、Hyperliquidは過去1年間で総額6億4500万ドルを投資しており、これは業界の46%を占め、HYPEトークンは2024年11月の発売以来500%上昇している。

しかし、HYPE の成功は購入圧力だけでなく、収益とユーザー数の増加によるもので、1 日の取引量は 1 年で 3 倍になりました。

自社株買いはなぜ「失敗」することが多いのでしょうか?

伝統的な金融論理の観点から見ると、レポ契約の人気は主に次の 3 つの点に基づいています。

まず、価値シェアの増加を約束します。このプロトコルは、トークンを実際のお金で買い戻し、バーンすることで流通量を減らし、各トークンが将来のリターンを得る権利を高めることを意味します。

第二に、ガバナンスへの信頼感を示すものです。自社株買いを開始する意欲は、プロトコルの収益性、財務の柔軟性、そしてガバナンスの効率性を示しています。これは、DeFiが「資金を浪費する補助金」から「運用配当」へと移行していることを示す重要な指標と捉えられています。

さらに、希少性への期待も生み出します。ロックアップや発行枚数削減といったメカニズムと組み合わせることで、買い戻しは供給側にデフレ効果をもたらし、トークン経済モデルを最適化することができます。

しかし、完璧な理論は必ずしも実現可能であるとは限りません。

まず、タイミングは往々にして裏目に出ます。多くのDAOは強気相場では多額の投資を行う一方で、弱気相場では資金を減らし、「高値で買って安値を見る」という厄介な状況を生み出し、バリュー投資の本来の目的に反しています。

資金源についても懸念があります。多くのプロジェクトは継続的な利益ではなく国庫準備金を活用しており、収益が減少すると自社株買いは持続不可能な「体面を保つための手段」となってしまいます。

機会費用も存在します。自社株買いに費やされる1ドルは、製品の改良やエコシステム開発への投資が1ドル減ることを意味します。マーケットメーカーのキーロックは10月に、「過剰な自社株買いは、資本配分において最も非効率的な方法の一つとなる可能性がある」と警告しました。

たとえ自社株買いが実施されたとしても、継続的なロック解除と新規トークン発行によってその効果は容易に薄れてしまいます。供給側の圧力が残る限り、限定的な自社株買いは大海原の一滴に過ぎません。

Messari の研究者である Sunny Shi 氏は次のように指摘した。

「市場が自社株買いによって評価額を引き上げ続けるとは考えられません。価格は依然として成長と物語によって決まります。」

さらに、DeFi市場全体のマクロ流動性構造も変化しています。総ロック額(TVL)は3年ぶりの高水準(約1,600億ドル)まで力強く回復しましたが、2021年の強気相場の歴史的なピーク(約1,800億ドル)には依然として及んでいません。さらに重要なのは、プロトコル収益と資本利用率は高いものの、二次市場の取引量と投機的なホットマネーの流入が以前のサイクルのような「熱狂」状態に完全に戻るには時間がかかるということです。

資金調達環境が厳しい状況では、最も寛大な自社株買いでさえも需要不足という構造的な問題を相殺することはできない。

一時的に信頼を取り戻すことはできるが、DeFi が再び自立できるようになるには、実際の資本流入と成長サイクルが必要だ。