著者: Jasper De Maere 、WintertermuteのOTCストラテジスト

編集:ティム、PANews

マクロ経済環境は引き続き良好で、利下げ、量的引き締めの終了、株価指数の高値圏への接近といった好材料が相次いでいる。しかし、連邦準備制度理事会(FRB)の政策会合後の流動性低下により、暗号資産市場は依然として低迷している。世界的な流動性は拡大を続けているものの、暗号資産市場への資金流入は鈍化している。ETFへの流入は停滞し、分散型AI関連の動きは縮小し、ステーブルコインのみが成長を維持している。レバレッジは解消され、市場構造は健全に見えるものの、ETFやDATファンドの反発は、流動性回復とキャッチアップラリーの始まりを示す重要なシグナルとなるだろう。

マクロ経済の現状

先週、市場は連邦準備制度理事会(FRB)の利下げ、FOMC議事録、そして複数の米国テクノロジー企業の決算発表を受け、ボラティリティの高い展開となりました。予想されていた25ベーシスポイントの利下げが実施され、量的引き締めが正式に終了したことに加え、「ビッグ7」と呼ばれる米国株の業績も概ね好調でした。しかし、パウエル議長が12月の追加利下げの確実性を軽視したことで、市場のボラティリティは高まりました。FOMC前に市場が織り込んでいた利下げ確率(95%)は、現在68%に低下しており、トレーダーは戦略の見直しを迫られ、リスク回避への急速なシフトが引き起こされています。

この売りはパニックによるものではなく、むしろポジション調整のようなものだったようだ。一部の投資家は利下げ前に利上げに賭け過ぎており、市場は既に25ベーシスポイントの利下げを織り込んでいたため、典型的な「ニュース売り」の状況を生み出していた。その後、株式市場は急速に安定を取り戻したが、仮想通貨市場はそれと連動した反発は見られなかった。

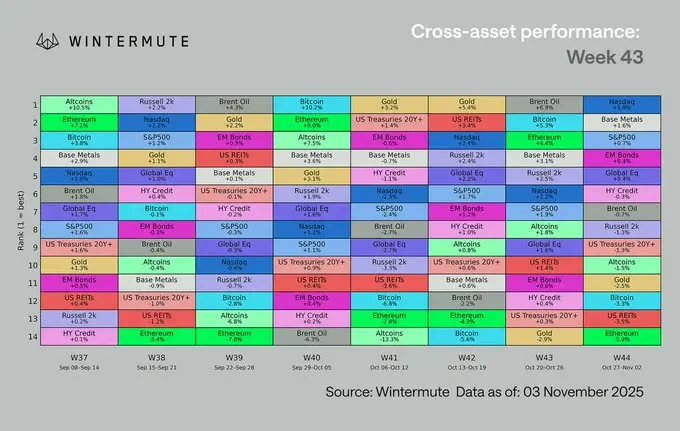

それ以来、BTCとETHは横ばい推移を続け、本稿執筆時点ではそれぞれ10万7000ドルと3700ドル付近で推移しています。アルトコインもまた、ボラティリティの高い動きを示しており、その超過利益は主に短期的なナラティブによって牽引されています。他の資産クラスと比較すると、暗号資産は最もパフォーマンスの低い資産クラスです。

指数の観点から見ると、先週、広義の暗号資産は大幅な売りに見舞われ、GMCI-30指数は12%下落しました。ほとんどのセクターは下落して取引を終えました。

- ゲーム部門は21%急落した。

- 第二層ネットワーク部門は19%急落した。

- ミームコインセクターは18%減少しました。

- 中型株と小型株のトークンは約15%~16%下落しました。

AI(-3%)とDePIN(-4%)セクターのみが相対的に堅調な動きを見せましたが、これは主に先週初めのTAOトークンとAIプロキシコンセプトコインの好調なパフォーマンスによるものです。全体として、このボラティリティはファンダメンタル要因によるものではなく、FRBの決定に伴う流動性逼迫と一致するマネー主導の現象のように見えます。

では、世界的なリスク資産が上昇する一方で、なぜ暗号通貨は遅れをとっているのでしょうか?

一言で言えば、流動性です。しかし、流動性の欠如ではなく、むしろ流動性がどこに流れるかという問題です。

世界的な流動性は明らかに拡大している。中央銀行は、弱い市場ではなく、比較的強い市場に介入している。これは過去に数回しか見られなかった状況であり、通常はリスク選好度の急上昇が続く。問題は、この新たな流動性が、過去のように暗号資産市場に流入していないことだ。

ステーブルコインの供給量は着実に増加を続けています(年初来50%増、1,000億ドル増)。しかし、ビットコインETFへの資金流入は夏以降停滞しており、運用資産は1,500億ドル前後で推移しています。かつて活況を呈していた暗号資産トレジャリー(仮想通貨投資信託)DATは活動を停止し、ナスダックなどの取引所に上場されている関連コンセプト銘柄の取引量も大幅に減少しています。

今年上半期に市場を牽引した3つの主要な資金調達エンジンのうち、依然として役割を果たしているのはステーブルコインだけです。ETFの資金調達はピークに達し、DATの活動は枯渇し、全体的な流動性は依然として豊富であるものの、暗号資産市場への流入シェアは大幅に減少しました。言い換えれば、資金の供給が止まったわけではなく、資金が他の分野に流れただけなのです。

ETF の目新しさは薄れ、配分比率はより標準化され、個人投資家の資金は他の分野に流れ、株式、人工知能、予測市場のトレンドを追いかけるようになりました。

私たちの視点

株式市場のパフォーマンスは、市場環境が依然として堅調であることを証明しており、流動性がまだ暗号通貨市場に伝達されていないだけです。

市場は10/11の清算を未だ消化中ではあるものの、全体的な構造は依然として堅調です。レバレッジは解消され、ボラティリティは抑制され、マクロ経済環境も良好な状況です。ビットコインは、安定したETF流入とタイトな取引所供給のおかげで、引き続き市場のアンカーとして機能しています。一方、イーサリアムや一部のL1・L2トークンは、相対的に強さの兆しを見せ始めています。

暗号通貨関連のソーシャルメディアでは、価格の低迷を4年サイクル理論に帰する声が増えていますが、この概念はもはや真に当てはまりません。成熟した市場では、かつてサイクルを牽引していたマイナーの供給と半減期メカニズムは既に機能不全に陥っており、価格動向を真に決定づける中核的な要因は流動性です。

マクロ経済環境は引き続き力強い支援を提供している。利下げサイクルが始まり、量的引き締めは終了し、株式市場は頻繁に最高値を更新している。しかし、暗号資産市場は主に有効な流動性流入の不足により、出遅れている。昨年および今年上半期の資本流入の3大原動力(ETF、ステーブルコイン、DeFi利回り資産)と比較すると、現在健全なトレンドを示しているのはステーブルコインのみである。ETFの流入とDATの動向を注意深く監視することが、暗号資産市場への流動性回復の最も早い兆候となる可能性が高いため、重要な指標となるだろう。