著者 | イグナス

コンピレーション | 一般的なブロックチェーン

私はレイ・ダリオの「変わりゆく世界秩序」モデルがとても好きです。なぜなら、このモデルは、局所的な視点を超えて全体像を見ることを強いるからです。

仮想通貨Xの日々のドラマに巻き込まれるのではなく、長期的なトレンドに注目しましょう。それが私たちが仮想通貨を見るべき姿です。

これは単に物語の急速な変化ではなく、業界全体の秩序の完全な見直しを意味します。

暗号通貨は、2017 年や 2021 年と同じ市場ではありません。

順序は次のように変化すると思います。

大きなローテーション

ビットコインスポットとETFの立ち上げは大きな転換点です。

今月、SECはコモディティETPのユニバーサル上場基準を承認しました。これにより、承認が迅速化され、より多くの資産が市場に参入できるようになります。Grayscaleは既にこの新しい規制に基づき、関連商品の申請を行っています。

ビットコインETFは史上最も成功した立ち上げとなったが、イーサリアムETFは出だしは遅かったものの、現在では市場が低迷しているにもかかわらず、数十億ドルの資産を保有している。

4月8日以降、スポット暗号通貨ETFは340億ドルの流入ですべてのETFカテゴリーをリードし、テーマ別投資、国債、さらには貴金属を上回った。

購入者には年金基金、投資顧問、銀行などが含まれます。暗号通貨は現在、金やナスダックと同様のポートフォリオ配分に組み込まれています。

ビットコインETFは1500億ドルの運用資産を保有しており、総供給量の6%以上を占めています。

イーサリアム ETF は総供給量の 5.59% を保有しています。

これらすべてに1年ちょっとかかりました。

ETFは現在、ビットコインとイーサリアムの主な買い手となっています。ETFは保有基盤を個人投資家から機関投資家へと移行させています。以下の私の投稿からもわかるように、クジラが買い、個人投資家が売りをしています。

さらに、古いクジラが新しいクジラに売られています。

所有権が回転している。4年サイクルを信奉する人々は売却を進めている。彼らは同じシナリオが繰り返されると予想している。しかし、何か違うことが起こっている。

底値で買い付けた個人投資家は、現在、ETFや機関投資家に売却している。このシフトにより、原価ベースはより高い水準にリセットされる。また、新規保有者が小幅な利益で売却する可能性が低くなるため、将来のサイクルにおける底値も上昇する。

これは暗号通貨におけるグレートローテーションです。暗号通貨は投機的な個人投資家から長期投資家へと移行しています。

共通のリスト基準により、このローテーションの次のフェーズが開始されます。

株式市場における同様の規制により、2019年にはETFの発行額が3倍に増加しました。仮想通貨でも同様のことが起こると予想されます。SOL、HYPE、XRP、DOGEなどをターゲットとした多数の新たなETFがまもなく上場され、個人投資家に必要な出口流動性を提供します。

大きな疑問が残る。機関投資家による買いが個人投資家の売りを相殺できるのか?

マクロ環境が安定していれば、4年サイクルを見込んで現在売却している人たちは、より高い価格で買い戻すだろうと私は考えています。

市場全体の急騰の終焉

かつては、暗号通貨は同時に急騰していました。ビットコインが最初に上昇し、次にETHが上昇し、その後他のすべてのコインが追随しました。流動性がリスクカーブに沿って下降するにつれて、小型コインは急騰しました。

今回は違います。すべてのトークンが同時に急騰しているわけではありません。

トークンは現在、数百万種類に上ります。pump.funでは毎日新しいトークンが発行され、「クリエイター」たちは古いトークンから独自のMeMeコインへと注目を移しています。供給量は爆発的に増加していますが、個人投資家の関心は依然として高いままです。

新しいトークンの発行にはほとんどコストがかからないため、流動性があまりにも多くの資産に分散しています。

流通量が少なく、完全希薄化後の評価額が高いトークンはかつて人気があり、エアドロップに有利に働きました。個人投資家は教訓を学びました。彼らは価値を還元するトークン、あるいは少なくとも強い文化的魅力を持つトークンを求めています(好調な取引量にもかかわらず、$UNIが急騰しなかったことはその好例です)。

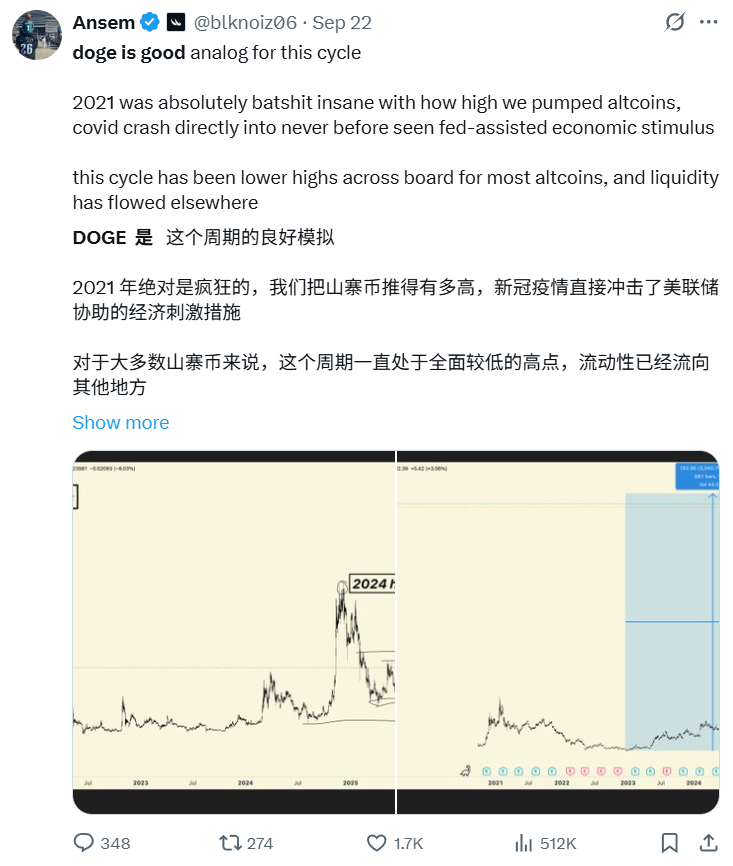

アンセムの言う通り、純粋な投機はピークに達している。新たなメタナラティブは、持続可能だから収益が重要だ。製品市場適合性と手数料を備えたアプリは急騰するだろう。それ以外のものはそうはならないだろう。

注目すべき点が2つあります。1つは、ユーザーが投機に支払う高額な手数料、もう1つは、従来の金融システムと比較したブロックチェーンシステムの効率性です。前者はピークを迎えていますが、後者はまだ成長の余地があります。

ムラドは、アンセムが見逃していたと思われるもう一つの重要な点を指摘しています。人気が爆発的に高まり続けるコインは、多くの場合、新しく、奇妙で、誤解されていますが、強い信念を持つコミュニティに支えられています。私は、新しくてピカピカしたもの(例えばiPhone Air)が大好きな人間です。

文化的な意義は、生き残るか失敗するかの分かれ目となることがあります。たとえ最初は妄想に思えても、明確なミッションがあれば、コミュニティが雪だるま式に普及するまで存続することができます。Fat Penguin、Punk NFT、MeMe Coinなどは、このカテゴリーに当てはまるでしょう。

しかし、新しいものすべてが成功するわけではありません。ルーン文字やERC404などは、目新しさがいかに早く薄れてしまうかを私に教えてくれました。物語は生まれても、臨界点に達する前に消えてしまうこともあります。

これらの考えが相まって、新たな秩序を説明できると思います。所得は弱いプロジェクトを排除し、文化は誤解されたプロジェクトを後押しします。

どちらも重要ですが、その重要性は異なります。最大の勝者は、この2つを兼ね備えた数少ないコインとなるでしょう。

ステーブルコインの注文は暗号通貨に信頼性を与える

当初、トレーダーはBTCやアルトコインを購入するためにUSDTまたはUSDCを保有していました。新たな流入はスポット購入に繋がったため、強気材料となりました。当時、ステーブルコインの流入の80%から100%は最終的に暗号資産の購入に充てられました。

今ではこの状況は変わりました。

ステーブルコインは、融資、決済、イールドファーミング、国債、エアドロップマイニングに利用されています。これらの資金の一部は、BTCやETHのスポット購入には利用されません。しかし、それでもシステム全体の改善に貢献しています。レイヤー1とレイヤー2での取引が増加し、分散型取引所(DEX)の流動性が向上し、FluidやAaveといったレンディング市場はより多くの収益を生み出します。エコシステム全体の資金調達市場はより深化しています。

新たな開発の 1 つは、支払い優先の L1 です。

Stripe と Paradigm の Tempo は、EVM ツールとネイティブのステーブルコイン AMM を備え、高スループットのステーブルコイン決済向けに構築されています。

Plasma は Tether が支援する L1 であり、特に USDT 向けに設計されており、新興市場でのネオバンキングとカード サービスを可能にします。

これらのチェーンは、ステーブルコインを取引だけでなく実体経済にも浸透させます。これは私たちを「決済のためのブロックチェーン」というメタナラティブへと戻します。

これが何を意味するのか(正直まだよく分かりません)。

Tempo:Stripeの流通能力は非常に大きいです。これは暗号通貨の普及拡大に貢献する一方で、BTCやETHのスポット需要を逃してしまう可能性があります。TempoはPayPalのような結果になる可能性もあり、トラフィックは膨大ですが、Ethereumや他のチェーン上での価値蓄積は少ないでしょう。Tempoがトークンを発行するかどうか(私は発行すると思います)と、手数料収入のどれだけが暗号通貨に還流するかは、まだ疑問です。

Plasma:Tetherは既に発行において優位に立っています。Plasmaは、チェーン、発行者、そしてアプリケーションを繋ぐことで、新興市場における決済の大部分をクローズドエコシステムに取り込む可能性を秘めています。これは、Appleの閉鎖的なエコシステムと、EthereumやSolanaが推進するオープンなインターネットの対比のようなものです。

これにより、Solana、Tron、EVM L2がUSDTチェーンのデフォルトとなるための競争に突入することになります。Tronはこの点で最も脆弱であり、Ethereumは決済用に構築されたものではないと考えています。しかし、Aaveなどと共にPlasmaでローンチすることは、ETHにとって大きなリスクとなります…

Base:ETH L2の救世主。CoinbaseとBaseはBaseアプリを通じて決済を促進し、USDCを通じて利回りを生み出すため、イーサリアムとDeFiプロトコルに手数料を支払い続けるだろう。エコシステムは依然として断片化しているものの、競争は激しく、結果として流動性の分散化につながる。

規制もこの変化に合わせて進んでいます。GENIUS法は、他の国々がグローバルなステーブルコイン市場への参入を迫るきっかけとなっています。

CFTCはデリバティブ取引におけるトークン化された担保としてステーブルコインの使用を許可したばかりで、これにより決済ニーズに加えて資本市場からの非スポット需要が増加している。

全体的に、ステーブルコインと新しいステーブルコイン L1 は暗号通貨に信頼性を与えます。

かつては単なる賭博の場だったものが、今や地政学的な重要性を持つようになった。依然として投機が第一だが、ステーブルコインは明らかに暗号通貨の中で2番目に大きな利用例となっている。

勝者は、ステーブルコインのトラフィックを獲得し、それを固定ユーザーとキャッシュフローに変換できるチェーンとアプリケーションです。最大の未知数は、TempoやPlasmaのような新しいL1が、それぞれのエコシステム内で価値を固定するリーダーとなるのか、それともEthereum、Solana、L2、Tronが反撃できるのかということです。

DAT: 非ETFトークンの新たなレバレッジとIPO

デジタル資産の宝庫が心配です。

強気相場のサイクルごとに、トークンをレバレッジする新たな方法が生まれます。これにより、スポット購入だけでは到達できないレベルまで価格が上昇しますが、清算は常に激しいものとなります。FTXが崩壊した際には、CeFiのレバレッジによる強制売却が市場を壊滅させました。

このサイクルにおけるレバレッジリスクは、DATに起因する可能性があります。プレミアム価格で株式を発行し、債券を発行し、その資金をトークンに投資すれば、上昇余地を拡大することができます。しかし、センチメントが変化した場合、同じ構造が下落余地も拡大する可能性があります。

強制償還や自社株買いの枯渇は、強い売り圧力を引き起こす可能性があります。したがって、DATはアクセスを拡大し、機関投資家の資金を流入させる一方で、新たなシステミックリスクも生み出します。

mNAVが1を超えた場合に何が起こるか、例を挙げて説明します。簡単に言うと、株主にETHが付与され、株主は売却する可能性が高くなります。しかし、「エアドロップ」にもかかわらず、BTCSは依然としてmNAV 0.74で取引されています。これは良くありません。

一方、DAT はトークン経済と株式市場をつなぐ新たな架け橋です。

Ethena の創設者 G は次のように書いています。

「私の懸念の一つは、アルトコインを前回のサイクルのピークを超えて押し上げるための暗号資産固有の資本が枯渇してしまったことです。2021年第4四半期と2024年第4四半期のアルトコインの名目時価総額のピークはどちらもほぼ同じで、1兆2000億ドル弱でした。インフレ調整後も、2つのサイクルでほぼ同じ数値です。もしかしたら、世界中の個人投資家が、99%が空想に過ぎないものにこれだけの資金を投じているのかもしれません。」

これが DAT の重要性の背景です。

個人投資家の資金はピークを迎えたかもしれないが、実在する事業、実在する収益、そして実在するユーザーを持つトークンは、より大きな株式市場に参入できる。世界の株式市場と比較すると、アルトコイン市場全体は単なる四捨五入の誤差に過ぎない。DATは新たな資金流入の扉を開く。

さらに、DAT を起動するために必要な専門知識を持つアルトコインはほとんどないため、それを持つアルトコインは再び、数百万のトークンから一握りのシェリングポイント資産に注目を集中させています。

彼のもう一つの主張、つまりNAVプレミアム裁定取引は重要ではないという主張は強気だ。

資本構成においてレバレッジを活用できるセイラー氏を除けば、ほとんどのDATはNAVに対して一貫したプレミアムを維持できません。真の価値はプレミアムではなく、アクセスにあります。たとえ安定した1対1のNAVと継続的な資金流入があったとしても、アクセスが全くないよりはましです。

ENA や SOL の DAT は、VC トークンの「キャッシュアウト ツール」であるため嫌われています。

ENAは、VCの保有額が大きいため、特に脆弱です。しかし、プライベートVCファンドの資金が流動性の二次需要をはるかに上回るという資本ミスマッチ問題があるため、DATへのエグジットは、VCが他の暗号資産への資金投入に資金を投入できるため、強気の見通しです。

これは重要な点です。なぜなら、VCはこの景気循環で大きな打撃を受け、投資からの撤退ができていないからです。もしVCが売却して新たな流動性を得ることができれば、最終的には暗号通貨の新たなイノベーションに資金を提供し、業界を前進させることが可能になります。

一般的に、DATは暗号通貨、特にETFにアクセスできないトークンにとって強気な材料となります。Aave、Fluid、Hypeといった実ユーザーと収益を持つプロジェクトは、DATによって株式市場へのエクスポージャーを移行することができます。

もちろん、多くの DAT は失敗し、市場に波及効果をもたらしますが、ICO の IPO にもつながります。

RWA革命は、オンチェーンで金融生活を送ることができることを意味する

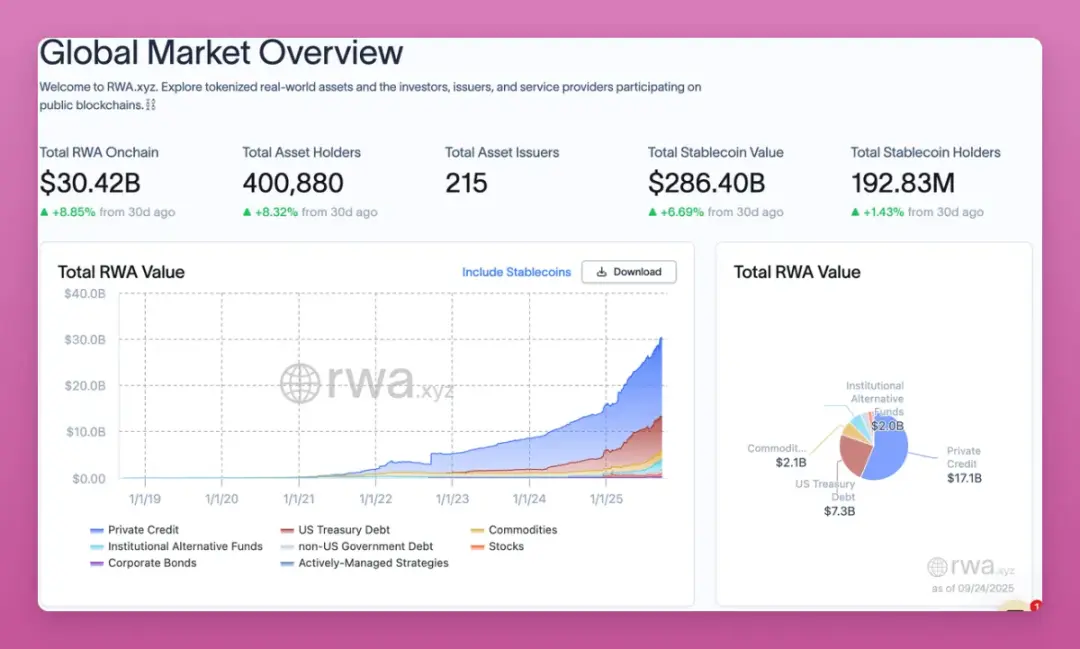

オンチェーンRWA市場全体は300億ドルを超え、わずか1ヶ月で9%近く増加しました。グラフは成長のみを示しています。

国債、信用、コモディティ、そしてプライベートエクイティは今やトークン化されており、脱出速度は急速に上昇している。

RWAは世界経済をブロックチェーン上に構築します。主な変革は以下の通りです。

以前は、株式や債券を購入するには、暗号資産を法定通貨に売却する必要がありました。しかし、今後はオンチェーンに留まり、BTCやステーブルコインを保有し、国債や株式に移管して自己管理することが可能になります。

DeFiは、多くのプロトコルの成長エンジンとなってきた「循環型ポンジスキーム」から脱却し、DeFiとL1/L2インフラに新たな収益源をもたらします。

大きな変化は担保です。

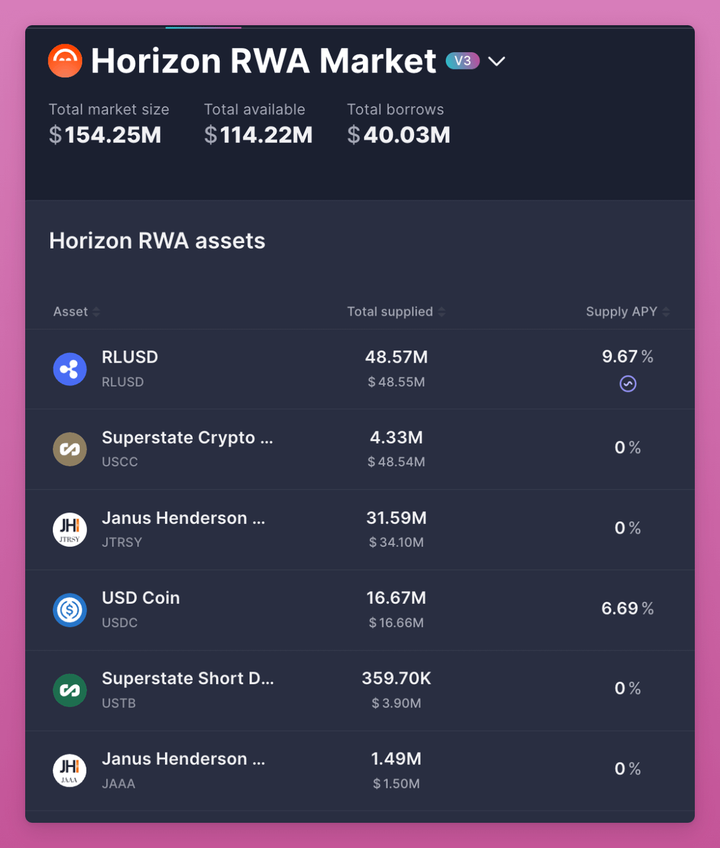

AaveのHorizonでは、S&P 500などのトークン化された資産の預け入れと借り入れが可能です。しかし、TVLはわずか1億1,400万ドルとまだ小さく、RWAはまだ比較的初期段階にあると考えられます。(追記:Centrifugeは公式のSPX500 RWAをブロックチェーンに導入する取り組みを進めています。実現すれば、CFGのパフォーマンスは向上する可能性があります。私はポジションを保有しています。)

従来の金融では、個人投資家にとってこれはほぼ不可能です。

RWAは最終的にDeFiを真の資本市場にします。RWAは国債と信用のベンチマーク金利を設定します。RWAは世界的なリーチを拡大し、誰もが米国債を保有できるようになります。これは米国銀行(世界的な戦場になりつつあります)を介さずに可能です。

ブラックロックはBUIDLを立ち上げ、フランクリンはBENJIを立ち上げました。これらは単なるマイナープロジェクトではありません。数兆ドル規模の資金が暗号資産業界に参入するための架け橋なのです。

総じて、RWAは現在起こっている最も重要な構造革命です。RWAはDeFiを実体経済との関連性を高め、あらゆるものが完全にオンチェーンで維持される世界への道筋を築きます。

4年周期

仮想通貨ネイティブにとって最も重要な問題は、4年周期が終わったかどうかです。私の周りでは、この周期が繰り返されることを期待して売却する人たちがいるのを耳にします。しかし、仮想通貨の秩序が変化する中で、4年周期は繰り返されないだろうと私は考えています。

今回は違います。

私が自分のポジションに賭ける理由は以下のとおりです:

ETF は BTC と ETH を機関が設定可能な資産に変換します。

ステーブルコインは地政学的なツールとなり、現在では決済市場や資本市場に参入しつつある。

DAT は、ETF なしでトークンの株式流動性への道を開き、VC が新しいベンチャーに資金を提供しながら出口戦略を実行できるようにします。

RWA は世界経済をチェーン上に取り込み、DeFi のベンチマーク金利を作成します。

これは2017年のカジノでもなければ、2021年の熱狂でもありません。

これは構造と採用の新しい時代であり、文化、投機、信念によって推進されながら、暗号通貨が従来の金融と融合します。

次の勝者は、すべてを買うことから生まれるわけではない。

多くのコインは4年間続いた売り相場を繰り返す可能性があります。慎重に検討する必要があります。

真の勝者は、マクロ経済や制度の変化に適応しながら、個人投資家に対する文化的魅力を維持しているプロジェクトとなるだろう。

これが新しい注文です。