著者: arndxt

編集:ティム、PANews

私のスタンスはここ数ヶ月で大きく変わりました。

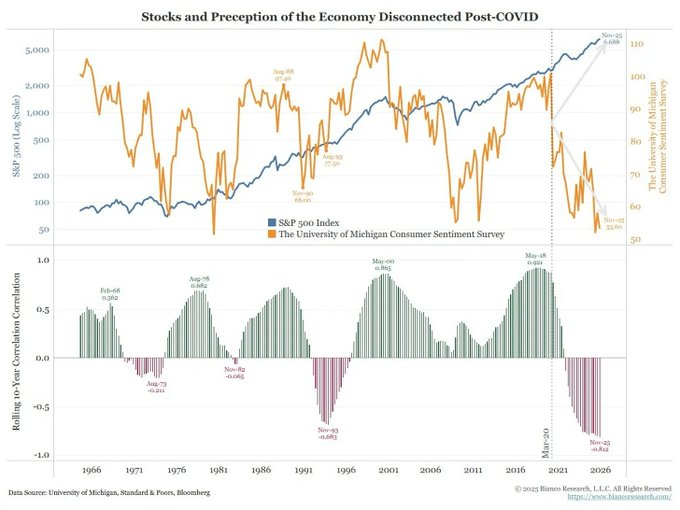

- 極端な悲観主義は、実際には強気な見通しにつながる可能性があります (過度の悲観主義は、多くの場合、市場の反発のきっかけとなります)。

- 悲観論は、マクロ金融市場がますます脆弱になっているのではないかという懸念にまで高まっている。

私は、マクロ経済の変動は単一の要因によって引き起こされるのではなく、むしろ相互に強化し合う5つの正のフィードバックループによって引き起こされると考えています。

1. 経済データの不確実性と明らかな景気減速の兆候の中、連邦準備制度理事会が金融引き締め策を講じているため、政策の失策のリスクが高まっている。

2. AI業界とテクノロジー大手は「現金豊富」から「レバレッジ成長」へと移行しており、リスクの性質は純粋な株価変動から、より馴染みのある債務サイクルのジレンマへと変化しています。

3. 民間信用とローンの評価は乖離し始めている。モデル駆動型評価に基づく潜在的な圧力の兆候が現れており、これは懸念すべき初期兆候である。

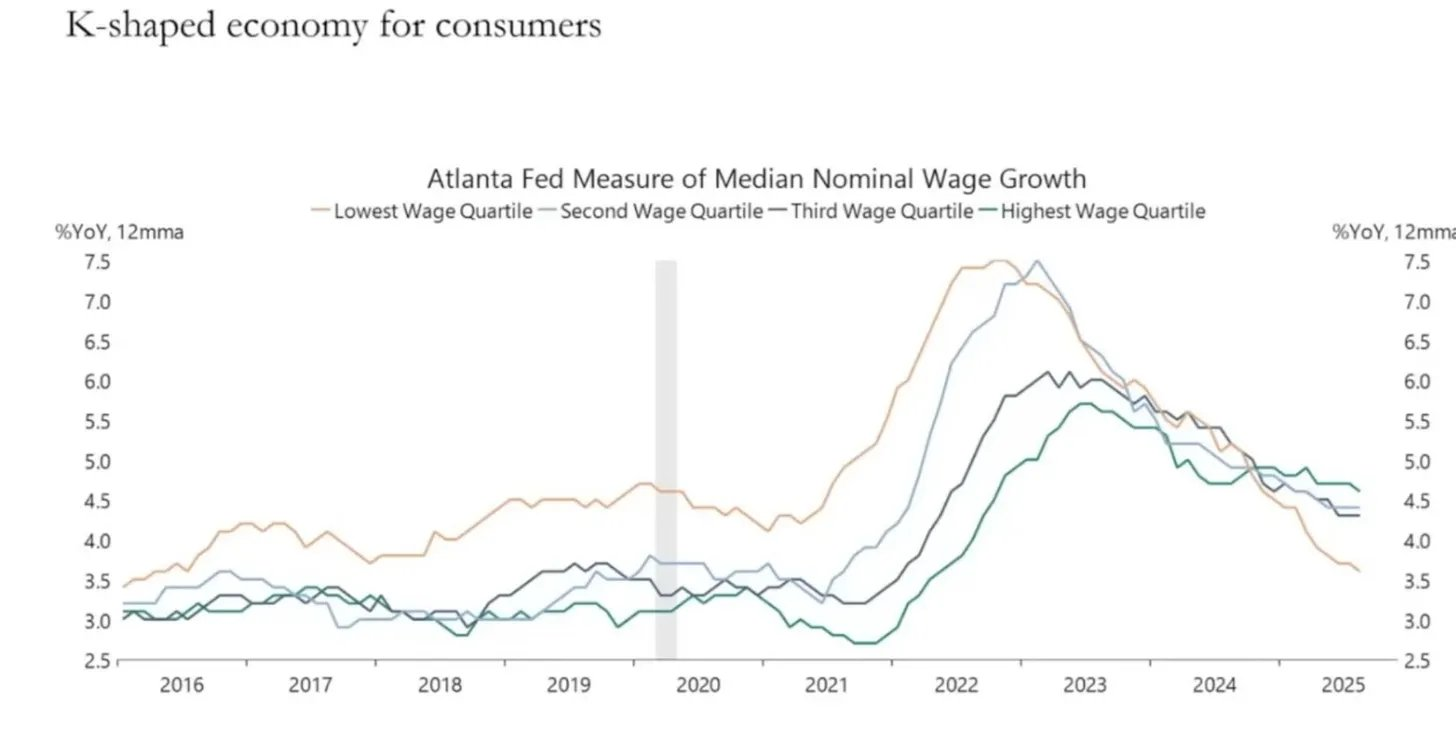

4. K型経済はますます定着し、徐々に政治問題へとエスカレートしています。ますます多くの人々にとって、社会的コンセンサスはもはや信頼できないものとなり、この問題は最終的に国家政策に反映されるでしょう。

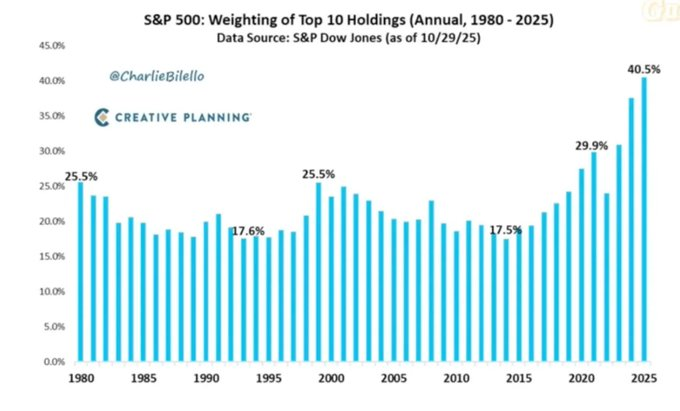

5. 市場集中はシステム的な弱点となっている。指数の約40%が、地政学的およびレバレッジに敏感な少数の独占企業によって実質的に支配されている場合、それは単なる成長シナリオを超え、国家安全保障と政策規制の標的となる。

基本的な想定は、政策立案者がおそらく同じ過ちを繰り返すだろうということだ。つまり、次の政治サイクルまで資産価格を維持することで経済を支えるために金融システムに流動性を再注入するだろうということだ。

しかし、標準的な支援戦略とは異なり、この政策方針はより困難を伴います。信用に大きく依存し、政治的不安定性が増すからです。

1. マクロ経済スタンス

現在のサイクルの大部分においては、慎重な弱気の姿勢が妥当だ。

- インフレ率は高いが、鈍化し始めている。

- 政策は概ね緩和的である。

リスク資産は過大評価されていますが、下落時には流動性によって支えられることが多いです。

現在、いくつかの要因が変化しています。

- 米国政府閉鎖:長期にわたる政府閉鎖により、主要なマクロ経済データの発表が中断され、信頼度に影響が出ました。

- 統計上の不確実性: 連邦統計局が困難に直面していることを政府高官自身が認めており、数兆ドルに関わる職務が影響を受けていることを意味する。

- タカ派的転換と弱い経済: 現在の状況では、連邦準備制度理事会は金利予想とバランスシートの両面でよりタカ派的な政策トーンに転換し、将来指標の悪化にもかかわらず金融環境を引き締めています。

言い換えれば、現在のマクロ経済環境は、こうしたリスクから遠ざかるどころか、不確実性と新たな圧力の中で引き締まっていると言えるでしょう。これは、これまでとは全く異なるリスクプロファイルを形成しています。

2. 不確実性の中で実施された政策の引き締め

核心的な問題は、単に政策を引き締めるということではなく、むしろその引き締めの具体的な分野と方法である。

- データフォグ:政府閉鎖後、主要データ(インフレ率、雇用率)の発表が遅れたり、歪曲されたり、あるいは疑わしいものになったりした。連邦準備制度理事会(FRB)の公式「ダッシュボード」は、まさに最も重要な局面で信頼性を失ってしまった。

- 金利予想: 将来指標は来年初めにインフレが引き続き減速することを示唆しているものの、連邦準備制度理事会の当局者による最近のタカ派的なコメントにより、短期的な利下げの可能性に関する市場の予想は下方修正されています。

- バランスシート: 政策金利が変わらない場合でも、量的引き締め政策中の連邦準備制度理事会によるバランスシートの継続的な縮小と、より多くの長期債を民間部門に移す傾向は、本質的に金融状況に収縮的な影響を及ぼすでしょう。

歴史的に、連邦準備制度理事会の政策の失敗はタイミングの悪さから生じることが多い。つまり、政策を引き締めるにせよ緩和するにせよ、行動が遅すぎることが多かったのだ。

我々は歴史を繰り返すかもしれない。つまり、成長が鈍化しデータが不透明なときに、事前に政策を緩和するのではなく、引き締めるのだ。

3. AIおよび大型テクノロジー株はレバレッジ主導の成長へと移行しています。

2つ目の構造的変化は、AI企業と大手テクノロジー企業の根本的な変化にあります。

過去10年間、中核を成す「米国株セブンシスターズ」は、本質的には債券と同様の株式資産の役割を果たしてきました。つまり、圧倒的な優位性、巨額のフリーキャッシュフロー、大規模な自社株買いプログラム、そして制御可能な純レバレッジレベルを誇ります。

過去 2 ~ 3 年にわたって、このフリー キャッシュフローはデータ センター、チップ、インフラストラクチャなどの AI 設備投資に大規模に再投資されてきました。

現在、AI への追加的な設備投資が、内部で生み出されるキャッシュフローだけでなく、債務発行を通じて資金調達されるケースが増えているという新たな段階に入っています。

影響:

- 信用スプレッドとクレジット・デフォルト・スワップ(CDS)が変動し始めています。オラクルなどの企業の信用スプレッドは、AIインフラの資金調達によるレバレッジの増加に伴い拡大しています。

- 株価の変動はもはや唯一のリスクではありません。かつては「無敵」と考えられていた一部のセクターでも、典型的な信用サイクルの兆候が見られ始めています。

- 市場構造はこのリスクを増幅させています。主要指数においてオーバーウェイトとなっているこれらの企業は、「キャッシュカウ」企業から「レバレッジ成長」企業へと移行しており、指数全体のリスク構造を変化させています。

これはAI「バブル」が終わったことを意味するものではありません。収益が現実的かつ持続可能であれば、負債による設備投資は正当化されます。

しかし、これは、特に金利の上昇と政策引き締めの状況においては、誤差の範囲が狭くなることを意味します。

4. 信用市場とプライベートエクイティ市場に早期の亀裂が現れる。

公的市場の穏やかな表面下では、民間融資はすでに圧力の兆候を見せている。

同じローンが、異なる管理機関によって大幅に異なるレートで評価されました (たとえば、1 つは 1 ドルあたり 70 セントと見積もったのに対し、もう 1 つは 1 ドルあたり約 90 セントと見積もっていました)。

この相違は、モデルベースの価格設定と市場ベースの価格設定の間の議論の典型的な前兆です。

このパターンは次のものと非常によく似ています。

- 2007年: 不良資産は引き続き増加し、信用スプレッドは徐々に拡大しましたが、株価指数は比較的安定していました。

- 2008 年: かつては現金同等物と考えられていた市場 (オークション金利証券など) が突然崩壊しました。

また、次の点にも注意してください。

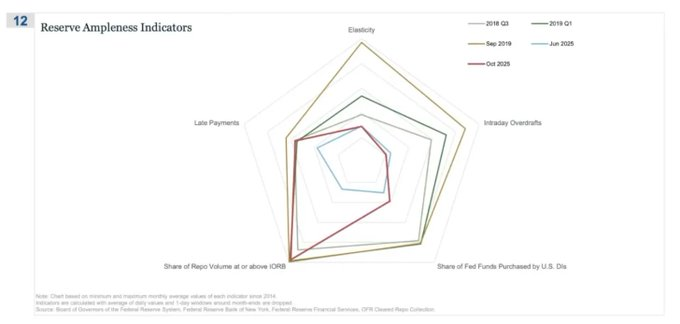

- 連邦準備銀行の準備金が減少し始めた。

- 政府内では、流動性メカニズムの問題を防ぐために、何らかの形のバランスシート拡大が必要になるかもしれないという認識が高まっている。

これは必ずしも危機につながるわけではない。しかし、これは現在のシステムの状況と整合している。信用は静かに引き締められており、政策は予防的な行動をとるのではなく、「データ依存型」の枠組みにとどまっている。

「準備金が足りなくなった」というシグナルは、まずレポ市場で現れた。

このレーダーチャートでは、「IORB レートに達するかそれを超える買い戻し取引の割合」が最も明確なシグナルであり、真に適切な準備金制度から静かに脱却しつつあることを示しています。

2018年第3四半期および2019年初頭には、この圧力はまだ管理可能でした。十分な準備金があったため、ほとんどの担保付融資取引の金利は準備金金利(IORB)を下回る水準で安定していました。

レポ市場危機が発生する直前の2019年9月までに、この利回り曲線は大きく乖離し、担保と準備金の不足の典型的な兆候である準備残高率と同等かそれ以上のレベルで実行されるレポ取引がますます増加しました。

それでは、2025 年 6 月と 10 月を比較してみましょう。

水色の線(6月)はレンジ内で安定していますが、2025年10月の赤い線は2019年のトレンド付近まで伸びており、政策金利の下限に近づくレポ取引の割合が高まっていることがわかります。

言い換えれば、銀行の準備金が減少するにつれて、ディーラーと銀行は翌日資金調達の見積もりを引き上げている。

他の指標(日中当座貸越の増加、米預金機関による連邦準備制度の資金購入の増加、延払いのわずかな増加)と組み合わせると、これらの兆候は総合的に明確なシグナルを伝えています。

5. K字型経済は政治的変数になりつつある。

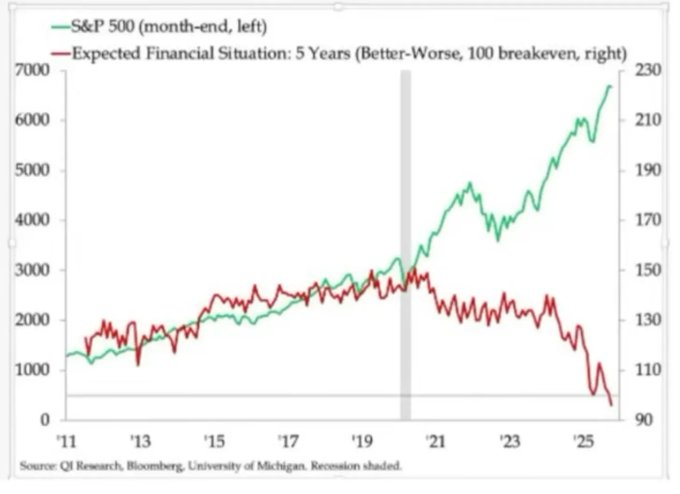

私の見解では、私たちが「K字型」と呼んできた経済の二極化は、今や政治的変数となっている。

家計の期待は二極化しています。長期的な財政見通し(5年間の予測など)には大きな隔たりが見られます。安定または改善を期待する世帯もあれば、急激な悪化を予想する世帯もあります。

現実世界のストレス指標は赤く点滅しています:

- サブプライム自動車ローンの借り手の間で延滞率が上昇している。

- 住宅購入の時期が遅れており、初めて住宅を購入する人の平均年齢が退職年齢に近づいています。

- いくつかの市場では若者の失業率が徐々に上昇している。

ますます多くの人々にとって、現在のシステムは「不公平」であるだけでなく、機能不全にもなっている。

- 彼らは資産を蓄積しておらず、賃金上昇も停滞しているため、インフレによる富の分配に参加することは事実上不可能である。

- 「一生懸命働き、進歩を目指し、富と安全を蓄積する」という広く受け入れられている社会的合意は徐々に崩れつつある。

このような環境の中で、政治行動は変化し始めました。

- 現在のシステムでは、有権者はもはや「最優秀マネージャー」を選ばない。

- 彼らは、潜在的な損失が自分たちだけに限られているように見えるため、左派や右派の極端な候補者を支持する傾向が強まっている。「状況はこれ以上悪くなることはないだろう」

将来の税制、富の再分配、規制、金融支援政策の策定はすべて、このより広範な文脈の中で展開されるでしょう。

これは決して市場にとって中立的な出来事ではありません。

6. 高い集中は市場と政治における体系的なリスクとなる。

米国株式市場の時価総額の大部分は、少数の企業に集中しています。しかし、そのシステム的・政治的影響についてはほとんど議論されていません。

現在、上位10社が米国の主要株価指数の約40%を占めています。

これらの企業には次のような特徴があります。

• 年金基金、401(k)退職プラン、個人投資ポートフォリオの中核を成す銘柄です。

• 人工知能への依存は増加し続けている

• 複数のデジタル分野で事実上の独占が確立されている。

これにより、3 つのリスクが絡み合うことになります。

- システム的な市場リスク: これらの大手企業が収益性、規制、地政学的要因の影響を受けると、そのリスクは家計資産システムを通じて市場全体に急速に伝播します。

- 国家安全保障上のリスク: 国の富と生産性が、外部に依存する少数の企業の手に過度に集中している場合、これらの企業は国家戦略における脆弱なリンクになります。

- 政治リスク: K 字型の経済格差とポピュリズムの台頭という環境下では、これらの企業は社会の不満の焦点となりやすく、具体的には次のような形で現れます...

- 税率の上昇、不当利得税、自社株買いの制限に直面

- 独占禁止法による分割圧力

- 厳格なAIおよびデータ規制の対象となる

つまり、これらの企業は成長エンジンであると同時に潜在的な政策ターゲットでもあり、後者となる可能性は日に日に高まっているのだ。

7. ビットコイン、金、そして市場に関する「完全ヘッジ」理論の失敗(今のところ)

政策の失敗、信用圧力、そして政情不安といったリスクが複雑に絡み合う状況下では、ビットコインはマクロ経済ヘッジ手段として継続的に上昇すると予想されるかもしれない。しかし、現実は全く異なる。

- 金は、着実な上昇と穏やかな変動性という、伝統的な危機ヘッジツールの特徴を示しており、ポートフォリオの配分においてますます価値が高まっています。

- ビットコインの取引ロジックはベータリスク資産に近い。流動性の変動に大きく左右され、レバレッジやストラクチャード商品の影響を非常に受けやすい。経験豊富な長期保有者は、現在の市場環境を逆手に取って売却し、市場から撤退している。

分散化と通貨革命の初期の物語は理論的には説得力がありますが、実際には課題に直面しています。

- 現在の市場における主要な資本の流れは高度に金融化されており、利回り戦略、デリバティブ取引、ショートボラティリティが非常に一般的になっています。

- ビットコインの実際のパフォーマンスは、中立的で安定したヘッジツールというよりも、ハイテク株のベータに近い。

私は依然として、2026 年がビットコインにとって大きな転換点となる可能性が十分にあると考えています (次の政策サイクル、次の一連の景気刺激策、そして伝統的資産への信頼のさらなる低下)。

しかし、投資家は現段階ではビットコインが多くの人が期待するようなヘッジ特性を備えていないことを認識すべきです。これは、私たちが懸念している流動性システムの一部でもあります。

8. 2026年を見据えて:実現可能な開発枠組み

現在の環境を考える上で役立つ枠組みは、これが次回の景気刺激策のための余地を作るために設計された、管理されたバブルの放出であるというものである。

スクリプトは次のようになります。

- 2024~2025年:抑制された政策引き締めとストレスの時代

- 政府閉鎖と政治の機能不全は景気循環の悪化を引き起こす。

- 連邦準備制度理事会は発言とバランスシート操作においてタカ派的な姿勢を採用し、それによって金融環境を引き締めている。

- 信用スプレッドは緩やかに拡大した。投機セクター(人工知能、長期サイクル技術、一部の民間融資)が最初に影響を受けた。

2025 年後半から 2026 年: 流動性の回復と政治サイクルが同時に始まります。

インフレ期待が低下し、市場が調整するにつれて、政策当局は政策を緩和する余地を取り戻した。

成長と選挙を支援することを目的とした金利引き下げと財政措置が同時に実施されると予想しています。

政策実施には時間差があるため、インフレの影響は主要な政治的出来事が起こった後にのみ明らかになるだろう。

2026年以降:金融市場は包括的な再評価に直面する

具体的な結果は、次回の景気刺激策の規模と形態によって決まり、次の 2 つの可能性が考えられます。

新たな資産インフレは、さらなる政治的・規制的介入、あるいは債務の持続可能性、市場の集中、社会的合意といった問題とのより激しい対立を伴うことになるだろう。

この枠組みは必然的なものではありませんが、現在の政府の動機と一致しています。

- 政治家は長期的な安定の維持よりも再選を優先する。

- 最も便利な政策手段は、依然として構造改革ではなく流動性の解放である。

- これらのツールを再活性化するには、まず現在のバブルの一部を排除する必要があります。

結論は

すべてのシグナルと兆候は同じ結論を指し示している。つまり、金融システムは景気循環の中でより脆弱で、より寛容でない段階に入っているということだ。

実際、歴史は政策立案者が対応策として最終的に大規模な流動性刺激策に頼ることを示しています。

次の段階に進むには、次のような特徴を持つ期間を経る必要があります。

- 金融環境は厳しくなっている。

- 信用感応度が高まった。

- 政治的混乱が激化した。

- そして政策対応はますます非線形になってきています。