出典: Bankless

著者: デイビッド・クリストファー

原題: Hyperliquid & The Year Perps Caught Fire

編集・編集:BitpushNews

2025 年の暗号業界の成長を振り返ると、Hyperliquid は避けられない焦点となります。

同取引所は、壮大なエアドロップと価格パフォーマンスで2024年を締めくくり、多数の暗号通貨Twitterユーザーから製品への新たな注目を集めました。

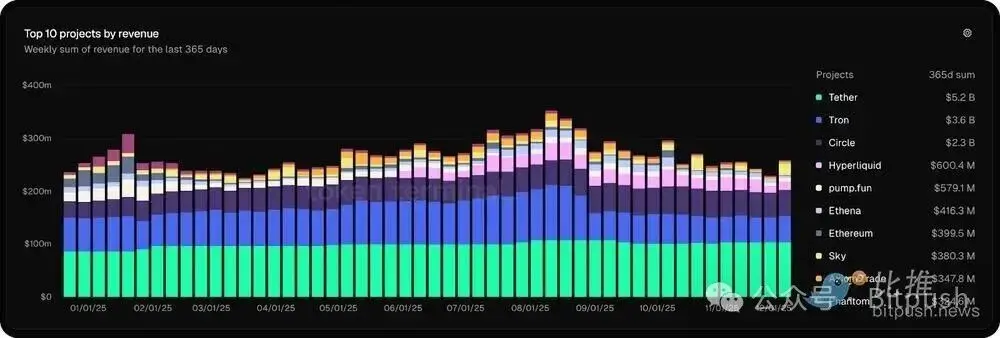

2025年末までに、それは画期的なプラットフォームへと完全に変貌を遂げ、総収益が6億5000万ドルを超えて暗号エコシステム全体で収益で第4位にランクされ、一時は永久契約取引量の70%を占めるまでになりました。

Hyperliquidの一歩一歩を注意深く追っていなければ、この画期的な成功は突如として現れたように思えるかもしれません。しかし、同社の成功への道は、綿密に練られた型破りな成長戦略と、当然の外部からの評価の賜物でした。

2025 年の Hyperliquid の開発の完全な要約は次のとおりです (そして、2026 年に真の試練を受ける理由も説明します)。

2025年第1四半期: 暗号ネイティブの利点

Hyperliquid の急成長の年は、「業界の動向に真に追随する」ことの重要性を深く認識することから始まりました。

トランプトークンが1月に発売されると、ハイパーリキッドはほぼ即座に永久契約を上場し、他の取引所に先んじて「発行済みトークンの取引に最適な場所」としての連勝を開始した。

もちろん、これほど迅速に行動できた理由の一つは、大手取引所がユーザーや企業を守るために用いる「企業フェンス」に阻まれなかったことだ。

しかし、重要な要素は揺るぎない「インサイダー情報」です。Hyperliquidのチームはオンチェーンの動向と密接に連携しており、機会を特定し、これらのトークンを最初に上場することの利点を認識することができます。これにより、既存の大手企業が反応する前に新しい資産を取引するための最適な場所としてのHyperliquidの評判は確固たるものになっています。

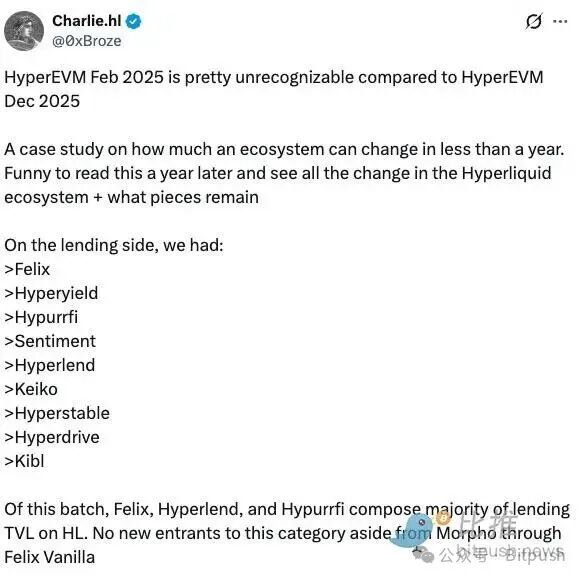

2月には、HyperCore(Hyperliquidの取引エンジン)上に構築された汎用スマートコントラクトレイヤーであるHyperEVMがリリースされました。定着までには時間がかかりましたが、トップダウンのインセンティブプログラムなしに成功を収めました。その結果、第2四半期に軌道に乗る頃には、既にコアユーザーベースが構築されていました。彼らは報酬を「現金化」するためではなく、チェーンのビジョンを信じ、インセンティブ獲得だけでなく、独自の機能(HyperCoreとの相互運用性など)を活用したいと考えていたのです。

2025年第2四半期:本格的な感染拡大

市場の注目は大方の予想を上回る速さで集まりました。HYPEトークンは4月の安値から4倍近く上昇しただけでなく、5月までにHyperliquidはオンチェーン永久契約取引全体の70%を占めるまでになりました。これは、VCからの支援もトークンインセンティブも一切ないプラットフォームとしては驚異的な数字です。

HYPE トークンのピーク、HyperCore アクティビティの爆発的な成長、HyperEVM エコシステムの発展はすべて、Hyperliquid のストーリーに貢献しています。

市場が回復するにつれ、Hyperliquid のスムーズなユーザー エクスペリエンス (UX) と高い流動性により大量の注文が流入し、総取引量は 1.5 兆ドルに達しました。

前述のように、HyperEVMも順調に進んでおり、Kinetiq、Felix、Liminalなどのプロジェクトの立ち上げと、ユーザーによる新たな収益機会の模索(これらすべてがバックグラウンドでHYPEトークンを燃焼させている)のおかげで、総ロック価値(TVL)が4月の3億5,000万ドルから6月中旬には18億ドルに増加しました。

この急速な成長の中で、ハイパーリキッドはあらゆるところに存在しているようです。

このやり取りは全国放送され、ブルームバーグでも報道され、CFTCの政策議論の焦点となった。このやり取りはもはや無視できないものとなった。

2025年第3四半期:ピークの勢いと差別化の始まり

第 3 四半期に入って、Hyperliquid のインフラストラクチャが自社のエコシステム外でも不可欠になりつつあるという兆候が見られました。

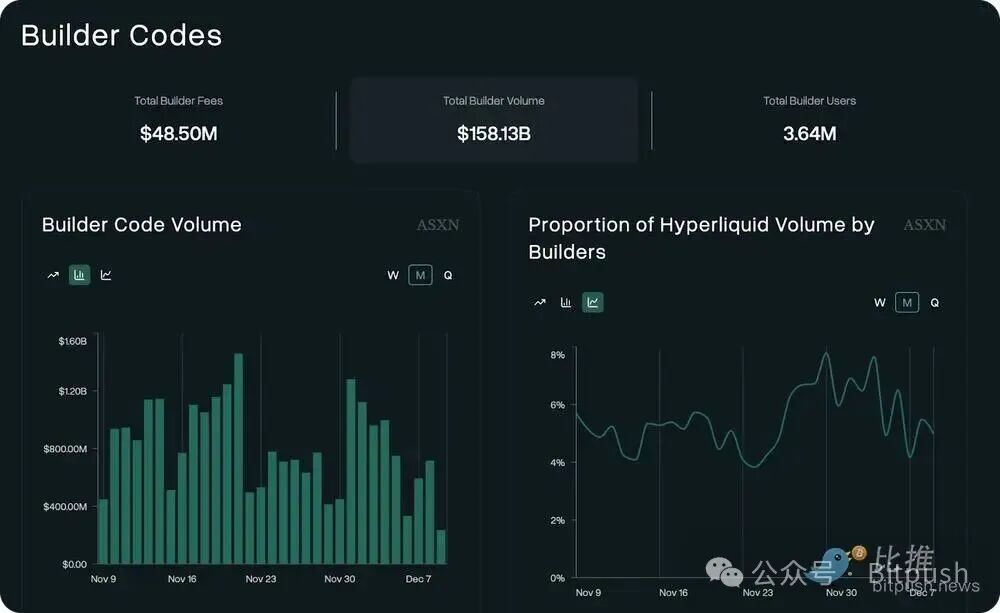

Phantomウォレットは、Solanaベースの永久契約プラットフォームを迂回し、ビルダーコードを介してHyperliquidと統合することを選択しています。ビルダーコードは、外部プラットフォームがトランザクションをHyperCoreにルーティングすることで手数料を獲得できるようにするHyperliquidのメカニズムです。

ラビーもすぐ後に続き、メタマスクも続いた。

多くのモバイル取引アプリケーションはビルダー コードを介して起動されます。

要約すると、これらの統合を通じて、「パートナー」は5,000万ドル近くの手数料を獲得し、1,580億ドルの取引をルーティングしました。

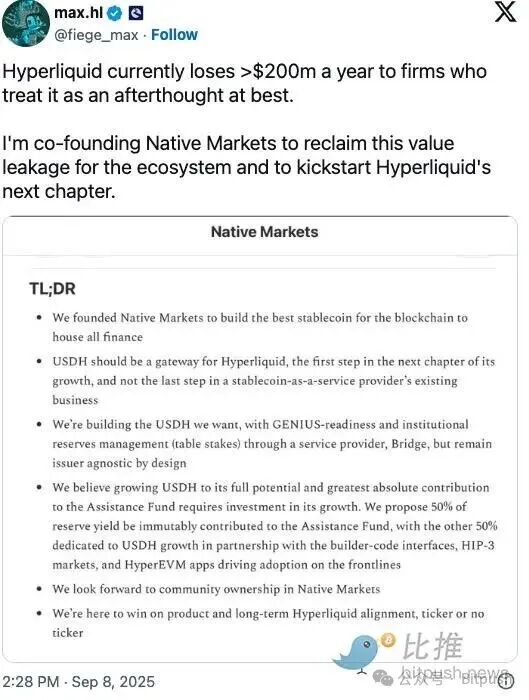

そして9月、USDHをめぐる入札戦争が勃発し、Hyperliquidがいかに価値が高く、有名になったかが明らかになった。

問題は単純です。HyperliquidはCircle USDCの供給量の約8%をクロスチェーンブリッジで保有しており、年間約1億ドルの収益が直接の競合他社(Coinbase)に流出しています。一方、Hyperliquid自身のエコシステムではこれらの収益を回収できません。ネイティブステーブルコインを発行することでこの問題を解決し、年間2億ドルの収益をHyperliquidに還元できる可能性があります。

ステーブルコインの発行の招待状が発行され、多くの著名な入札者が集まっています。

Ethenaは7,500万ドルの成長コミットメントと機関投資家との提携を提案しました。PaxosはPayPalとVenmoとの連携を放棄し、PayPalはTwitterでHyperliquidについて言及しました。

最終的に、入札に勝利したのは、HYPE の著名な寄稿者である Max Fiege 氏、Uniswap Labs の元 COO である MC Lader 氏、および Paradigm の研究者である Anish Agnihotri 氏が率いるチームである Native Markets でした。

なぜ、資金力も少なく、規模も小さいチームがこれらの巨人に勝てたのでしょうか?それは、彼らの方が優遇され、Hyperliquidの精神に共感していたからです。つまり、自立心があり、同じ目標を持ち、真に有機的なものを構築する準備ができていたのです。まさにHyperliquidが設立された当時と同じでした。

波及効果はHyperliquid自体にとどまらず、MegaETHはすぐに独自のネイティブステーブルコイン計画を発表し、Suiも11月にこれに追随しました。

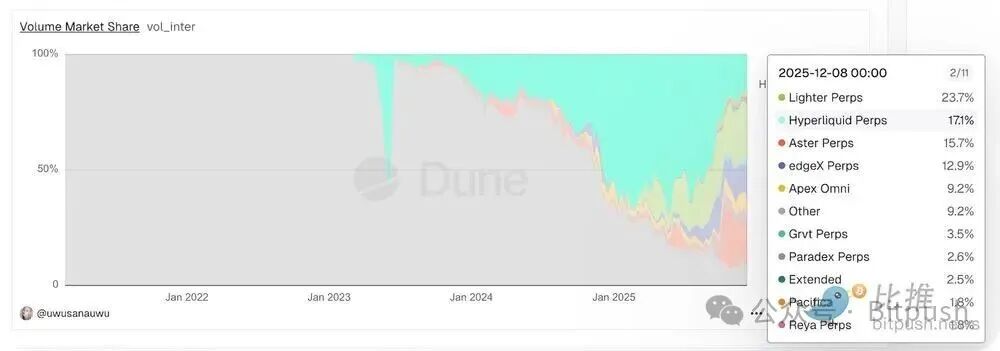

しかし、USDHは9月中旬にHYPEトークンのピークを迎え、競争が激化し始めた時期でもありました。Aster(CZが支援するBinanceベースの取引所)とLighter(イーサリアムL2無期限契約プラットフォーム)は、どちらも積極的なエアドロップキャンペーンを展開してローンチしました。取引量は依然として分散しており、Hyperliquidの市場シェアは執筆時点でわずか17.1%にとどまっています。

2025年第4四半期:成熟と成長の課題

10月には待望のHIP-3がリリースされ、HyperCoreでの許可なしの上場が可能になり、取引所の拡大と分散化が推進されました。

500,000 HYPE トークンをステークした人は誰でも、次のようなカスタム マーケットを展開できるようになりました。

- Unit's Trade.xyzとFelix Protocolの株式永久契約

- Ethenaのようなプロトコル(sUSDEなど)からの利子付き担保を使用した永久契約市場

- Ventures などのプラットフォームを通じて、SpaceX や Anthropic などの民間企業の合成材料へのエクスポージャーを提供する市場。

しかし、HIP-3の発売にもかかわらず、HYPEトークンの価格は9月のピークから50%近く下落しました。

その理由は何でしょうか?市場環境と競争の他に、特に目立つ点が2つあります。

まず、Hyperliquidは今四半期、2年以上ぶりとなるADL(自動レバレッジ解消)イベントを経験しました。10月10日の市場暴落時には、レバレッジが過剰なポジションの証拠金が、清算エンジンとHLP(Hyperliquid Liquidity Provider)が吸収できるよりも速いペースで枯渇しました。プロトコルは12分以内に40件以上の自動レバレッジ解消イベントをトリガーし、最も収益性の高いポジションを強制的に削減して元帳のバランス調整を行いました。影響を受けたポジションは依然として「グリーン清算」であったと主張する人もいますが、このメカニズムは不良債権の補填に必要な額を超えて清算したと主張する人もいます。確かに、システムは外部からの資金介入なしに支払い能力を維持しましたが、市場全体と同様に、Hyperliquidもこのイベントからの回復には時間を要する可能性があります。

第二に、11月にチームトークンのアンロックが開始されました。アンロックされた総量は予想を下回ったものの、このベスティング制度もHYPEのパフォーマンス低迷の一因となった可能性があります。売却額はわずか23%で、OTCカウンターへの売却はわずか23%、リステーキングは40%でしたが、今後のアンロックペースは依然として不透明です。私の解釈では、コアチームは貢献者の公平性とエコシステムの健全性のバランスを取るために、タイムラインを最終調整している段階にあると考えられます。しかしながら、透明性と「誠実さ」で知られるプロトコルにとって、この不確実性は市場の不安を煽る可能性があります。

Hyperliquid の最初のロック解除では、ロックアップ期間の終了後に 175 万 HYPE トークンがリリースされましたが、チームは今後のロック解除のペースをまだ完全には明らかにしていません。

永久契約の実験場

市場と取引活動の冷え込みにもかかわらず、Hype のパフォーマンスが低迷している理由を理解するには、Hyperliquid 自体と並行して起こった永久契約エコシステムの大きな進化を見逃すべきではありません。

LighterとAsterは、オンチェーン競争のほんの一例です。エアドロップ狙いで取引量が膨らんでいる可能性はありますが、真の選択肢を提供していると言えるでしょう。

オフチェーン分野では、Coinbaseの永久契約がまもなくRobinhoodのサービスと競合するでしょう。永久契約が主流になるにつれて、より多くの競合が出現するでしょう。

つまり、Hyperliquid は試験段階にあり、2026 年まで継続されることになります。

問題は、2025年までに実際に大きな成功を収めたかどうかではありません。実際、大きな成功を収めました。問題は、この分野が競争が激化する中で、ビルダーコードやHIP-3に類似した分散型モデルといった統合手法による成長への道筋が、この取引所にとって依然として有利であることを証明できるかどうかです。

彼らが今日の地位を築いたのは、近道をとらずに、より良い製品とより良いエコシステムを構築してきたからです。彼らが今後もリーダーシップを発揮し続けるためには、同じことを繰り返す必要があります。