作者:谷昱,ChainCatcher

一個不容辯駁、顯而易見的事實是,加密VC 在近幾年的市場週期中走向式微,幾乎所有VC 機構的回報率、話語權、影響力都在不同程度上降低,甚至於VC 幣被許多投資者「嗤之以鼻」。

可以歸納的原因有很多,例如由於多數VC 習慣於拋售代幣以及資本攢局項目過多,用戶開始對VC 幣形成反感,更多資金流向meme 與AI 代理等VC 含量較低的敘事,從而導致VC 幣流動性匱乏,又比如VC 的代幣越拉長,導致退出週期變慢且處於不利位置。

多名資深投資者也給了他們的解釋。 IOSG Ventures 創辦人Jocy Lin 認為,在2021年的多頭週期中,第一級市場流動性極為充裕,VC在短時間內募集了大量資金。這種資本的過剩導致專案估值普遍虛高,也在無形中放大了「敘事驅動「的投資模式。許多VC仍停留在前兩個週期的easy money模式,大家認為產品和代幣並不相關,他們過於追逐宏大敘事與潛在賽道,而忽略了專案真正的產品市場契合度(PMF)與永續收入模型。

Jocy Lin 進一步解釋:幣圈VC 的困境本質是「價值捕獲能力與風險承擔不符」。他們承擔最長鎖倉期和最高風險,卻在生態鏈中處於最弱勢地位,被交易所、做市商、KOL層層壓榨。當敘事驅動模式崩塌後,缺乏產業資源的原生VC失去了存在的基礎──錢不再是稀缺資源,流動性和確定性才是。

在Generative Ventures 合夥人Will 看來,交易所與做市商已經成為這個週期中真正剝削所有流動性與溢價的角色。大部分專案拿著VC 的錢其實就做兩件事,第一是行銷造勢,第二是交易所上幣費用,這些專案本質上都是行銷公司,需要向交易所和做市商交很多錢。而且,如今VC 的幣大所在上所後要鎖定2-3年,比傳統證券市場都更久,所以他們在解鎖退出方面的流動性預期非常差,很難賺錢。

Enlight Capital 創始合夥人Anthony Zhu認為,亞洲以Token 策略為主的VC 在目前這個altcoin 低迷的市場中陷入了死亡螺旋,之前牛市的快速賺錢效應在LP 和GP 層面都形成了強路徑依賴。當這條路徑被拉長甚至不復存在的情況下,VC 受到LP 端短期收益預期以及專案端偏離基本面的雙邊擠壓,最終導致動作變形。目前的現狀本質上是部分LP-GP-市場機會的錯配。

不過除了VC 整體式微的大環境外,一個更值得關注的現象與問題是,亞洲VC 機構的整體活躍度與影響力在這個週期的衰退似乎要更加顯著。在RootData 本月基於活躍度與退出表現評選的2025 Top 50 VCs 榜單中,只有OKX Venture 等2-3 家亞洲VC入圍。而在最近一年的IPO 熱潮與主要併購退出案例中(Circle、Gemini、Bridge、Deribit 等),只有IDG Capital 憑藉Circle 的早期投資獲得顯著收益,其他亞洲VC 基本無緣。

進一步來看,Foresight Ventures、SevenX Ventures、Fenbushi Capital、NGC Ventures 等曾經非常活躍、業績良好的亞洲VC 機構,在今年的出手次數都不高於10 次乃至5 次,募資進展也寥寥無幾。

從曾經呼風喚雨,到如今紛紛陷入沉寂,亞洲VC 為何到會到如此窘況?

一、為何亞洲VC 拼不過歐美VC?

在同樣的大環境下,亞洲VC 拼不過歐美VC,這在部分受訪者看來主要有基金結構、LP 類型、內部生態等許多原因造成的。

IOSG Ventures 創辦人Jocy Lin 認為,這一定程度上歸結於亞洲非常缺乏成熟的LP 群體,因此許多亞洲VC 基金的募資主要來自傳統行業的高淨值個人與企業家資本,以及部分加密行業的理想主義的OG。相較於美國和西方,缺乏長期機構LP和捐贈基金等的支持,這也導致亞洲VC 在LP 退出壓力下亞洲市場更傾向於主題投機式投資,而非系統性的風險管理與退出設計,單檔基金的存續週期較短,因此在市場收縮時承壓更明顯。

「相較之下,歐美基金的週期大多在10年期以上,整體在基金治理、投後賦能及風險對沖方面體系更成熟,能夠在下行週期中保持更穩健的表現。」對此,Jocy Lin 還在X 上發推呼籲各交易所推出的高達數億美金的救市資金,如果自己不能下場,資本透過哺創公司來完成這個角色的反創角色。

Jocy Lin 也表示,西方基金較為奉行以人為本的價值觀投資,在加密行業能夠長期經營項目,並且保持一個項目基本面穿越週期的創始人,都非常具備創業韌性,這類創始人也是行業中極少數,某些西方投資人成功了,但投人模式在加密行業成功比例非常有限。

而且,後續美國基金推高項目估值的方式連累了許多參投的亞洲基金,亞洲基金因為基金周期較短和對於短期現金回報的追逐也開始出現了分化,有些基金去下注更高風險的賽道如遊戲和社交,有些基金激進的進入二級市場,但是這兩個模式在動盪不安的山寨幣市場都很難取得市場超額回報,甚至出現嚴重虧損的情況。 「亞洲基金是非常長情和有信仰的群體,但是這個行業在這個週期相對辜負了他們。」Jocy Lin 感慨稱。

Anthony Zhu 也持類似的看法。他表示,歐美基金的規模普遍更大,口袋更深,因此投資策略更加靈活,在非單邊上漲的市場環境中表現更好。

另一個關鍵的因素在於歐美計畫的退出方式與機會更多,而不僅僅依賴單一的交易所上幣退出。在近一年的併購熱潮中,主要交易的併購方都是歐美的一些頭部加密公司及金融機構,由乾地域、文化等諸多原因,亞洲的加密項目尚未成為上述併購方的高優先級目標。此外,目前的IPO 專案也多是歐美背景專案。

來源:RootData

由於股權退出管道更加暢通,歐美VC 的投資標的往往會更加多元,許多亞洲VC 則受限於團隊背景、基金結構和退出管道等因素,通常對股權類投資避而遠之,但因此也錯過了許多十倍乃至百倍的專案機會。

但Anthony也格外強調,雖然亞洲主打Token 投資的加密VC 自上個週期以來整體表現不盡如人意,但部分投資股權項目的亞洲美元VC 機構表現優異。 「主流機構VC 投資人會更有耐心,其業績在長週期才會體現。亞洲有著全球範圍內一批最好的加密創業者在埋頭做創新產品,未來會有越來越多亞洲的項目進入到歐美主流的退出通道中。亞洲也需要更多的長線資金來支持優秀的早期項目。」「

Will 則提供了另一個反常規角度的思考。在他看來,亞洲VC 業績慘淡的原因的是離華人交易所太近了,越近其實是越慘的,因為他們都把自己的退出寄希望於交易所的上所,但這個週期交易所是流動性的最大剝削者。 「這些VC 以前看清形勢的話,應該是去買交易所代幣,例如BNB、OKB、BGB,而不是去投那麼多小項目,然後都很依賴交易所上幣,然後最後自己還被鎖在裡面。”

二、VC與產業的變革

危則生變,加密VC 格局的大洗牌已經不可避免。如果說16-18年是第一代加密VC 崛起的時期,20-21年是第二代加密VC 崛起的時期,那麼如今很可能互迎來第三代加密VC 週期。

在這個週期,除了前文提過的美元股權投資重新成為焦點,部分VC 的策略會更加關注流動性更充沛的二級市場以及關聯的OTC 領域。例如LD Capital 近一年已完全轉向二級市場,先後重倉ETH、UNI 等代幣並引起大量討論與關注,儼然已成為亞洲二級市場的最活躍玩家之一。

Jocy Lin 表示,IOSG 不僅會更加重視一級市場股權與協議投資,也會在過去基礎的投研能力上進行延伸,未來考慮一些OTC或被動性投資機會以及結構化產品等多種策略,以更好地平衡風險與收益。

不過,IOSG 仍然會在一級市場保持活躍姿態,「在投資偏好上,我們未來會更關注有真實收入、穩定現金流和明確用戶需求的項目,而不再單純依賴敘事驅動。我們希望投資的標的是能在缺乏宏觀流動性的環境下依然具備內生增長動力的產品和持續商業模式。」Jocy Lin 稱。

談到現金流與收入,這個週期最受矚目的項目當屬Hyperliquid,根據DeFillama 數據近30 日收入超過1 億美元。但是,Hyperliquid 從未獲取VC 投資,這種不依賴VC、社群驅動的專案發展模式為許多專案樹立了新路徑。那麼,會有越來越多優質專案學習Hyperliquid,導致加密VC 的作用進一步降低呢?此外,KOL 輪、社區輪越來越多,它們又會多大程度取代VC 的作用呢?

Anthony 認為,對於Perp 等部分類型的DeFi項目,由於所需團隊規模小以及賺錢效應強等原因,可能會一直存在類似Hyperliquid 的模式,但對其他類型的項目未必能夠成立。長期來看,VC還是助推加密產業大規模發展,連結機構資金及早期專案的重要力量。

「Hyperliquid 的成功很大程度上得益於其產品的自循環特性——作為永續合約協議,它天然具備造血能力與市場驅動效應。但這並不代表「無VC」模式可以普遍複製。對於多數項目而言,VC在早期階段仍然是產品研發資金、合規顧問以及長期資本的關鍵來源。」Jocy Lin 表示,在傳統TMT 表示,在傳統TMT任何細分賽道和產業,沒有一個賽道沒有VC和資本的參與(AI或醫療等),沒有VC的產業絕對是不健康的。 VC的護城河沒有消失,而是從給錢變成了給資源+耐心。

Jocy Lin 也分享了一個統計數據:經過頭部VC投資的項目,3年存活率為40%。完全社區驅動的項目,3年存活率不到10%。

在談到KOL 輪和社區輪時,Jocy Lin 認為它們的興起確實在改變早期融資的結構,它們能夠在項目初期幫助形成共識與社區勢能,尤其在市場營銷與GTM層面具備優勢。但這種模式的賦能主要局限於敘事傳播和短期使用者動員,對計畫的長期治理、合規、產品策略和機構化擴張支持有限。 」

如今,亞洲加密VC 正在面臨多年以來的最低谷,內外生態與敘事邏輯的快速變化使得VC 們走向了不同的軌跡,有些VC 的名字已經落入歷史的塵埃,有些VC 仍然在躊躇未決,有些VC 已經在進行大刀闊斧的調整,探索如何與項目形成一種更加健康的關係。

然而,做市商與交易所的吸血狀態仍然持續,Binance Alpha 的高頻次上幣甚至使得這種狀態變本加厲,如何擺脫這種負面生態關係,在退出路徑、投資策略方面找到突破,仍將是新一代VC 模式的最大考驗之一。

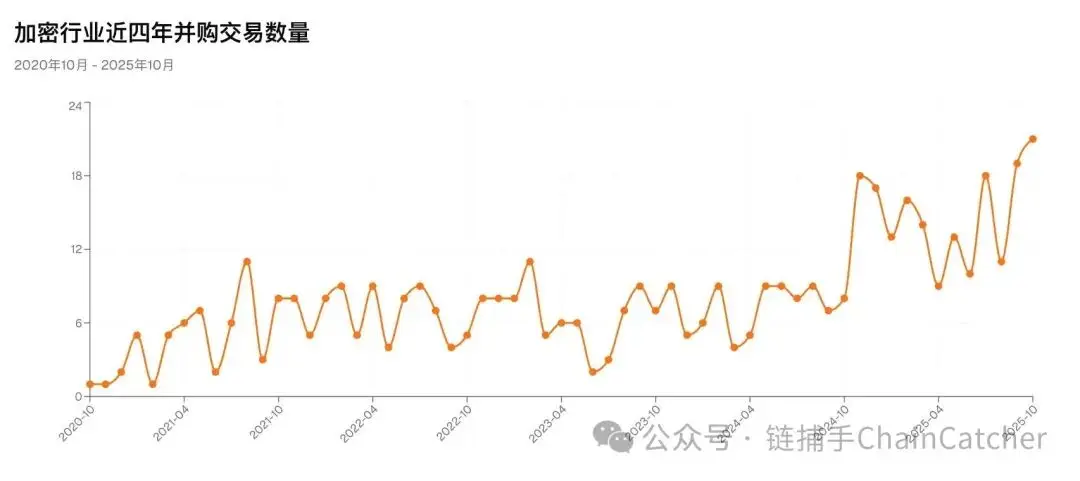

近期Coinbase 等加密產業巨頭已經明顯加快了併購整合的頻次,根據RootData 統計,今年前10個月的併購次數已經超過130 次,至少7 家加密公司IPO 上市,加密相關上市公司(包括DAT 公司)的總募資則超到164 億美元,均創造歷年新高。根據可靠信源消息,已有一家亞洲知名傳統VC 機構成立主要做股權投資的獨立基金,存續期達到10 年左右,越來越多的VC 會向股權投資市場的「老規則」靠齊。

這大概是市場向VC 釋放的新周期最強烈訊號之一:加密一級市場的機會仍然很多,而且股權投資的黃金周期,或許已經到來。