作者:Jasper De Maere

編譯:深潮TechFlow

說在前面

流動性推動加密貨幣週期,而透過穩定幣、ETF和DAT(數位資產信託)的資金流入已明顯放緩。

全球流動性依然強勁,但較高的SOFR(擔保隔夜融資利率)使資金流向國債而遠離加密貨幣市場。

加密貨幣目前處於自我融資階段,資本在內部循環,等待新的資金流入回歸。

流動性決定著每一個加密貨幣週期。雖然長期來看,科技應用可能是加密貨幣故事的核心驅動力,但真正推動價格變動的卻是資金流動。過去幾個月,資金流入的勢頭有所減弱。在資本進入加密生態系統的三個主要管道——穩定幣、ETF和數位資產金庫(DATs)中,資金流動的動能都在減弱,使得加密貨幣目前處於自我融資階段,而非擴張期。

儘管技術應用是重要的推動力,但流動性才是驅動並定義每個加密貨幣週期的關鍵。這不僅關乎市場深度,更關乎資金本身的可得性。當全球貨幣供應擴張或實際利率下降時,多餘的流動性不可避免地會尋找風險資產,而加密貨幣在歷史上,尤其是2021年的周期中,曾經是最大的受益者之一。

在以往的周期中,流動性主要透過穩定幣進入數位資產領域,穩定幣是核心的法幣入場通道。隨著產業逐漸成熟,三大流動性管道逐漸成為決定新資本流入加密貨幣的關鍵:

- 數位資產金庫(DATs):將傳統資產與鏈上流動性連結起來的代幣化基金與收益結構。

- 穩定幣:作為法幣流動性的鏈上表現形式,為槓桿和交易活動提供基礎抵押品。

- ETF:傳統金融中為被動投資和機構資本提供BTC和ETH曝險的接取點。

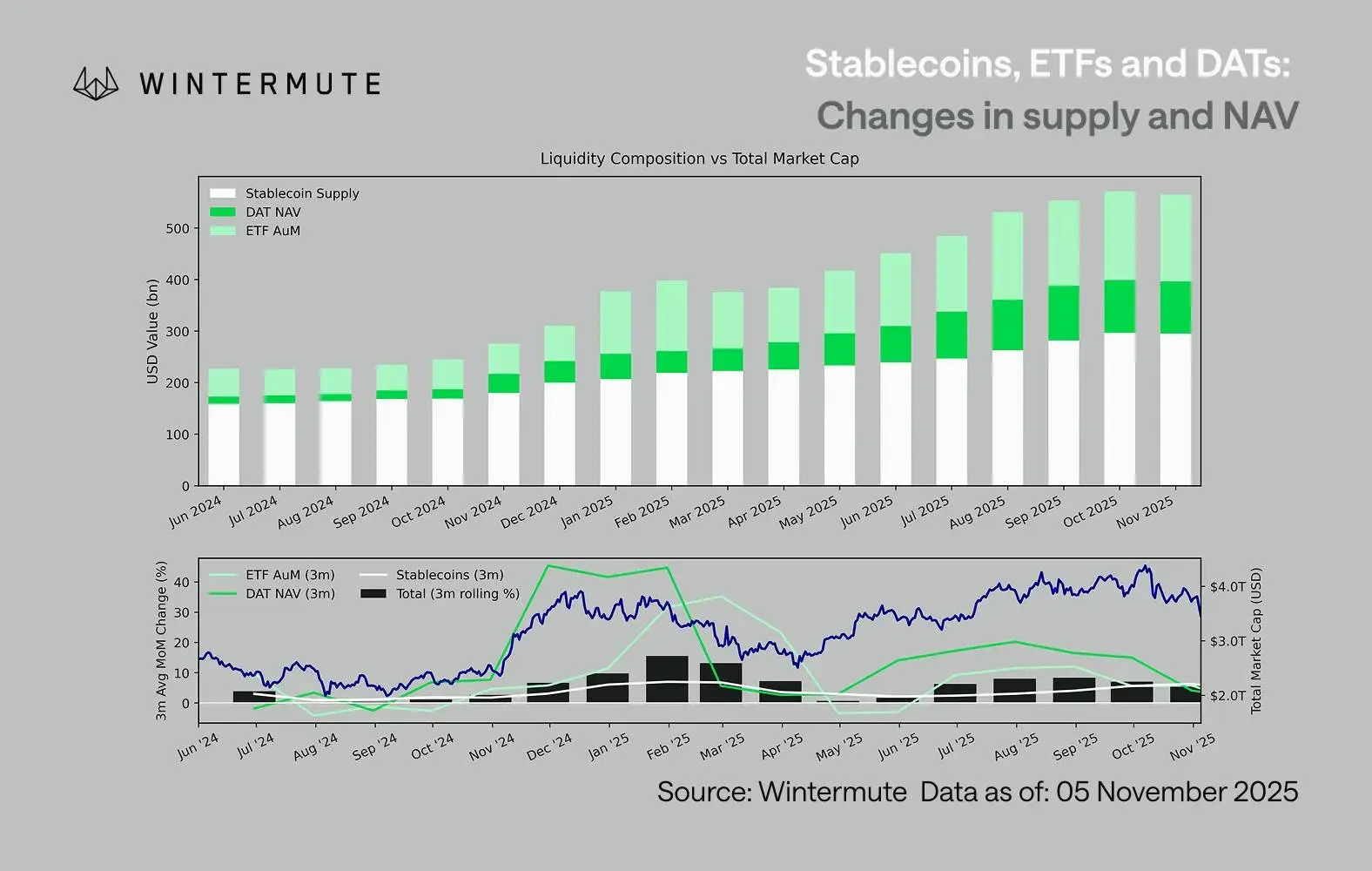

結合ETF 資產管理規模(AUM)、DAT淨資產價值(NAV)和發行的穩定幣數量,可以合理地估算流入數位資產的總資本。下圖展示了過去18個月中這些組成部分的變化趨勢。圖表底部清楚顯示,總量變化與數位資產總市值密切相關,當資金流入加速時,價格隨之上漲。

關鍵的觀察點是,DAT 和ETF 的資金流入勢頭顯著放緩。兩者在2024年第四季和2025年第一季表現強勁,夏季初曾短暫回升,但這一動力隨後逐漸減弱。流動性(M2貨幣供應量)不再像年初那樣自然流入加密生態系統。從2024年初開始,DAT和ETF的總規模從約400億美元增長到2700億美元,而穩定幣的規模則從約1400億美元翻倍至約2900億美元,雖然顯示出強勁的結構性增長,但也呈現出明顯的增長停滯。

這種放緩至關重要,因為每個管道反映了不同的流動性來源。穩定幣反映了加密產業內部的風險偏好,DAT 則捕捉了機構對收益的需求,而ETF 則反映了更廣泛的傳統金融(TradFi)配置趨勢。三者同時趨於平緩,顯示新資本的部署整體放緩,而不僅是產品間的資金輪替。流動性並未消失,而是僅在系統內部循環,而非擴展。

從加密貨幣以外的更廣泛經濟來看,流動性(M2貨幣供應量)並非停滯不前。雖然較高的SOFR利率在短期內對流動性形成一定約束,使現金收益率具有吸引力並將資金鎖定在國債中,但全球仍處於寬鬆週期,美國的量化緊縮(QT)已正式結束。整體結構性背景仍具有支持性,只是目前流動性選擇了其他風險表達方式,例如股票市場。

隨著外部資金流入減少,市場動態變得愈發封閉。資本較多在主流幣種和山寨幣板塊之間輪換,而非新增淨流入,形成了這種「玩家對玩家」(PVP)局面。這也解釋了為何市場反彈持續時間短暫,以及為何市場廣度縮小,即使總資產管理規模(AUM)保持穩定。目前的波動性高峰主要由清算連鎖反應驅動,而非持續的趨勢形成。

展望未來,任何一個流動性管道的顯著復甦,例如穩定幣的重新鑄造、新的ETF創建或DAT發行的增加,都將表明宏觀流動性再次回流至數位資產領域。在此之前,加密貨幣仍處於自我融資階段,資本只在內部循環,而未實現增值擴展。