作者:0xBrooker

本週BTC仍處於降息後的市場震盪之中,伴隨拋壓持續和買力消退,價格再次下訂。

參與BTC定價的主要因素包括降息路徑不清引發的風險偏好波動,長手持續拋售,買力由流入轉為流出,以及合約市場的槓桿清洗和期貨市場的季末震盪。

納指同樣處於降息後的市場震盪之中,但BTC受其他因素影響,在下跌時間和下跌幅度上明顯弱於納指。

在一週持續調整中,BTC再次跌破關鍵支撐位110,000美元以下又於週末收回,經歷全週超20億美元的爆倉,合約市場總持倉量降至771億美元。

降息後,長手加大了拋售力度,成為推動向下定價的重要力量。 BTC是否已在12.4萬美元週期見頂?市場將在Q4給出答案。

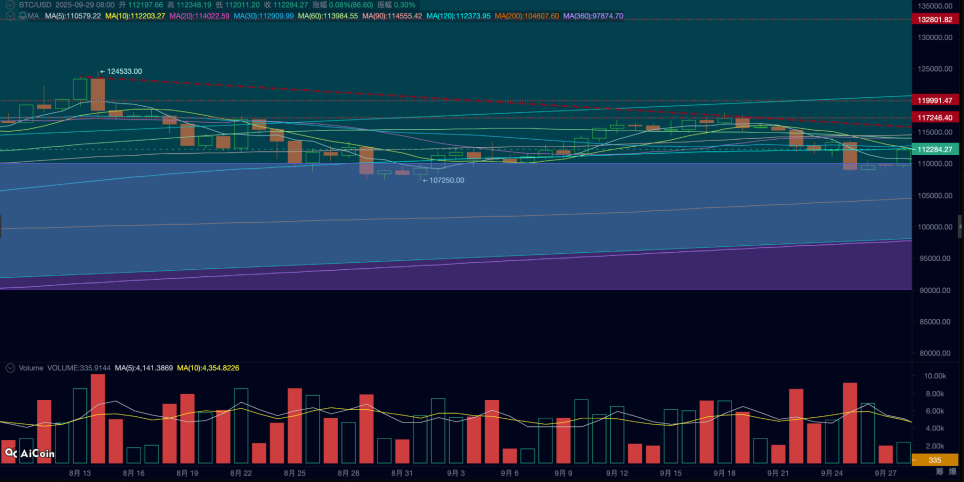

BTC 日線走勢

政策、宏觀金融及經濟數據

本週發布的美國重要經濟及就業數據包括9月20日當週初請及8月核心PCE。

其中,週四發布的9月20日當周初請失業金人數為21.8萬,低於預期的23.5萬和前值23.2萬,持續申請失業救濟人數為193萬,仍維持在190萬這一關鍵水平之上。顯示就業壓力仍大,但情況也未超預期惡化。這對維持降息預期有幫助。當日美股收漲。

週五,8月核心PCE數據發布,核心PCE物價指數月率為0.2%符合預期,年率為2.9%,符合預期,但個人支出月率0.6%,小幅超出預期的0.5%。顯示通膨上行在預期之內,但仍有隱憂。

上週,鮑威爾稱聯準會強調重點關注就業市場的惡化情況,但並不意味著完全忽視通膨數據。這使得市場在降息前提前完成年內3次總計75基點降息定價後,位於高處不勝寒的叵測狀態中。所以本週重點數據發布前,交易員選擇獲利了結推動市場下行,直到週四週五符合預期的數據發布之後才止跌並小幅反彈。

經過一週震盪,市場小幅下了修降息預期,美元指數在連續下跌之後本周大幅反彈0.53%,對股市及加密資產估值形成壓制。 2年期美債反彈1.65%,10年期美債反彈1.21%,沖淡「降息=流動性寬鬆」的樂觀,對股市及久期資產形成一定壓制。

截止週末,FedWatch顯示市場仍支持年底前2次計50基點的降息,但機率較上週出現小幅下降。美股及BTC均在過去一周重點數據發布前出現了下跌,並在發布後企穩並小幅反彈,但周內仍呈小幅下跌。

加密市場

BTC本周同步納指下跌,但其2.68%的跌幅遠甚於納指的0.65%。

技術上,BTC本週已經放量跌破120日均線,一度重回徘徊10個月之久的「川普底」(90,000~11,000美元區間)箱體,預示著中期價格可能走弱。

ETH跌破4月以來的上升通道,一度跌破重要的4000美元關鍵支撐位。

BTC走弱是多重因素共同作用的結果。

首先是降息預期下調所導致的風險偏好下降。這點最終體現為BTC Spot ETF通道資金由流入轉為流出,DATs公司融資能力受限導致買力減少。

其次是周期律的「魔咒」。歷史上BTC頂部往往出現在減產日後的「525 ± 7」天,對應本月的21日。我們注意到嚴格遵守週期律的長手在持續拋售,甚至在本週價格破位之後仍未停止。這無疑加速了價格下滑。

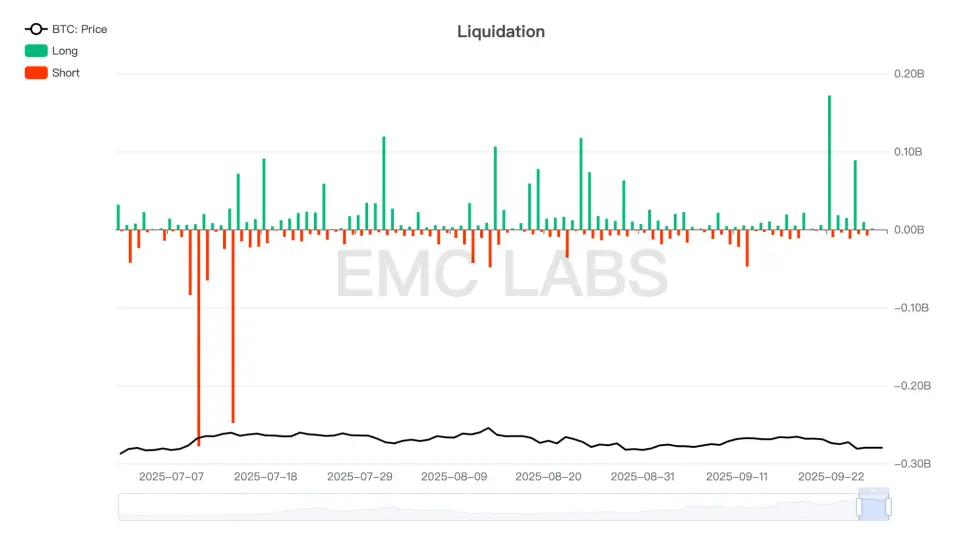

最後是合約市場的槓桿出清。 9月中旬降息前後,BTC、ETH合約持股逼近歷史新高。本週價格破位,清除了百億級持股,爆倉額超過20億美元。

BTC永續合約爆倉統計

當下的Crypto市場已經發生了巨變,不同的因素指向支持見頂的和反對見頂的判斷。

機構及美股資金成為主要買家,幣圈資金正在退潮,但依週期律行事的周期長手依然持有大量BTC其對週期影響依然不可小覷。超過95%的BTC已進入流通狀態,減產對其攻擊影響已微乎其微。另一個不可忽視的因素,Fed的確在推動降息,這長期利於高風險資產。

我們傾向於尊重各方力量,在控制部位基礎上靜觀其變。

依「週期律」交易的長手在按部就班甩賣,成為最大空頭,其在本月剩餘時間及10月再次降息前後的表現非常重要。

同時影響降息預期的經濟及就業數據以及ETF及DATs公司的資金能否及時恢復流入也需密切關注。

週期指標

根據eMerge Engine,EMC BTC Cycle Metrics 指標為0 ,處於上升中繼期。