在加密貨幣與傳統金融多年的緊張關係之後,全球最大銀行內部正出現一項象徵性轉變。

據報道,摩根大通公司正準備允許機構客戶使用比特幣和以太坊作為現金貸款的抵押品。

這表示該行借款人可質押這兩種市值最高的加密貨幣,相關資產將由Coinbase等經批准的第三方託管機構持有。

該計劃預計將於2025年底推出。

這項舉措頗具諷刺意味。這家金融巨頭的執行長傑米戴蒙(Jamie Dimon)是知名的加密貨幣批評者,他此前曾將比特幣描述為「騙局」。

但加密貨幣這一新興產業的需求不斷增長,迫使他不得不支持公司推出相關產品。

數位抵押品的新篇章

摩根大通的這項舉措可能會悄悄改寫數位資產與受監管信貸市場的邊界。

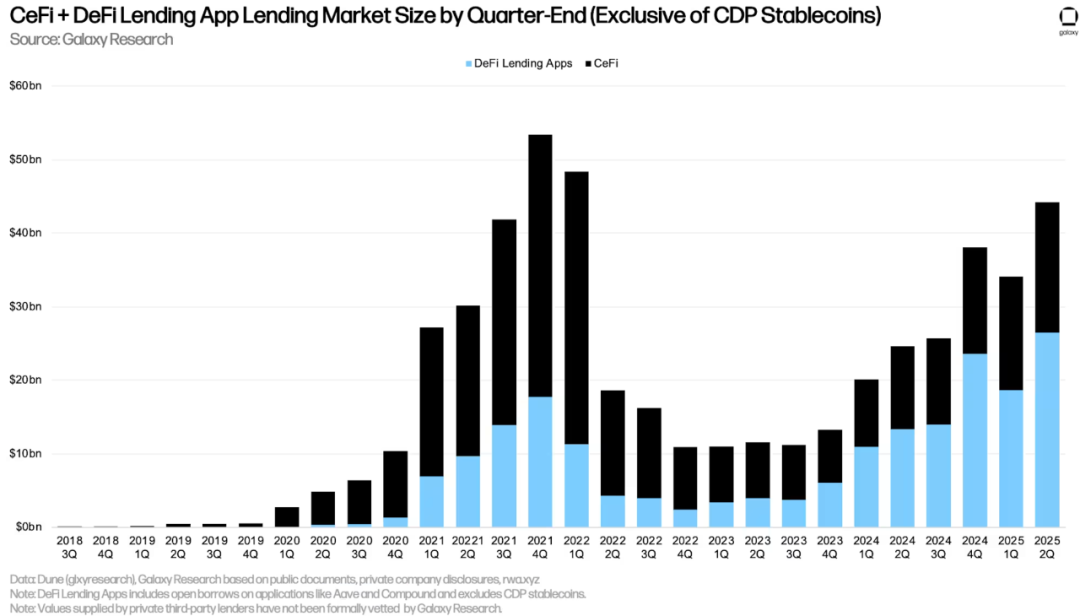

根據Galaxy Research數據,截至6月30日,中心化金融未償還貸款總額達177.8億美元,季增15%,年增147%。

若計入去中心化貸款,2025年第二季加密貨幣抵押信貸總餘額達530.9億美元,創下史上第三高紀錄。

這些數據反映出一種結構性轉變:隨著數位資產價格上漲,借貸活動同步增加。

這一趨勢使得信貸利差收窄,讓貸款對交易員和企業財務部門更具吸引力。

此外,企業也開始利用加密貨幣抵押貸款為營運融資,以數位資產擔保債務取代股權發行。

在這一背景下,摩根大通的入局與其說是實驗,不如說是這家機構在新興產業中「追趕同行」的決定性舉措。

對此,加密貨幣研究員Shanaka Anslem Perera估計,該模式可為對沖基金、企業財務部門和大型資產管理公司釋放100億至200億美元的即時借貸能力。

這些機構希望獲得美元流動性,同時無需出售手中的加密貨幣代幣。

從實際操作來看,這意味著企業如今可憑藉數位資產籌集資金,流程與以美國國債或藍籌股為抵押的借貸方式一致。

摩根大通此舉的重要性

儘管加密貨幣抵押借貸在去中心化金融(DeFi)協議和小型中心化金融貸款機構中已較為常見,但摩根大通的參與將這一模式「機構化」。

該行的入局標誌著數位資產已足夠成熟,能夠滿足全球金融業在合規、託管和風險管理方面的標準。

專注於以太坊的財務公司SharpLink的資訊長Matt Sheffield認為,這項進展可能會重塑資產管理公司和基金的資產負債表管理方式。

他表示:“迄今為止,許多依賴銀行交易的傳統金融機構,不得不在持有以太坊現貨與其他頭寸之間做出選擇。”

“而這家全球最大的投資銀行正著手改變這一現狀。通過以第三方託管機構持有的頭寸為抵押進行借貸,機構可以構建更具盈利能力的投資組合,提升抵押資產的價值。”

同時,這項決定也強化了摩根大通在加密貨幣領域的整體佈局。

過去兩年,該行打造了基於區塊鏈的結算網路Onyx,處理了數十億美元的代幣化支付,並探索了數位資產回購交易。

接受比特幣和以太坊作為貸款抵押品,完成了「發行-結算-信貸」的閉環,這三個環節均依托區塊鏈基礎設施展開。

基於此,Sheffield預測,此舉將引發大型銀行之間的「競爭性連鎖反應」。他指出:

「這將掀起一股浪潮。對大型機構而言,『率先行動』的威懾力十足。在風險降低後,其他銀行將紛紛跟進,若不採取行動,它們將失去競爭力。”

目前,花旗集團、高盛集團等競爭對手已擴大了數位資產託管和回購業務;貝萊德已將代幣化國債(BUIDL)納入其基金生態;富達今年則將其機構加密貨幣部門的員工數量增加了一倍。

機會與挑戰並存

儘管華爾街對數位資產的接納度不斷提高,但挑戰依然存在。

涉足這一市場的銀行必須應對加密貨幣固有的波動性、監管資本處理的不確定性,以及持續存在的交易對手風險,這些因素都限制了它們擴大加密貨幣抵押借貸業務的力度。

美國監管機構尚未針對數位抵押品發布明確的資本權重指導方針,導致機構只能依賴保守的內部模型。即便由第三方託管機構管理託管風險,監管機構的監督預計仍將保持嚴格。

儘管如此,產業發展軌跡已清晰無誤,數位資產正逐漸融入全球信貸市場的架構中。

比特幣分析師Joe Consoerti表示,這些舉措表明: “全球金融體係正緩慢地圍繞人類已知的最高品質資產重新配置抵押品。”