作者: Dfarm

當聊到Polymarket ,很多人都知道,Polymarket 的核心就是:YES + NO = 1,但你真的懂這個簡單的公式嗎?今天就來跟大家講透Polymarket 的共享訂單薄!

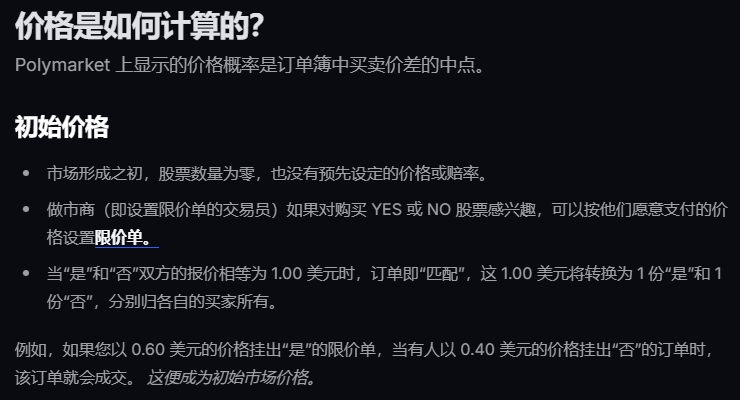

如果你去Polymarket 的官方文件查閱,會發現價格的計算解釋是這樣的:

可能你看完沒太理解,沒關係,下面我舉個例子。

被撕開的一美元

有些朋友覺得YES 0.7 + NO 0.6 = 1.3 也行吧?自由市場可以自由定價吧?

這是錯誤的,雖然是自由的市場,但是YES 和NO 不是兩個股票,他們是同一張一美元被切開成兩半。

想像一下,Polymarket 賣的不是彩票,而是未來的一張兌換券。

每一張兌換券的價值永遠都是1 美元。

市場把這1 美元撕成了兩半,一半上面寫著YES,另一半寫著NO。

到了結算這一天,如果事件發生了,那麼YES 券= 1 美元,NO 券= 0。如果事件沒發生,YES 券= 0,NO 券= 1 美元。

由此可知,結算時:

- 發生:1 + 0 = 1

- 不發生:0 + 1 = 1

在市場有效同一市場、同一結算條件的一對互補結果的前提下,你湊齊了YES + NO,其實就是買到了一個到期必定為1 美元的東西。

多選項市場

很多朋友可能會說,有的交易不是YES 和NO,會有很多選項。

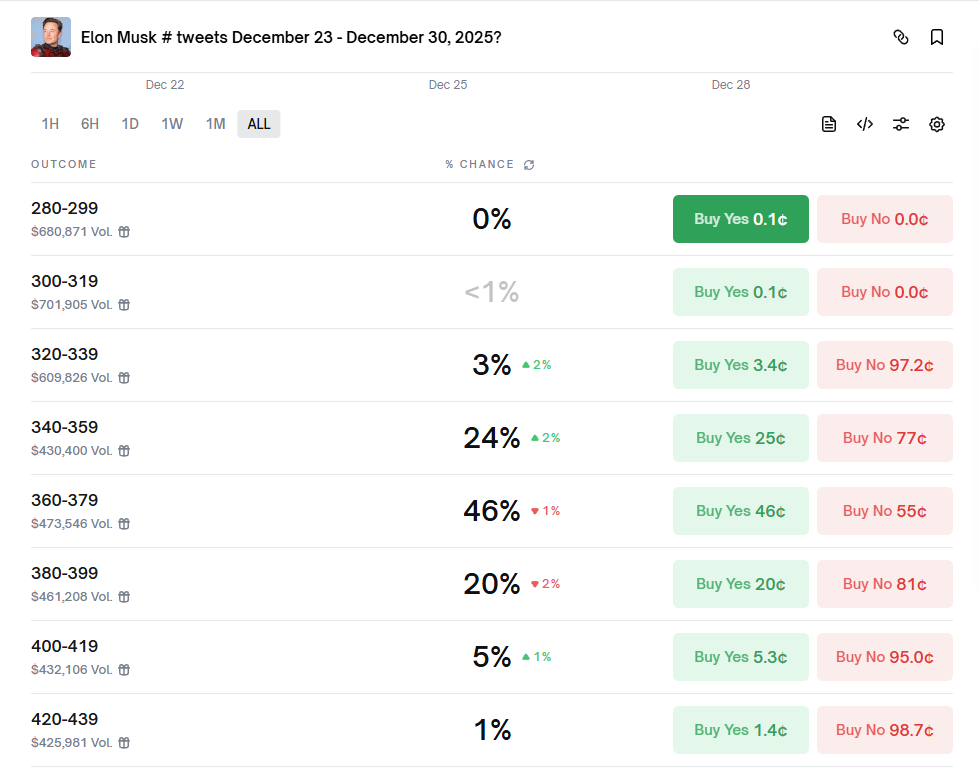

例如預測比特幣的價格,會有很多個價位,馬斯克的推文數量也有很多個數量選項。

其實如果你用過Polymarket 的API 你會發現,每個選項都會有YES 和NO,單獨拿出來就是一個獨立的交易。

我們以馬斯克的推文市場為例,可以看到有很多的選項。

其實API 上面來看每一個標題就是:

- Will Elon Musk post 0-19 tweets from December 23 to December 30, 2025?

- Will Elon Musk post 20-39 tweets from December 23 to December 30, 2025?

- Will Elon Musk post 40-59 tweets from December 23 to December 30, 2025?

- ……

所以他們也是符合YES + NO = 1。

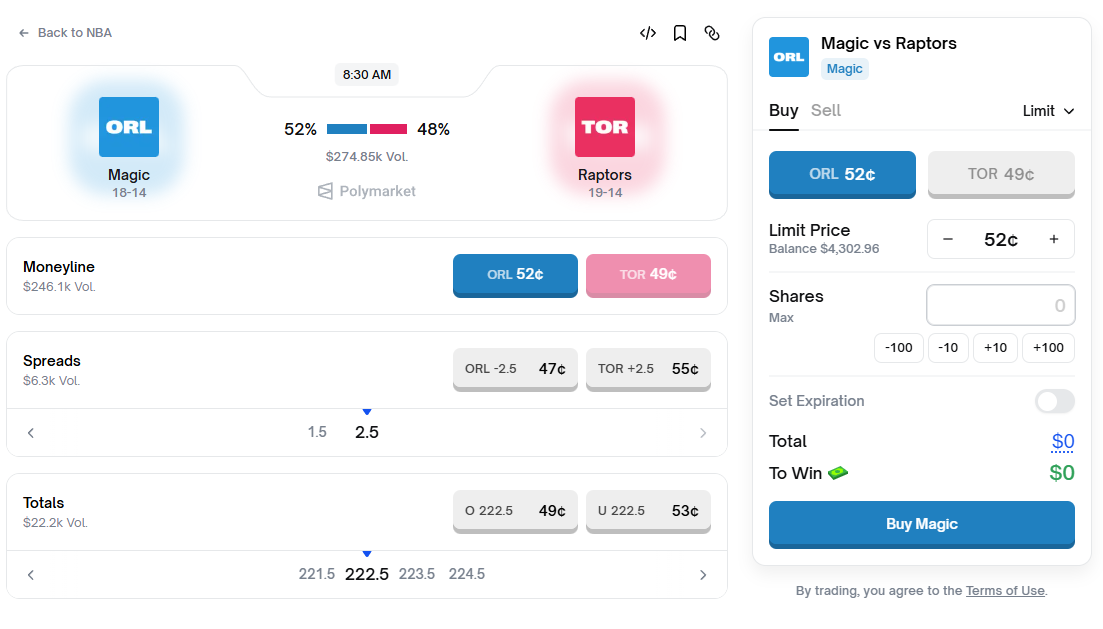

也有朋友熱衷於運動市場,會發現NBA 之類的比賽沒有YES 和NO,取而代之的是兩邊球隊的名稱。

我們注意到目前是Moneyline,Moneyline 就是預測哪個球隊會最終勝利,因為NBA 比賽每一場結束肯定會有勝負,有時最後打平也會有加時賽,所以主隊和客隊就對應著YES 和NO。

再多說一句,足球市場就可能會出現平局,所以足球的話就可以買主隊的YES 和NO,客隊的YES 和NO,平局的YES 和NO。

其他市場大概都是類似這類情況,不再一一舉例,核心就是所有市場都符合YES + NO = 1。

共享訂單薄

很多人以為Polymarket 的訂單薄跟數位貨幣交易市場的訂單薄一樣,其實這是不完善的,差別還是很大,畢竟是YES + NO 的組合。

我們再回到官方文檔的例子,原文是:“如果您以0.60 美元的價格掛出“是”的限價單,當有人以0.40 美元的價格掛出“否”的訂單時,該訂單就會成交。這便成為初始市場價格。”

這句話該如何理解,很多人的直覺都是覺得自己交易買賣,沒有跟其他人接觸,為什麼會出現這種撮合交易呢?

這就是共享訂單薄的神奇之處,我們來實操一下。

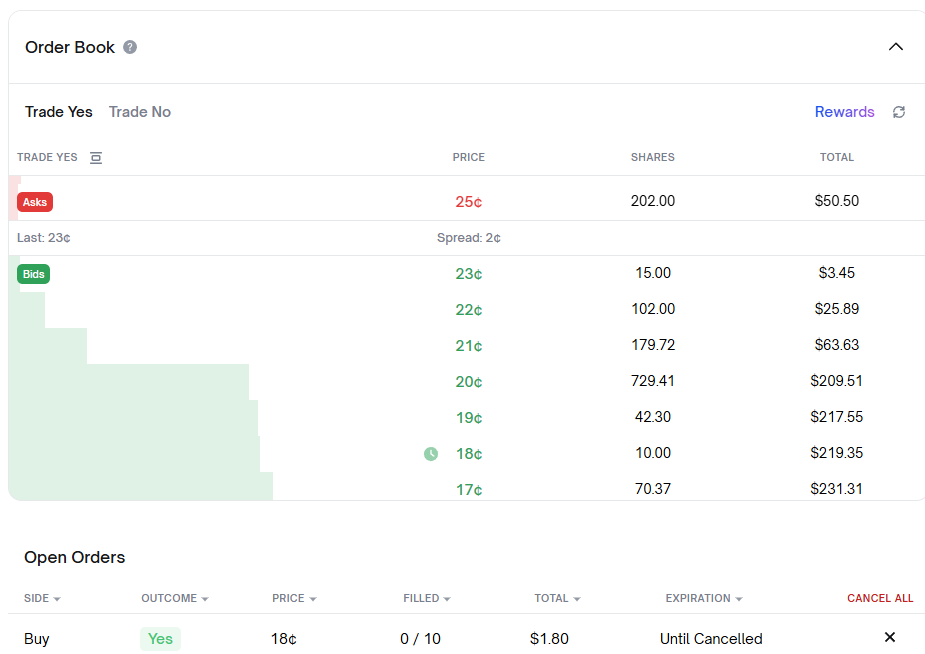

我找了一個交易沒那麼活躍的市場,掛了一個價格18、數量10 的YES 買單:

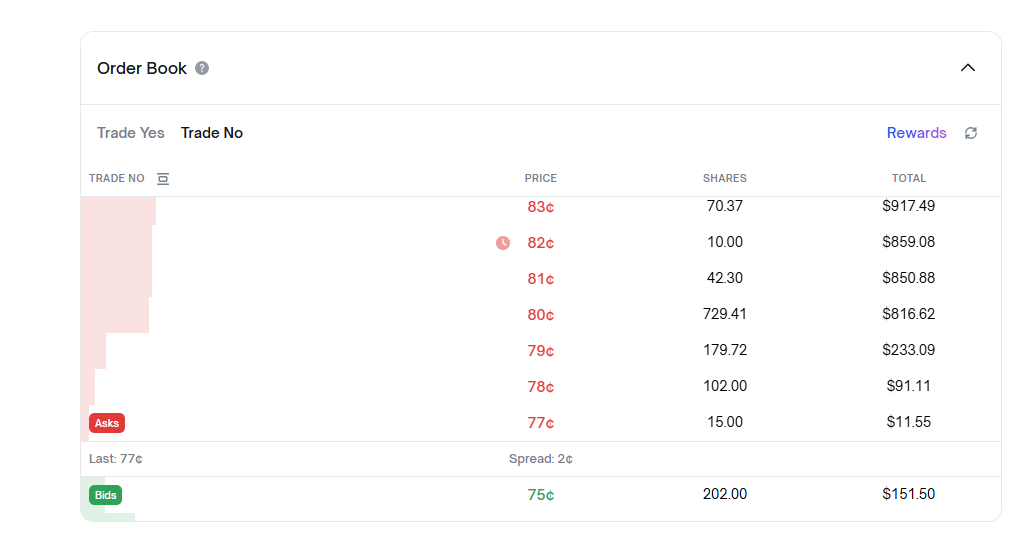

這時候我們馬上切換到NO 的市場看一下:

你看到了什麼,我們居然在NO 市場價格82 位置有一個數量10 的賣單!

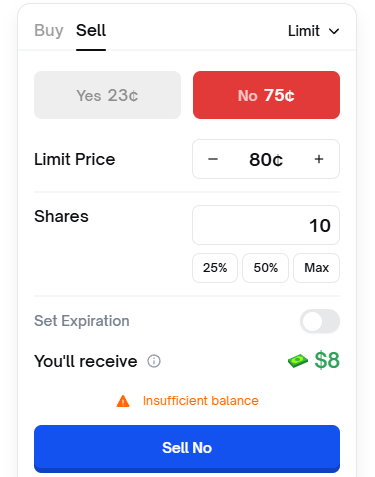

這時候你是不是覺得市場可以賣空?就像合約交易一樣,借幣賣出?當你嘗試賣出會提示:

提示你餘額不足不能賣,因為你沒有NO 的兌換券,自然賣不出去。那為什麼價格82 的位置會有我的賣單呢?

請問你現在回去再仔細看YES 和NO 兩個市場的截圖,你發現了什麼?

有沒有發現兩個市場他們的ask 和bid 像鏡像一樣!

我價格18、數量10 的買單,在另一邊就是價格100 – 18 = 82、數量也是10 的賣單!

你看其他的價位也可以一一對應上,價格就是公式:YES + NO = 1,當然18 對應的就是0.18,82 對應的就是0.82,這裡顯示成兩位數是方便讓大家理解為這是機率。

這時候你再回頭看官方文檔的例子:“如果您以0.60 美元的價格掛出“是”的限價單,當有人以0.40 美元的價格掛出“否”的訂單時,該訂單就會成交。這便成為初始市場價格。”

你是不是就能理解了,就拿我的這單舉例子,我掛18 的YES 買單,如果有人賣給我,其實也就是買走了82 的NO 掛單,成交之後我手裡是18 的YES,他手裡是82 的NO,我們兩張兌換券組合起來,滿足:YES + NO = 1。

這裡你可能會好奇,為什麼不直接做兩個獨立盤口呢?為什麼要鏡像?

答案就是流動性!合併訂單薄能讓流動性集中在一起,提高價格發現的效率!

套利錯覺

現在你已經了解YES + NO = 1,也理解了什麼是共享訂單薄。

那我們再看很多KOL 推薦的套利策略,就是同一個市場YES + NO < 1,你覺得這個套利存在嗎?你可以在這裡思考1 分鐘,再往後看。

YES + NO < 1 的理解是:YES 有人賣0.4,NO 有人賣0.4,我都買走花0.8,最後兌換成1 美元,淨賺0.2 美元!

這個策略在共享訂單薄的情況下,根本不可能存在。

因為當你掛單賣出0.4 的YES 的時候,系統接收到的就是你要買1 – 0.4 = 0.6 的NO。 (這一點已經在上面共享訂單薄解釋過了,不明白可以再去看一遍共享訂單薄的例子)

這時候,另一個人說我要賣出NO,價格0.4。

這是發生了什麼事?

你的真實意圖是買進0.6 的NO。

他的真實意圖是賣出0.4 的NO。

買價比賣價高!你的出價0.6 高於他的賣價0.4。

結果就是系統會瞬間撮合你們兩個的交易,根本沒有第三個人看得到。

如果你還沒太理解,可以想像共享訂單薄就是一個自動保持平衡的天平。

他所遵循的規則就是YES + NO = 1。

如果你試圖打破這個平衡,系統會讓你們直接成交,其他人看不到不平衡的訂單出現。

留下來的只有YES + NO > 1 的訂單。

所以別再想同一個市場YES + NO < 1,這種畫面永遠不會出現在你的螢幕上!

有些人可能會說,我就在做比特幣15m 的YES + NO < 1 策略,這種就不算套利了,本質上是波動策略,你要在一邊掛單,成交的一瞬間去吃另一邊,確實有可能盈利。但是這種有單邊風險,可能價格往你掛單的方向一去不回,那麼就會變成虧損。

正確套利姿勢

說完了錯誤的姿勢,再講一些正確套利姿勢的內容。

其實如果真的去講套利可能會有非常多的策略,今天只是隨便說幾種,不代表策略品質。

多選項套利

這裡以互斥且覆蓋全區間的多選項為例。

還是拿剛才馬斯克推文數量那個交易舉例,選項是從<20 開始,一直到580+,每20 個就會有一個選項,總共大概30 個選項左右。

這30 多個選項涵蓋了推文數量從0-580 以上整個區間,最後推文數量肯定是在這個區間。

所以如果你買了全部30 多個選項的YES,最終結算總有1 個會變成1 美元,其他歸零。

那麼如果你買完了30 多個選項,最後的總成本小於1 美元,恭喜你就可以獲得1 美元減去你的成本的利潤了。

這種機會有嗎?有,不過都被大量的機器人守著,手動肯定找不到這樣的機會。

當然你可能會說,20 以下根本不可能發生,這種就是你的個人看法了,你也可以根據自己的計算選擇一個範圍進行套利,這就不是嚴格意義上的套利了,有風險的策略,不在這次的討論範圍內。

跨事件套利

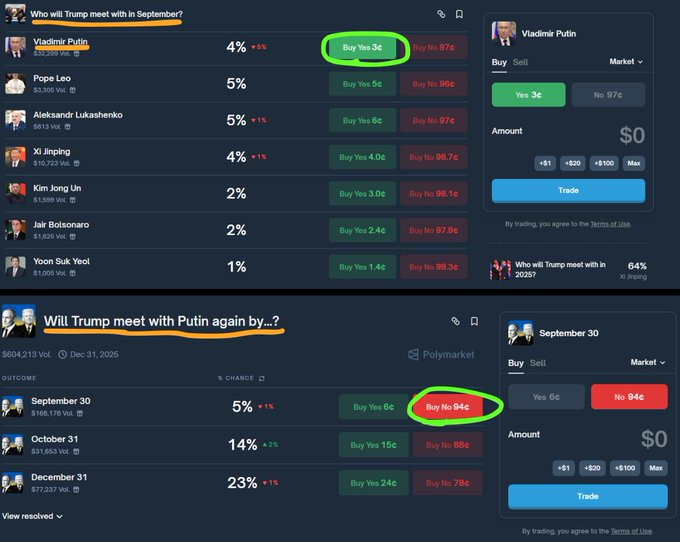

這張截圖來自X 平台用戶:@PixOnChain

這張截圖是九月的某一天截取的,當時兩位領導人還沒見過面,兩個事件的對比。

可以發現這兩個事件的兩個選項基本上語義是相同的,都是9 月會面。

這裡的3 + 94 = 97,說明還有100 – 97 = 3 的利潤可以套取,但你可能發現這個利潤比較低,關鍵流動性可能也不足,實際上賺到的可能不多。

跨事件套利機器人就比上面多選項套利的少一些,這裡需要嚴格的判斷,技術門檻稍微高一點。

跨平台套利

最常見的就是Polymarket ↔ Kalshi 之間的套利,當然Kalshi 只能美國用戶使用,這裡只是將這個策略,我們也可以用其他預測平台,例如Opinion 等來代替Kalshi。

如果你能買到:

在平台A 買YES 價格= a

在平台B 買到NO 價格= b

而兩者描述的是同一事件、且結算都以同一事實判定。

那麼到期收益= 1 美元,成本= a + b。

若a + b + 所有摩擦成本< 1,才是接近無風險的套利。

這裡最難做到的就是「同一事件」這四個字。你需要詳細比較兩邊的結算規則,如果有一些時區、證據源的差異,可能套利變成了惡夢。

不過我之前做過Polymarket 和Opinion 之間的套利,規則很多都是一模一樣,這就沒什麼問題。

但也要注意,有時間成本,你兩邊都有資金交易,在結算之前你沒辦法取出,除非價格都向你盈利方向發展,否則可能要等到結算日之後資金才能取出。

因為時間成本大,所以很多人都不做這個套利。

最後

好了,轉眼看看也差不多三千多字了,不知道這次你有沒有真正理解YES + NO = 1,如果你真的看懂了,希望你把這篇文章轉發給更多人。

別再被那些所謂的KOL 發的同一個事件中YES + NO < 1 的策略欺騙了,他們可能只是用AI 生成了一段內容,畢竟我最近問了ChatGPT5.2 和Gemini,他們都沒搞明白共享訂單薄。

只有讓他們查詢官方文檔,他們才能發現這個問題。