隨著比特幣的價格不斷突破新高,加密貨幣市場正走向下一個全新的發展階段。作為POW元老的萊特幣(LTC),新時期下的發展之路在何方?比原鏈MOV與LTC的合作,能碰撞出什麼樣的火花?

12月18日16:00,鏈節點舉辦“LTC To DeFi”活動,獨家對話萊特幣創始人李啟威,另特邀比原鏈創始人長鋏、F2pool創始人神魚、BTC.com CEO莊重、比原鏈CTO James、NEO創始人達鴻飛、量子鏈創始人帥初、幣印礦池創始人潘志彪、Westar實驗室聯合創始人TimYang等多位行業大咖,做客鏈節點直播間,共同探討萊特幣、礦業和DeFi的未來發展。

比原鏈創始人長鋏在活動中發表了《區塊鏈3.0,從資產上鍊到資產映射》主題分享。他分享了DeFi將給LTC帶來怎樣的機會以及比原鏈的DeFi協議簇MOV將怎樣把LTC引入到DeFi的世界。此外,他還對行業的未來進行階段劃分和預測。

以下是巴比特整理的這次分享的精彩內容整理:

馬雲前一段時間講過了一段很有爭議的話,他說金融的本質是信用,必須要改掉金融的當舖思想,依靠信用體係來發展抵押的當舖思想難以支持未來世界發展,對金融的需求需以大數據為基礎的信用體係來取代當舖思想,讓信用等於財富。

馬雲非常的看重信用,但是信用它本身並不是一個科學的名詞,因為它很難被量化。雖然平台可以通過大數據,通過這些用戶的消費記錄來給出一個間接的決策參考,但是信用本身還是很難構成金融的一個堅實基礎,因為該壞賬的還是會壞賬。但是區塊鏈就不同了,區塊鏈恰恰是消滅了信任,它不需要認識任何人,不需要相信任何人,因為它所有的基礎都是基於抵押。

所以抵押式借貸才是DeFi的一個主流思想,因為抵押本身它可被量化,可以被寫進數學公式,被寫進智能合約。

1

六個方面看CeFi與DeFi的不同

從金融的本質。 CeFi的本質是信用,DeFi的本質是抵押。

從數據上看,CeFi是基於大數據,那麼DeFi是基於鏈上數據。

從平台上看,CeFi的平臺本質上還是銀行的業務,那麼像螞蟻金服雖然他自稱是一家金融科技公司,但是他用2億的本金撬動了3000億的這樣一個信貸的規模,所以它本質上還是做了銀行的事情。而DeFi有點像是當舖的這樣一個模式,但是“當舖”這個詞還是要打個引號,因為它跟當舖的模式還稍微有一些不一樣。

從執行上看,CeFi是靠法律機構,DeFi是智能合約自動執行。

從壞賬風險看,CeFi的壞賬風險很大,那麼DeFi的壞賬風險相對比較小,因為它有抵押那麼最極端的情形,就是閃電貸,它根本就沒有壞賬風險。

最後就是隱私保護,CeFi基於熟人關係需要用戶的隱私信息。那麼DeFi其實是一種陌生人的關係,它不需要了解用戶的隱私信息,所以DeFi是不存在信貸,它也沒有暴力催收。它更不存在這個套路貸。

2

DeFi是另一種方式的資產上鍊

DeFi其實是相當於用另外一種方式實現了資產上鍊。

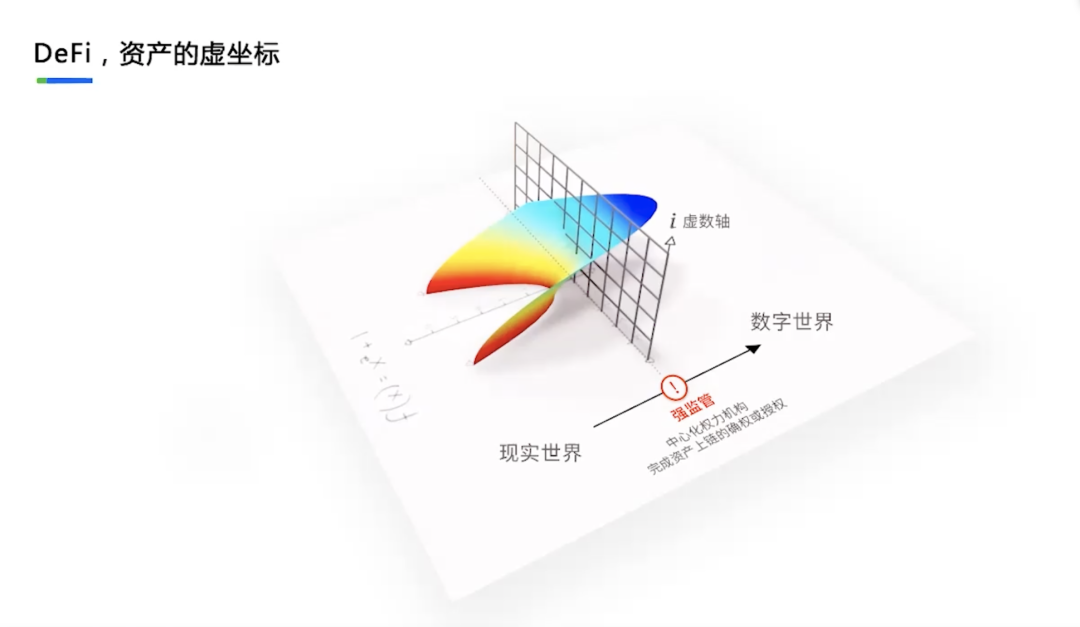

那麼我們過去講區塊鏈要落地,其實資產上鍊可能是最好的一個落地的方式。我們過去講的資產上鍊其實是指把現實世界的資產,比如說房地產股權、債權,通過權力機構的授權或者確權來登記在區塊鏈上。那麼很顯然這樣一個過程是一個處於一個強監管的環境當中。這個路徑是特別的漫長,就像這張圖(上圖)上從現實世界資產進入到數字世界,中間是隔著一道柵欄的。那麼現在的DeFi是所講的資產上鍊的方式有所不一樣,它其實是通過抵押數字資產來生成合成資產,並且合成資產的價格跟現實資產的價格形成一種錨定的關係來間接的實現資產上鍊。

那麼這樣一個過程由於它首先沒有一個現實資產的交割,所以它相對來說沒有法律風險。所以我有一個比喻的說法DeFi就相當於給資產這個平面引入了一個虛坐標,我們用虛函數來實現了這樣一個資產的映射過程。在映射過程裡,其實也相當於資產的上鍊,因為就像第一個很成功的合成資產MakerDAO的Dai,已經被廣泛所接受,它其實也可以充當美元的使用。

剛剛講到資產上鍊的這樣一個過程其實是一種抵押資產合成抵押資產,然後再合成資產這樣一個模式。所以它有點像是一種天平。天平的左邊就放著抵押資產,那麼天平的右邊就放著合成資產。我們首先來看左邊抵押資產的可以分為兩種類型:

第一種就是一級數字資產,像比特幣以太坊萊特幣,包括我們的比原鍊等挖礦性的資產都是非常優質的抵押性的資產,為什麼這麼說?因為首先他們有真實的生產成本,他並不是憑空所產生的。其次他們都廣泛的被這些交易所機構所接受,他們的受眾很廣,受眾群體很龐大,這是第二個優勢。第三個優勢就是,那麼相對於平台幣以及像usdt這種機構所發行的數字token,他們相對沒有被凍結的風險,沒有被查封的風險,這是他們的優勢

第二個就是二級數字資產。二級數字資產又分為4種類型:

第一個就是DPoS投票鎖定的資產。我們比原鏈也是DPoS機制,那麼像以太坊2.0,它也會鎖定非常多的這些投票的資產,那麼這些資產或許都是被鎖死的,沒有流動。但是其實這些資產也是非常好的抵押性的資產,而且隨著越來越多的這些公鏈轉向Layer 2,那麼Layer 2 一般是通過基於DPoS來建立共識,所以將來會有越來越多的資產被DPoS的機制所鎖定,所以如果我們把這些鎖定的二級數字Token納入到抵押的範疇的話,就會使DeFi所抵押的資產的類型變得更為豐富,規模也會變得更大。

第二個就是AMM流動性池的LPtoken。比如說像Uniswap和壽司他們的LPtoken。那麼現在有很多的這些DeFi的協議都在研究探索支持這些LPtoken的抵押。雖然它存在一定的無常損失的風險,但是相對來說它的波動率還是比較小的。所以可以被接受作為抵押資產。

第三個就是藉貸協議的這些存入憑證。當然它是有本金而且有遠期的有固定的利息的收入。所以他們肯定也是不錯的這些抵押資產。

第四個就是ETF等合成資產。那麼跟現實的證券ETF一樣,我們其實也是可以根據數字資產的類型,一些概念來生成一些數字資產的ETF,比如說你把這些DeFi的數字資產打包成一個ETF,你可以把這些挖礦類型的數字資產也打包成一個ETF。那麼這種ETF當然也是不錯的抵押性資產,甚至它的波動率比單一的這些數字資產還要小,那麼天平的右邊就是合成資產,可以根據資產組合裡面的資產之間的相互關係。

合成資產也可以分為5種類型:

第一個恆定數量。剛剛也講了這種ETF類型的資產,它既是可以放在天平的右邊,也可以放在天平的左邊,它既是可以既可以通過DeFi協議來生成,同時它又可以被作為抵押。

第二個恆定價格。當然是以MakerDAO到Dai為代表的這種,它的價格跟現實資產形成錨定關係的這樣一個資產的類型。這種合成資產那麼現在會有穩定的美元,將來肯定會有穩定黃金,穩定股票等等。

第三個恆定乘積。也就是以Uniswap,壽司等AMM為代表,它們的流動性池其實也相當於一種合成資產。

第四個就是恆定比例。那麼像balancer,還有我們MOV的超導V2。我們的流動性池它其實也是一種資產組合。也是一種合成資產,但是它跟Uniswap不一樣,它是滿足一種恆定比例的關係。

第五個,像Curve還有我們MOV超導V1的CFMM,所謂的恆定函數做市商。他們的流動性池的LPtoken其實是構成一種恆定函數的關係。它也是一種合成資產。

3

與Curve相比,比原鏈超導兌換V1帶來的創新

那麼講到CFMM我要介紹一下,我們超導兌換V1相比於Curve的一些創新。有什麼樣的一些創新呢?

第一個,我們是把Curve的交易的曲線拓展為一種三維的甚至是高維的一個曲面。也就是說我們支持在自己的流動性池加入多種資產,而不是像Curve一樣,只是一對一的這種資產的一種組合。所以我們其實是可以非常靈活的往我們的穩定幣的流動性池裡面加入更多的其他類型的穩定幣。

第二個創新就是我們引入了進入外部預言機的這樣一個動態保護機制。保護又分兩種,第一個是對LPtoken無常損失的保護。第二個保護對用戶交易過程中的滑點損失的一個保護。

第三個就是我們針對穩定幣互兌的這樣一個特定的場景,優化了我們的交易曲線,使得我們的交易的這個滑點損失非常的小。那麼實測在流動性池50萬美元規模的情況之下,交易10萬美元,我們的交易的滑點千分之2.9,不到千三的這樣一個水平。

所以相對於中心化交易所,也是有它的一個競爭力的而且這只是在50萬量級的一個規模之下。隨著我們流動性池的規模越來越大,將來交易的體驗會越來越好。

MOV協議簇帶來的兩大DeFi創新:交易即轉賬,鎖定即鑄幣

接下來我要介紹一下我們比原MOV宇宙的這樣一個概念。所謂MOV宇宙,其實是我們的DeFi的一個協議簇。

我們是通過把DeFi三個賽道定義為藉貸,交易和資產三個坐標。那麼我們今天主要要講資產賽道。那麼資產賽道的箭頭是指穩定性,那麼它的反方向就是反穩定性。那麼最穩定的當然是像穩定幣、穩定黃金、穩定股票,

這種價格錨定的合成資產,那麼其次就是恆定數量的這種ETF資產,再其次Amm資產,恆定比例,恆定乘積,恆定函數等等,這些AMM或者CFMM的LPtoken。那麼它的反方向顯然就是一些槓桿型的期貨期權,永續合約等槓桿型的資產。

我們比原MOV宇宙MOV協議簇針對DeFi的話有什麼樣的一些創新?

我主要總結為兩點:

第一點就是交易即轉賬的一個概念。過去的區塊鏈交易和轉賬其實是兩種完全不同的事物。我們在比原上,在MOV上交易和轉賬就變成了同一種事物,就是因為我們把比特幣的Utxo的一個模型拓展為BUtxo,也就是多元資產互換協議就使得交易和轉賬變成了同一種事物。

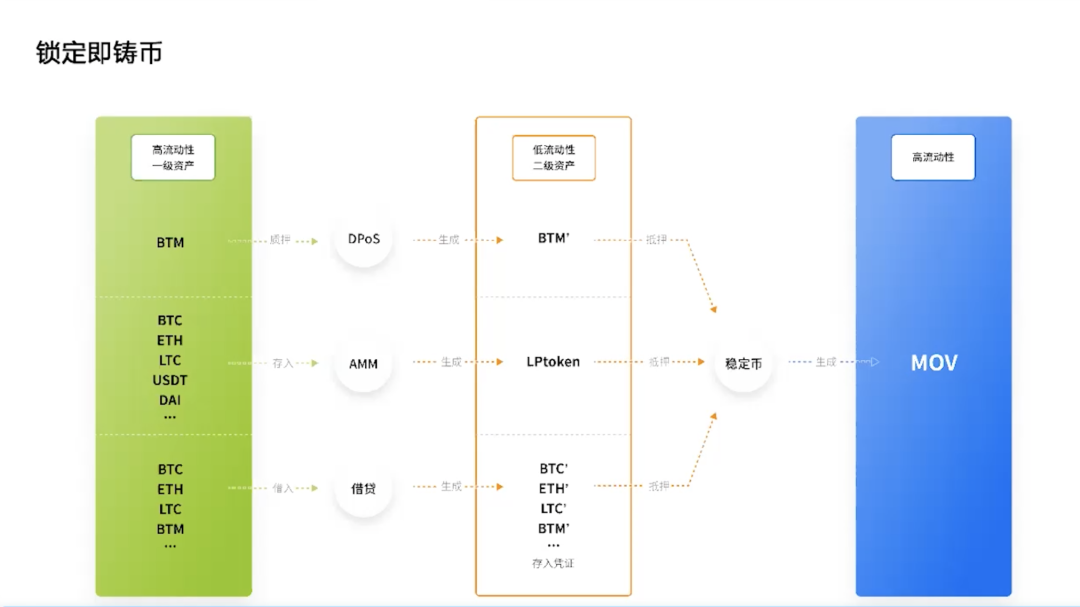

第二個創新,就是鎖定即鑄幣的一個概念,也就是說我們把這些鎖定的幣在同一時間映射出一個新的token,然後這是新的token進一步進入到通過抵押進入到一些DeFi的協議當中來獲得流動性。

那麼左邊高流動性一級資產可以有三個途徑來實現鎖定即鑄幣:

第一個途徑像BTM我們原生的資產,BTM通過質押生成BTM',然後我們的穩定幣協議會支持BTM'的抵押來生成MOV穩定幣。

那麼第二個途徑就是像比特幣、以太坊、萊特幣、USDT等等我們支持這些一級數字Token存入我們的AMM協議來生成LPtoken,然後LPtoken又能夠進一步通過抵押進入我們進入我們穩定幣協議來生成MOV穩定幣,這是第二個途徑。

第三個途徑就是比特幣以太坊萊特幣還有btm等一級數字Token借入我們的借貸協議來生成BTC'、ETH'、LTC',這些生成這些存入憑證,然後我們的穩定幣協議又支持這些存入憑證抵押來生成MOV穩定幣。

那麼我們為什麼要把前面三個協議作為穩定幣協議的前置,這要提到一個問題。我剛剛前面也講了DeFi其實是跟當舖思想,還是有一些不一樣的。

正如一篇文章所指出來的當舖模式其實是把用戶把低流動性資產存入這個平台,平台然後再藉給用戶高流動性資產,比如說用戶把他的傳家寶要藉給當舖,抵押給當舖,當舖然後再藉給他法定貨幣,這樣一個模式。那麼DeFi協議其實有跟他有一些不一樣,因為目前的DeFi的借貸協議存入高流動性資產,然後藉出也是高流動性資產,因為他要滿足借貸雙方面的一個需求,但其實是沒有人願意借出低流動性資產,比如說我們藉AMM的LPtoken,借出借貸協議的存入憑證,有什麼意義?沒有人有這種需求,所以他認為DeFi協議跟當舖模式還是有一些不一樣。但是這篇文章也不全面,因為有一個DeFi協議是支持存入低流動性資產,抵押低流動性資產,然後藉助高流動性資產的,那麼就是穩定幣協議,這也是我們為什麼要把穩定幣協議作為最後一個環節,然後讓其他幾個協議作為它的前置的一個這樣一個設計的原因。

4

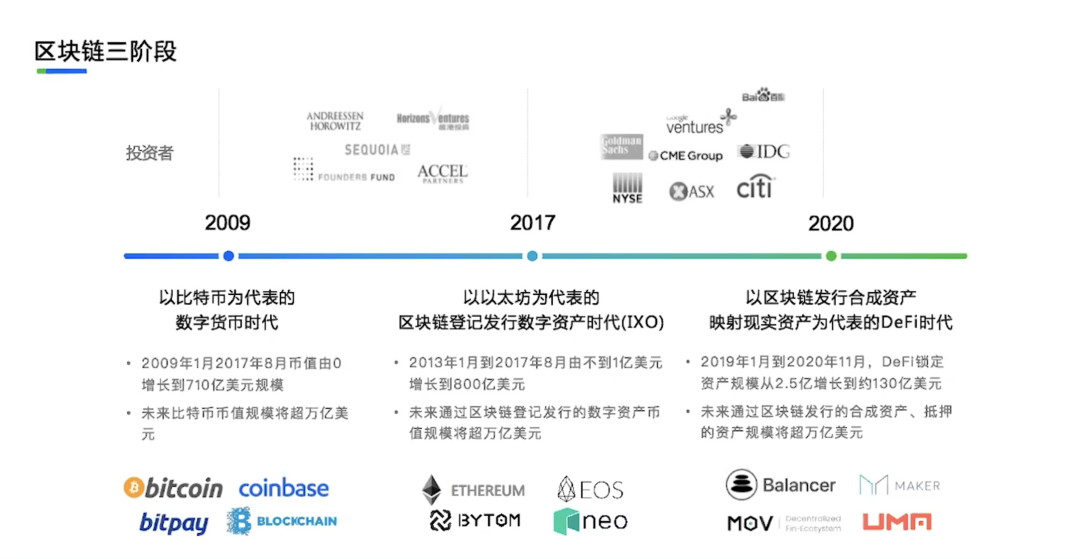

區塊鏈已經曆三個階段發展,未來將會有三個萬億美元市場

最後我想用一張圖來總結一下我對區塊鏈過去十幾年的發展的總結,可以總結為三個階段:

第一個階段就是以2009年為一個關鍵的時間節點,是以比特幣為代表的數字貨幣的一個時代,那麼相當於區塊鏈的1.0。

那麼2017年又是一個關鍵的時間節點,以太坊為代表的通過區塊鏈登記發行數字資產的ICO、IEO、IXO這樣一個時代相當於區塊鏈的2.0。

那麼第三個關鍵時間節點,就是今年2020年,以區塊鏈發行合成資產抵押數字資產來發行合成資產,並且映射現實資產為代表的DeFi時代。那麼這樣一個階段,DeFi的發展也是非常的迅猛。從2019年的1月到2020年的11月DeFi鎖定資產規模從2.5億美元增長到了130億美元。

在這裡我做一個比較大膽的預測,可以總結為三個萬億美元。

第一個就是未來比特幣的市值規模可能會超萬億美元。

第二個未來通過區塊鏈登記發行數字資產的規模將超萬億美元。

那麼第三個就是未來通過區塊鏈抵押數字資產來生成合成資產,那麼這些合成資產的規模和抵押的資產的規模將超萬億美元。