Alchemix在一個多月前推出,迅速吸引了DeFi界的關注。項目背後是匿名團隊,其最傑出的成員是聯合創始人Scoopy Trooples。該協議吸引了許多投機者,他們對"自我支付貸款(self-paying loans)"和無清算風險的潛力感到興奮。

本文將介紹該協議的機制及v2版本,探索該協議可能實施的增長和防禦策略。

1

簡介

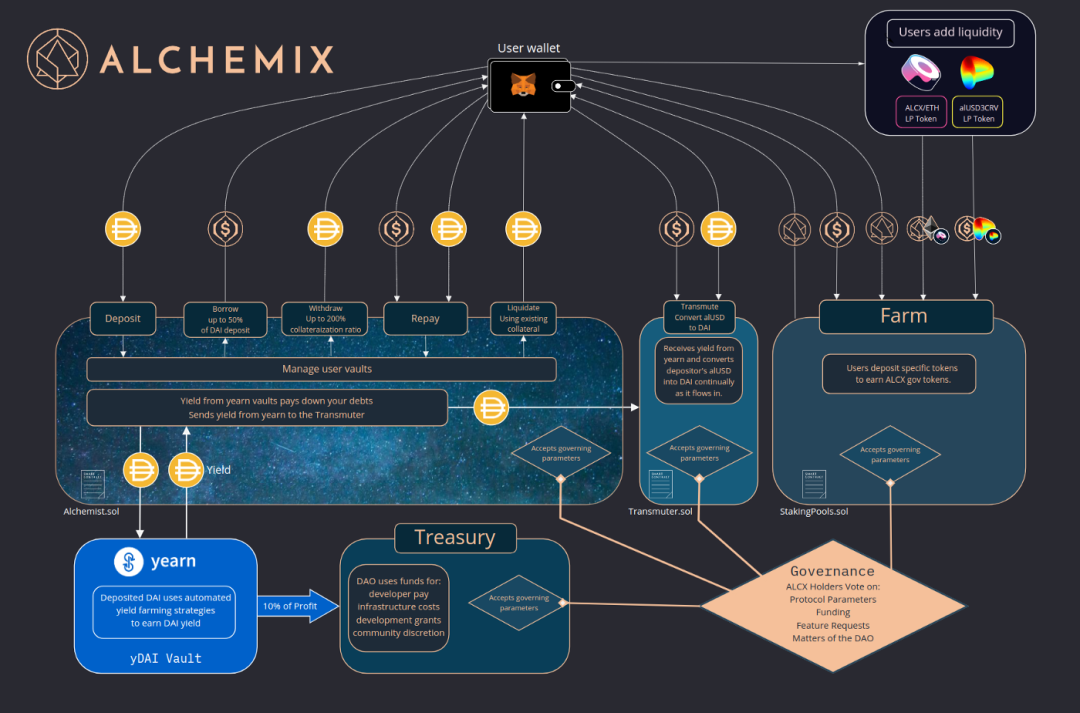

像Yearn Finance這樣的收益聚合器可以為各種抵押品提供穩定回報,包括穩定幣、封裝(wrapped)的BTC和ETH。這些收益聚合平台採用複雜的策略,從而為用戶提供了方便的“一勞永逸”的投資機會。 Alchemix協議可視為收益聚合器機槍池策略的擴展,且具有獨特和創造性。

從功能角度來看,該協議以合成alUSD形式代幣化未來的收益。用戶可以將DAI存入Alchemix,然後將存入的Dai部署到Yearn Finance v2Dai vault中,同時用戶可以鑄造存入金額50%的alUSD。當收益從Yearn Finance返還時,Alchemix國庫將得到收益的10%,而剩餘的90%則用於償還alUSD債務。

Source: Alchemix Medium

用戶可以隨時清算他們的頭寸或以其他方式償還其未償債務,但該協議並不要求提前償還或清算。該系統在收益返還時有效地減少用戶產生的債務,同時消除抵押品潛在的清算風險。這兩點設計的結合讓Alchemix成為DeFi "金錢樂高"裡很有前途的新玩意。

2

進入學徒模式

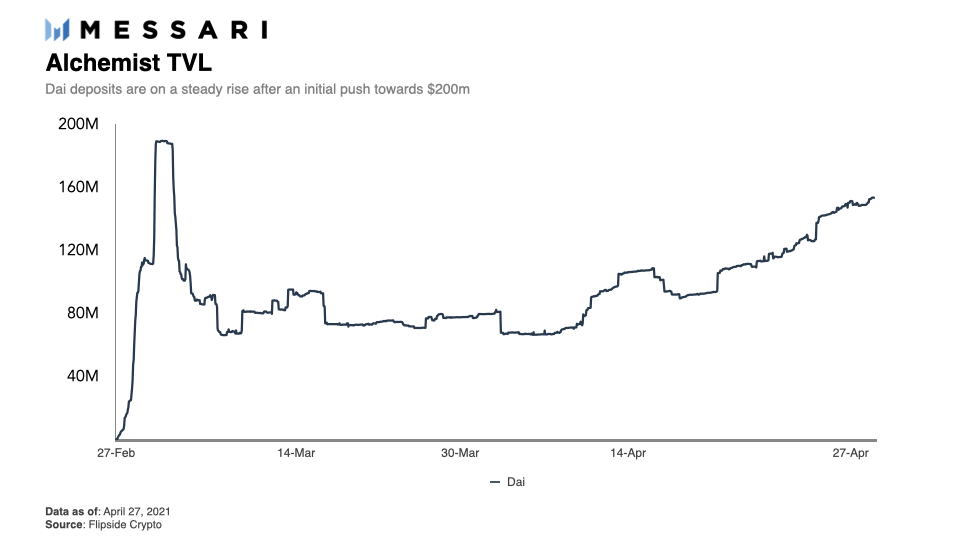

Alchemix於今年2月27日正式啟動,隨著用戶紛紛湧入存進Dai,Alchemix迅速獲得牽引力。在短短一周內,平台收到了近1.9億美元的用戶存款,並引起了連鎖反應,使Yearn Finance v2Dai vault存款限額從1億美元增加到3億美元。

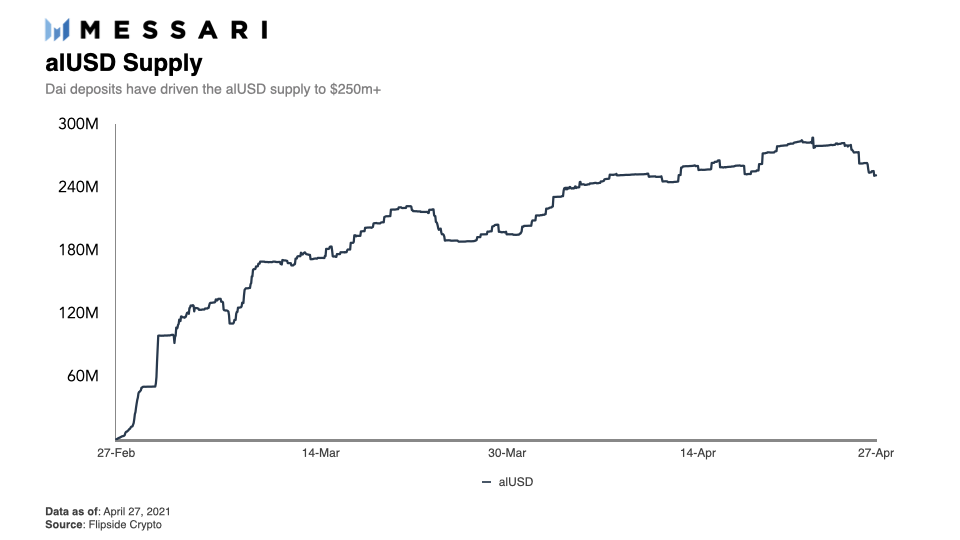

雖然用戶沉澱的Dai從Alchemix部署到Yearn的金額已經大幅降低,約為1.15億美元,但初始時alUSD的高速鑄造,讓目前的總供應量處於約2.7億的水平。

合成的alUSD與Dai維持1:1掛鉤,對系統正常運行至關重要。最初,在所謂的"學徒模式"中,用戶可以通過在質押池中質押alUSD賺取協議原生代幣ALCX。質押賺取獎勵為鑄造alUSD提供了動力,但這不一定創造流動性,因為alUSD會被質押回協議中。

為了啟動所需的流動性,下一階段引入了Curve的metapool ,由3pool中的穩定幣和alUSD組成。流動性提供者收到LP代幣,當將其質押回Alchemix時,可獲得45%的挖礦獎勵。值得注意的是,在這一階段,質押獎勵將被重新加權,僅有alUSD的質押池獎勵從45%減少到5%。當前階段是在發布後兩週制定的,資金池獎勵已經大大改變,每週獎勵的60%分配給ALCX/ETH SLP資金池,20%給單一ALCX資金池,18%給了Curve LP資金池, alUSD池僅佔2%。

截至今天,alUSD錨定已經成功維持住,超過2.2億美元的alUSD質押在Curve metapool中。這助其實現了深度的流動性,用戶可以輕鬆地在alUSD和3pool穩定幣之間進行兌換,而且滑點很小。協議的transmuter模塊也為alUSD提供了錨定機制。隨著收益從Yearn Finance返回,轉手者會收到部分Dai收益。用戶可以將他們的alUSD押在transmuter上,transmuter最終會將他們的alUSD轉換成Dai。儘管這可能不是alUSD的最佳使用方式,但在套利機會出現時,這可能是一個有用的策略。在transmuter和Curve metapool之間,alUSD已經能夠保持錨定,在其他DeFi協議中更廣泛地採用合成資產,進一步確保其穩定性。

3

為V2做準備

如上所述,transmuter是協議的一個關鍵部分,因為它為alUSD錨定提供了很大的支持。在alUSD到Dai的轉換過程中,transmuter中的Dai不僅來自Yearn vault,也來自於自我清算。提醒一下,協議本身無法清算用戶,但他們可以選擇自我清算以償還任何未償還的alUSD貸款。在這兩個來源之間,轉手人已經積累了超過2億美元的Dai。這導致了協議的第一次重大升級,即新的transmuter模塊。

從本質上講,升級後的transmuter為協議提供了以閒置的DAI賺取額外收益的能力。該升級包括兩個參數,用於控制如何利用多餘的DAI:"可種植保證金(plantable margin) "決定何時從收益部署中提取資金,以維持"可種植閾值(plantable threshold)"。目前,可種植閾值為500萬美元,保證金為5%,因此,當轉爐中的Dai低於5%的標誌時,協議將收回部署的Dai。從新的transmuter利用資金為用戶提供了更高的收益,基準收益率從11%提高到30%左右。提高的APY轉化為更短的貸款到期時間。

目前,Dai是用戶可以鑄造alUSD的唯一抵押品。隨著Alchemix v2的推出,更多的穩定幣如USDT和USDC將可以作為alUSD的抵押品,這應該有助於加深alUSD的流動性。新的合成資產在新版本里也將被納入生態系統,包括alETH和alBTC。用戶將能夠存入ETH或BTC,並在DeFi生態系統中使用鑄造的合成資產作為槓桿,同時保證他們的基礎抵押品不會被清算。例如,用戶可以通過存入ETH、鑄造alETH並將其換成等量的ETH,然後將ETH存入或質押到另一個協議中以賺取額外的收益,從而以風險較低的方式做多ETH 。

v2版尚未有確定的部署日期,但暫定於今年夏天發布。

4

Alchemix投資者和合作夥伴

雖然該項目最初啟動時沒有投資夥伴和代幣預售,但在3月中旬,其宣布了與CMS Holdings和Alameda Research等投資者進行籌資。另外一輪融資是由包括Spartan Capital在內的投資者主導的。在這兩輪融資之間,該協議籌集了約800萬美元。這兩輪融資還規定,Alchemix核心團隊在今年剩餘時間內不會出售他們持有的任何ALCX,而且投資夥伴將遵守3個月的代幣鎖定期。

Source: Alchemix

各輪融資在項目團隊和Alchemix 國庫之間進行分配。分配給核心團隊的收益允許利用必要的資源,以開發協議的下一個迭代版本。國庫部分將用於資助Certik的正式審計(該協議由Yearn開發團隊審查)和支付運營成本。

5

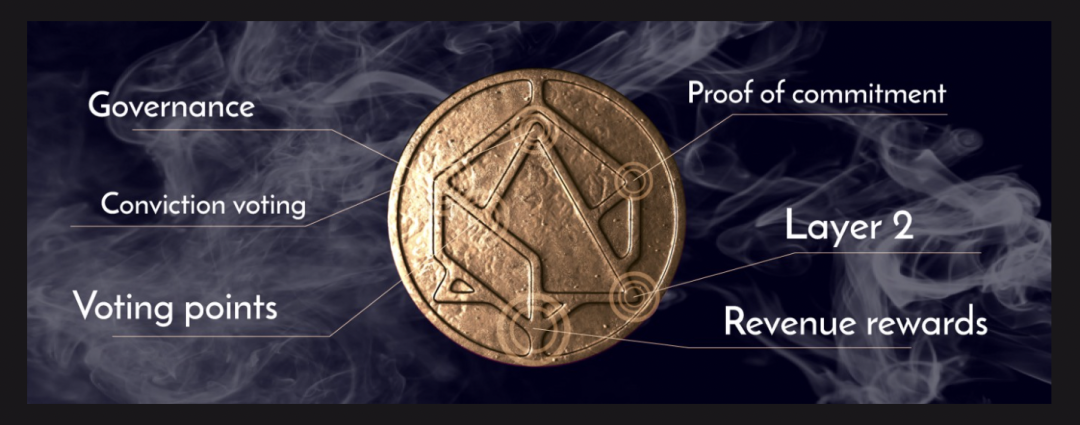

ALCX和Alchemix DAO

最近,該項目宣布組建DAO,目標包括:將收入給到ALCX持有人,並建立一種機制使ALCX持有人更多參與治理流程。官方沒有宣布DAO的發布日期,但預計將在v2實施後不久部署。與目前純粹的"治理代幣"形式相比,這可以讓ALCX持有人對協議產生的收入提出直接的申領請求,從而提升ALCX的價值。

Source: Alchemix DAO

原生代幣ALCX有預挖,價值為3年後估算供應量的15%。預挖的ALCX發送到Alchemix國庫,其中5%作為賞金。 Alchemix選擇最初通過SushiSwap與ALCX/ETH池分發原生代幣。最初啟動時創建了三個收益池:單一的alUSD池(下面有更多關於alUSD的內容)、對應於ALCX/ETH池的SLP池,以及單一的ALCX池。 SLP池的ALCX獎勵最高,其次是alUSD池和ALCX池。

ALCX質押獎勵在三年內每週遞減130個,第一周開始發放22344個ALCX。

目前,原生的ALCX代幣沒有從協議產生的收入中獲得現金流,而DAO要做的是將收入分配給將ALCX投入協議的用戶。國庫目前通過Yearn返回的收益獲得10%的分成,除此之外,協議還從Yearn獲得會員費。將ALCX存入DAO的持有者將獲得由相關存款資產產生的收入,這意味著隨著協議的存款選項增多,持有者的收入將進一步多樣化。

持有人不僅可以在質押時收到現金流,還可以開始累積不可轉讓的投票點數(VP)。累積的VP數量將與質押的ALCX數量和時間長度成正比。用戶可以根據自己的意願,靈活地在任何提案投票中使用VP。為了鼓勵用戶積極使用VP,一旦用戶使用他們的VP參與治理,協議將開始分配現金流。

通過VP獲得協議收入和對治理的影響顯然會給ALCX持有者帶來直接好處,但也會引入新的風險。如果發生安全攻擊,ALCX持有者將承擔風險。持有人的一部分ALCX將被分配給受影響的用戶,這對儲戶來說是一層保障。

關於DAO最值得關注的是,項目團隊正在尋求將DAO部署在layer2的解決方案。通過將DAO部署在layer2,可以大大降低投票成本,鼓勵參與投票。項目公告沒有指出具體將採用的layer2方案,而是引用大量大多數眾所周知的方案。

6

為Alchemix修築護城河

加密貨幣領域飛速發展,問題來了:開源協議如何有效地捍衛自己的市場地位,以抵禦新進入者以及現有對手?通過以下具體功能,Alchemix可以繼續捍衛其市場地位:

1. 通過DAO質押實現多樣化的收益

2. 代幣化未來收益的深度流動性

3. 在整個DeFi生態系統中進行整合

正如DAO公告所述,質押者將有權獲得協議產生的現金流。一旦Alchemix v2實施,協議將在引入更多抵押品,包括ETH、BTC、USDC和USDT。在DAO中進行質押的ALCX持有者將獲得現金流;這不僅以穩定幣的形式提供了低風險的回報,而且還讓質押人接觸到更多的波動性資產,在牛市期間有可能獲得更高的回報。

為了使協議正常運行,alUSD必須保持錨定狀態。這點對Alchemix和其他競爭對手都成立。到目前為止,該協議通過創造來自Curve "metapool "和生態系統transmuter模塊的深度流動性,成功地維持了合成資產的掛鉤。目前,alUSD的供應量約為2.7億美元。隨著USDT和USDC的加入,alUSD的供應應該繼續增加。如果USDT和USDC儲戶鑄造了最大允許的alUSD,那麼假設USDT和USDC的存款大約相當於目前Dai的1.17億美元的水平,那麼alUSD的供應可以達到3.7億美元。

這甚至算是保守的估計,因為在用戶執行自我清算型挖礦策略之前,早期的初始存款為近2億美元的Dai。值得注意的是,清算後的Dai被送往transmuter,與來自Yearn vault收益的緩慢滴落相比,這是巨大的意外資金流量。項目組沒有讓這些DAI閒置或將其轉移到國庫,而是將其與用戶存款一起部署,以更快的貸款償還形式給用戶帶來了直接收益。

v2版的一個重要升級是智能合約與協議的互動能力。出於謹慎的考慮,該協議的最初啟動只允許外部擁有的賬戶參與。雖然還沒有正式宣布協議建立在這個新的DeFi lego之上,但至少解決了協議面臨的潛在風險。當現有協議尋求擴展其產品時,他們可能想實施Alchemix已經建立的類似系統。通過提供穩定和不斷增長的協議,以及合成代幣化收益的深度流動性,現有協議可以簡單地與Alchemix整合,而不是承擔自建產品的風險。

自從兩個月前推出以來,用戶不斷尋求利用該系統的創新辦法,Alchemix社區持續增長。隨著Alchemix擴大其抵押品範圍,並為其他協議提供集成點,增長機會只會繼續增加。 Alchemix已經成功地將自己定位為一個獨特的產品,並將繼續擴大其範圍,因為它利用了協議的整合和更深的合成資產流動性。