作者:見微知著雜談

前一段被摁頭安麗了幾張小金屬的票,回顧只能說真香。我們不能被套住了再研究,而是在被套住之前就先做好研究。所以最近開闢一個新的系列,金屬礦產研究,看看各類小金屬格局。

有些時候感覺小作文很有意思,就例如前幾天說緬甸佤邦的炸藥進口增多,然後馬上錫就跌了一些,這個時候就有潛在的供應邏輯。

【提醒:基本面只是基本面,不是去指導交易的】

所謂小金屬未必小,尤其是在產業轉型的基礎中,一旦有技術突破,很有可能就會小金屬變成戰略金屬。

例如在成為「能源金屬」之前,鋰的市場規模並不大,主要應用於玻璃陶瓷、潤滑脂等領域。但隨著新能源車和儲能產業的爆發式成長,鋰作為動力電池的核心原料,其需求量和市場規模急劇膨脹,地位發生了根本性改變。

鎂是目前比較明確的潛在下一個上期貨品種的小金屬,目前全球鎂的市場規模大約在百萬噸級別,主要應用於鋁合金添加劑、壓鑄件等領域。未來,如果鎂在輕量化材料(如汽車、航空航太)或電池等領域出現大變革,導致其產量和消費量成數量級增長,也完全有可能升級為基本金屬或獨立類別。

我對之前華夏對話光大邱所有色行情裡的一段內容記憶深刻:

「策略性小金屬,如稀土、鎢鉬、鈷、鎳、錫這些品種,未來價值會持續重估。核心邏輯是全球博弈的大背景,即使中美博弈階段性放緩,長期來看,戰略性金屬的博弈屬性只會增強。這類金屬要滿足兩個條件:要么稀缺性強,要么供應鏈集中。

例如鈷,剛果金是主要供給國,它把鈷的供給當成重要的博弈籌碼,定價裡有很強的政治因素;再比如印尼的鎳和錫,全球對印尼的依賴度很高,而且本身稀缺性突出,很可能成為下一輪博弈的核心品種。這些品種要不是處於底部,就是價值還沒完全兌現,未來重估空間很大。 」

今年的有色強勁,除去資金方面的宏觀原因外,一個重要原因是全球供應鏈安全(尤其是資源品、礦產資源安全)受到了巨大的挑戰。

中國早於2016年透過頂層設計明確戰略礦產佈局:國務院發布《全國礦產資源規劃(2016-2020 年)》,以“保障國家經濟安全、國防安全和戰略性新興產業發展需求”為核心準則,正式將鉻、鋁、鎳、鎢、錫、銻、鈷、鋰、稀土、鋯、晶質石墨、石油、天然氣、頁岩氣、煤炭、煤層氣、鈾、金、鐵、鉬、銅、磷、鉀鹽、螢石等 24 種礦產量納入戰略性礦產目錄,其中包含牢質工業發展為相關性核心。

中國在鎢、銻、錫、鉬這四種礦產領域具備 「資源禀賦+ 產能優勢」, 鎢、銻、錫、鉬是中國四大戰略優勢礦產。下面看下這四類礦產的供應。

一、錫的供應端礦種類型

錫的供應源頭主要是錫石礦(SnO₂,氧化錫),這是自然界中錫的主要存在形式,佔全球錫礦資源的95%以上。此外還有少量黃錫礦(Cu₂FeSnS₄)等硫化物礦,但經濟價值相對較低。錫石礦經選礦得到錫精礦,再以火法或濕法冶煉生產精煉錫。

2025年數據尚未完全公佈,但緬甸因佤邦停產持續,預計產量進一步降至2萬噸以下,佔比降至7%左右,前五大生產國合計佔比69%,前八國合計佔85%,供應高度集中。

緬甸佤邦對錫產業鏈影響龐大,核心原因在於:

1)歷史供應量級大:在2023年8月停產前,緬甸正常年份年產量約5-6萬噸(佔全球15-20%),其中佤邦地區佔緬甸總產量的90%以上,即年供應約4.5-5.4萬噸。這個量級相當於全球供應的1/6,突然停產造成巨大缺口。

2)對中國錫出口非常關鍵:中國是全球最大精煉錫生產國(佔全球45%),但國內礦山資源枯竭,嚴重依賴進口。緬甸曾是中國最大錫礦進口來源國,2022年從緬甸進口錫精礦約3.6萬金屬噸,佔中國總進口量的60-70%。佤邦停產直接導致中國冶煉廠缺貨。

3)復產不確定性大:儘管2025年佤邦開始復產流程,但受政策、設備、雨季等多重因素影響,實際復產進度遠低於預期。截至2025年底,月均出口量僅2000-3000實體噸(約1000-1500金屬噸),遠低於停產前的月均3000金屬噸水平。

4)放大全球供需緊平衡:全球錫市場長期處於供需緊平衡狀態(儲採比僅15年),任何主要供應國的微小波動都會被市場放大。佤邦的"停產-緩慢復產"過程,成為2024-2025年錫價持續走高的最核心驅動因素。

錫礦很少單獨產出,常與多種金屬和非金屬礦物相伴生。

與中酸性花崗岩有關的礦床:這是最重要的錫礦類型。在矽卡岩型(如湖南柿竹園礦床)及錫石-硫化物型(如雲南舊、廣西大廠礦床)中,錫常與鎢、鉬、鉍、銅、鉛、鋅、銀等密切共生,形成規模龐大的多金屬礦田。在偉晶岩型礦床中,錫則傾向與鈮、鉭、鋰、鈹、銣、銫等稀有元素伴生。

砂錫礦:由原生錫礦經風化、搬運富集形成。除了錫石外,砂礦中常同時富集自然金、黑鎢礦、獨居石、金紅石、褐釔鈮礦等多種重砂礦物,使得砂錫礦的綜合利用價值非常可觀。

二、銻的供應端礦種類型

銻的供應源頭主要是輝銻礦(Sb₂S₃,硫化銻),是自然界中最主要的銻礦石,佔全球銻礦資源的80%以上。另外還有少量銻華(Sb₂O₃,氧化銻)等次生礦物。輝銻礦經選礦後得到銻精礦,再以火法或濕法冶煉生產金屬銻或銻化合物。

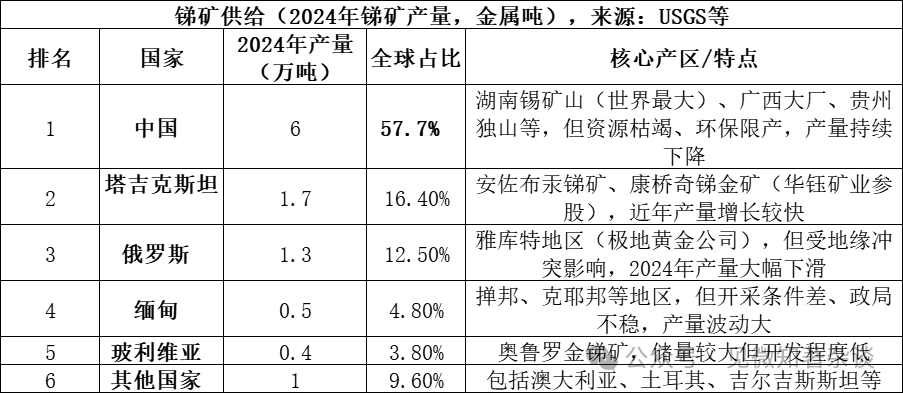

前三大生產國(中國、塔吉克、俄羅斯)合計佔86.6%,供應高度集中。中國雖產量佔比過半,但較2010年90%的佔比已大幅下降,主因環保政策收緊和資源枯竭。

銻礦的伴生組合:

主要產於中低溫熱液環境:絕大多數有經濟價值的銻礦床形成於中低溫熱液條件。在這種環境下,輝銻礦常與辰砂(汞)、黃鐵礦、石英等礦物一起沉澱,形成典型的低溫熱液礦床。

不同類型的特徵組合:1)在著名的湖南錫礦山銻礦,輝銻礦就與黃鐵礦、雌黃、雄黃、辰砂、方解石、石英等共生;2)當銻礦化與金或鎢礦化疊加時,則會形成銻-金-鎢礦化與金或鎢礦化疊加時,則會形成銻-金-鎢這類價值更高的複雜礦床。

三、鎢的供應端礦種類型

鎢的供應源頭主要是白鎢礦(CaWO₄,鎢酸鈣)和黑鎢礦((Fe,Mn)WO₄,鎢錳鐵礦),這是自然界中鎢的兩種主要礦石形式。其中,白鎢礦約佔全球鎢資源的70%以上,黑鎢礦約佔25-30%。白鎢礦多產於矽卡岩型礦床,黑鎢礦多產於高溫熱液石英脈型礦床。兩者經過選礦得到鎢精礦(WO₃含量≥65%),再以火法或濕法冶煉生產仲鎢酸銨(APT)、氧化鎢或金屬鎢。

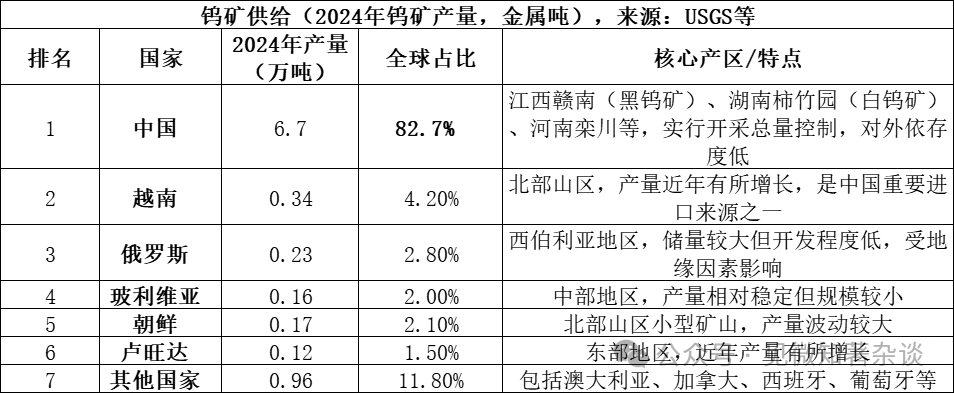

鎢市場供應格局:

1)中國主導供應,但成長疲軟:中國不僅是最大的鎢生產國(佔全球83%),也擁有全球約52%的鎢礦儲量。然而,國內鎢礦開採受到嚴格的總量控制指標管理。儘管2024年的開採指標設定為11.4萬噸,但實際產量為12.7萬噸,這表明超採現像已被有效控制。同時,長期開採導致高品位礦石消耗殆盡,原礦品位持續下降,從源頭限制了供應成長。

2)海外新增供給有限:2024年,中國以外的全球鎢礦產量約為1.4萬金屬噸,來源分散。重要的新增供應主要來自哈薩克的巴庫塔鎢礦等項目,但在全球供給中佔比較小,短期內難以改變由中國主導的供應格局。

3)回收鎢是重要補充:除了原礦,回收的廢鎢(如廢舊硬質合金)也是重要的供給來源。目前全球約有35% 的鎢供應來自回收料,不過中國的回收率和產品品質與國際先進水準仍有差距。

鎢礦的伴生組合:

石英脈型與雲英岩型礦床:這類礦床通常與花崗岩侵入體有關。共生礦物非常豐富,除了黑鎢礦外,常見錫石、輝鉬礦、輝鉍礦、綠柱石、黃玉、電氣石等。它們多產於花崗岩體的頂部或附近圍岩的石英脈中。

矽卡岩型礦床:這類礦床形成於中酸性侵入岩與碳酸鹽岩(如石灰岩)的接觸帶,以白鎢礦為主。其伴生礦物組合與石英脈型有所不同,常與黃銅礦、方鉛礦、閃鋅礦等硫化物、輝鉬礦密切共生。湖南郴州的柿竹園礦床是這方面的世界級典範,同時富集鎢、錫、鉬、鉍、鈹、螢石等多種資源。

四、鉬的供應端礦種類型

鉬的供應源頭主要來自輝鉬礦(MoS₂,二硫化鉬),這是自然界中最主要且最具經濟價值的鉬礦石。輝鉬礦常與銅、鎢等金屬共生於斑岩型礦床中。礦石經選礦得到鉬精礦(通常要求MoS₂含量≥85%),再以焙燒或濕法冶煉生產氧化鉬(工業氧化鉬)、鉬鐵或鉬酸銨等產品,進而用於鋼鐵合金和化學等領域。

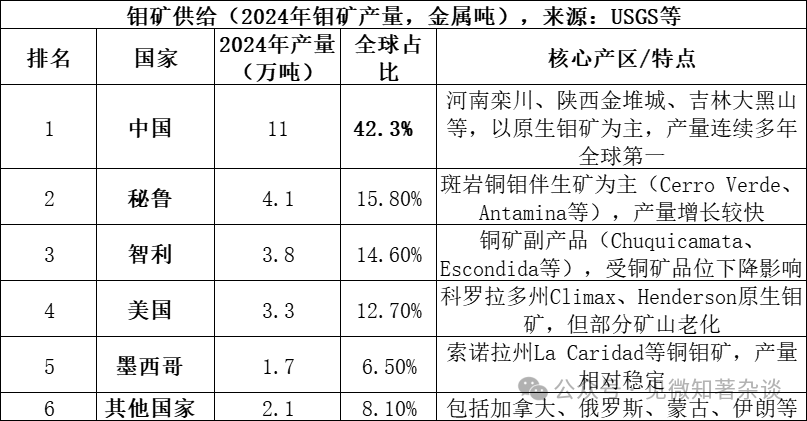

五大生產國(中國、秘魯、智利、美國、墨西哥)合計佔91.9%,供應高度集中;2024年全球鉬儲量約1500萬噸,中國儲量590萬噸(佔39.3%),儲採比約57年。

中國在鉬市場具有"資源+產量+消費"三重地位:

1)資源禀賦優勢:中國鉬儲量佔全球近40%(2024年590萬噸),且以原生鉬礦為主,礦床規模大、品位相對較高(如欒川鉬礦平均品位0.1%左右),資源禀賦優於多數國家。

2)產量絕對主導:中國鉬產量佔全球42%以上,且連續多年維持全球第一。與錫、銻等金屬不同,中國鉬產業不依賴進口,原料自給率超過90%,與錫市場中國依賴緬甸進口不同。

3)產業鏈完整:中國擁有從採礦、選礦到冶煉、深加工(鉬鐵、鉬粉、鉬化工)的完整產業鏈,洛陽鉬業、金鉬股份等龍頭企業具備全球競爭力。

4)消費市場中心:中國也是全球最大鉬消費國(2024年消費量約13萬噸,佔全球45%以上),主要用於鋼鐵合金(佔消費量70%以上),形成自產自銷的閉環體系。

5)全球很大一部分鉬是開採銅的副產品:許多大型斑岩銅礦的礦石品位正在下降。幾座主要銅礦可能在2030年代中期達到開採壽命末期,這將限制未來鉬的供應成長。

鉬礦的伴生組合:

斑岩型鉬礦/斑岩型銅礦:這是世界上最重要的鉬礦類型。在斑岩銅礦(如德興銅礦)中,鉬(輝鉬礦)作為副產品與銅的硫化物緊密共生。而在斑岩鉬礦(如河南欒川、陝西金堆城)中,鉬是主要產品,但常伴生鎢、錸等元素。

矽卡岩型礦床:這類礦床形成於中酸性侵入岩與碳酸鹽岩的接觸帶。在這裡,輝鉬礦常與白鎢礦密切共生,形成鉬-鎢組合(如湖南柿竹園礦床),同時也可伴生多種金屬硫化物。

石英脈型與雲英岩型礦床:這類礦床通常與花崗岩有關,在黑鎢礦-石英脈中,常有輝鉬礦伴生,同時可能伴隨輝鉍礦、毒砂等礦物。