作者:加密沙律

美國時間2025 年12 月15 日,納斯達克正式向SEC 提交Form19b-4,申請將美股和交易所產品的交易時間延長至23/5(每天交易23 小時,每週交易5 天)。

但納斯達克申請的交易時間並非單純延長,而是將交易時間改為兩個正式交易時段:

日間交易時段(美東時間4:00-20:00)及夜間交易時段(美東時間21:00- 隔天4:00)。其中20:00-21:00 暫停交易,所有未成交訂單在暫停時間統一取消。

很多讀者看到消息就興奮了起來,覺得這是不是美國在為24/7 的美股代幣化交易做準備?但加密沙律仔細研究了文件,想和大家說,先別急著下定論,因為納斯達克在文件中表示,很多傳統證券交易規則和復雜訂單不適用夜間交易時段,部分功能也會受限。

我們對美股代幣化一直非常關注,認為它是現實世界資產代幣化最為重要的標的之一,尤其是美國SEC(證券交易委員會)的各種官方動作,近期也是層出不窮。

這份申請文件讓大家對美股代幣化又有了期待,是因為美國想將證券交易時段向數位資產市場的24/7 靠近一大步。不過,細細看來:

納斯達克這份文件可壓根沒提到任何代幣化的事兒,只是針對傳統證券的製度改革。

如果大家希望對納斯達克的動作有更深的了解,加密沙律可以再專門寫一篇文章詳細解讀。但今天,我們還是想聊聊美股代幣化實打實相關的消息——

SEC 正式「允許」美國證券託管中樞巨頭對提供代幣化服務的嘗試。

美國時間2025 年12 月11 日,SEC 交易與行銷部工作人員向DTCC 發出了一份《不採取行動函(No-Action Letter,NAL)》,並隨後在SEC 官網公開。該函件明確表示,在滿足特定條件的前提下,SEC 不會就DTC 進行與其託管證券相關的代幣化服務採取執法行動。

乍一看,很多讀者覺得SEC 是官宣「豁免」了在美股上採用代幣化技術這一事實。但細細看來,實際情況相差甚遠。

那麼,這份函件究竟寫了什麼?美股代幣化的最新發展到底走到哪一步了呢?我們先從函件的主角說起:

一、DTCC、DTC 是誰?

DTCC,全名為Depository Trust & Clearing Corporation,是一家美國集團公司,旗下包括負責託管、股票清算、債券清算的不同機構。

DTC,全名為Depository Trust Company,是DTCC 的子公司,也是美國最大的證券集中託管機構,負責統一保管股票、債券等證券,並負責交收與過戶,目前對證券資產的託管和記帳規模超過100 萬億美元,可以把DTC 理解為整個美股市場的帳本管理員。

二、DTC 和美股代幣化有什麼關係?

2025 年9 月初,納斯達克向SEC 申請以代幣化形式發行股票的新聞?在那份申請中,就已經出現了DTC 的身影。

納斯達克聲明代幣化股票和傳統股票唯一的區別,是在DTC 對訂單的清算和結算中。

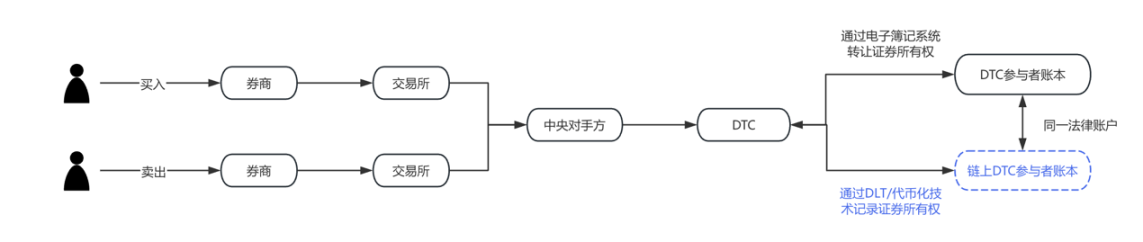

為了讓這件事更加通俗易懂,我們畫了一張流程圖,藍色部分就是納斯達克在今年9 月的提案中申請改變的部分。可以明顯看出,DTC 是美股代幣化的關鍵實現和實操機構。

三、新公佈的《不採取行動函》講了什麼?

很多人直接將這份文件等同於SEC 同意DTC 使用區塊鏈進行美股記賬,這是不夠準確的。要正確理解這件事,必須認識美國《證券交易法》中的一個條款:

《證券交易法(Securities Exchange Act of 1934)》第19(b)條規定,任何自律組織(包括清算機構)在變更規則或重大業務安排時,必須向SEC 提交規則變更申請,並獲得批准。

納斯達克的兩份提案都是基於這條規定而提交的。

然而,規則申報流程通常很長,可能會拖延數月,最長可達240 天。那如果每一步改變都需要申請再通過,耗費的時間成本就太長了。因此,為確保自己的證券代幣化試點活動能夠順利進行,DTC 申請豁免自己在試點期間完全遵守19b 申報流程的義務,SEC 就此給予了同意。

也就是說,SEC 只是暫時免除了DTC 的部分程序性申報義務,並不是實質地授權代幣化技術在證券市場的應用。

那接下來,美股代幣化會如何發展呢?我們需要搞清楚以下兩個問題:

DTC 能夠無需申報地進行什麼試點活動?

目前,美股的託管記帳採用這樣的運作模式:假設券商在DTC 有帳戶,DTC 會用一套中心化系統記錄買入、賣出的每一筆股票和份額。而這次DTC 提出,我們能不能給券商一個選擇,把這些股票持倉記錄用區塊鏈代幣的方式再記錄一次?

實際操作起來,先讓參與者去登記一個合格的,受DTC 認可的登記錢包(Registered Wallet)。當參與方向DTC 發出代幣化指令後,DTC 會做三件事:

a) 把這部分股票從原帳戶移到一個總帳池;

b) 在區塊鏈上鑄造代幣;

c) 把代幣打到這個參與者的錢包裡,代表該參與者對這些證券的權益。

在此之後,這些代幣可以在這些券商之間直接轉移,而不需要每一次轉移都通過DTC 的集中式帳本。不過,所有代幣轉移都會被DTC 透過一個名為LedgerScan 的鏈下系統即時監控和記錄,而LedgerScan 的記錄將構成DTC 的官方帳簿。如果參與者希望退出代幣化狀態,可以隨時向DTC 發出「去代幣化」指令,DTC 會銷毀代幣,並將證券權益重新記回傳統帳戶。

NAL 中也詳細說明了技術和風控限制,包括:代幣只能在DTC 批准的錢包之間轉移,所以DTC 甚至擁有在特定情況下強制轉移或銷毀錢包中代幣的權限,代幣系統和DTC 核心清算系統嚴格隔離等等。

這份函件的意義在哪裡?

從法律層面來看,加密沙律需要強調的是,NAL 並不等同於法律授權或規則修改,它不具有普遍適用的法律效力,而僅代表SEC 工作人員在既定事實和假設條件下的執法態度。

美國證券法體系並不存在一條單獨的「禁止使用區塊鏈記帳」規定。監管更關注的是採用新技術後,既有的市場結構、託管責任、風控與申報義務是否仍被滿足。

此外,在美國證券監管體系中,NAL 這類函件長期被視為監管立場的重要風向標,尤其當對像是DTC 這樣的系統重要性金融機構時,其像徵意義實際上大於具體業務本身。

從揭露內容來看,SEC 此次豁免的前提非常清晰:DTC 並非在鏈上直接發行或交易證券,而是對其託管體系中的既有證券權益進行代幣化表示。

這種代幣其實是一種「權益映射」或「帳本表達」,用於提升後台處理效率,而非改變證券的法律屬性或所有權結構。相關服務運作在受控環境和許可型區塊鏈之上,參與者、使用範圍和技術架構均受到嚴格限制。

加密沙律認為,這個監管態度是非常合理的。鏈上資產最容易出現的就是洗錢、非法集資這種金融犯罪,代幣化技術是新技術,但不能成為犯罪的幫兇。監管需要在肯定區塊鏈在證券基礎設施中的應用潛力的同時,堅守現有證券法與託管體系的邊界。

四、美股代幣化的最新發展進度

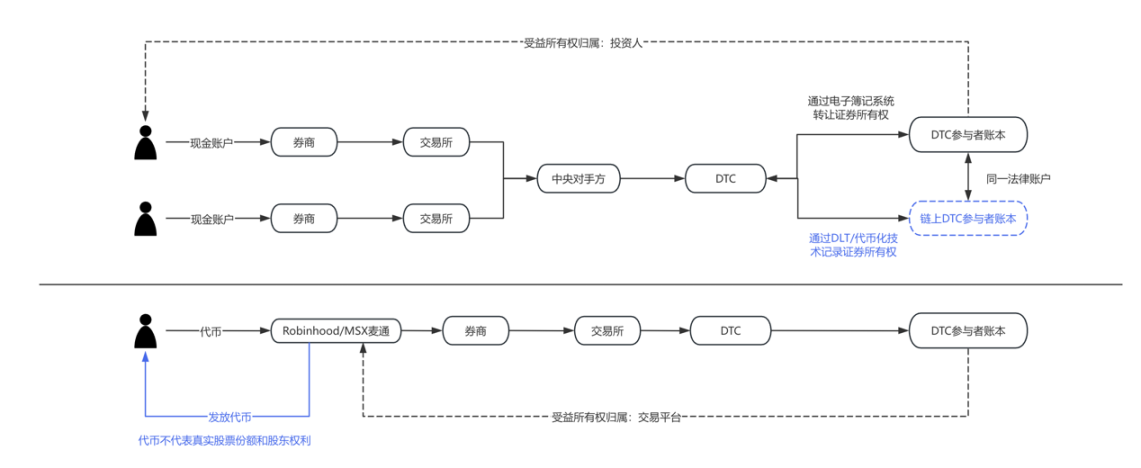

美股代幣化的討論已經開始從「是否合規」逐步轉向「如何實現」。如果將當前市場上的實踐進行拆解,可以看到至少兩個並行但邏輯不同的路徑正在形成:

以DTCC 和DTC 為代表的,是由官方意見主導的代幣化路徑,其核心目標是提高結算、對帳和資產流轉效率,服務對象主要是機構和批發市場參與者。在這個模式下,代幣化幾乎是「隱形的」,對終端投資者而言,股票仍然是股票,只是後台系統發生了技術升級。

與之相對的是券商和交易平台可能扮演的前端角色。以Robinhood、MSX 麥通為例,其近年來在加密資產、股票碎片化交易以及延長交易時間等方面持續進行產品探索。如果美股代幣化在合規層面逐步成熟,這類平台自然具備成為用戶入口的優勢。對它們而言,代幣化並不意味著重塑商業模式,而更可能是對現有投資體驗的技術延展,例如更接近即時的結算、更靈活的資產分割以及跨市場產品形態的整合。當然,這一切的前提仍是監管框架的逐步明朗。這類探索通常走在監管邊界附近,風險與創新並存,其價值不在於短期規模,而在於對下一代證券市場形態的驗證。從現實角度來看,它們更像是為制度演進提供樣本,而非直接取代現有美股市場。

為了讓大家理解得更直觀,可以看如下的對比圖:

五、加密沙律觀點

從更宏觀的角度來看,美股代幣化真正試圖解決的問題,並不是把股票「變成幣」,而是如何在保持法律確定性和系統安全性的前提下,提升資產流轉效率、降低營運成本,並為未來的跨市場協同預留介面。在這過程中,合規、技術與市場結構將長期並行博弈,演進路徑也必然是漸進而非激進的。

可以預期的是,美股代幣化不會在短期內對華爾街的運作方式有根本性的改變,但它已經是美國金融基礎建設議程中的重要項目了。 SEC 與DTCC 的這次互動,更像是一次製度層面的「試水」,為後續更廣泛的探索劃定了初步邊界。對市場參與者而言,這或許不是終點,而是一個真正值得持續觀察的起點。