作者:HY & Adam,仙壤

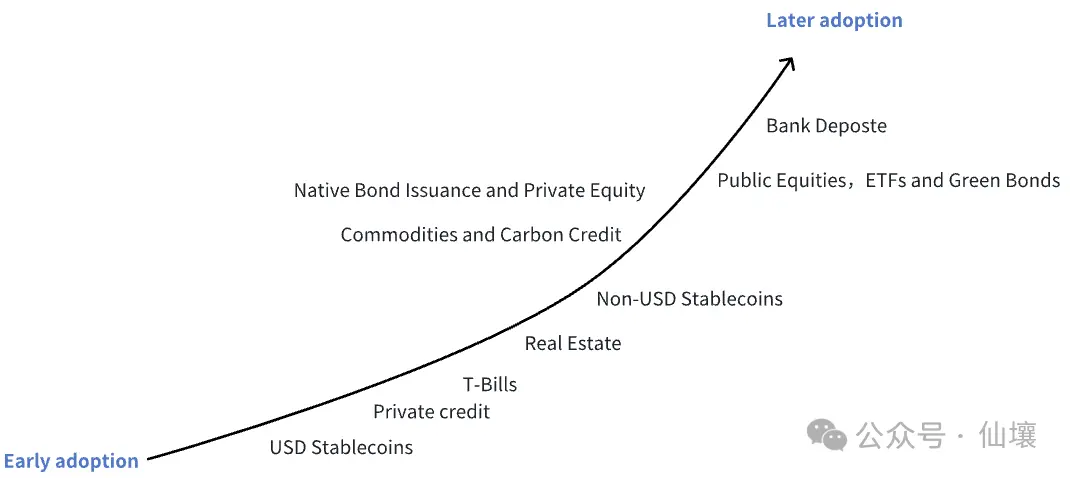

區塊鏈的發展史已經充分證明,只有與金融交易相關的業務場景才能在Web3中存活下來,而RWA巧妙地結合了現實資產與鏈上交易各自的優點,嘗試重塑全球金融格局。透過區塊鏈技術,RWA將大宗商品、信貸、股票等傳統資產轉化為鏈上代幣,既實現了所有權的高效管理和轉讓,也大幅降低了金融資產的交易門檻。

根據目前數據,穩定幣以外的RWA總流通市值已突破330億美元,但這只是個開始。根據波士頓顧問集團(BCG)預測,到2030年,鏈上RWA規模將達到16兆美元。

RWA的潛力無疑是巨大的,然而,主流的RWA敘事會率先在哪條公鏈上變成現實?

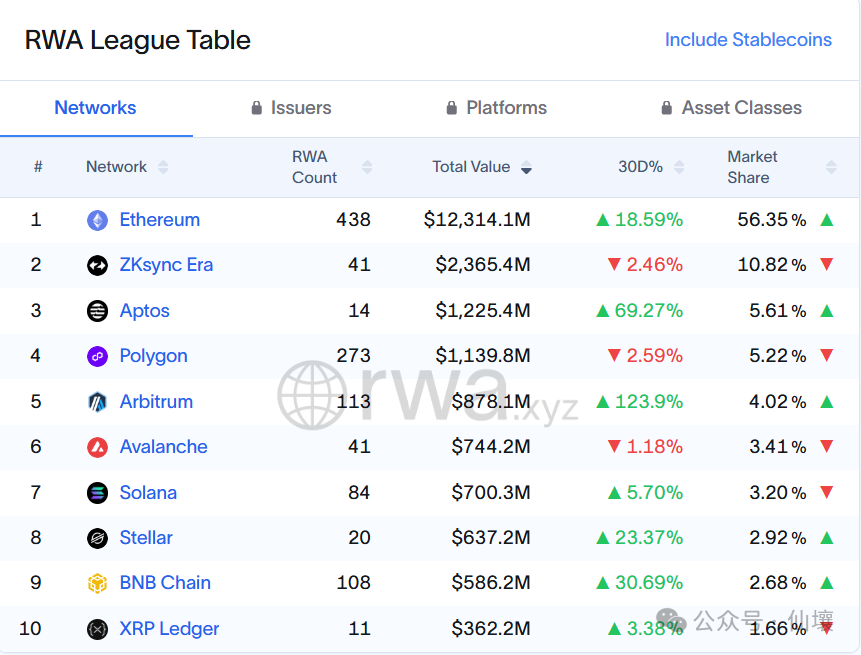

作為DeFi領域第一大公鏈,以太坊佔據了RWA市場50%以上的份額。而Solana憑藉著高強度的生態建設,佔據了RWA市場的3.2%,在各大公鏈中位列第7,不容小覷。隨著貝萊德等巨頭透過Securitized平台將數十億美元RWA資產引入Solana,其RWA生態已進入高速發展的階段。

在今天的文章中,我們將深入探討Solana在RWA賽道的現狀,為投資者、開發者和產業觀察者提供全面且系統性的調查。

Solana生態RWA專案全景分析

RWA市場的許多用戶來自於傳統股市或大宗商品市場,對這些人而言,平台能否在短時間內響應用戶請求,提供低延遲、低成本的交易體驗,是關鍵要素。

為了解決交易延遲時,許多RWA專案採用多鏈吸收存款、單股結算交易的策略,Solana因具備較高的TPS,比較適合成為RWA業務的執行平台。先前招銀國際的鏈上RWA基金CMBMINT首發選擇Solana,足以說明其吸引力。

此外,RWA應用通常涉及大量的小額交易,如租金分配、利息支付等,若Gas費過高將嚴重侵蝕收益率。以知名的房地產代幣化平台Homebase為例,每月需處理數千筆小額租金分配,這種微支付模式對低手續費有極其嚴格的要求,而Solana憑藉超低手續費具備天生的優勢。

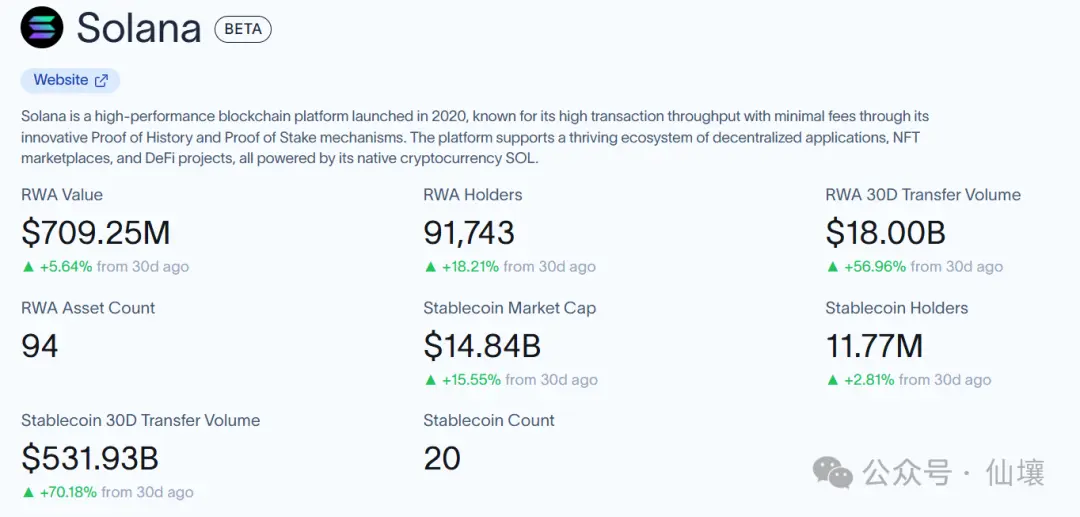

從數據來看,Solana的RWA生態雖然處於早期,但已表現出強勁的成長勢頭,根據RWA.xyz,當前Solana生態內RWA資產已達94種,總市值達7億美元。而最近30天,Sol鏈上的RWA轉帳金額達到180億美元,交易量僅次於以太坊。

目前,Solana的RWA生態已形成多元結構,涵蓋從實體資產到金融工具的廣泛譜系。以下我們將分門別類的為大家介紹典型的RWA專案案例。

國債

目前,國債上鍊是最主要、最受歡迎的RWA資產類型之一,因為國債有穩定的無風險收益,一直倍受金融市場的追捧。相較於傳統金融市場,國債代幣化可以實現全天候交易,並且可以透過碎片化的方式提供零售,還可以和Defi生態整合在一起提高流動性。

以下我們將挑選幾個典型案例展開分析。注意,以國債為抵押物的收益型穩定幣,本質上是將國債上鍊並享受國債的收益,本文將這種RWA產品也放在國債分類中。

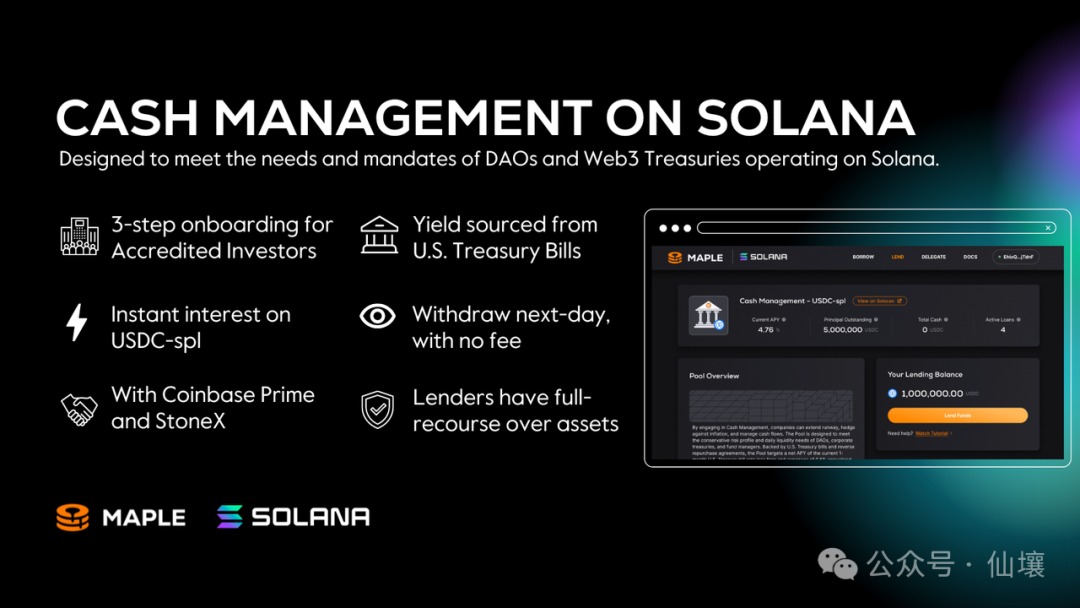

Maple Finance(USDC-SPL)

Maple是Solana上的知名國債相關RWA項目,由Sid Powell 和Joe Flanagan創立,專注於機構級借貸與資產管理,2021年5月上線以來,促成超70億美元貸款,管理資產超17億美元。

2023年5月,Maple推出了資管方案Maple Cash Management Pool,靠國債收益為用戶提供4.8%左右的淨APY,可以根據需要自由進出池,而無需支付鎖倉或贖回費,成為Solana生態首個國債類RWA。現在產品已拓展為USDC借貸,但考慮到其在Solana生態的開創性作用, 也記錄在本文中。

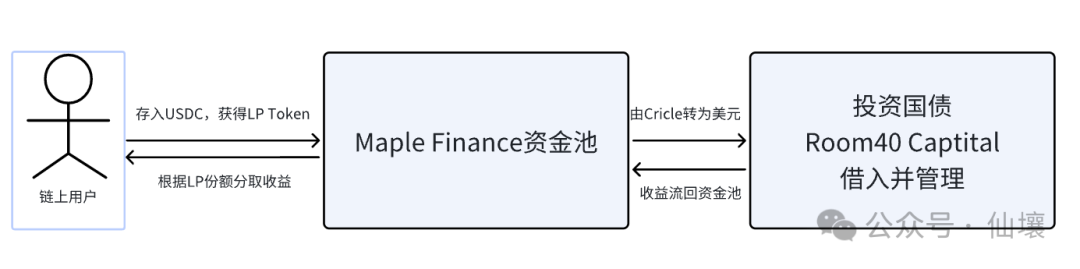

根據國債RWA的收益原理,我們可以將Maple的工作流程拆解為以下幾個步驟:

- 資金投入:貸款人將USDC存入Maple Finance的資金池,收到代表資金份額的LP代幣。

- 貸款發放:資金池將USDC貸給美國加密投資公司Room40 Capital的Solana錢包。

- 國債投資:借來的USDC透過Circle轉換為美元並投資國債。 Room40 Capital身為借款人,負責管理國債以獲得收益。

- 收益分配:國債投資產生的收益透過Maple平台回流至資金池,貸方根據LP份額獲得回報。

在上述案例中,由於鏈上資料透明且不可竄改,Room40無法隱瞞USDC的資金流向。而相關的即時審計機構會在鏈下審查Room40的投資標的收益狀況,如果Room40報告的國債收益率與分配至鏈上的收益不符,USDC貸方可以立即發現異常。

為了防止Room40之類的實體投資機構作惡,Maple Finance要求平台的所有參與者,包括貸方和借款人都必須KYC和AML驗證,其身分和營運背景需經過Maple的嚴格盡調。可以說,鏈上與鏈下工作的結合,規避了投資機構徇私舞弊的可能。

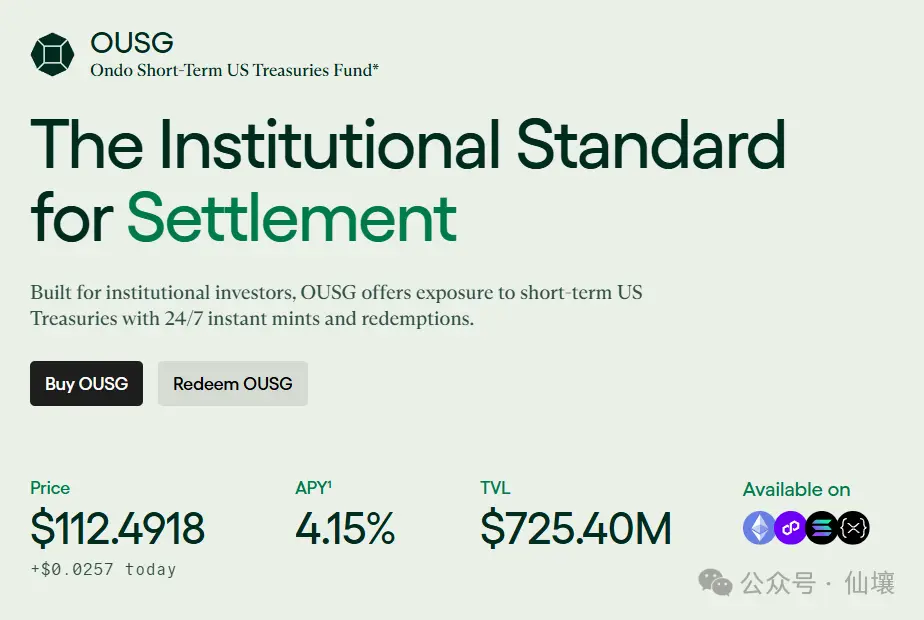

Ondo Finance(USDY&OUSG)

目前Ondo Finance已成為RWA賽道的龍頭,其旗艦產品USDY(Ondo USD Yield)和短期國債代幣化資產OUSG,是Solana生態中最具代表性的RWA產品,憑藉高透明度、高流動性和穩定收益率,吸引了大量投資者。

截至2025年10月,USDY流通量已達2.5億美元,在Solana的國債RWA專案中佔據首位,也是目前Solana鏈上流通量最大的非穩定幣RWA資產。

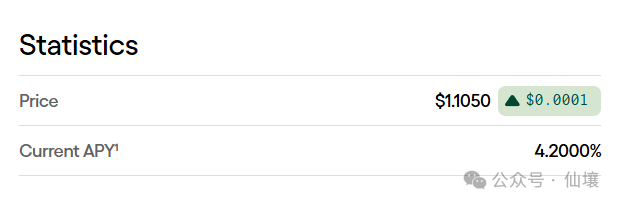

在運作方式上,USDY與Maple類似:用戶透過Ondo平台,將USDC等穩定幣存入資金池,Ondo再透過受監管的經紀商,將這些資金投資於美國國債。國債收益以USDY代幣的形式,按比例分配給持有者,APY通常在4%-5.2%之間。

USDY不僅提供了穩定收益來源,持有者還可透過跨鏈橋將USDY轉移至以太坊、Polygon等鏈上,用於DeFi協議的借貸、抵押或流動性挖礦,相當於可生息的穩定幣。

除USDY之外,Ondo的另一大產品為OUSG。 Ondo平台吸收USDC後,將其投資於貝萊德的短期國債ETF(SHV)等,產生的利息收益由OUSG持有者分享。目前OUSG的流通量已達7,900萬美元。與USDY差別在於,OUSG主要投資於短期美國公債。

OUSG的年化收益率通常略低於USDY,但其穩定性受到機構投資者的青睞。造成二者差異的原因是,USDY除美國國債外,也投資於部分銀行存款票據等,後者通常比國債的風險和收益略高。

Securitize(BUIDL&VBILL)

Securitize是首家能夠在美國和歐洲發行代幣化證券的公司。 2025年1月,Securitize與Wormhole合作,將Apollo Global Management的13億美元信貸基金$ACRED引入了Solana。

Securitize在Solana上的兩個主要RWA項目,是BUIDL和VBILL,兩者均以美國國債為底層資產,結合Solana的高吞吐量和低成本,為投資者提供高效、透明的收益型投資工具。

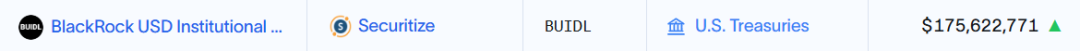

BUIDL由貝萊德與Securitize聯合推出,是貝萊德首個代幣化基金,2024年3月在以太坊首次發行,並於2025年3月擴展至Solana。而VBILL由資管公司VanEck與Securitize合作推出,2025年5月在Solana、Avalanche、BNB Chain和以太坊上發行。目前BUIDL與VBILL在Solana上的市值分別約為1.75億和2,300萬美元。

Etherfuse(TUSOURO & EUROB & CETES & GILTS)

2024年,Etherfuse在Solana上推出了Stablebonds平台,專注於代幣化的各國政府公債。其在Solana上的主要RWA項目包括TUSOURO(巴西國債)、EUROB(歐盟債券)、CETES(墨西哥國債)和GILTS(英國國債),上述產品在Solana上的流通市值約390萬美元。

股票

xStock

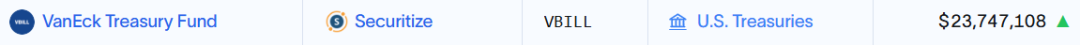

xStocks是由Backed Finance推出的代幣化股票產品,幾乎佔據了Solana代幣化股票的整個江山。上線一個月,Xstock鏈上總交易量就突破3億美元,充分證明了市場對股票代幣化的需求。

xStocks每個代幣1:1錨定真實世界的股票或ETF,由受監管的託管機構持有實際股份,確保代幣價值與底層資產掛鉤,價格數據通過Chainlink預言機實時同步至鏈上,確保透明性和準確性。目前,xStocks覆蓋超過60檔股票和ETF,包括蘋果、特斯拉、英偉達、標普500 ETF等資產,大部分藍籌股都名列其中。

目前,xStocks的總市值超過9,400萬美元。

私人信貸

私人信貸通常由非銀行機構提供,面向信用評級較低的借款人,如中小企業貸款、應收帳款融資、消費信貸或供應鏈金融,此類信貸具有較高收益,但風險也很高。

2008年金融危機後,私人信貸迅速成為華爾街最熱門的投資標的之一,相關市場規模已從2010年的2,500億美元成長至2025年的約2兆美元。目前,Solana上主要的私人信用項目僅有Credix Finance。曾經也有如Alloy X等項目做出嘗試,不過未能持續。

Credix Finance

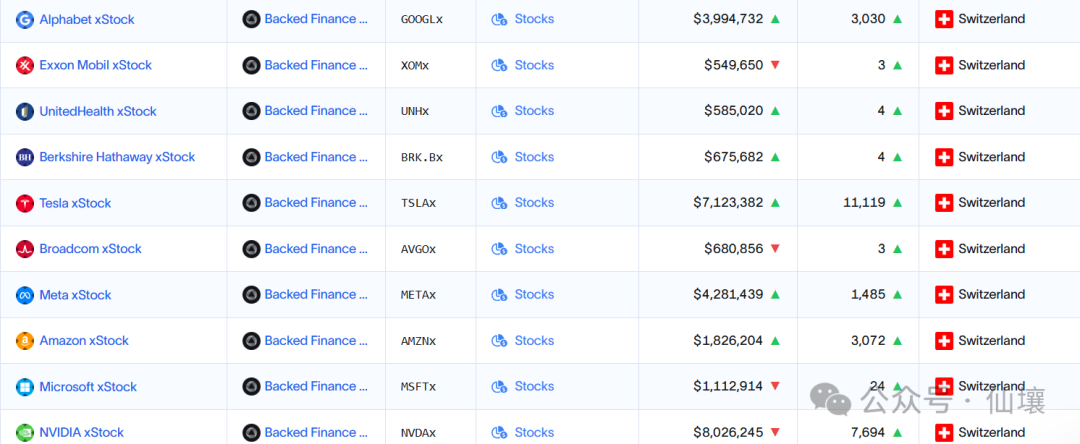

Credix Finance於2021年創立,專注於私人信貸類RWA 。 Credix的邏輯較簡單,可視為一個鏈上與現實之間的借貸中介平台:向鏈上用戶借來USDC,再轉換為各國本地貨幣,貸給各種類型的借款實體,並向鏈上用戶提供借貸收益。

值得一提的是,Credix的推特從2024年11月至今只更新過1次,近一年內在媒體上幾乎找不到其資訊。

房地產代幣化

房地產上鏈類RWA透過區塊鏈技術,將房地產代幣化,一直是早期RWA願景中最主要的應用場景。

在諸多公鏈中,Solana是房產上鍊計畫最主要的試驗田。 Solana上最知名的房產RWA專案應該是Homebase,可以最低只花100美元即可投資NFT化的房產。但該平台官推2024年8月便已經停更,近一年多沒有相關新聞,其官網上顯示「Available」的房產列表也是空白的。

目前Solana上活躍的房產類RWA專案有Parcl和MetaWealth。

Parcl

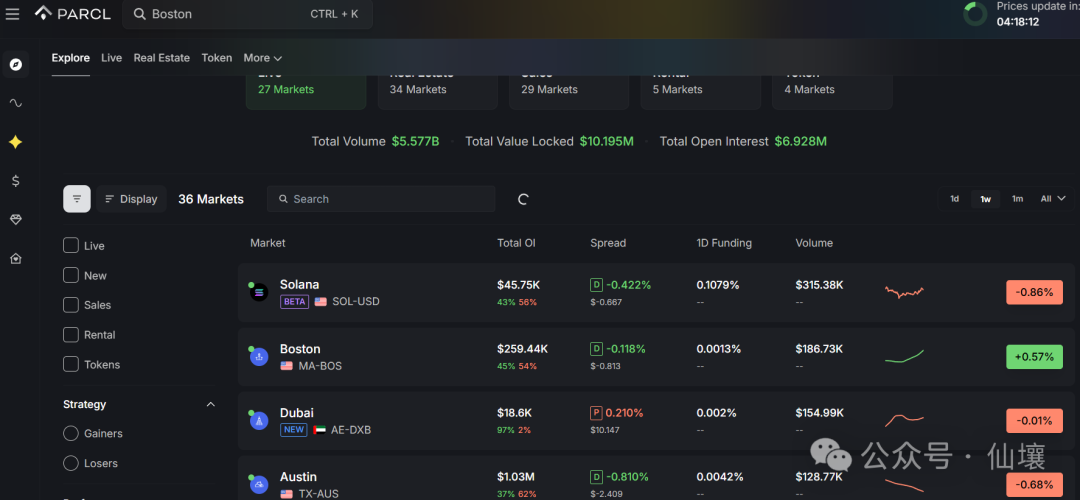

Parcl是房地產衍生協議,專注於房地產市場價格指數的代幣化,允許用戶透過投資房地產價格指數來獲取市場曝險。

Parcl透過創建城市房地產價格指數(City Indexes),讓用戶能夠投資特定地理區域的房地產市場價格波動率,類似於永續合約讓用戶做多或做空房地產價格。這些指數是基於每平方英尺或平方公尺的住宅物業均價,數據由Parcl Labs提供,每日更新,聚合了全球數百萬個數據點,確保指數反映即時市場價值。

我們可以把Parcl直接理解為一個PerpDEX,只不過標的是房產。除了做多和做空,用戶還可以向資金池提供USDC添加流動性,賺取交易手續費。另外,用戶可以以低至1美元的資金參與投資,大大降低了投資門檻。

截至目前,Parcl上的TVL約為700萬美元。

MetaWealth

MetaWealth是一個向歐盟和加拿大開放的房地產代幣化平台,為用戶提供可產生被動收入的房地產部分所有權。

MetaWealth與第三方品質評估機構完成審計和研究後,將合格房產收購併出租,同時將房產的所有權碎片化,使得用戶可以以最低100美元的低門檻參與投資,並根據投資佔房產總價的份額分取租金。

目前MetaWealth代幣化房產138套,產生收益85萬美元,投資者5萬,共管理房產3,600萬美元。 2025年4 月,MetaWealth上市了三隻受監管的RWA房地產債券,成為Solana生態中首個實現這一里程碑的項目;

2025年6月,管理137億美元資產的捷克基金公司APS透過MetaWealth,購入340萬美元的代幣化義大利房地產。無論對於散戶或機構投資者,MetaWealth都提供了一個創新、透明且高效的投資平台。

大宗商品

大宗商品通常為工業原料、貴金屬或初級產品,具有廣泛的工業和商業用途。其RWA化最主要的是將黃金上鍊,如Paxos Gold,每枚代幣代表一盎司黃金,主要流通在以太坊上。而Solana上的大宗RWA專案則主要有將高端酒類上鍊的BAXUS、以及能源上鍊的Elmnts和Powerledger。

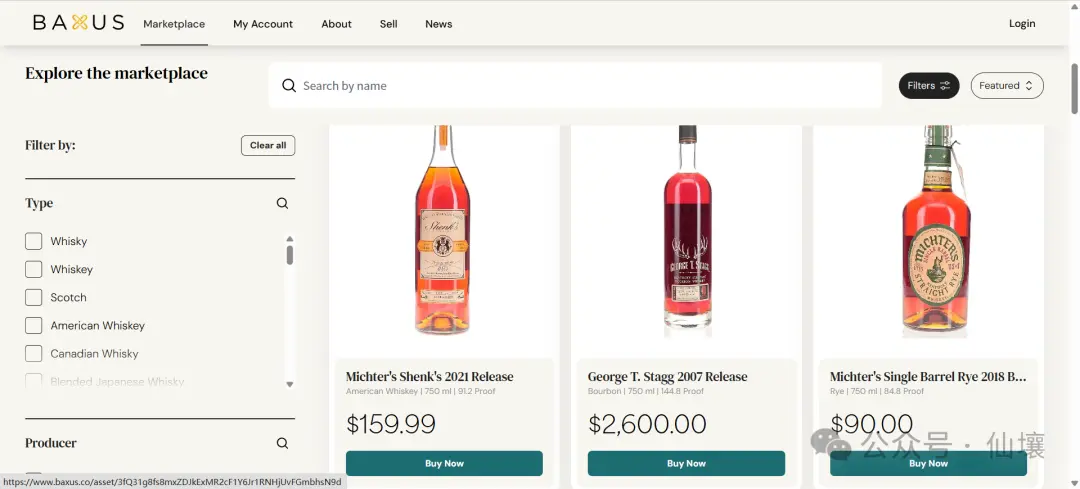

BAXUS

BAXUS將高端酒(如稀有威士忌、葡萄酒)儲存在安全的溫控庫中,每瓶酒透過區塊鏈技術產生獨特的NFT,作為數位化所有權證書,記錄瓶子的來源、認證和交易歷史。同時提供一個類似Opensea的市場,讓用戶直接交易稀有酒類,支援USDC和信用卡等傳統支付方式。

Elmnts

Elmnts 專注於將油氣礦權等大宗商品資產轉化為區塊鏈上的數位代幣。這些代幣代表投資者對礦權資產的部分所有權,允許投資者透過購買代幣來獲得油氣開採的Royalty收入。透過代幣化,傳統上高門檻、流動性低的礦權投資變得更加可分割和可交易,降低了投資進入門檻。

Powerledger

Powerledger 是一家成立於2016年的澳洲能源科技公司,致力於利用區塊鏈技術推動能源產業的去中心化和永續發展。 Powerledger透過其平台實現再生能源的追蹤、交易和溯源,涵蓋點P2P能源交易、虛擬電廠(VPP)、碳信用交易以及再生能源證書(RECs)等應用。

Powerledger透過Solana區塊鏈將太陽能、風能等再生能源資產代幣化,產生POWR代幣或其他代幣,用於交易和追蹤。這些代幣代表特定的能源單位、碳信用或再生能源證書,讓用戶直接在區塊鏈上進行點對點交易,減少中介環節,提高效率。

總結

Solana鏈上的RWA生態涵蓋穩定幣、國債、私人信貸、房地產和大宗商品五類,憑藉其高吞吐量、低成本等優勢,在RWA賽道展現了巨大潛力。然而,網路穩定性問題、合規性與監管挑戰、以及激烈的市場競爭仍是其發展道路上的主要障礙。未來,Solana需透過技術優化、合規解決方案開發及生態拓展,克服這些挑戰,成為連結傳統金融與區塊鏈的重要平台,實現長期永續發展。