作者: Lacie Zhang, Bitget Wallet 研究員

2025 年9 月3 日,Ondo Finance 正式啟動股票代幣化平台「Ondo Global Markets」,首批上線超過100 種代幣化股票,並在年底前計劃擴展至1000 種。此舉不僅是Ondo 自身策略佈局邁出的堅實一步,更被業界廣泛認為是股票代幣化從理論邁向規模化實踐的關鍵驗證。

當華爾街的百年交易規則與區塊鏈的無信任技術正面交鋒,一場關於效率、流動性與合規的深刻變革正在醞釀。 Bitget Wallet 研究院將在本文中回歸基本面,從價值邏輯、實現路徑與合規框架三個核心維度,對當前股票代幣化市場進行一次系統性的梳理與呈現。

兆大市場的想法:剖析股票代幣化背後的價值邏輯

股票代幣化並非新概念,但背後蘊含的潛力足以重塑現有金融格局。目前所有代幣化股票的總市值不足4 億美元,與英偉達(NVIDIA)單檔超過4 兆美元的市值相比,猶如滄海一粟。這一巨大的反差既揭示了賽道早期的困境,也預示著其無與倫比的成長空間,其核心價值主要體現在以下三個方面。

首先,它致力於對傳統交易結算體系進行顛覆性最佳化。目前主流的「T+N」延時結算機制,是資本市場效率的一大瓶頸,它意味著投資者的資金在交易完成後仍需被凍結一至兩天,這種無效佔用不僅限制了資本的再投資能力,也衍生出結算過程中的對手方風險。而股票代幣化則透過「原子化結算」,使得資產所有權的轉移與資金的支付同步完成。這種模式不僅能支撐起一個全天候不間斷的全球交易市場,更將大量沉澱在清算流程中的資本解放出來,為整個市場的流動效率帶來質的飛躍。

其次,股票代幣化有助於拆解傳統跨國投資的複雜障礙。在傳統模式下,一筆跨國證券投資需要穿透由託管行、清算所、經紀商構成的層層中介網絡,每一個環節都意味著時間成本和金錢成本的雙重疊加。代幣化技術則提供了一種全新的思路,它允許將投資者身分認證(KYC)、反洗錢(AML)等合規邏輯直接編程到資產協議層。這相當於為資產本身賦予了「合規自我檢測」的能力,從而極大地削減了交易流程中的信任中介和人工審核環節,為建構一個更扁平、高效、低成本的全球化資本市場鋪平了道路。

最後,從更宏觀的視角來看,其終極價值在於扮演了溝通傳統金融(TradFi)與去中心化金融(DeFi)兩大平行世界的關鍵橋樑。一方面,它為習慣了既有投資標的的龐大傳統資本,提供了一條低門檻的「上鏈」通道,使其無需投身於全然陌生的DeFi 協議,便能率先享受到區塊鏈技術帶來的效率紅利。另一方面,它也為原生於數位世界的加密生態注入了亟需的穩定性和價值支撐,這些有著真實盈利能力和強大基本面支持的藍籌資產,能夠有效對沖加密市場固有的高波動性,同時為鏈上DeFi 注入新的穩健抵押品。這種雙向的價值賦能,使其有望成為未來新金融體系下的核心支柱。

三條殊途,一個同歸:解碼股票代幣化的實現路徑

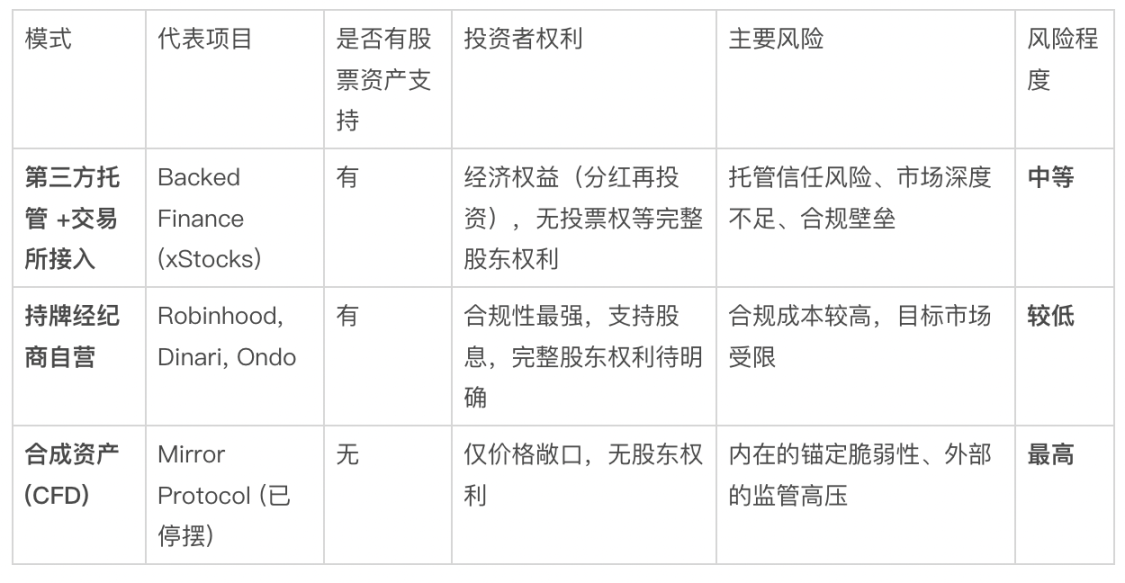

儘管前景廣闊,但如何將現實世界中的股票權益安全、合規地映射到區塊鏈上,始終是業界探索的核心。目前,市場主流的發行模式大致可歸為三類,它們在資產支持、投資者權利和風險程度上有顯著差異。

三種發行模式整理表

第一條是「第三方託管與外部管道」模式。以Backed Finance 的xStocks 系列為典型,其運作邏輯是透過建構一個獨立的法律實體(SPV)持有真實股票,再由第三方機構進行鏈下資產託管與審計,最終透過主流交易所觸達用戶。此模式的信任根基在於託管方的公信力與資產的透明度,但投資者獲得的通常是與標的資產掛鉤的經濟權益,而非完整的法定股東身分。

第二條是「持牌機構自營」模式,被視為一條在合規性上最為嚴謹的路線。其精髓在於,由持有相應證券牌照的實體,親自下場打造一個覆蓋資產發行、交易撮合到清算結算全流程的垂直整合體系。諸如Robinhood、Ondo Finance 及Dinari 等機構,皆在此路徑上佈局。該模式法律與技術門檻最高,但相應地,也能為投資人提供最高等級的法律保障。

第三條則是風險敞口最大的「合成衍生性商品」模式。以一度活躍但現已沉寂的Mirror Protocol 為例,其發行的並非代幣化股票,本質是模擬股價表現的金融衍生工具,背後並無真實股票作為1:1 的價值支撐。用戶僅獲得價格波動的風險收益,不具備任何股東資格。由於缺乏實體資產的錨定,這類平檯面臨資產脫錨與合規的雙重高壓。

值得注意的是,這些模式在實務上並非涇渭分明,而是呈現動態演化的趨勢。持牌發行方為了增強流動性,通常也會結合第三方託管與交易所接入策略;而非持牌項目方則在積極尋求執照,向合規的自營模式靠攏。這背後反映出一個清晰的行業共識:合規,是通往未來的唯一門票。

手握「王牌」的Ondo:合規為何是終極護城河?

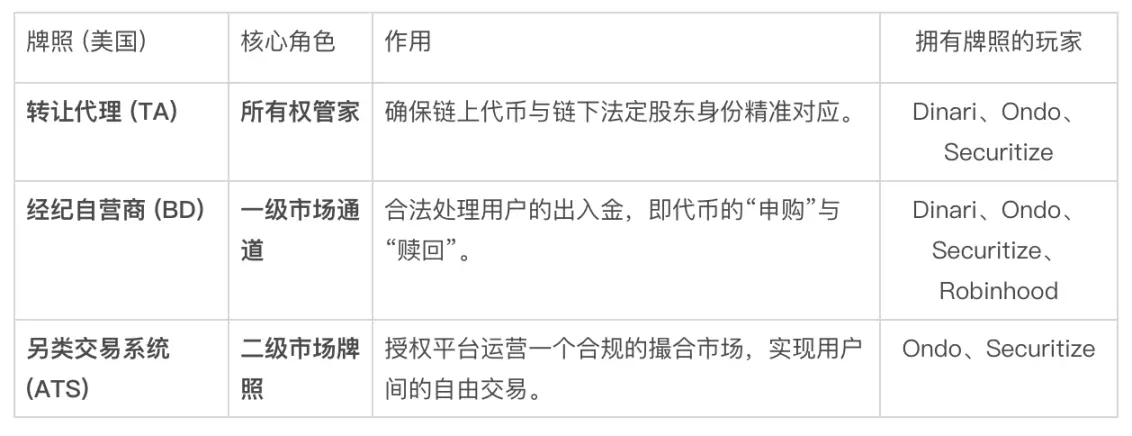

在上述幾條探索路徑中,Ondo Finance 的選擇特別突出。作為代幣化市場的頭部玩家,其核心策略直指產業的最高障礙——在美國嚴苛的監管框架內,打造一個全流程合規的代幣化股票體系。要實現這一目標,同時持有三張關鍵的金融執照是前提,而Ondo 正是市場中為數不多已跨越此門檻的機構。

美國三大合規牌照梳理表

第一張牌照是轉讓代理(Transfer Agent, TA)。其核心職能是作為發行方的官方「股東名冊管家」,精確記錄證券的所有權歸屬。在代幣化業務中,TA 是確保鏈上數位憑證與鏈下法律權益精準映射的基石,也是整個合規體系的信任根基。

第二張牌照是經紀自營商(Broker-Dealer, BD)。這是從事一切證券業務的通行證。在代幣化場景下,無論是用戶用法幣購買代幣(鑄造),或是賣出代幣換回資金(贖回),都必須由持有BD 牌照的實體來執行底層股票的交易。它是連結投資者與一級市場的核心合規樞紐。

第三張,也是取得難度最高的執照,是另類交易系統(Alternative Trading System, ATS)。它授權實體運作一個受監管的二級市場交易平台。如果沒有ATS 牌照,平台只能處理發行與贖回,用戶之間無法進行點對點的合法交易。因此,ATS 是解鎖代幣化股票真正流動性的關鍵鑰匙,也是解決產業長期流動性困境的終極方案。

Ondo 透過前瞻性的佈局,將這三類牌照悉數收入囊中,建構了一個強大的業務閉環。這不僅使其區別於依賴歐洲監管框架或僅持有單一牌照的競爭對手,更意味著它有潛力在美國本土,為投資者提供一個從一級市場申購到二級市場交易的全流程合規服務。這道由牌照所建構的「護城河」,正是Ondo 最核心的競爭力所在。

結語:革新,還是「舊酒新瓶」?

股票代幣化所描繪的,正是一幅傳統金融與數位世界深度融合的未來圖景──一個跨越時區、即時清算、無限可能的全球價值網絡。它所撬動的,可能是百萬億美元傳統資產的數位化遷徙,以及一次徹底的全球資本格局重塑。然而,兩大生態的碰撞,既帶來了效率革命的火花,也伴隨著監管規則與投資文化的劇烈摩擦。

Ondo Finance 以其合規為先的姿態入場,更像是在這個充滿不確定性的交匯點上,進行了一次方向性的探索。它能否憑藉強大的牌照優勢,在嚴苛的監管框架下為市場趟出一條渠道,並真正吸引兩大世界的增量資本?這場宏大的金融創新,最終將催生出一個全新的高效市場,還是會因「水土不服」而淪為另一個「舊酒新瓶」的故事?答案的揭曉,有賴於市場先驅們的持續博弈與時間的最終裁決。