作者:Nancy,PANews

眼下,各路幣股競相拉盤,輪番上演暴漲秀,爭取市場注意力。與台前玩家明牌角逐不同,Galaxy Digital是這場財庫敘事的幕後操盤手之一。事實上,從資產管理服務到基礎設施搭建,從直接投資到結構化支持,Galaxy在登陸傳統資本市場後正在加快合規轉型與多元化策略。

推出兩類客製化服務,Galaxy成加密財庫的幕後推手

目前,越來越多的公司正將部分資產配置至比特幣與以太坊等主流加密貨幣,用於資產儲備、抗通膨避險,甚至創造財務收益。

儘管市場對部分加密財務公司的槓桿水準與債務償還能力存在擔憂,但Galaxy Digital研究主管Alex Thorn日前指出,這些擔憂被明顯誇大。他表示,“從整體規模來看,這些公司的債務體量相對有限,且大多數債務的到期時間均在未來兩年以上。”

Galaxy對加密財務演化趨勢持有信心背後,其正是這股儲備熱潮的幕後推動者。無論是首次配置加密資產的新進者,或是優化已有配置的成熟企業,Galaxy正在為各大機構啟動和擴大加密財庫業務提供從交易、投資、結構設計到技術部署提供全方位支援。

據悉,Galaxy主要為兩類企業財庫參與者提供服務:(1)自主管理型企業:可使用Galaxy的機構級技術平台,自行進行交易、借貸和質押操作;(2)尋求託管管理型企業:可與Galaxy Asset Management合作,獲得全面的管理策略與基礎設施支援。

根據官方揭露,在過去幾週,Galaxy已成為超15家領先企業的加密財庫專案的合作首選,例如SharpLink、BitMine、GameSquare、GameStop、AMC、Bit Digital、K Wave Media、TLGY Acquisition Corp與ReserveOne等,為他們提供基礎設施、專業服務及端到端支援。其中,部分合作夥伴已承諾投入超40億美元的資金用於加密資產。而在部分案例中,Galaxy也以直接投資者身分從公司資產負債表中出資,支持這些企業的數位資產策略。

加密財庫的客製化服務也正成為Galaxy重要收入來源之一。以SharpLink Gaming為例,Galaxy不僅投資該公司,還與其簽署資產管理協議,負責管理其以太坊金庫。根據美國SEC文件顯示,SharpLink需向Galaxy和ParaFi Capital支付年費率為0.25%至1.25%不等的分級資產管理費,最低每年為125萬美元。隨著SharpLink持續擴大其ETH金庫規模,Galaxy也將獲得持續、可觀的收益回報。

更值得一提的是,隨著機構的質押需求增加,Galaxy也正在優化相關服務來實現更多效益。例如,不久前Galaxy宣布與Fireblocks達成合作,將其質押服務直接引入Fireblocks平台的2000多家機構客戶。除此之外,Galaxy也正在今年與機構級託管機構Zodia Custody、BitGo和Liquid Collective等合作,進一步擴大其質押業務。據官方稱,截至今年上半年,Galaxy的質押資產規模達31.5億美元。

一季虧損吞噬全年利潤,上市後加速多元化策略

「無論是機構還是創新者,都需要一個值得信賴的合作夥伴,以滿足全球化、數位化連接的金融體系需求。Galaxy旨在成為機構在加密經濟中尋求金融服務的首選一站式平台。」Galaxy創始人Mike Novogratz在招股書中表示。

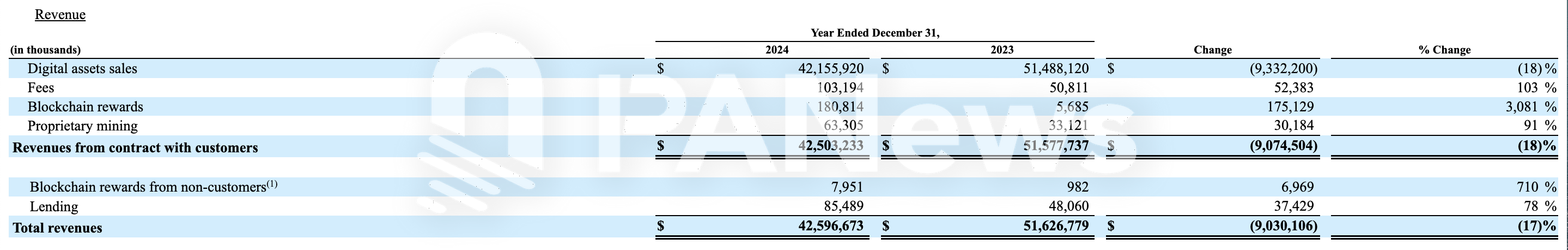

事實上,Galaxy正試圖以更為多元的結構性策略來應對高波動、高不確定性的加密市場環境。 目前,Galaxy的業務架構主要圍繞在三大核心板塊:全球市場(涵蓋交易及投資銀行業務)、資產管理,以及數位基礎設施解決方案(包括挖礦、質押協議支援和自託管技術)。其中,交易業務是Galaxy的營收基石。根據招股書披露,2024年Galaxy總收入逼近426億美元,其中約99%來自數位資產交易業務。但這種單一結構在市場下行週期中暴露出顯著風險。

今年以來,隨著非比特幣類加密資產交易活躍度持續下滑,Galaxy也首當其衝遭遇衝擊。截至第一季度,Galaxy出現2.95億美元的淨虧損,主要由於加密資產價格下跌以及與Helios資料中心挖礦業務關停。該季度虧損幾乎吞噬了2024年全年近3.5億美元的淨收入。此外,截至第一季末,Galaxy資產管理規模較上一季大幅縮水29%,降至70億美元,也進一步展現了加密市場波動對其資產管理業務的壓力。

儘管短期業績承壓,Galaxy仍手握充足子彈。截至2025年第一季末,該機構持有11億美元的現金與穩定幣,以及19億美元股本儲備。

而除了加密財庫業務外,現階段Galaxy也正在擴大其他生態佈局,推動營收多樣化,試圖擺脫對交易業務的單點依賴。

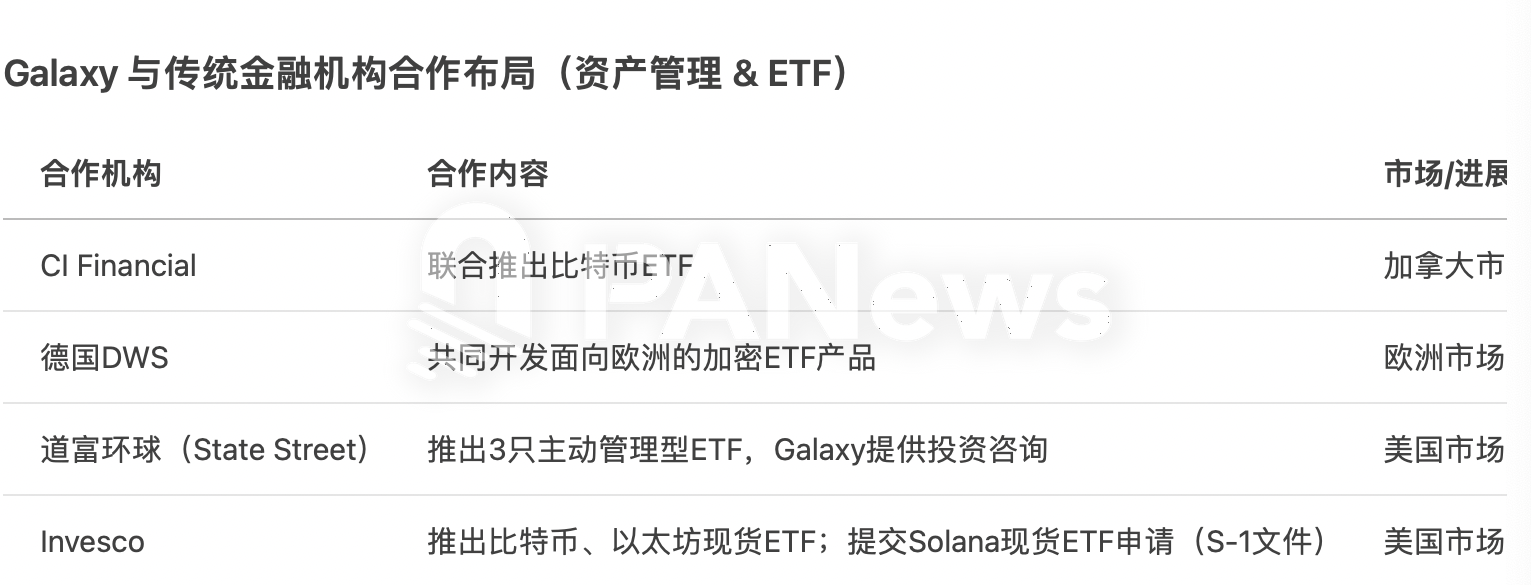

例如,在資產管理業務上,Galaxy透過與多個全球金融機構展開深度合作,擴大加密ETF的佈局。早在加拿大市場,Galaxy便攜手CI Financial推出比特幣ETF,協助北美合規加密投資產品的快速落地;在歐洲,Galaxy與德國資產管理巨頭DWS達成戰略合作,共同開發面向歐洲市場的加密資產ETF產品;在美國市場,Galaxy更是與第三大ETF發行商道富足環球聯合推出三隻主動管理型管理公司。同時,Galaxy也與Invesco合作推出了比特幣與以太坊現貨ETF,並在今年6月向美SEC提交Solana現貨ETF的S-1申請文件,進一步擴展產品線。另外,Galaxy新基金也在上個月成功募集1.75億美元資金,這是其首次接受外部資本,為散戶投資者提供了一個難得的參與加密風險投資組合的機會。

再例如,在數位基礎設施板塊,Galaxy正在打造下一代AI基礎設施Helios。今年5月底,Galaxy在上市後發行2900萬股其A級普通股,計劃利用此次發行中出售所得的淨收益,用於收購子公司Galaxy Digital Holdings LP,從而繼續擴建其位於西德克薩斯州狹長地帶Helios數據中心園區的人工智能和高性能計算基礎設施。而先前Rittenhouse Research也給予GLXY「強烈買入」評級,理由是其從比特幣挖礦全面轉型AI資料中心的策略。 Rittenhouse預計,Helios將帶來17億美元EBITDA和320億美元股權價值,遠超挖礦業務的波動與高投入。

另外,隨著加密貨幣產業逐漸走向合規化和機構化,Galaxy在合規化進程方面選擇擁抱美國市場。今年5月,原本已在加拿大上市的Galaxy,完成了從開曼群島遷冊至美國的重組,正式在納斯達克上市,股票代號為GLXY。行情顯示,過去一個月,GLXY上漲了55.87%。

Galaxy努力賺錢也是在為合規「繳學費」。先前,為了掃清合規障礙、實現順利轉型,Galaxy不惜支付巨額資金和解舊案。今年3月底,Galaxy就LUNA代幣的操縱案(在LUNA崩盤前獲得數億美元的巨額利潤),與美國紐約總檢察長辦公室(NY AG)達成2億美元的和解協議。協議規定,Galaxy Digital需在三年內支付2億美元的罰款,其中首筆4,000萬美元於兩週內支付。

無論是作為加密財庫的幕後獲利者,或是在ETF產品和AI基建等產品的積極拓展,背後均展現出Galaxy欲透過多樣化佈局和合規佈局來應對市場的不確定性。