根据CoinMarketCap的数据,3月市值排名TOP 30的数字货币(按照4月2日当天的排名)总市值环比下跌30%,BTC跌幅超10%居跌幅榜第六,币价平均日间振幅超过8%。不仅如此,二级市场的变动还触发了一系列连锁反应,比如多种矿机已到关机价使矿业生存发展受挑战,DeFi平台触发清算程序传出关停危机。

危机相倚,在剧烈波动的市场中,有哪些新变化值得关注?

对此,PAData进行了今年第一次加密货币TOP 30观察,观察期为1月1日至3月31日。此前,PAData在去年进行了四次观察,先后观察到了平台币在交易所“打新”运动中强势崛起,MKR在Defi概念未火之前已经异军突起于熊市,BTC在牛市中拥有除稳定币以外的最低波动性,公链币搭乘政策东风集体狂欢等变化。

PAData Insights:

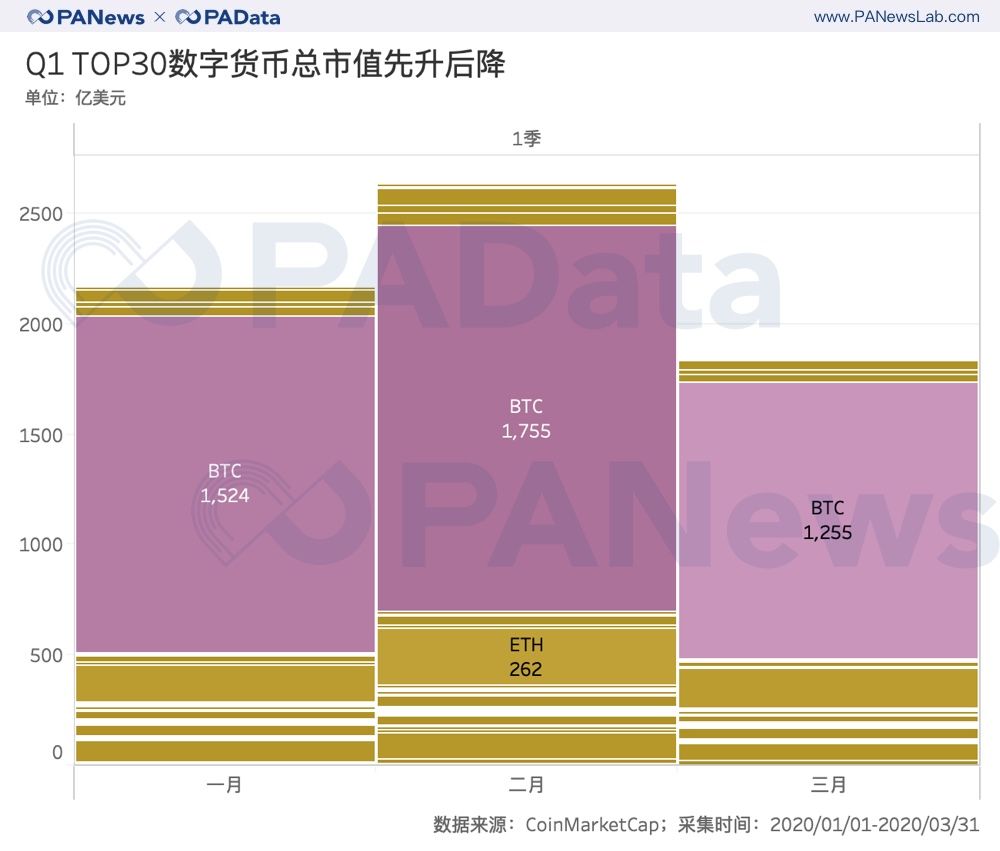

- Q1 TOP 30的数字货币总市值先升后降,3月环比下跌了29.84%,创下自6月以来月环比最大跌幅。

- 比特币的市值占比有所下降,从1月的70.10%降至3月的67.91%,创下自去年6月以来的最低占比。

- Q1市场格局仍旧维持了公链代币和支付结算币为主的形态,但平台币和稳定币实现了进一步扩张。目前市值TOP 30中的平台币包括排名第9的BNB、排名第11的LEO、排名第17的HT、排名第29的OKB,还有排名32的FTT。

- Q1数字货币市场的两个板块概念是“减半”和“平台币”,BSV、DASH和OKB、LEO涨势良好。

- 市值TOP 30的数字货币币价平均每日波动率约为8.66%,高于去年6月以来的平均水平,与去年5月的平均波动率相当,当时正处于小牛市上升期。

3种数字货币新晋 XTZ和MKR变动最大

在2020年第一季度内,共有3种数字货币新晋市值TOP 30,分别是应用代币HEDG、平台币OKB和稳定币PAX,分别位列第22、29和30位。根据去年的观察结果,在市场进入小牛行情以后,大约会有3个数字货币新晋入榜,也即每半年有6个代币会新晋入榜,轮换率约为20%左右,而当市场处于市场震荡期时,长尾代币的突围空间非常小,TOP 30榜单基本没有新增。仅从TOP 30资产的轮动性上来看,今年Q1的市场活跃度与去年Q2和Q3相当。

除了新增以外,本季度还有3种数字货币市值排名不变,分别是BTC、ETH和XRP,实际上,自去年以来,这三种数字货币的市值排名始终没有发生过变化,这也透露出,市场头部资产的绝对稳定性。

另外,本季度有13种数字货币市值排名较上一次观察期(去年11月19日)有所下降,11种数字货币市值排名较上一观察期有所上升。其中,值得注意的是市值上升较多的CRO、USDC和XTZ,都上升了7位。而在Q1跌出TOP 30的代币为ONT、DOGE和BAT。

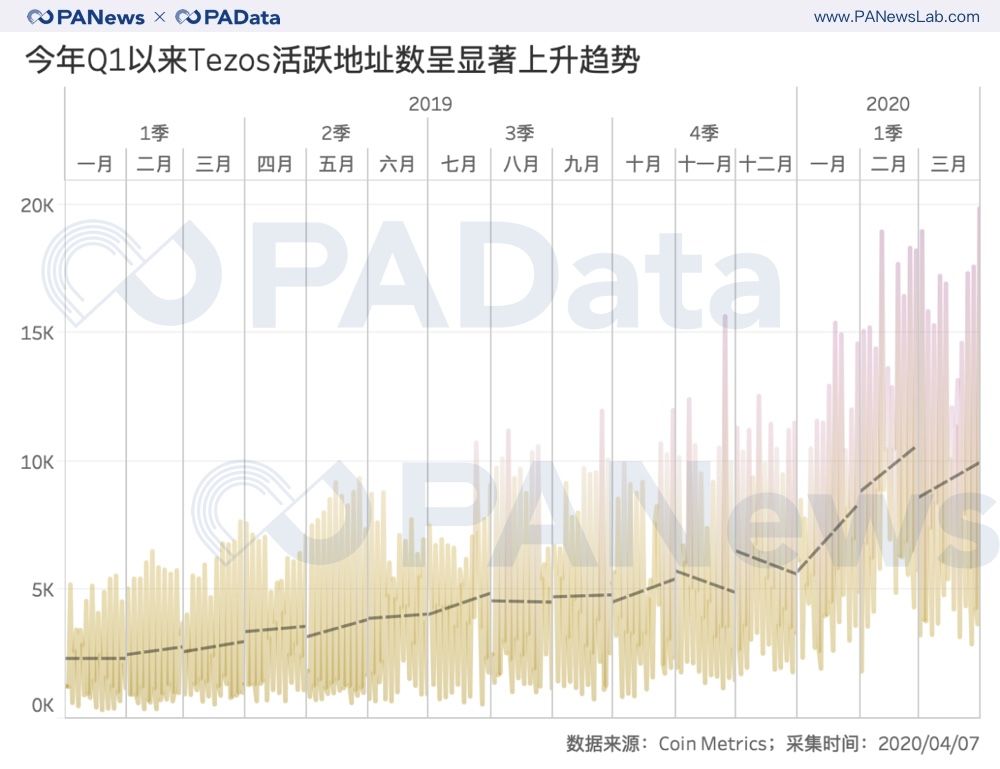

USDC的市值增长主要得益于近期因市场流动性紧缺而进行的增发,而CRO和XTZ的市值增长很可能是受用户基本面改善的影响。根据Etherscan的统计,CRO自今年以来,每日独立地址的数量有几次明显的攀升。

这种用户基本面的改善在Tezos网络上表现的更明显,根据Coin Metrics的统计,Tezos自今年一月以来,每日活跃地址数呈明显的上升趋势。

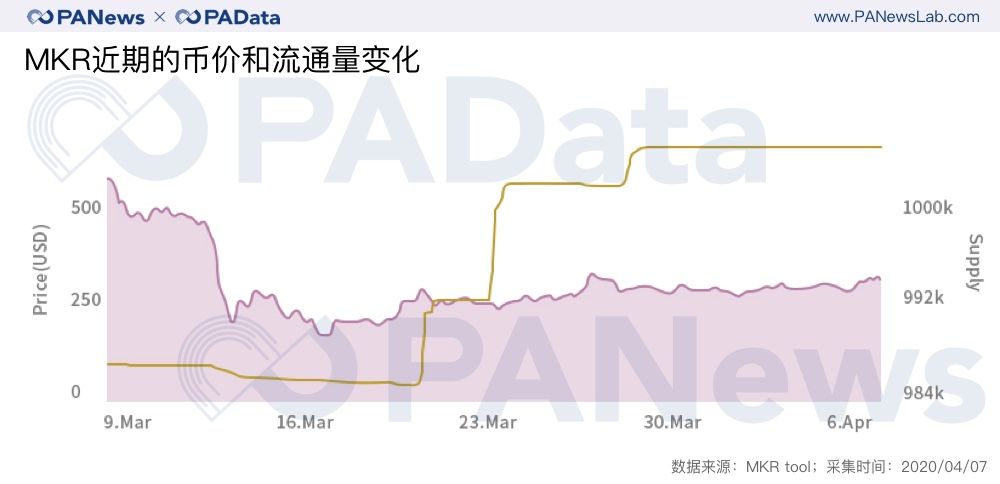

另外值得关注的是市值排名位次下降较多的数字货币,下降5位的ATOM、IOTA、NEO、TRX和下降7位的MKR,其中多数为公链代币,公链代币继集体狂欢后又集体跳水,其背后的原因还需要更多观察,但可能受均值回归的影响。

而MKR此次排名大跌的主要原因是受到3月12日数字货币暴跌造成的连带影响,从MKR tool上也可以直观地看到,MKR的价格在12日当天直线下跌,而MKR的数量在20日之后多次大幅提高。这主要是因为启动了Maker协议的自我恢复设计,即生成新的MKR,并在一系列的反向拍卖中将其出售换取DAI,以偿还所有债务,这也有助于稳定MKR的价格。

稳定币和平台币进一步扩张

从市值TOP 30的数字货币类型来看,市场格局仍旧维持了公链代币和支付结算币为主的形态,但是相较以往的排名,平台币和稳定币实现了进一步扩张。

与去年的观察结果相对比可以发现,TOP 30中的公链代币、支付结算代币分别较去年减少了2个和1个,而稳定币、平台币和匿名币都各增加了1个。目前,平台币和稳定币是仅次于公链代币和支付结算代币的主要代币类型,分别各有4个。

今年尤其值得关注的是平台币,目前市值TOP 30中的平台币包括排名第9的BNB、排名第11的LEO、排名第17的HT、排名第29的OKB。其中LEO上升了四位,是平台币中在榜位次上升最多的一个。根据PAData早前关于平台币的估值分析,LEO在2月底的币价仍然低于去年销毁代币的价值,即其当时的估值亦低于2019年交易所的经营能力(收入),结合一季度的表现来看,市场可能正在修复这种低估。

另外,OKB的暴涨主要受其一次性销毁未流通代币的提振影响。除此之外还有目前市值排名32的FTT在TOP 30门口“虎视眈眈”,要知道去年11月时,FTT的市值还仅排名第68位。

3月总市值环比跌幅30%

今年第一季度,TOP 30的数字货币总市值先升后降,1月的平均市值约为2174亿美元,2月的平均市值约为2634亿美元,3月的平均市值约为1848亿美元。2020年开年受减半概念影响,数字货币总市值快速上涨,接近去年9月的市值水平,但3月,新冠疫情蔓延引发资产抛售潮,数字货币TOP 30的总市值环比下跌了29.84%,创下自6月以来月环比最大跌幅。

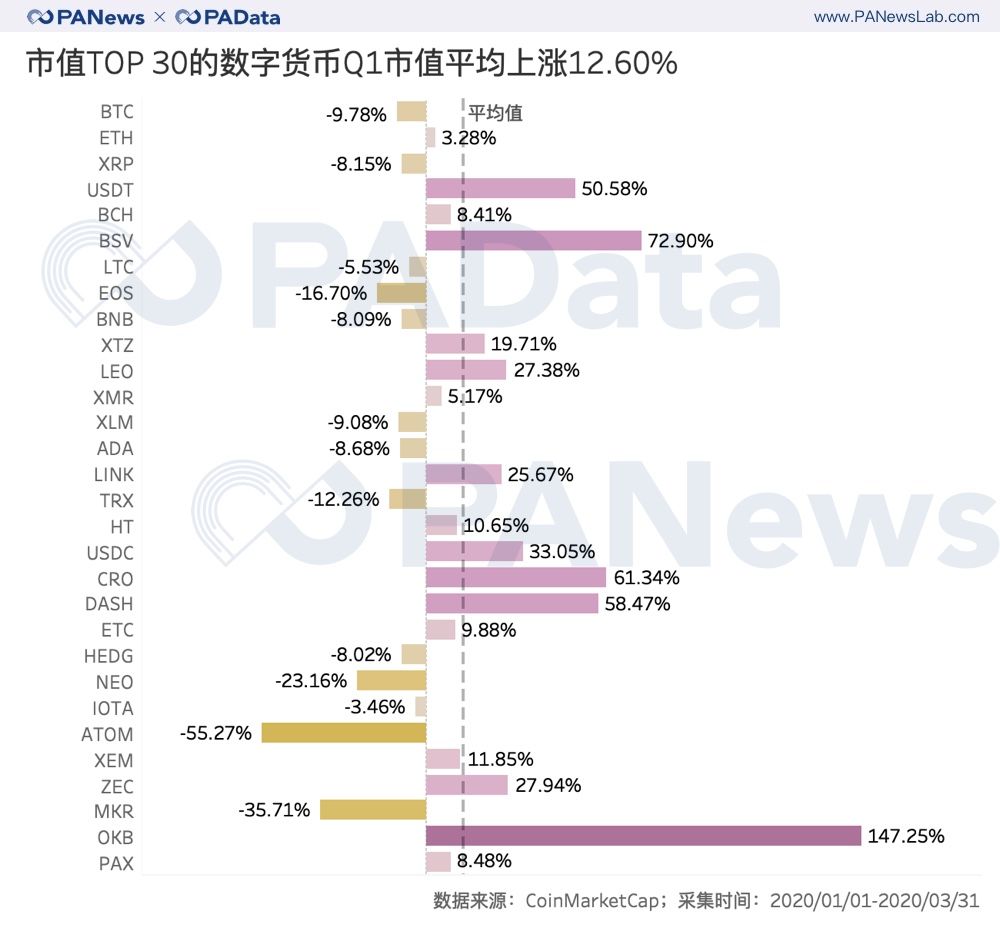

从各加密货币市值在TOP30总市值的占比来看,第一季度以来,比特币的市值占比有所下降,从1月的70.10%降至3月的67.91%,创下自去年6月以来的最低占比。可以看到,BTC在今年第一季度中受到的冲击较大,第一季度各数字货币的市值涨跌幅也可以印证这一点。

根据统计,第一季度BTC的市值下跌了9.78%,跌幅第6,即除了EOS、TRX、NEO、ATOM和MKR以外,BTC市值下跌最多,这与去年的几次观察结果均不相同。这可能说明了当前作为当前沟通数字货币市场与主流金融市场的桥梁,BTC更容易受到全球外部因素的联动影响,而其他数字货币主要受到BTC的影响,即受到全球外部因素的间接影响。

另一方面,第一季度内市值上涨较多的有OKB、BSV、CRO、DASH和USDT,分别上涨超过50%,其中,USDT的市值上涨主要受益于高频次增发,而其他主要受益于币价上涨。从整体来看,第一季度市值TOP 30的数字货币的市值平均上涨了12.60%。

BTC跌幅超10%居第六 币价波动率创半年新高

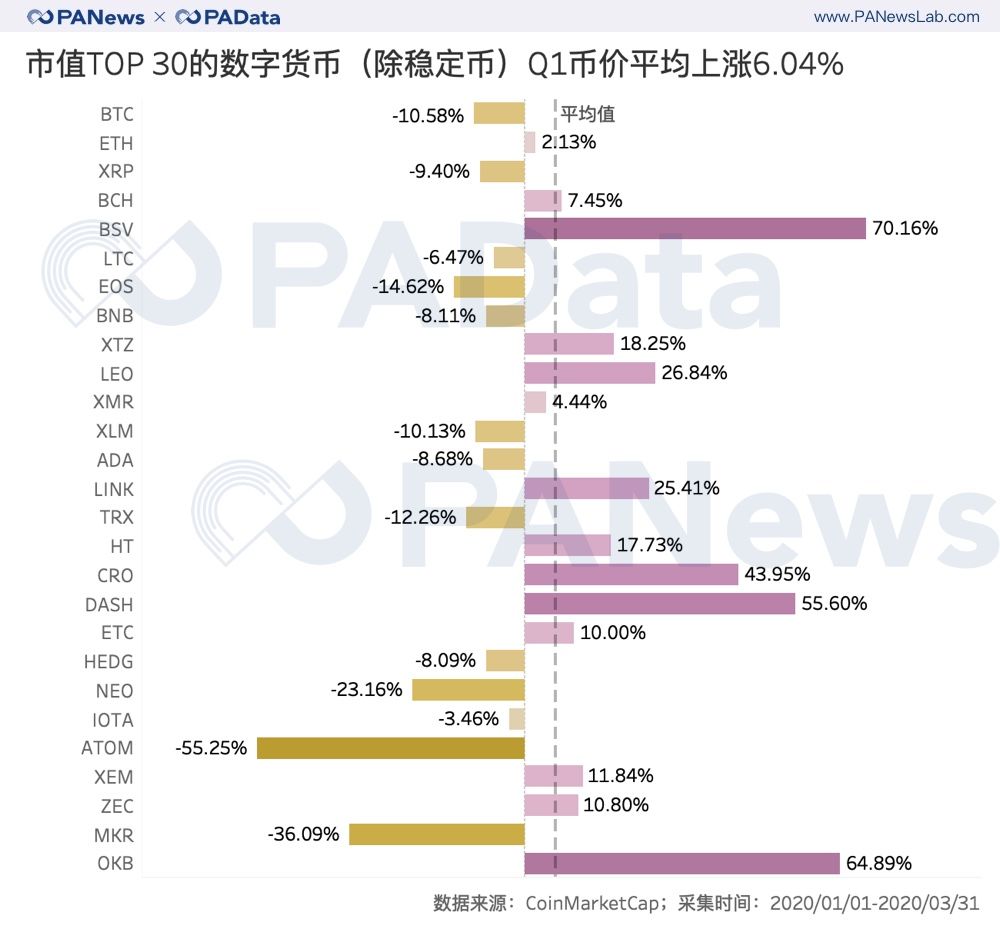

第一季度,除美元稳定币外,市值TOP 30的数字货币币价平均上涨6.04%,其中14种数字货币的币价上涨,13种数字货币的币价下跌。

币价涨幅较高的数字货币有BSV,其币价在Q1上涨了70.16%,其次是OKB,其币价在Q1上涨了64.89%,另外,DASH上涨了55.60%,CRO上涨了43.95%,LEO上涨了26.84%,LINK上涨了25.41%。

可以看到,在6个涨幅较高的数字货币中,BSV和DASH有减半概念加持,OKB和LEO则是平台币,这也印证了Q1数字货币市场的两个主题概念,“减半”和“平台币”。从去年下半年进入震荡市开始,先后轮动的概念板块包括平台币和国产公链,再往前追溯,在普涨的单边行情下,概念板块的区分并不明显。

受到外部复杂环境影响,Q1数字货币市场也经历了震荡。根据统计,今年第一季度市值TOP 30的数字货币币价平均每日波动率约为8.66%,高于去年6月以来的平均水平,与去年5月的平均波动率相当,当时正处于小牛市攀升期。这可能展现了这样一种关联,即市场向上运行的动能较大时,头部资产的币价波动率也较大,而当市场进入相对平稳期或横盘调整期时,头部资产的币价波动率会降低。

除稳定币以外,Q1币价波动率最低的是LEO,平均每日波动率仅3.80%,其次是BTC,平均每日波动率为5.7%,这两种数字货币也是去年底观察时波动率最低的两种。

其余25种数字货币的波动率都超过7%,其中BSV的波动率最高,达到了13.96%。另外,平均每日波动率超过10%的还有XEM、XTZ、MKR、LINK、DASH、ZEC、ETC、IOTA、HEDG、ATOM。这意味着上述11种数字货币的币价每天上下震荡的空间都在10个点左右。数字货币的投资充满风险,要知道10%的涨跌幅在A股中已经触发涨/跌停了,而这种烈度的震荡在数字货币市场中是普遍的。

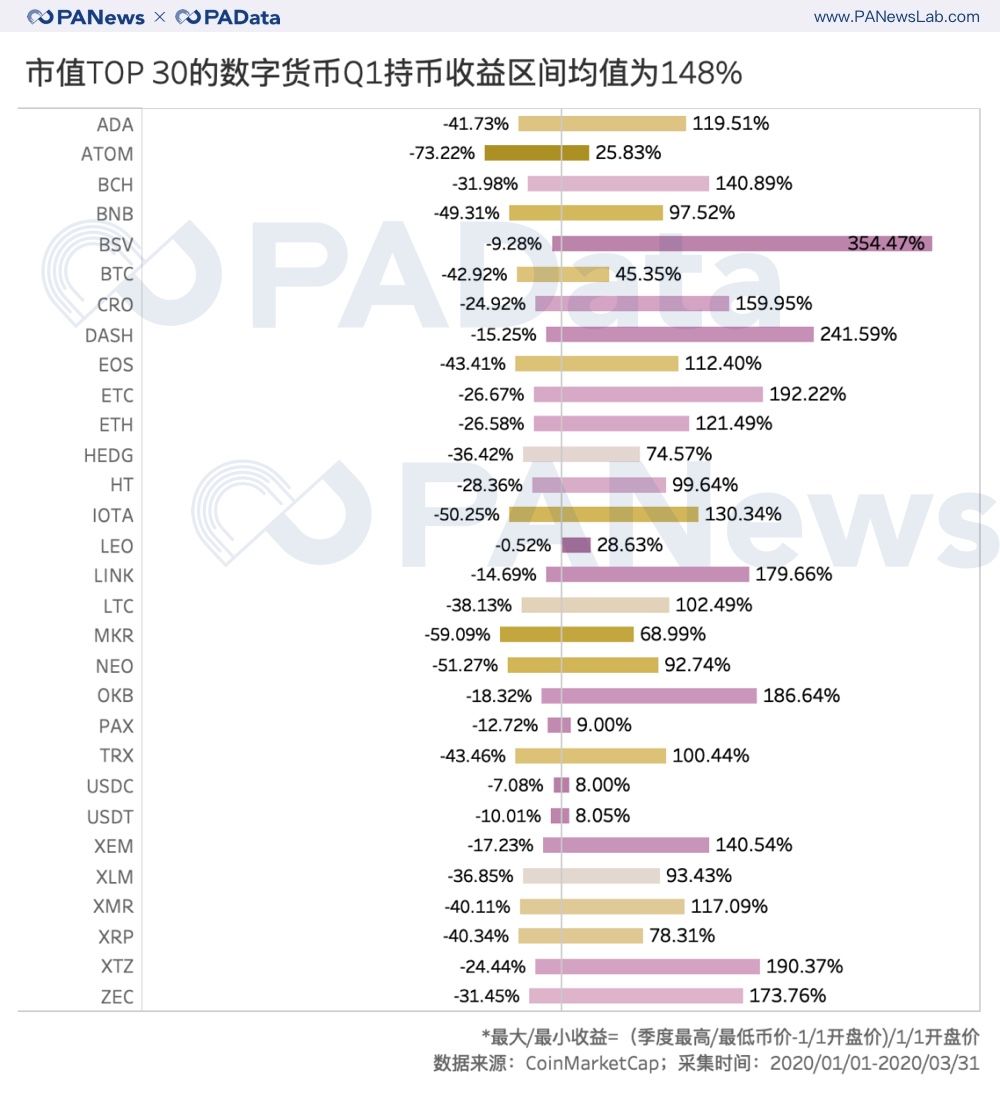

如果以Q1起始日期1月1日的开盘价买入后持币,按照Q1达到过的最高价和最低价可以计算一个持币收益区间,这个区间的平均大小是148%。收益区间越大,意味着币价极端波动越大,投资风险越高。

除了稳定币外,收益区间最小的是LEO,而且即使卖在Q1最低点,其损失也仅有0.52%,比较稳健,但另一方面,持有LEO获利的“天花板”也比较低,最高只有28.63%。Q1持币获利“天花板”最高的是BSV,如果卖在最高点可以获利354.47%,DASH、ETC和XTZ的收益“天花板”也都超过了190%,接近2倍。

第一季度持币潜在损失最大的是ATOM,如果卖在最低点,损失将达到73.22%,其次,MKR、NEO的最大潜在损失也超过了50%。BTC的最大潜在损失也很高,达到了42.92%,就第一季度而言,BTC的投资收益并不处于上游。