作者:好爸爸坏爸爸

来源:币乎

继去中心化交易所Uniswap和借贷市场AAVE/COMP火爆之后,合成资产(衍生品)赛道必将是DeFi市场的下一个热点。目前合成资产赛道两大巨头SNX和UMA,市值都是接近10亿美金,他们究竟谁是合成资产赛道的王者?

下面作者从商业模式,业务数据,管理团队,通证设计和估值5个维度,对SNX和UMA进行了全方位的分析和打分,并且根据最终打分结果,评出了合成资产的王者。

1 商业模式 (25%)

1.1 市场规模

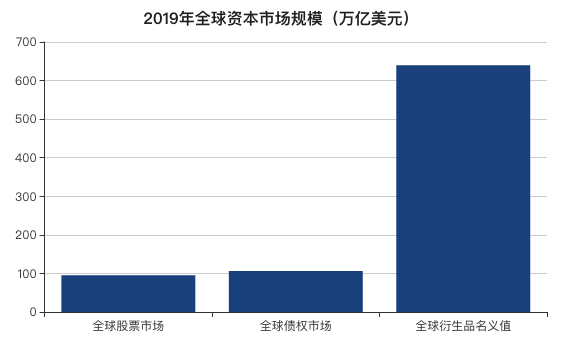

如果说Uniswap对应的是传统金融世界的证券交易所,而AAVE/COMP对应的是传统金融世界的债券市场,那么SNX和UMA对应的就是金融衍生品市场,下面的图展示了2019年全球的股票市场规模[1],债劵市场规模[1]和OTC衍生品市场规模[2]。

从上面的图可以看到,衍生品市场的规模,如果用名义金额来统计,大概是股票市场或者债劵市场的6倍以上。

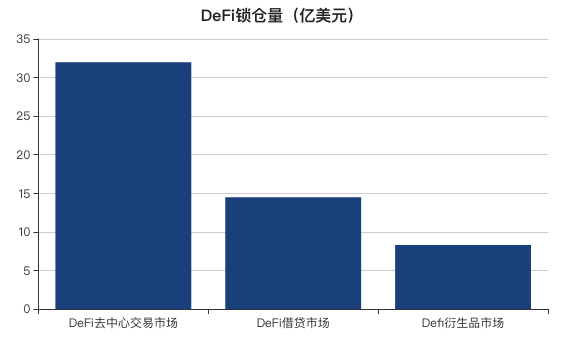

通过defipluse[3]的数据,下面这张图对比了DeFi协议中DEX,借贷市场和衍生品的锁仓量。

从上面这个图可以看到,DeFi衍生品市场规模和借贷市场或者交易所比较,还是比较小,这个和现实金融世界里面衍生品市值远超证券市场的情况不一致,这主要是由于DeFi衍生品市场现在还非常不成熟。另外,我们也可以注意到,整个DeFi的规模还不到现实金融市场规模的万分之一。

从上面的分析可以得出,DeFi的合成资产赛道还非常早期,而且有巨大的增长空间。

1.2 DeFi衍生品的价值捕获

DeFi衍生品的价值捕获主要体现在三个方面

- 通过onchain的方式复制CEX的衍生品功能。比如做空BTC,不需要去CEX买做空合约,而可以直接在SNX买入iBTC

- 通过onchain的足额抵押和智能合约的自动执行,降低传统OTC衍生品交易的对手方风险。

- 不需要访问许可就可以访问全球金融市场。比如有些国家购买美国股票会很有比较麻烦,但是可以非常方便的购买挂钩美国股票的DeFi衍生品

1.3 产品分析

1.3.1 SNX产品分析

SNX提供了一个分布式的衍生品交易市场,衍生品跟踪的资产(做多或者做空)包括加密货币,法币,商品等,有两种用户的角色

- 流动性使用者。他们可以去交易各种衍生品,并且不需要交易对手方(用户和合约直接交易),所以没有一般DEX会碰到的滑点和流动性问题。交易的费用一般是千三。

- 流动性的提供者。他们也是SNX的持有者,他们按照SNX:sUSD=7.5:1的比例铸造sUSD,在铸造sUSD的同时也会按照比例承担系统的债务。流动性提供者会获取交易费用,并且会获得SNX 通胀产生的SNX奖励。

这里面一个核心的概念是流动性提供者需要承担系统的债务(流动性使用者不承担),这会随着系统里面衍生品的价格浮动。举个例子,比如某流动性提供者Alice持有sUSD,其他人持有sBTC,那么随着BTC价格上升,整个池子的债务就会上升,Alice对应的债务也会上升,但是由于Alice持有的sUSD不会升值,Alice就会变成负资产。

总结一下,流动性使用者的好处是可以在没有滑点和流动性问题的情况下onchain交易各种合成资产,需要支付的是交易费用;而流动性提供者可以收取交易费用,并且获取额外奖励的SNX,但是会面临由于价格波动造成的资产损失的风险(这一点和Uniswap流动性提供者面临的无常损失比较类似)。另外,SNX的价格目前是通过chainlink来提供,会面临第三方的预言机风险。

1.3.2 UMA产品分析

UMA给开发者提供了DeFi衍生品的快速开发工具,具体来说,提供了以下两个工具

- 无价格的合约模版。传统的onchain合约依赖于预言机,但是预言机会有被攻击风险(参考11月27日coinbase DAI价格被操作以后造成COMP 9000万美元的清算)。UMA设置的机制是清算者可以根据自己的off chain价格数据来执行清算,如果规定时间内没有被dispute,就可以执行清算;如果有dispute,并且清算没有被驳回,则执行清算;如果有dispute,并且清算被驳回,则清算不发生,并且清算者受到惩罚。

- 数据验证机制DVM。关于清算的dispute,由DVM来判断,DVM是由UMA持有者来投票的验证机制。UMA提出了一个理论框架,在投票者持有UMA的价值大于合约抵押品的情况下,投票作弊没有经济动机,所以可以保证数据验证的正确性。为了保证UMA价值高于合约抵押品,UMA会向合约收费费用,然后回购/销毁UMA来提高UMA价值(如果UMA价值已经高于阈值,UMA原则上不会向合约收取费用)。

1.3.3 SNX和UMA比较

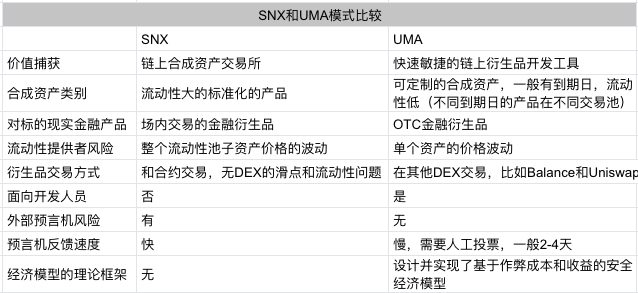

下面的图分析了SNX和UMA商业模式的区别,

总的来说,SNX和UMA都是很有想象力和发展空间的项目,都有自己独特的价值破获。我们认为,UMA更偏定制化的金融衍生品,SNX更偏标准化的衍生品,在传统金融世界里面,定制化的OTC衍生品市场规模会比标准化的场内交易衍生品市场规模大[5]。同时,UMA体系背后有经济模型的理论框架作为指导,所以在商业模式维度(25%),我们给SNX21分,UMA23分。

2 业务情况 (25%)

2.1 SNX运营数据

下图总结了SNX的运营数据( 数据来源https://stats.synthetix.io/)

- SNX锁仓量接近SNX市值,说明SNX持有者参与抵押的兴趣很高

- 目前抵押率在660%,处于比较安全的状态

- 目前抵押SNX的收益主要来源于SNX奖励(23.66%),而不是交易费用分成(1.84%),说明用户还是主要被“营销补贴“吸引,真正的业务收入带来的分成还不能维持生态系统运转

- SNX 730万美元的日交易量相对于6.8亿美元的锁仓量,资金利用率1.1%比较低(Uniswap的资金利用率在10%左右)

- 日交易人数67人比较少,但是每个用户的日交易量比较大

另外,在生态系统建设方面,SNX在合成资产的交易,流动性产生和抵押和多个合作方建立了合作关系,比如在Curve里面有专门的sUSD的兑换池,通过奖励用户SNX来增加流动性。通过和其他合作方这张乐高式的组合拼装,进一步增强了SNX的生态系统。

2.2 UMA运营数据

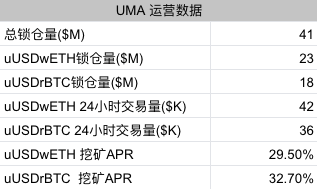

UMA发行的不同的衍生品有不同的过期日,目前还没有过期的产品主要包括uUSDwETH-DEC(抵押ETH铸造uUSD,12月底到期)和uUSDrBTC-DEC(抵押rBTC,铸造uUSD,12月底到期),下图总结了这两个产品的运营数据(数据来源tools.umaproject.org)。

2.3 SNX和UMA运营数据比较

从运营数据来看,目前无论是SNX还是UMA,其商业模式还处于摸索阶段,目前的运营数据很大程度上依赖于流动性挖矿的激励。SNX相对于UMA来说,运营数据更具规模,已经初步验证了商业模式,需要进一步验证可扩张性;而UMA目前的规模只能属于实验阶段。当然,由于商业模式不一样,不能直接比较两者的运营数据,UMA面向开发者的可定制化衍生品的商业模式本身增长没有SNX类交易所的商业模式增长快。在25%的运营情况维度,我们给予SNX20分,UMA 16分。

3 团队 (20%)

3.1 SNX团队

SNX的创始人&CEO Kain Warwick(领英链接 https://messari.io/person/kain-warwick),毕业于澳大利亚名校新南威尔士大学,是澳大利亚区块链协会的理事。在从事区块链行业之前,有丰富的线上和线下的创业和带领团队经验,同时写过一本人工智能的小说,也是一家科创公司burger Collective的投资人。从他的简历来看,Kain是一个能力比较全面又有前瞻思维的领导者。

SNX的CTO Justin J. Moses(领英链接https://www.linkedin.com/in/justinjmoses/),毕业于新南威尔士大学的计算机专业(该专业在世界上有一定知名度),有近20年的开发经验,创建担任纽约知名大数据公司MongoDB的技术总监。从Justin的简历看,他是一个比较优秀的技术管理者。

3.2 UMA团队

UMA的联合创始人Hart Lambur(领英链接 https://www.linkedin.com/in/hartlambur/) 毕业于纽约的哥伦比亚大学计算机专业,曾经在高盛银行从事利率产品的交易工作,创立科技金融企业openfolio,并且出售给一家资产管理公司。

UMA的联合创始人Allison Lu(领英链接 https://www.linkedin.com/in/allisonlu/)毕业于麻省理工学院的经济专业,曾经在高盛银行从事Marco rates的交易员工作。

UMA的两个创始人都是名校加名企的经验,而且工作经验和创业方向非常相关,其中Hart还有成功创业退出的经验。

3.3 SNX和UMA团队比较

SNX和UMA的团队都是非常优秀的团队,从过往经验和交易背景看,UMA的团队更加优秀,在20%的团队维度,我们给SNX评分17分,UMA评分20分。

4 通证设计 (10%)

4.1 SNX的通证设计

下面的图展示了SNX的token释放计划和分配比例(数据来源 https://messari.io/asset/synthetix/profile )

份额缺没有增加,这对SNX质押者是有利的。到2025年底释放结束的时候,释放的奖励占到了总token数目的60%左右。

4.2 UMA通证设计

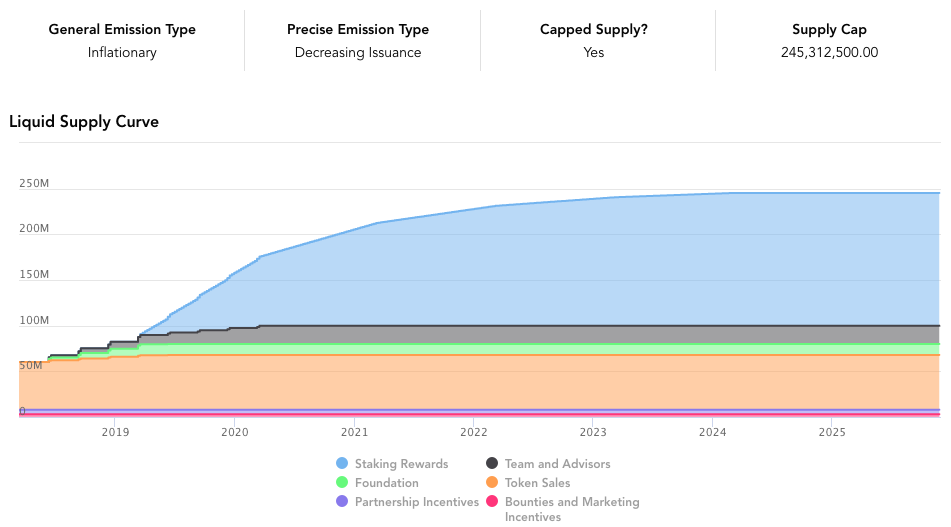

UMA一开始创建了100万个UMA的token,由下面部分组成(数据来源 https://messari.io/asset/uma/profile )

- UMA的公司主体Risk Lab 在uniswap先放了2M个UMA

- 35M个UMA会分配给UMA的开发者和用户,详细的分配规则没有公布

- 15M个UMA分配给投资者

- 33.5M个UMA分配给Risk Lab的创建者和早期贡献者

- 14.5M个UMA给未来的Token销售保留

另外,每次UMA 投票完成,系统会通胀0.05%,新增的Token会分配给积极参与项目治理和预言机投票的用户。

4.3 SNX和UMA通证经济比较

SNX一开始的融资是通过ICO完成的,而UMA的种子轮是VC投资的,所以SNX里面一般投资者占的比例比较大,而UMA的机构投资者和团队占的比例比较大。两者都给出了一定的Token比例作为用户激励,并且没有造成很大的释放压力。在10%的通证设计这个维度,我们给予SNX和UMA相同的8分。

5 估值 (20%)

因为SNX已经有了一定的运营数据,我们把SNX的运营数据和其他交易所进行一下比较,下面的图比较了P/S(市值/年化营收)和营收的增长情况(数据来源 https://www.tokenterminal.com/)

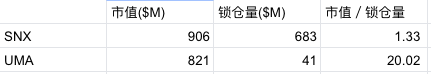

对于UMA的估值,我们先通过市值/锁仓量倍数和SNX进行一下比较

从公允价值的角度来说,SNX的收入来源于交易费分成,应该按照未来交易费分成收入的时间折现来计算估值;而UMA的收入来源于合约交纳的费用(用这些费用buyback来保证投票者持有UMA的价值大于抵押物的价值),应该按照交纳费用的时间折现来计算估值。所以,最终决定SNX价值的是交易量的大小,而决定UMA价值的是合约抵押物的金额大小。在15%的估值维度,我们给予SNX 17分,UMA14分。

6 总结

综上所述,

SNX最终的分数是 21+20+17+8+17 = 83

UMA最终的分数是23+16+20 +8 +14 = 81

用文字描述就是

SNX = 想象力的商业模式+良好的运营数据+一流的团队+良好的通证设计+合理估值

UMA = 更性感的商业模式+初步的运营数据+顶尖的团队+良好的通证设计+较高估值

从最终评分来看,SNX以微弱的优势摘得合成资产之王的称号。

参考

- 1. Capital Markets Fact Book, 2020. https://www.sifma.org/wp-content/uploads/2020/09/US-Fact-Book-2020-SIFMA.pdf

- 2. Global OTC derivatives market. https://stats.bis.org/statx/srs/table/d5.1

- 3. https://defipulse.com/

- 4. https://www.panewslab.com/zh/articledetails/1606214769415477.html

- 5. 从衍生品市场品种结构,看期货行业发展。 中泰证券研究报告