作者:RAI Finance

2021 年北京时间 8 月 5 日晚间 , 以太坊(ETH)在区块高度 12,965,000 完成了伦敦升级,以 EIP-1559 为代表的几个提案也成功施行,这意味着以太坊新增了销毁场景。

截止到 8 月 11 日上午,已经燃烧超过 2 万个 ETH,价值超过了 6 千万美金。其中 OpenSea、Uniswap、Axie Infinity、Tether、Metamask 贡献了大部分的销毁份额,可见以太坊上有着十分庞大的交易体量。

以太坊的繁荣,也是 DeFi 高度发展的一个有力代表。

作为RAI Finance团队,我们见证了 DeFi 市场的指数级发展——特别是涵盖所有“SWAP”和“DEX”业务版块。我们团队对于未来进一步拓展 DeFi 市场感到非常期待。ConsenSys 的 CodeFi 报告显示,2021 年第一季度,以太坊的 DeFi 市场有近 170 万的用户,与 1 月 1 日相比增长了 50%。也就是说,乐观来看,随着加密数字资产可以成为一个“被越来越多投资者接纳的投资选项“这一预期的宏观升温,资产流通性和以及流向 DeFi 市场的用户数都将有所增长。

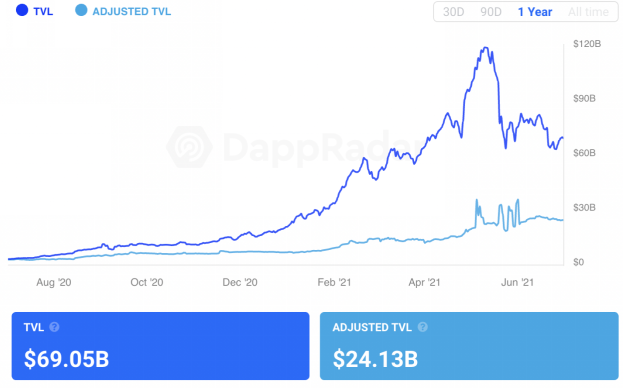

DeFi Sector.Dappradar.com 显示的 TVL 增长

对于 RAI Finance 而言,我们的目标是打造 Web3.0 世界内的金融城,实现从区块链资产创建、跨链交易、社交等多个领域的聚合连接,打造新型的去中心化金融服务,从用户端来看,达到“上手简单,使用起来具有愉悦感”,从而吸引更多的用户和流通性。

我们坚信“社交交易”会是实现这一目标的关键。

为什么我们团队如此关注社交交易?

01

宏观看,DeFi 增长的“动力匮乏”

不得不承认,DeFi 正在实现一个从 0 到 1 的飞速发展进程,对于 DeFi 板块发展的衡量,目前也多以 TVL (锁仓价值)、交易量、活跃地址数等数据为准,从整体来看标准较为单一。从某种程度上讲,这些数据仅能表现出 DeFi 产品在短时间内“资金”纬度的情况,不足以评判 DeFi 真实的发展情况。

此前已有文章指出,目前每一个经常活跃在 DeFi 板块的用户,最少也有 3 到 4 个账户地址,更为夸张的是一些“专业”玩家为了获取更多的收益,手中多达百余个账户地址,因此目前的用户活跃地址数或者账户总数并不能代表真实用户数。

而对于很多手中握有大量资金的巨鲸大户,他们贡献了 DeFi 板块的大量 TVL (Total Value Locked,总锁仓量),而这些数据并不能真实反应实际可用于交易的资产的数量,以及用户活跃度,有时 TVL 数值的增长很可能来源于币价的上涨,而锁仓资产总量并没有实际的增长。所以至少从目前 DeFi 板块所显现的数据来看,我们难以从中剥离出真实的数据,所以我们当下观察 DeFi 也仅仅是从“哪个平台有多少钱”的角度来观察市场。

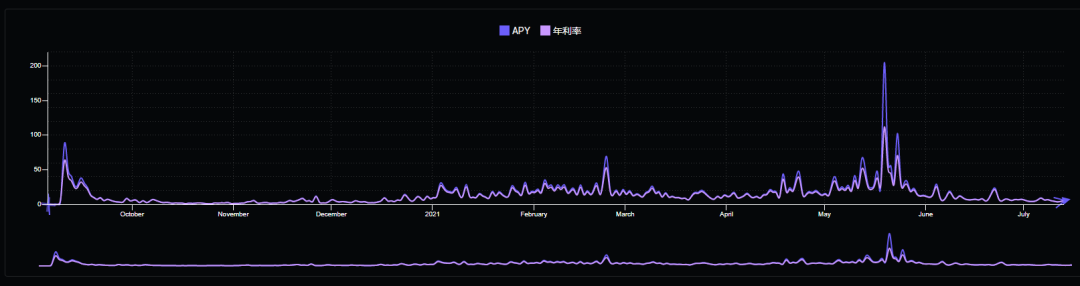

对于投资者来说,参与 DeFi 的形式,也仅仅是“挖提卖”,这对于 DeFi 来讲,也只能通过诱人的 APY 来实现交易用户的增长,但是高 APY 往往是短时的刺激,难以长时间持续的,比如从下图 SushiSwap 挖矿平均年化收益曲线就能有所代表性的反应。那么,用户在“挖提卖”之后,还能在 DeFi 平台上做些什么呢?这是整个行业需要思考的业务突破的问题。

SushiSwap 年化收益曲线

综上而言,目前的 DeFi 板块整体“水分”过高,围绕 TVL 的数据也无法对于用户粘性、活跃度进行多维度的真实评判、预测,这既影响了 DeFi 板块的分析,也影响了 DeFi 生态未来潜力发展的动力。我们认为,社交或许是实现 DeFi 在当下基础上进行一步实现“质变”的催化剂。

02

社交,在传统互联网中如此重要

传统互联网其实能够给予 DeFi 一个较有参考意义的借鉴,目前看互联网产品能够涵盖多维度多层次的生态,社交在这其中承担了重要的纽带作用。从传统的互联网产品的发展来看,社交属性也是引爆其生态,实现生态整体爆发增长的关键因素之一。

从 Web1.0 到 Web2.0 为例:

Web1.0 是万维网(WWW)提出的“只读模式的网络”。Web1.0 一开始是为大型企业、商业公司服务,将企业的信息搬运到网上,向人们宣传企业。Web1.0 是静态的、单项的网络。例如时代的电子商务网站实际上跟现在超市发的促销手册一样,只是给你展示内容,你无法在网站上下单。Web 1.0 只解决了人对信息搜索、聚合的需求,而没有解决人与人之间沟通、互动和参与的需求。

正如目前市场下的 DeFi 产品,只能满足各个用户自身的交易、理财需求,而还未打通用户与用户之间的交流沟通。

而在大约在 2004 年左右,诞生了 Web2.0 的概念,Web2.0 更注重用户的交互作用,用户既是浏览者,也是内容的制造者。在 Web2.0 发展时期其中一个重要特征是社交网络的兴起。Web1.0 主要依赖于 html 语言,最大的缺陷是交互性差。Web 2.0 时代,用户不止是能够观看静态页面,还能够通过互联网和朋友之间实时交流。用户不仅仅可以观看信息,还可以自己创造互联网信息。

随着 Web2.0 社交的发展,进一步的将互联网用户深度的“互联”在一起,这也给互联网带来了一个用户体量上的“质变”,而对于很多互联网巨头们也更倾向于通过社交,来给自身生态内的其他产品进行深度的赋能。

比如陌陌、微博、堆糖的背后站着阿里;豆瓣、即刻、Spot 背后立着腾讯;虎扑、Summer 背后有字节跳动的投资;小米科技投资娱乐社交产品最右;还有小红书的投资阵容中,甚至包括阿里和腾讯两家“老对头”。

微博,是目前最为成功的社交产品之一,根据微博本年度 Q2 财报的数据截止 6 月份,微博月活跃用户数为 4.86 亿,比上年同期净增约 5500 万。背靠坐拥近 5 亿月活的微博,想让一款产品获得关注是一件十分轻松的事。

同样是社交板块的独角兽,Facebook 以及推特作为国际社交巨头同样在商业板块有着至关重要的话语权。所以对于社交,能够汇集大量的用户进一步的实现生态内其他板块的商业增长,并为其生态深度赋能。

随着互联网社交生态的巨大成功,社交板块也逐渐开始嵌入到互联网产品中,社交属性也逐渐的成为了互联网产品的重中之重。

比如在互联网音乐板块,基于社区的内容储备来开始让用户之间进行联动,构建社区活动增加用户粘性。腾讯音乐娱乐集团在 2016 年开始,旗下音乐产品(QQ 音乐、酷狗、酷我)开始在社交板块上发力,社交娱乐付费用户从 2017 年第二季度的 710 万上涨至 2018 年第二季度的 950 万,增长了 33.8%。2018 年第三季度的营业收入上升到 135.88 亿元,比第二季度的 86.19 亿元上涨了 57.65%。在 135.88 亿元收入中有 40.16 亿元来自线上音乐服务,95.72 亿元来自于与音乐相关的社交娱乐服务。整体来看,虽然腾讯音乐娱乐集团整体板块的增长与市场行为不无关系,但是社交给予其生态注入了活力,并且依靠社交不断的为产品赋能。

随着社交发展,社交的分类不断细化,社交也开始逐渐的从大容量的杂乱“大群”时代,过渡到特定人群聚集形的“小群”时代。徐志斌的《小群效应》一书中,则提到当下构建社交应帮助用户塑造形象、维系他和其他人的关系、表达各种诉求,这是新的核心也是当下的“小群”社交特性。同时也要发掘意见领袖并充分发挥他们的作用,充分发挥社交的驱动性,这也是知识星球等“小群”社交,越来越受欢迎的原因所在。

随着 DeFi 的发展,DeFi 中的用户层级以及容量也将更加丰富,而通过“小群”的形式面对 DeFi 用户构建社交生态,能够充分的为 DeFi 赋能。

RAI Finance 更加倾向于构建一个去中心化的“小群”社交,在这里用户不仅仅可以交易,还可以用链上的方式交流,进行数据分析,为自己更明智的交易决策进行赋能。让 DeFi 变得更加真实,生态更加多维度。

基于此,构建一个完善的“社交交易”生态,实现 DeFi 的更深层次的爆发。

RAI Finance 对于 DeFi 社交交易的思考

01

社交交易的需求旺盛

“我应该买那只股票 / 哪个投资产品?”“我应该在什么时候卖出?”“我已经亏了很多了,该继续持有吗?”

对于有一定加密资产交易经验的人来说,这些问题应该都很熟悉。然而,除非你是一个整天坐在电脑前关注市场数据、分析最新趋势的全职投资人,否则很难轻易地给出答案。这也是为什么类似 Trading View,eToro 此类用户可以公开的分享观点并进行讨论的平台一直都很受欢迎的原因。这也是各种“coin rooms”、“pumping groups”很流行的原因。

不过,这种“单向”的服务并不那么可靠,因为很难从中获知观点的发起人实际上是如何进行交易的以及他们在市场上的操作表现到底如何。由此,公开透明展示投资观点和投资行为的平台的需求应运而生,“打破隔阂,打破不透明”这也是区块链技术的优势之一。

02

社交交易 x 跨链交易,DeFi 版块的新突破口

正如我们在此前的社区文章中提到的,RAI Finance 今年最重要的任务是实现 DeFi 的社交交易。我们的目标是在 2021 年第三季度前完成这个规划。

我们想概述一下我们关于未来版本的 RAI Finance 主要内容。

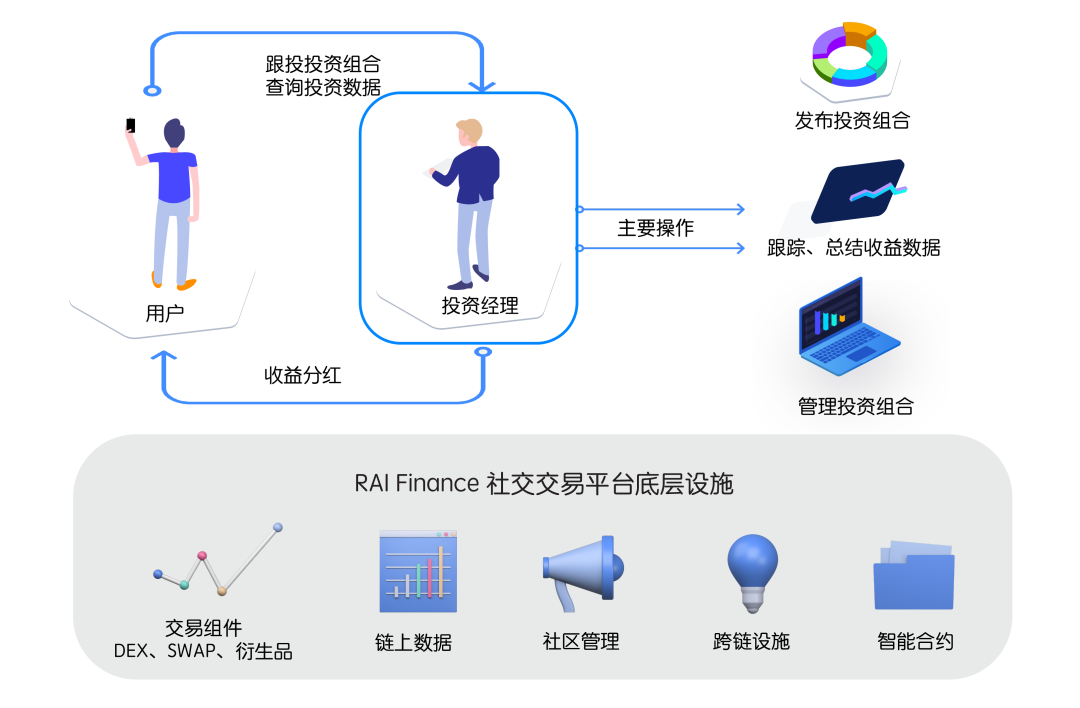

在 RAI Finance 构建的社交交易平台内,用户将会被分为 两类角色:

1、投资经理:

这类用户往往是对于加密资产投资较为有经验的人群,在 RAI Finance 的社交交易平台内,他们可以通过链接持币地址至智能合约,来发布自己的投资组合,平台也将基于庞大的链上信息聚合功能,协助投资经理跟踪和总结自己的收益数据。投资经理也可以持续对自己的投资组合进行调仓、管理。

2、用户:

这类人则是对于加密资产投资感兴趣的用户。RAI Finance 为这类用户提供各个投资经理的数据,他们可以在筛选和考察数据后,对于某个投资经理的投资组合进行跟投,未来如有盈利,将享受分红。

当然,对于这个全新的社交交易平台,RAI Finance 提供以下 五大底层设施:

1、交易组件:

RAI Finance 产品架构内自带链上 DEX、SWAP 及衍生品交易功能,方便投资经理直接交易;

2、链上数据:

RAI Finance 在此前已和区块链数据索引项目 The Graph 达成合作并成为节点之一,未来 RAI Finance 将在社交交易板块内为用户提供丰富的链上数据和聚合信息,辅助投资者作出投资决策;

3、社区管理:

RAI 作为 RAI Finance 的平台原生通证,将会参与到 RAI Finance 平台社区治理中来。社区治理将会涉及交易手续费、可支持资产、投资经理准入门槛等;

4、跨链设施:

RAI Finance 作为旨在打造 Web3.0 时代“金融城”的项目,打通各个区块链网络、实现跨链互通,将会是主要任务。基于 RAI Finance 的跨链设施,投资经理和用户将可以在次此实现多个区块链网络资产的投资组合,而非单纯针对 ETH 链资产;

5、智能合约:

社交交易内的主要用户操作都会与智能合约链接,达到真正公开透明的去中心化运作,避免数据作假。例如,连接持币地址,锁定用户跟投资金等。

随着区块链产品的用户日趋壮大,对于链上产品的接受度逐渐提高,RAI Finance 团队相信在未来的的发展趋势中,“交易”和“社交”必将经历一次融合,并为市场上的用户带来新的行业体验。