作者:Magic Ventures

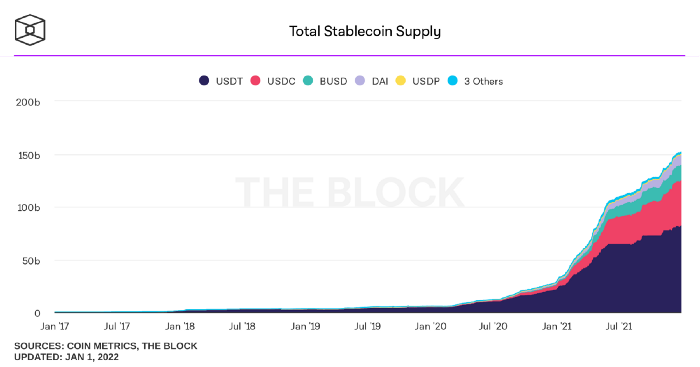

Stablecoin 是整个市场最重要,也是最赚钱的基础设施,这是无需证明的,仅从过去几年它的市值增长就能窥探一二。

正是因为这个原因,也造成了这一赛道众多巨头的涌入与激烈的竞争。对早期的各方势力而言,拥有自己的 Stablecoin 似乎成了行业标配。于是我们看到了 Bitfinex/Tether 的 USDT,Coinbase/Circle 的 USDC,Binance 的 BUSD 等等。

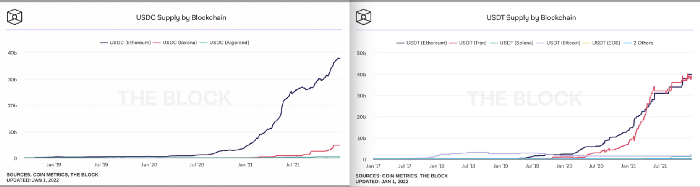

虽然部分 Stablecoin 借助着先发优势在细分赛道内独霸一方,比如 USDT 在 TradFi 的称霸,BUSD 在 BSC 生态统治,不过行业的不断前进也给后来者许多机遇,比如搭上 DeFi 的东风后,USDC 在以太的网络上的铸币量几乎和 USDT 相当,而在去年初,前者只有后者的五分之一。

于是,我们看到 sUSD alUSD UST MIM 等后起之秀一个个开启了征程,如今他们有的已经小有成功,有的却深陷困顿。借助回顾他们的成长,我们也来一起探究下,影响或制约一个 Stablecoin 成功的主要因素都有哪些。

「别人为什么要使用你的 Stablecoin?」这是每个 Stablecoin 项目方都需要回答的问题。而在无法强迫他们使用前,那就花钱请他们用好了。这是 Synthetix 的创始人,被称为流动性挖矿的开创者的 Kain 给出的答案。

sUSD 是 Synthetix 系统内交易其它合成资产(synth)的媒介,初期它只接受平台原生 Token SNX 通过质押生成,并且质押比很高。

随着 Synthetix 生态的不断扩大,内外两层激励(Staking reward+Liquidity Mining)的发挥作用,以及 DeFi Summer 开始后 sUSD 被多个协议选为挖矿币种,sUSD 迎来了大量的市场需求。而这一需求也给 Synthetix 的币价带来了很强的正反馈:sUSD 的需求量越大,被用来铸造 sUSD 的 SNX 需求越多,市面上 SNX 的流通越少,币价就越高。

不过这过程中,也暴露出了 sUSD 的严重缺点,就是一个 Stablecoin 既需要在市场大面积卖出的使用后,能稳定住 peg,也需要在大量买入时,不能溢价过高。然而 sUSD 却无法保证后一点,绝大多数时候它都有 2% 甚至更高的溢价,因为高达 8 比 1 的质押率让 sUSD 的铸币成本极高。

另一个因素是应用场景的场景稀少,除了在 Synthetix 系统内交易用于同其它 Synth 的交易,以及部分协议的挖矿外,sUSD 缺少更多的应用场景,所以当 DeFi summer 热潮的过去,Synthetix 自身生态的萎缩,以及挖矿需求的减少后,sUSD 和 SNX 的币价也陷入了一个 sUSD 需求减少,SNX 币价下跌的负循环。

某种意义上来说,Terra 的 UST 是 sUSD 的继承者。在 Terra 的生态里,UST 也承担着 sUSD 在 Synthetix 里承担的角色,而且还更为激进。相对于 SNX 到 sUSD 的高质押比,Luna 能 1 比 1 的合成 UST,因此资金效率也更高。另外,相对于 Synthetix,Terra 本身是一条公链,这不仅意味着它能能讲一个更大的故事,拥有更大的估值空间,还能制造更多的场景来承载更多量的 UST。

只要生态不断扩大,用户人数越多,UST 的需求也会更高。而这同样也会反馈在 Luna 的币价上。

Terra 生态里的项目存在的目的单一且明确,那就是为 UST 创造更多的场景和需求,并用自身的 Token 提供实际的补贴。同时也能转移一部分 Luna 的通胀压力。

以 Terra 第一个主要的生态项目合成资产平台 Mirror Protocol 为例,用于合成美股资产 mAsset 这种 CDP 的资产主要是 UST(或者其它mAsset)。随着早期$MIR 的流动性挖矿激励的开启,起平台 TVL 一度高达 20 亿美元。

为什么单单一个合成资产平台,其巅峰时期的 TVL 就足以比肩 Synthetix 整个平台的 TVL 呢?明明 Synthetix 也具有相同的功能,并且价格反馈还更为精确。这是因为不同于 Synthetix debt pool 对赌机制的精巧设计,每种 Synth 都由预言机直接定价,Mirror 平台上 mAsset 的二级市场价格是由 AMM 决定的。Synthetix 生态里,持有美股合成资产的往往只有需要美股 exposure 的用户,而这类人往往是最少的。而在 Mirror,除了这类人外,还有支撑起流动性的 LP 和让价格同股票市场保持联动的套利者。MIR Token 的补贴吸引了前面那部分人,mAsset 同股票市场的差价吸引来了后面那部分人。

Mirror 和借贷协议 Anchor 的先后上线极大拉动了 UST 的需求,也带动了 Luna 币价的第一波腾飞。不过之后,事情的进展就不是一帆风顺了。今年 5 月份市场迎来了一波大的回调,在这次堪称压力测试的回撤中,Terra 生态表现非常糟糕。因为网络卡顿,Anchor 上许多仓位因为无法补充保证金而被大量平仓,恐慌情绪也让更多资金在这时选择了出逃。这期间 Stablecoin UST 一度跌至 0.9USD 附近,Luna 币价也在一周内重挫 75%。

不过在此之后,UST 并没有一蹶不振。经过短暂的沉寂,以及更多生态项目的上线后,Terra 生态又恢复了活力,自那之后 UST 也一直持续着增长的势头。而经此一役,团队也有意识的在 Terra 生态外为 UST 创造场景,将其应用于更多的生态之中,进而产生更多的需求。

另一个风头正猛的 Stablecoin 项目是 Magic Internet Money(MIM)。相较于 UST 的 1 比 1 铸造,由 Luna 的流动性提供兑付,MIM 走的是类似 MakerDAO 的 CDP 路线,并且将抵押资物瞄准了 MakerDAO 一直没有涉足的新兴长尾资产。

不同于含着金钥匙长大的 UST,MIM 诞生在强敌环伺的 Ethereum。之所以能在众多竞争对手中脱颖而出,是因为它巧妙巧妙的抓住了几个关键机遇。Stablecoin 首先要解决的是供应量和流动性问题。问题的答案不难,是激励。但是怎么高效的激励,就又是另一个问题了。

就在此时,bribe.crv 和 Votium 的先后上线,让 Stablecoin 交易平台 Curve 的流动性具有了可租赁性。任何项目方都可以发布悬赏给 veCRV 持币人,让每周的 CRV emission 向自己的 Gauge 倾斜。更高的 CRV 激励注定能为 Gauge 吸引更多的流动性,而这也意味着更高的 MIM 的需求与铸币量。

在市场还没有发现如今能如此高效的进行流动性租赁时,MIM 团队火速意识到了这一点,并在最初的几周砸下了重金,使得 CRV 的激励迅速向 MIM 的 gauge 倾斜,并一度占到了周释放量的 30%。如此也带动了 MIM 铸币量的腾飞,TVL 也迅速突破了 1 Billion 的里程碑。

MIM 同 MakerDAO 的另一个差异化竞争策略是多链部署。不同于 MakerDAO 只在 Ethereum 主链部署,MIM 的合约被部署在了多条链上。这过程中,MIM 还和跨链协议 AnySwap 合作,让 Token 可以实时从 L2 bridge 到 L1,从而免去了 7 天的等待时间,极大的提高了跨链的资金效率。

不过激励和策略只能让项目在短期竞争中拔得头筹,应用场景的制霸才是 3CRV 们(USDT+USDC+CRV)长期立于不败之地的最主要因素。(而更糟糕的是,针对 MIM-3CRV gauge 的补贴实际上有一半是补贴给了 3CRV 们,这个问题越到后期越为严重,因为每 1 美元的激励会有 0.5 美元花在拉动竞争对手的需求上。)

当然 MIM 团队也清楚的意识到这点,减少日常 spell 的 emission 以及推广 MIM-UST gauge 就是很好的证明。而且除此之外,团队也格外注重应用场景的拓宽,除了上文提到的 L2 到 L1 的实时转账,还有和多个 DEX 合作上线 MIM 为 quote currency 的交易对等等。

如今在 Curve.fi 上,虽然 MIM gauge 的交易量常常名列前茅,MIM 的增长却有些停滞。我想造成这个原因的,一是 MIM 从靠激励拉动需求的模式,在逐步转化为靠场景拉动需求的模式过程中的阵痛;二是虽然一开始 MIM 就拿自己对标 MakerDAO 和 DAI,但实际上它真正的竞争对手是其它二去中心化 Stablecoin,直到最近人们才慢慢的开始拿 MakerDAO 和 DAI 的标准来要求他来——fake it till you make it 的又一例子?

虽然 UST 和 MIM 是两条路线完全不同的 Stablecoin,但之所以能一路走来,除了项目创始人个人魅力外,主要是他们团队通过激励和场景的开拓,很好的解决了供给和部分需求的问题。而再往后,他们面临的竞争会更为激烈,至于能走多远,我们拭目以待。