撰文:Foresight Ventures

原标题:Foresight Ventures:请回答 2018

「牛市我并不了解,但是我太懂熊市了」 ——18年高点入场的小韭菜如是说

0. 写在前面

最近有许多老朋友与我谈「梦回 2018」,也有很多老韭菜开始写《熊市生存指南》,更多在这轮牛市入场的新朋友迫切的想知道市场到底会怎么样。看到这些新朋友们的热切眼神让我想起在 2018 年听老韭菜吹牛的自己,对未来的市场充满了信心,却不知道等待我的是长达3年的漫漫长熊。

当然写这篇文章也不代表我们判断未来市场即将进入熊市,我们只是单纯的回忆下 2018 年数字货币市场是什么样子,以及一起思考作为数字货币市场的参与者如何在周期起伏中 Live long and prosper。

1. 市场概览——鱼龙混杂与怪力乱神的时代

二级市场的顶点出现在 2018 年 1 月,整个数字货币市场市值超过八千亿美金,约为 2021 年 ATH 的三分之一。当时市场上充斥着山寨币,比特币占比在市值高点的当日达到最低 33.39%,市场依旧沉浸在 1CO 造富神话的泡沫中。回看当时市值前 20 的币种,清一色的是各种公链代币以及 BTC 仿品,而如今仅有 6 个币种还保持在榜上,新出现的币种则有 11 个。

公链/协议

首先是公链/协议市场的洗牌,2017-2018 年市场主要还是停留在基础设施的开发阶段,公链和协议层是市场关注的重点,分片、DAG、BFT 以及各种各样的 Proof of Bullshit 层出不穷。每一个公链都试图使用各种方法去解决 「效率、安全、去中心化」的不可能三角。

2018年上半年公链概览

在这样的市场环境下,一级市场投资者基本张口就是共识标准,闭口就是TPS,今天研究有向无环图如何解决异步问题,明天思考拜占庭将军如何实现点对点通信。但是大部分公链都处于早期的开发阶段,主网上线的项目少之又少,一级投资只能从天使阶段开始,但是没人知道能否落地。这样的市场环境催生了大量的伪技术项目,一个白皮书几个顾问站台就可以开始进行融资,项目尽调也只能去看技术解决方案,但并没有任何数据或者开发成品可以考证。大家都在寻找BTC和ETH之外的下一代公链,18年有人告诉我叫EOS。

Foresight Ventures依然很看好cosmos生态及各种新公链。

除了通用性质的公链解决方案,很多项目选择剑走偏锋,采取面向特定应用场景的垂直解决方案,针对物联网、存储、隐私使用的公链,以及针对数据、安全、交易等等场景的协议。大部分项目停留在主网上线之前,甚至初期开发阶段,真正做出来只有一少部分。基础设施的不完备导致应用层需求的萎缩,除了转账支付、清算结算和使用ETH智能合约 1CO 发币之外鲜有他用。而至于溯源、身份授信、分布式计算等场景更是难以解决。

2018年上半年协议概览

当然,在这些项目中仍有不少历经熊市磨难还在开发和做事情的团队,最终沉淀下来目前我们看到的蓝筹巨头,以及我们常用的基础组件。

链改

在 1CO 的造富效应传遍祖国大江南北之后,大量传统行业的公司想要通过区块链技术解决行业或者自身的问题,”链改”的风潮迅速兴起。这其中有不少富有信仰渴望投身技术革命的有识之士,也有趁着热度割一把韭菜的牛鬼蛇神。链改风潮横跨 P2P、手机、电商、溯源、AR/VR、SaaS、游戏等等板块,只有你想不到,没有我改不到。似乎区块链的出现能解决一切线上线下无法解决的痛点,但对于大部分项目而言,最终解决的问题其实只有一个——项目方的财务问题。

交易挖矿

在市场情绪略微下挫之后,大部分投资者开始考虑投资一些能够产出现金流的项目,交易所成为首选。以 Fcoin 为首的「交易挖矿」交易所横空出世。为了实现交易所的冷启动,Fcoin 根据用户的交易量发行FT进行交易激励。其实当时的收益率也仅有年化 30-40%,但是没经历过 Yield Farming 的用户蜂拥而至,随着热度的飙升FT代币在几周上涨百倍,也因为挖矿机制设计的缺陷迅速崩盘。但是这个创新的模式被沿用下来,大量的交易所开始以“交易挖矿”为卖点进行平台币募资。而交易所跟互联网公司一样,拼的是长期的产品与运营能力,优质资产的发掘与捕获。大部分跟风的交易所都是昙花一现,仅有一少部分存活下来。

死亡螺旋

在二级市场达到高点后,一级市场又通过各种各样千奇百怪的热点「蓬勃发展」了半年,时间来到 2018 年 8 月,熊市最刺激的部分来了——ETH 死亡螺旋。由于上一轮牛市大量的项目采用ETH进行融资,因此项目方和一级投资机构手中屯有大量的 ETH 没有进行变现。当ETH出现下跌后投资者开始抛售,项目方也进行了减持,而作为山寨币市场的锚,ETH 的下跌带动了整个市场的下跌。项目方、投资人、交易者开始减持各种山寨币,死亡螺旋开始,ETH 从400 刀跌到 200 刀实现腰斩,在横盘两个月后又一路跌到 89 刀,一级市场也彻底宣告死亡。大部分投资者在上轮牛市中的原始积累都出现了 50-80% 以上的回撤,1CO 的荣光早已不见踪影。

STO、EOS/Tron dApp 以及其他

在大盘横盘两个月期间一级市场也尝试整了一些小活:首先是面向合规的 ST(Security Token)和 STO(Security Token Offering),简单来说就是一种形式的资产代币化。从 Asset backed security 到 Asset backed token 的过程。拥有资产或者现金流作为价值支撑,但是其本质上是向监管靠拢的另一种形式的 1CO。鉴于当时市场下行的情况,一级市场发行需求已经开始萎缩,所以 STO 的概念最终也未成气候。

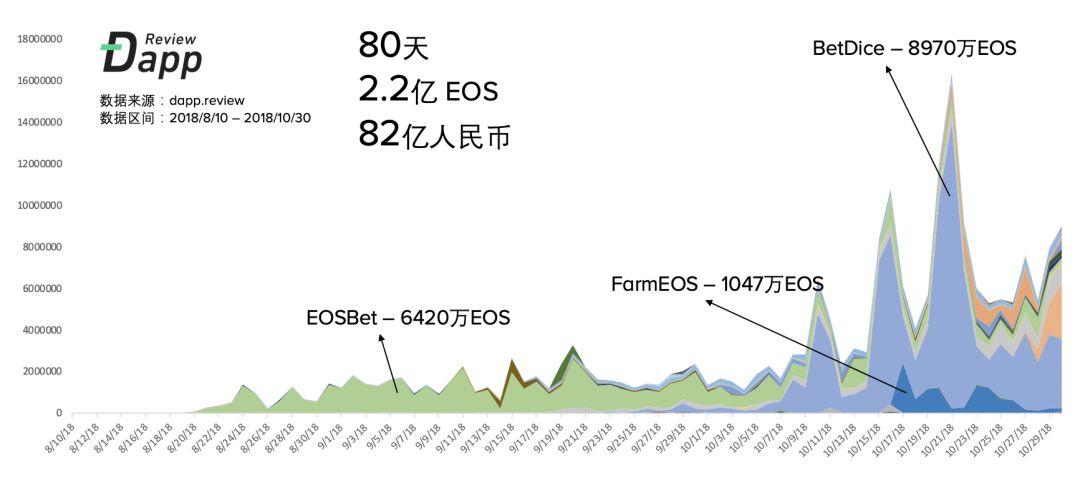

其次就是 EOS dApp 的爆发,大量的游戏、菠菜项目出现在 EOS 链上。以 BetDice 为代表的 EOS dAPP 用两个月的时间创造了 82 亿人民币的流水并吸引了数十万用户。构建在 EOS 上的去中心化交易所、钱包、挖矿机器人等相关服务迅速发展,其火爆程度甚至导致了 EOS RAM 的爆炒。第一次实现了由应用端带火全公链生态的情形。但是,EOS 上的项目主要以菠菜属性为主,菠菜类 dApp 的交易量占全部交易量的 90%,其用户的生命周期基本保持在1个月以内,存量资金的博弈导致了 EOS 应用生态的迅速崩溃。后来 Tron 也照搬 EOS 的模式,试图延续 EOS 的辉煌,但几周内其用户数据与活跃度也出现了断崖式下降。

随着比特币在 6000 刀附近维持了三个月的横盘后在 11 月份迅速杀跌至 3000 刀,一级市场在此后进入了炒无可炒的阶段,最令人绝望的时刻即将到来。

2. 市场参与者——坚持或者离开 交易所

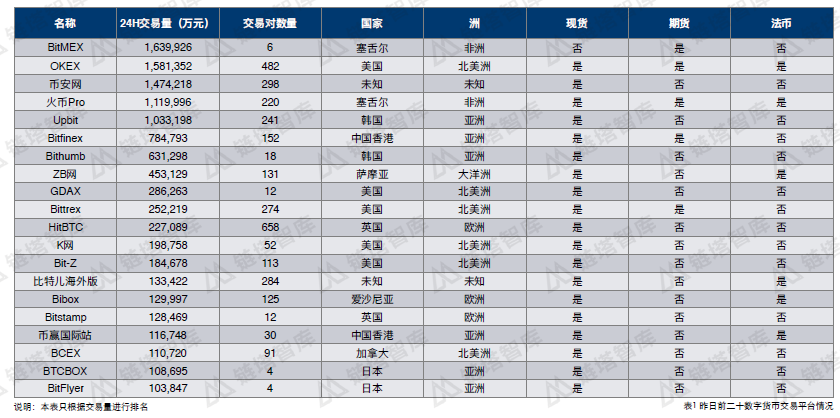

交易所属于数字货币行业中现金流最好的参与者之一,也是熊市中存活最久的一方,作为资产的发行和流通渠道,交易所占据整个产业链的上游。但是,熊市背景下资产没有造富效应,现货交易量萎缩严重,用户的交易习惯也从买币转化为交易合约,由此催生了许多合约交易所产生。

2018年4月交易所交易排名

上图是 2018 年 4 月份交易所交易量排名,可以看到主打合约交易的 BitMEX 占据榜首,随后是国内三大所与海外的地区性交易所。BitMEX 和 OKEx 是较早推出合约交易功能的场所,也是当时大部分人进行合约交易的选择。2018 年后半年,多数交易所开始研发合约交易业务,火币在 2018 年底开启合约交易专区 Huobi DM,币安在 2019 年 9 月收购 JEX 后开启 USDT 永续合约的业务。在现货方面,币安在 2019 年上半年首创 Launchpad 概念,随后各大交易所都开始推出自己的 IEO 仿品,出现了一波独立于大盘的 IEO 行情。

在 2018-2019 这两年间,头部交易所基本上还是保持了原有的地位,币安通过创新的运营手段与管理模式逐步登上榜首。而对于小交易所而言,有的能通过维持现有的客户继续获取收入,有的则在减量市场中逐步停止业务。

项目方

在探讨项目方的境遇之前,我们首先看看牛市项目的融资情况。下图是 2017 年前十大项目的公募数据,可以发现当时项目的估值与融资金额都很大,大型的项目融资金额基本上在几千万到数亿美金之间。到了 2018 年上半年,早期白皮书阶段的项目估值1亿美金已成为标配。因此对于牛市融资的项目方来说,大部分项目都不存在资金问题。

2017 年融资金额前十大数字资产众筹项目

在这里我们对项目方进行分类,分为已募资已发币项目、已募资未发币项目和未募资项目。

对于已募资项目而言,在 2018 年上半年发币的项目方基本不需要考虑市值管理和维护的问题,大量的资金还在进入市场。以 EOS 为代表的高点套现项目不在少数,Blockone 堪称现金管理大师,在市场高点将募资款卖出换成现金与美国国债,顺利躲过熊市。部分项目方没有卖出,在经历了 8 月份ETH死亡螺旋后手中资金也大幅缩水,有的团队选择放弃币价维护,专心做事开发,更多的项目方选择彻底躺平破罐破摔。在上半年没有成功发币的项目方开始延迟发币,或者不发币,也就是俗称的跑路。而对于还未募资的项目方,大部分都改变了项目方向,有的选择离开区块链行业,回归传统市场怀抱,也有的转型产业区块链,做一些To G的服务。

机构投资者

2017 年的一级市场基本上是以个人参与者为主,2018 年初才开始出现大量的 Token Fund 以及入局的传统 VC。这些机构质量良莠不齐,一部分是来自传统金融和互联网领域的专业投资者,另一部分是拥有原始积累的早期数字货币玩家和大户。下图列举了当时市场上较为出名的国内投资机构,海外还有 A16Z、Pantera、Hashed、Kenetic 等等。如果跟现在的投资机构名单对比可以发现,大部分的国内机构都已经退出了历史舞台,一级市场参与者的洗牌也是相当的彻底。

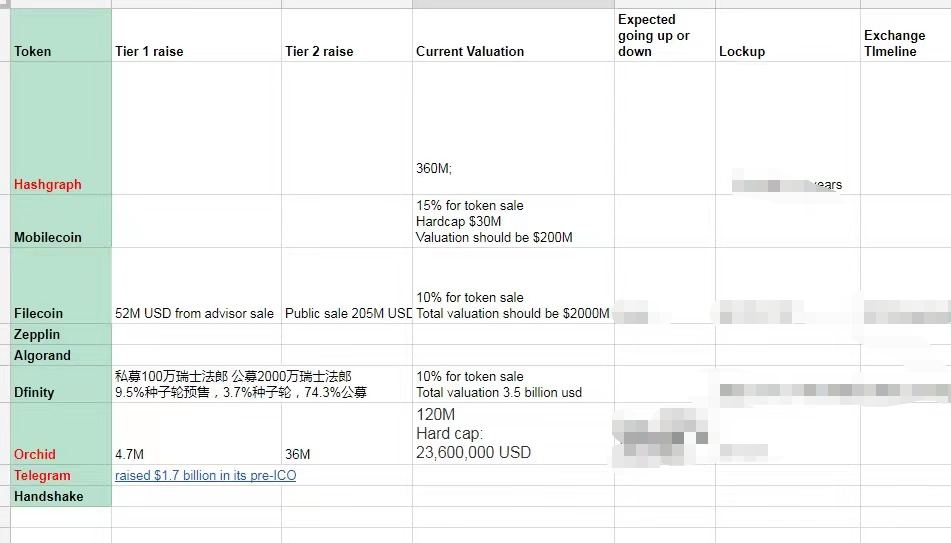

机构的迭代在 2018 年上半年还不太明显,大家在上一波浪潮中基本都赚得盆满钵满,只要拿的到额度就能有钱赚,募资、退出、套现都不是什么问题。但当市场下行后,大部分项目出现破发、归零乃至不发币的情况。大量没有投资能力的机构在之前海投的项目出现了无法退出的情况,于是一级市场维权潮开始兴起。大量的 Saft 协议被二手转卖,其中不乏 Filecoin、Algorand、Difinity 等后来涨了千倍百倍的明星项目。对于仍对市场抱有信仰且有投资能力的机构开始转型,除了找项目方要钱之外,一些基金开始想方设法创造现金流,于是二级资管与量化交易成为了热门选择。

2018年底被转卖的SAFT 媒体、社群及其他服务机构

对于服务机构而言一级市场的下行是毁灭性的,市场热点降温、融资萎缩、项目方销声匿迹,对于媒体宣发和公关的需求迅速下降,服务机构失去了主要客户和收入来源。由于所有市场参与者的财富水平都在下降,过去积累的人际网络和资源关系逐渐失去作用。原来的代投社群开始跑路和解散,投资交流社群逐步转化为合约带单群。没有现金流和收入的服务机构开始退出历史舞台。

3. 投资逻辑——做局路径向研究路径的转变

我是 2018 年初开始进入数字货币市场学习的,进入这个行业之前从事的是证券研究工作,笃信基本面分析,对技术分析嗤之以鼻。当我开始着手进行一级市场投资时,我先从项目的原理入手,考察项目的技术解决方案、共识机制、代币模型、释放规则以及团队质量。虽然我不是技术背景出身,但还是阅读了大量的论文、白皮书以及技术文章,对于市面上常用的解决方案都进行了深入的学习,对区块链世界充满了憧憬。

后来当我真正的投身于市场之中,我发现原来基本面分析在无效市场基本无效。没有数据支持,只有概念和理论,在这种情形下如何退而求其次进行投资判断?我尝试从有限的数据和尽调信息中整理出来如下的逻辑:

技术方案:项目进展情况、技术热度、技术可行性;

市场热度:媒体报道数量、路演情况、社群数据、搜索指数;

经济模型:代币分配方案、代币功能、代币解锁情况、融资与估值;

团队情况:创始团队背景、顾问团队背景、投资团队背景;

但是在大多数投资基金的实际运行中,这一套投资体系逐渐的转化为两条——代币和团队。投资变得异常简单,投项目只看两点:一是代币什么时候上所,首次释放比例多少,解锁时间是否合理;二是顾问是谁,谁来投资,谁来站台。于是一级市场投资变成了一场彻彻底底的跟风行为,有一份机构座次表大家铭记于心,基本上就是排名靠前的投资机构投了,其他机构也必然会跟投。在一级市场越发萎缩后,上边的逻辑最终退化为坐庄逻辑。孵化、坐庄、市值管理成为收割存量市场的最后手段。

随着市场在两年中的缓慢恢复以及多种数据统计工具的出现,使得基本面分析才在数字货币世界派上用场。在 2020 年的 Defi Summer 中,通过对链上数据、交易数据、商业模式、项目机制的挖掘,研究驱动型的投资者终于第一次赚到了钱。数字货币市场也逐渐从无效向有效转化,投资的圣杯不再向庄家低头,而是向真正去努力研究和建设的市场参与者倾斜。

4. 我们得到了什么?

通过对熊市的投资热点、市场参与者、投资逻辑等方面的梳理,再与现在的市场状况进行对比,我们其实很容易得出以下几个结论:

1.市场波动是巨大的,投资标的与市场参与者都经历了巨大的洗牌。行业的 Beta 很大,但是如何历经熊市守住 Beta 的利润是困难的,这需要强大的投资能力和对市场走势的前瞻性判断。90% 以上没有能力的人在熊市中都被淘汰掉了,90% 以上不靠谱的项目也都被市场所抛弃了,大浪淘沙,沉淀下来的才是这个行业的精华。

2.市场是在变好的,变有效的。随着世界范围内对于数字货币和区块链技术的认可,大量的专业投资机构和有能力的行业建设者在过去几年源源不断的进入数字货币行业。骗子项目越来越少,做事的团队越来越多,行业的参与者和基本面都发生了巨大变化。

3.市场在奖励长期主义者和努力建设的人。要有坚定地信仰,坚持就是胜利。2018 年只是熊市的开端,最痛苦的阶段其实是 2019 和 2020,整个市场处于一种半死不活的状态。当市场参与者已经无法从任何角度去扩展业务的时候,对于区块链的信仰就会崩塌。我相信每个当时还在行业内的人都会反复问自己这几个问题:比特币是否是郁金香泡沫?牛市还会不会来?大部分人的希望在等待中消失殆尽。但是在这期间总有一些长期主义者,他们还在做项目,还在进行投资,对项目进行支持。他们还敢于付出自己的时间或者金钱到自己相信的事物中去,这些人中有的成了头部机构,有的成了蓝筹项目,市场给予了他们千倍百倍的回报。

5.最后讲个小故事送给大家

2019 年 4 月 19 号,我与同事跟一个微信头像是个卷毛的小子开会。他跟我讲他们要做一个合约交易所,我听了之后觉得和 BitMEX 的模式没有什么区别。于是我问了他几个 BitMEX 遇到的相关问题,他没有很好的回答。我去他们的网站上看了看交易数据,发现一天只有几笔交易。再加上市场行情很冷淡,我们在一级市场已经不打算进行更多投资,于是很快的 Pass 掉了这个项目。后来我在美国听证会直播上又见到了他,他胸前摆的名牌上写了一行字「Mr Bankman-Fried」。

最后的最后,希望大家都能在未来的市场周期中活下去,熊市播种,牛市收获。

数据来源:

火币研究院《全球区块链产业全景与趋势报告(2018年上半年)》

链塔智库《2018年数字货币交易所研究报告》

DappReview《80天80亿,寒冬下的暗流涌动——你所不了解的EOS DApp生态大爆发》

相关阅读: