编者按:本文最初发表时间是2021年的8月份,乘方永续合约由下面的原文作者共同提出,衍生品还是一个很小众的市场,知道的人会使用的人并不多,无论是国内还是国外。Paradigm 研究院提出来的(乘方永续合约)是一个比较新的衍生品概念,而且未来乘方永续合约会革新整个衍生品市场。本文综合了Paradigm原文对乘方永续合约的介绍和0x76 StevenZ对其的理解。信息量很大,但非常值得阅读。建议收藏后有时间慢慢学习。

免责声明:文中提到的内容不能作为投资建议。

推荐:点击此处下载安装注册登录PANews App,随时随地查看更多加密行业即时资讯和深度好文。

原文标题: Power Perpetuals

原文作者: Dave White, Dan Robinson, Zubin Koticha, Andrew Leone, Alexis Gauba, Aparna Krishnan

编译作者:张路遥

本文后半部分作者:律动研究院(0x76 StevenZ)

简介

本文介绍了一种新型的衍生品 – 乘方永续合约。

如果 ETH 的价格翻倍,ETH 的 2 次方永续合约翻 4 倍,ETH 的 3 次方永续合约翻 8 倍,ETH 的 5 次方永续合约翻 32 倍。

当然,这种不对称的上涨并不是免费的。那些做多乘方永续合约的人需要定期支付溢价收益,给那些做空的人。

乘方永续合约提供了类似于全球期权的风险敞口,而不需要行权价或到期日,使其有可能将大部分期权市场的流动性,整合到单一的工具中。

从不少方面来讲,乘方永续合约都是永续期权合理的下一步。据我们所知,除我们外,研究人员Wayne Nilsen和lllvvuu也各自独立发现了这种产品。

机制前提条件

乘方永续合约是永续期权论文中介绍的永续衍生品的一个特殊系列。

在本文接下来的内容中,我们将假设读者已经熟悉永续期权和永续期货的基本机制。

定义

乘方永续合约是指与某些标的资产价格的乘方挂钩的永续衍生品。在本文中,我们将假设这个标的资产是以太币。

对于任何乘方 p,ETH^p 乘方永续合约都是通过定期(如每天)支付的资金费用来维持的。如果在注资时,乘方永续合约的当前价格是 $MARK,做多乘方永续合约的人必须向做空的人支付 $(MARK-INDEX)=$(MARK-ETH^p)。

在乘方永续合约里,我们把这种资金费用称为溢价收益 (premium yield)。因为这种费用通常是由多头向空头支付的溢价,以换取类似期权的风险敞口。

例子

考虑 ETH^2 乘方永续合约。

为简单起见,假设 ETH 的交易价格为 $3,而在支付资金时,ETH^2 乘方永续合约的交易价格为 $9.09。那么每份合约多头都将不得不向空头支付 $(MARK-INDEX)=$(MARK-ETH^2)=$(9.09-3^2)=$9.09-$9.00=$0.09。

定价概述

乘方大于 1 的永续合约具有正的凸性,这意味着当价格对他们有利时,持有者赚钱更快,而当价格对他们不利时,亏钱则更慢。用期权的话说,我们说它们有正的伽马值 (gamma)。

就像期权通常以其内在价值的溢价交易一样,ETH^p 的乘方永续合约通常以 ETH 价格的 p 次幂的溢价交易。

推导

按照永续期权论文中的方法,我们可以先对即将到期的乘方衍生品进行定价,然后这些衍生品的组合进行定价,这个组合刚好相当于所需的永续合约。

下面我们将使用 Black-Scholes 假设来推导我们的价格。这些当然不是最合适的假设,但应该可以作为一个例子来说明做市商如何去给乘方永续合约估值。

在 Black-Scholes 假设下给一个即将到期的乘方衍生品定价要比给期权定价简单得多。有兴趣的读者可以在 StackExchange这里找到一个快速推导。其价格为

其中 S 是现货价格,p 是乘方数,t 是到期时间,r 是漂移(drift)或者叫无风险利率,v 是年化波动率。

结合永续期权论文附录 B 中的永续期权定价方法,并对所得的几何数列进行求和,我们可以得到每期支付一次资金的乘方永续合约的价格表达式如下(假设数列收敛 – 见下文):

其中 f 是以年为单位的注资期。

这可以解释为指数 S^p 乘以调整系数

溢价收益(我们对融资率的新术语)可以计算为:

收敛性

我们总是可以对股票永续期权进行定价,而与之不同的是,配置不好的乘方永续合约可能会出现价格无法收敛的情况。特别是,我们只有在以下情况下才可以对乘方永续合约进行定价:

直观地说,乘方数和波动率越高,长期的临期乘方期货就越有价值;注资期越长,乘方永续合约的价值就越集中于长期的乘方期货。对某些组合来说,同等的投资组合可以变得无限有价值。

这个问题在实践中可以通过选择一个足够小的注资期来轻松避免。

例子

ETH^2 乘方永续合约

见https://github.com/para-dave/powerperps/blob/master/power_perp_prices.ipynb。

在 Black-Scholes 假设下,ETH^2 乘方永续合约的价格为

在其他条件相同的情况下,当 ETH 价格 4 倍时,它会翻 16 倍。

它有一个很方便的特性,就是有一个恒定的伽马值,即

我们亲切地称它为「squeeth」,是「ETH 平方」的简称。

ETH^3 乘方永续合约

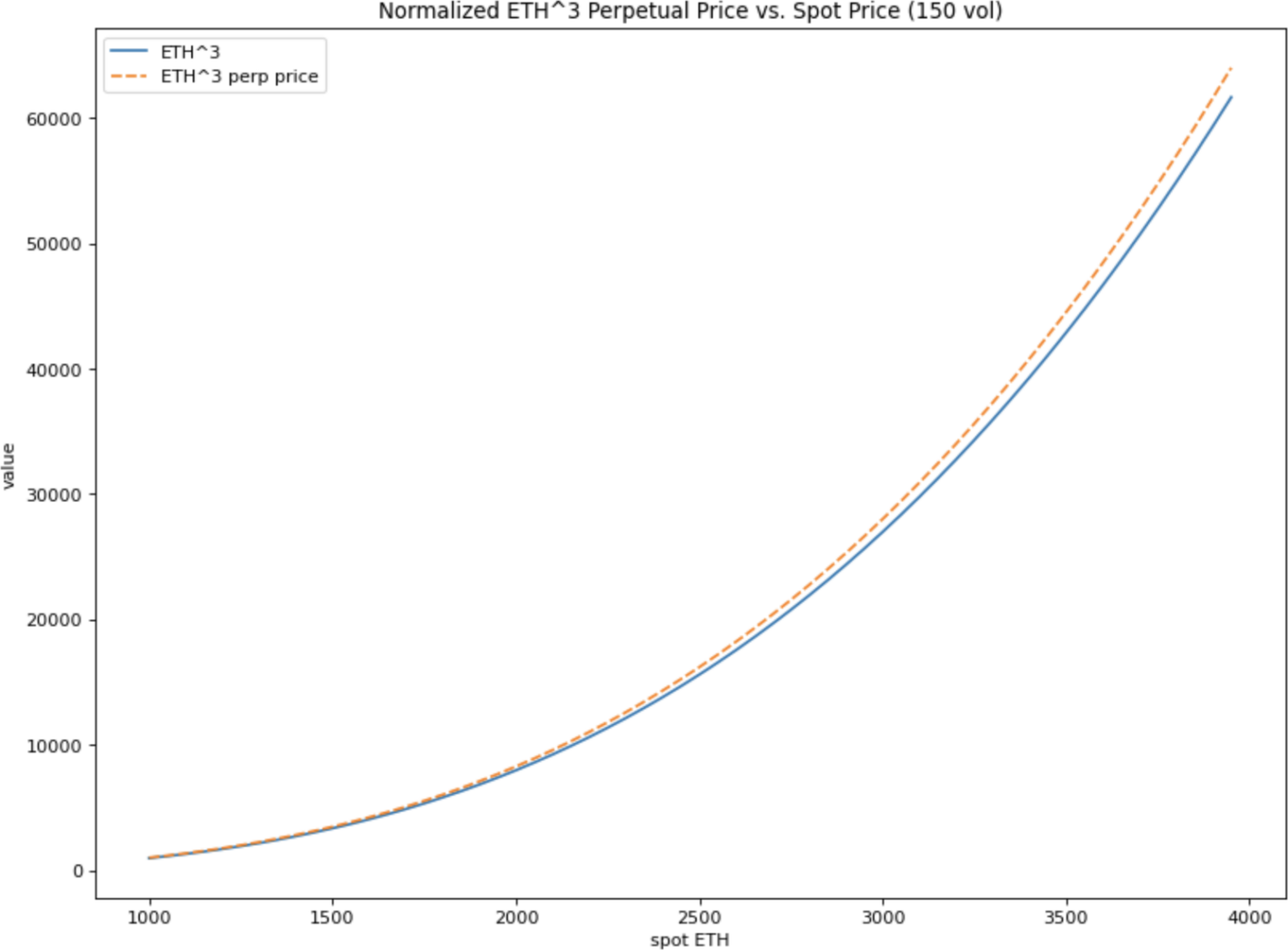

见https://github.com/para-dave/powerperps/blob/master/power_perp_prices.ipynb。

ETH^3 乘方永续合约的价格为

在其他条件相同的情况下,ETH 价格翻 4 倍时,它将翻 64 倍。

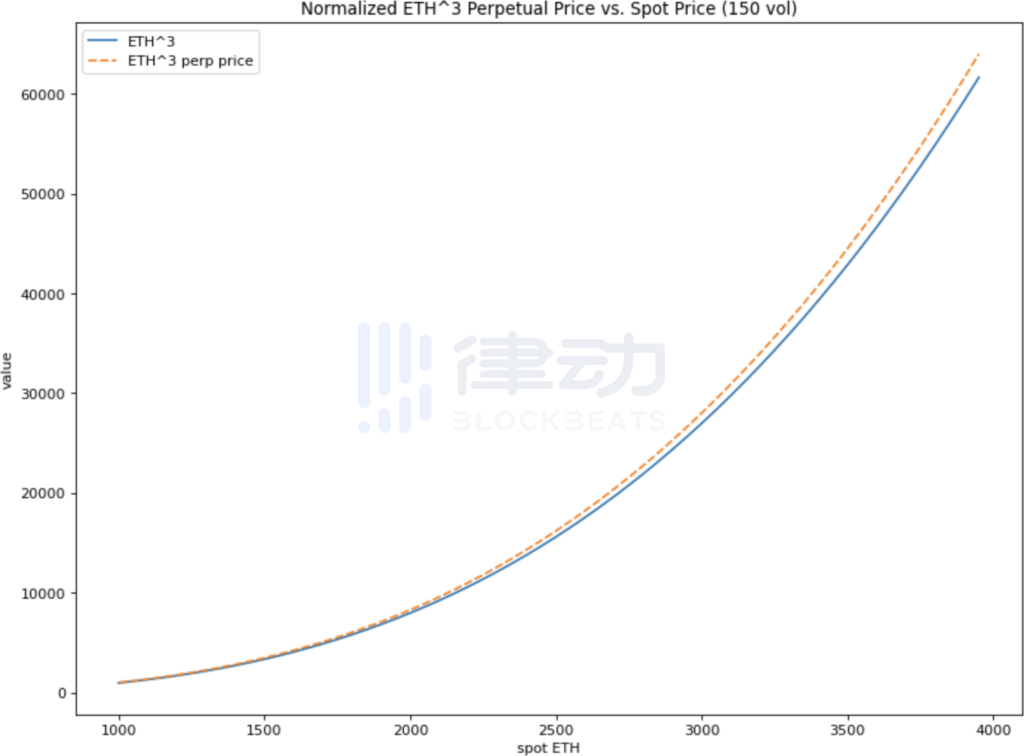

你可以从图中清楚地看到永续合约的交易价格比其指数 ETH^3 要高,因为它为持有者提供了期权。

Python 定价实现

你可以在https://github.com/para-dave/powerperps/看到乘方永续合约定价的 Python 实现,包括根据经验证明正确性的测试。

总结

乘方永续合约仍处于起步阶段,但我们从一开始就对其进行了深入的研究,并仍对其潜力感到非常兴奋。

如果你和我们一样对这种新东西感到好奇,我们很想听听你的想法。你可以发邮件给dave@paradigm.xyz,或在 Twitter 上给我发私信,或通过squeeth@opyn.co,联系 Opyn。

鸣谢:lllvvuu、Wayne Nilsen、Wade Prospere、Grug、Lily Francus、Benn Eifert 博士、Jeff Wang、Mewn

编者按:上文是Paradigm对乘方永续合约的一个官方介绍,没看懂?没关系,接着来看一下0x76 StevenZ对其的理解,希望对你有所帮助,enjoy~

顶级投资机构 Paradigm 在上周发布了一篇介绍新型金融衍生品「乘方永续合约」的论文。论文一经发布,就在区块链的核心用户社群内引发了广泛的讨论。

那么,乘方永续合约到底是全新的衍生品类别,还是仅仅对已有衍生品进行了改进。是更加接近期权类衍生品,还是更像我们熟悉的永续合约。本文将通过尽量简明的语言,尝试为读者分析这种新型衍生产品的意义与价值。(注:本文假设读者已对期货、期权以及永续合约的基础知识有一定了解,故不再占用篇幅介绍衍生品基础知识。)

当然,希望进一步深入了解「乘方永续合约」的读者,还是建议直接阅读论文原文或由律动转载的中文翻译,以及文章中引用的参考链接。

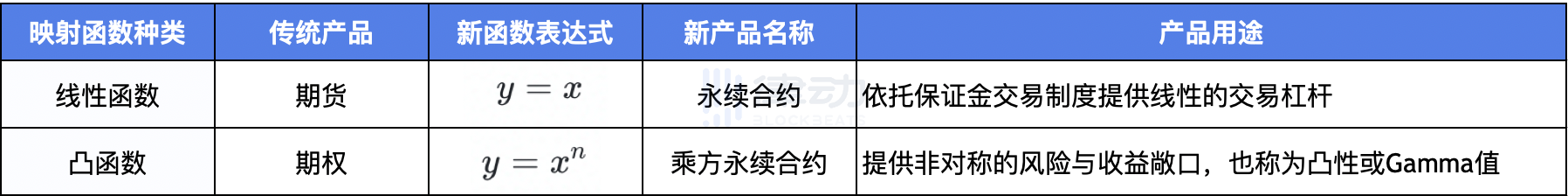

线性函数与凸函数

目前所有的金融衍生品,不论其产品的具体结构设计如何变化,其核心都是要构造一个底层资产价格对衍生品价格的映射函数。在这个思路下,主流衍生品可以按照其映射函数的类型分为以下两类:

第一类为线性函数类衍生品,其衍生品的价格会根据现货价格的变动而线性变化,对应的产品就是传统金融中的期货合约,在此不做过多介绍。

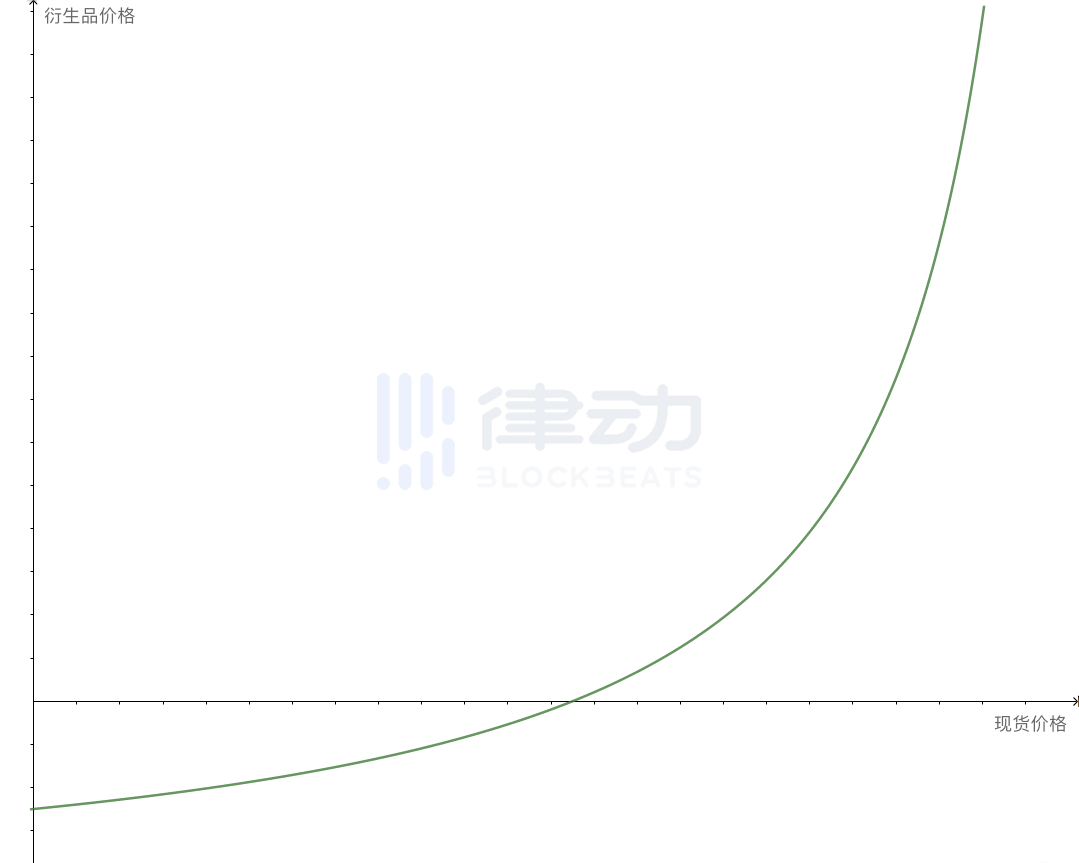

而第二类为凸函数类型衍生品。其典型特征为衍生品的价格与现货价格的变动成非线性关系,比如在现货价格上涨时衍生品价格上涨的幅度更大。而在数学上,凸函数也有明确的几何特征,在不追求严谨数学定义的前提下,凸函数可以被简单的理解为一个函数曲线向上或向下弯曲的函数。

下图是随机生成的一条函数图像向下弯曲的凸函数,如果我们使用这个函数构建一个衍生品,其中 x 轴代表现货价格,y 轴代表衍生品的价格。那么这个衍生品的持有者,就会获得一种不对称的风险与收益,当现货价格上涨时,衍生品持有者的收益增长幅度更大,而当现货价格下跌时,衍生品持有者亏损的速度却会更小。

读者可能已经发现,这种风险收益模式就很类似看涨期权的盈亏模型。因此所有期权类衍生品的核心特征,也可以概括为风险与收益的不对称性,这种属性也常被称为凸性(几何描述)或 Gamma 值(代数描述)。

这种由凸函数带来的不对称的风险与收益组合,为投资者提供了一种十分理想的投资组合风险管理工具。因此具有凸性的金融产品(期权类产品),在传统金融市场中一直占据着很大的市场份额,常被专业投资机构用来调整投资组合的风险敞口,或构建更为复杂的衍生产品。

然而美中不足的是,传统的期权类产品受制于买权、卖权交易的具体实现形式,因此总是难以彻底摆脱产品会不断到期以及需要行权的缺点。虽然业内一直在进行相关的探索,尝试构建一种没有到期日的「永续期权」产品,但效果却一直不甚理想。

由 Paradigm 最新论文提出的「乘方永续合约」,便是对这一经典命题的最新回复。它尝试结合已经成功验证过的永续合约产品结构,并通过将其核心函数由线性函数调整为凸函数,试图解决曾经的「永续期权」一直没能真正解决的问题,那就是:构造一个不会到期也不需要行权,同时具有凸性的衍生品类别。

对传统衍生品的重构

我们参照上文的思路,利用永续合约经典的资金费模式,分别对两种映射函数进行产品重构,便会得到两种新的衍生品形式。

从上表中可以看出,所谓乘方永续合约,就是利用了永续合约的资金费机制,构建了与期权风险模式类似的不对称风险敞口的产品。这种结合了资金费机制以及期权类风险敞口的「乘方永续合约」,较传统期权产品具有了以下明显优势:

1. 产品结构更为纯粹,不再有交割期、行权价等额外环节,买卖双方可以单纯交易具有凸性的风险敞口;

2. 从根本上解决了同一交易对的流动性割裂问题,交易效率大大提高;

3. 底层逻辑更简单,方便在计算资源有限的公链上进行产品实现;

4. 统一了凸函数类与线性函数类衍生产品的底层函数。从上表中可以看出,y = x 其实就是 在 n=1 时的特殊形式。因此一个衍生品协议,可以仅依靠同一个底层映射函数公式,便能模拟期货与期权两类不同的风险敞口;

在 n=1 时的特殊形式。因此一个衍生品协议,可以仅依靠同一个底层映射函数公式,便能模拟期货与期权两类不同的风险敞口;

乘方永续合约如何体现期权交易的四种风险敞口

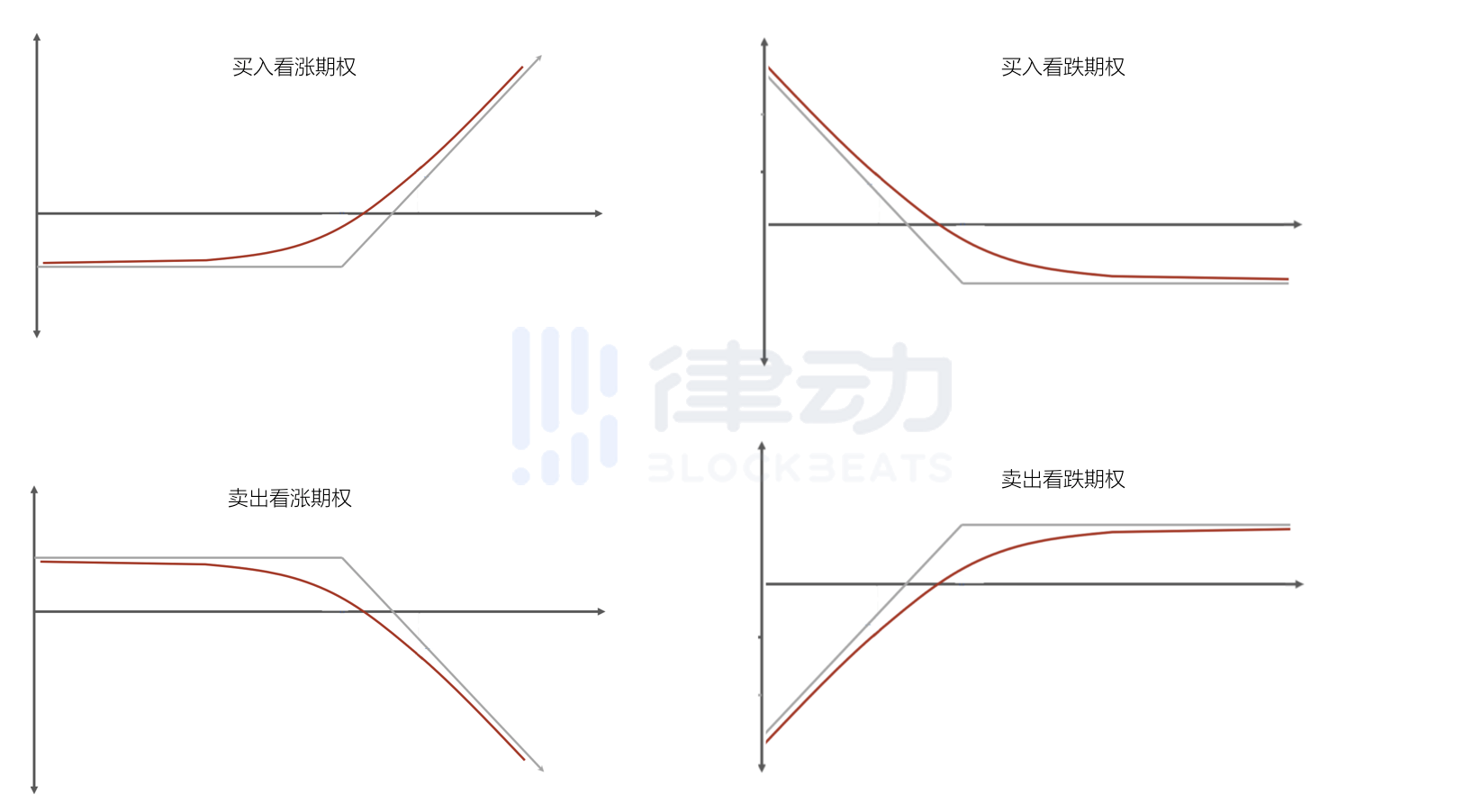

我们知道,传统的期权类产品包含四种不同的风险敞口,他们分别是:买入看涨期权、卖出看涨期权、买入看跌期权和卖出看跌期权。

他们的定价函数图像如下(红色曲线为估值曲线):

下面我们将通过调整 中 n 的取值,尝试构造与传统期权函数相似的四种函数图像。

中 n 的取值,尝试构造与传统期权函数相似的四种函数图像。

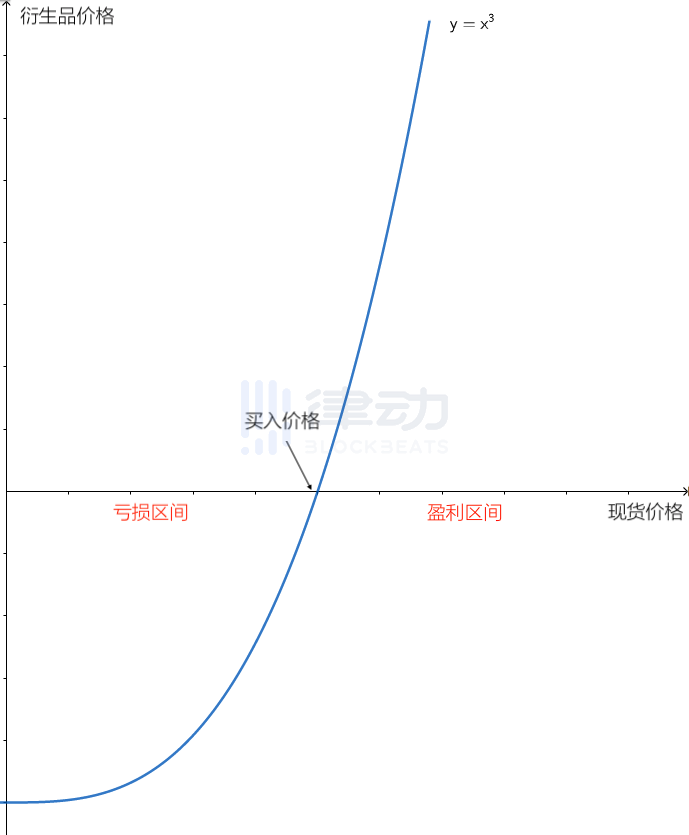

(1)买入看涨期权

当 n>1 时,则函数图像会向下突出。乘方永续合约的多方在现货价格上涨时收益增幅更快,现货价格下跌时亏损速度较慢,可以较好的模拟看涨期权的风险敞口。(本例中取 n=3,以买入价格对应的 y 值作为 y 轴原点)

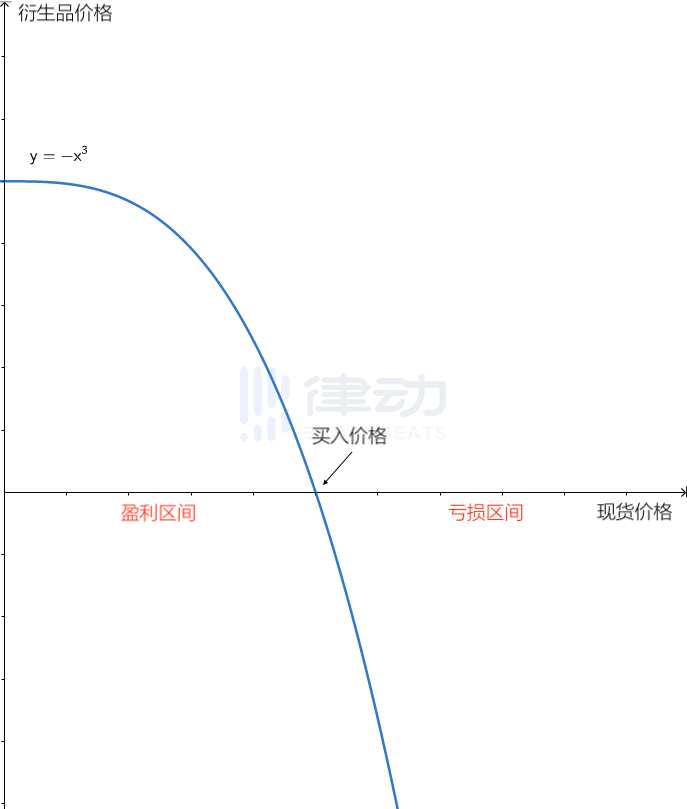

(2)卖出看涨期权

在上图的函数中,如果交易者不选择做多而是做空,则其盈亏函数则与上图正好相反。也就是按照 x 轴对函数图像进行翻转。

其持有者的收益特征也与卖出看涨期权类似,在价格下跌时收益增幅较慢,而在价格上涨时亏损可以快速增加,可以近似模拟传统期权类的卖出看涨期权。

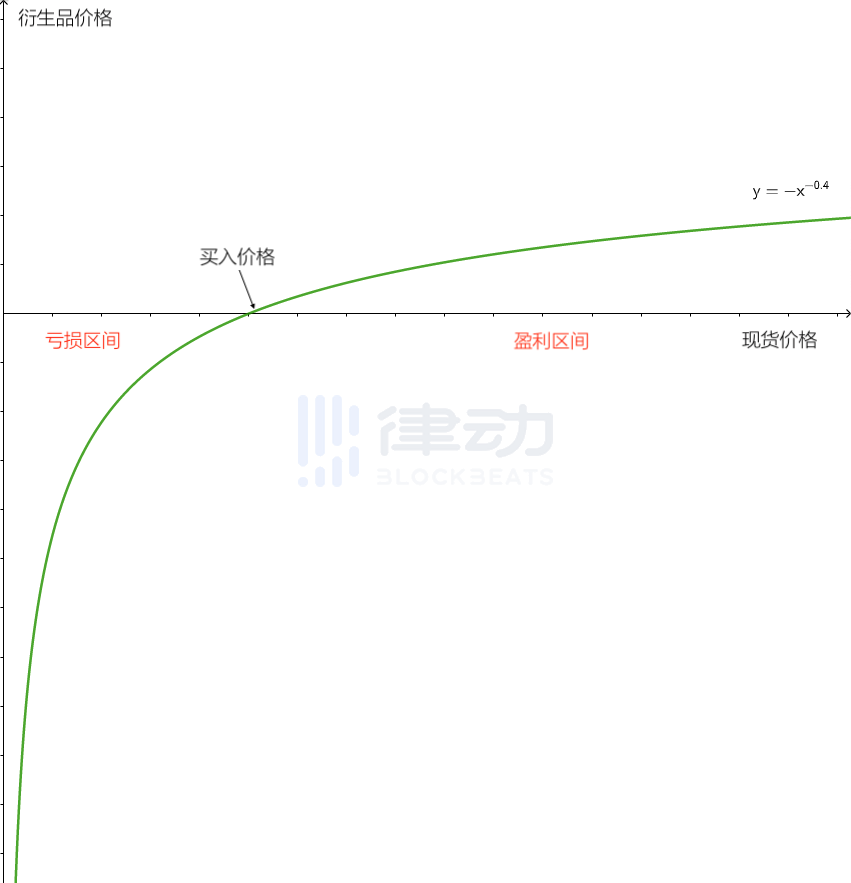

(3)买入看跌期权

如何通过乘方永续合约构建看跌期权,似乎在论文中并没有提及。于是我们尝试将 n 取为小于零的负值,便会得到一条现货价格上涨时亏损缓慢增加,而下跌时收益快速增长的函数图像。(下图中 n 取-0.4)

这条曲线的多头持有人的盈亏模型,与传统看跌期权的收益模式非常类似,只是函数曲线与 y 轴不再相交,于是形成了在现货价格下跌时收益可以无限增长的特性。

(4)卖出看跌期权

同理,在上图函数中的空方,持有的是原函数对 x 轴的倒影函数。其在价格上涨时收益增速较慢,而在价格下跌时亏损会快速扩大,对应了卖出看跌期权的风险收益模型。

乘方永续合约的定价

文章的最后,我们需要简单讨论一下乘方永续合约的定价问题。

期权之所以需要定价,与其凸函数的性质紧密相关。上文提到,凸函数的持有方获得了一种收益与风险不匹配的风险敞口。于是想要购买潜在收益大于潜在风险头寸的一方,只有向其对手方支付一定的溢价,才能减少交易的不公平性并使得交易成交。

这种溢价,在传统期权中表现为期权的购买价格。而在乘方永续合约中,则会表现为多方向空方定期支付的资金费。这种由多方定期支付资金费的模式,相当于多方在一定期限内,向空方「租用」了这种不对称的风险敞口。且其租用时间可以自由调整,不再受到传统期权到期日的限制。

同时,也由于这种溢价的存在,使得函数的成交价格会高于函数图像本身,这也是论文中的函数图像会同时具有两条曲线的原因。下图中的蓝线是 函数图像本身,黄线是考虑溢价之后的理论成交价格,而黄线高于蓝线的部分,就是乘方永续合约的多方向空方支付的风险溢价。

函数图像本身,黄线是考虑溢价之后的理论成交价格,而黄线高于蓝线的部分,就是乘方永续合约的多方向空方支付的风险溢价。

那么下一个问题自然是,黄线应该高于蓝线多少才属于合理的溢价?论文中用复杂的公式详细讨论了这个问题,而在这里建议读者可以暂时不去理会这些数学公式,只要知道这个溢价的大小会受哪些因素的影响就可以了。

与传统的期权产品一样,乘方永续合约的价格,也就是上文中的溢价,会受到底层资产的波动性、无风险利率的影响。底层资产的波动性越高,乘方永续合约买方支付的溢价就越高,也就是黄线与蓝线的距离越大。此外,代表曲线弯曲程度的 n 的绝对值越大,代表产品收益与风险的不均衡程度越多,也会使得溢价金额变高。

本文仅基于基本的理论推导,尝试对乘方永续合约可能的应用场景进行讨论,如有不足之处还请专业人士批评指正。我个人对这项创新的第一时间感受是,如果这种模型真的能够落地并被产品化,且没有在应用阶段被证伪,那么其有可能是一个与现货 AMM 交易机制同等重要的创新。

非常期待能有专业团队将乘方永续合约的设想产品化,并使其能够接受真实市场环境的考验。