以太坊转向PoS一直是业内备受关注的重大事件,PANews也撰文科普了以太坊合并的背景和进展。尽管官方还未公布执行层和共识层(即ETH1和ETH2)的合并时间表,但综合各种条件来看,开发者、社区和市场目前对6月中旬进行合并保持了乐观的态度。由于合并后会带来ETH流通增量的快速减少,这一预期带动了ETH的上涨。根据CoinGecko的数据,截至4与1日,ETH报价约3278美元,较年内低点已经回升了36%,且连续一周高于3000美元关口。

目前,信标链运行情况如何?为此,PANews旗下数据新闻专栏PAData观察了Beacon Chain(信标链)的各项链上数据及质押市场的各项数据,数据表明:

1)目前Beacon Chain运行平稳,根据统计,截至4月1日,Beacon Chain已拥有33.73万个节点,其中有效节点占比约为95.91%,累计质押总额约1080.02万ETH。自3月以来,节点数量和质押总额就表现为快速增长态势。

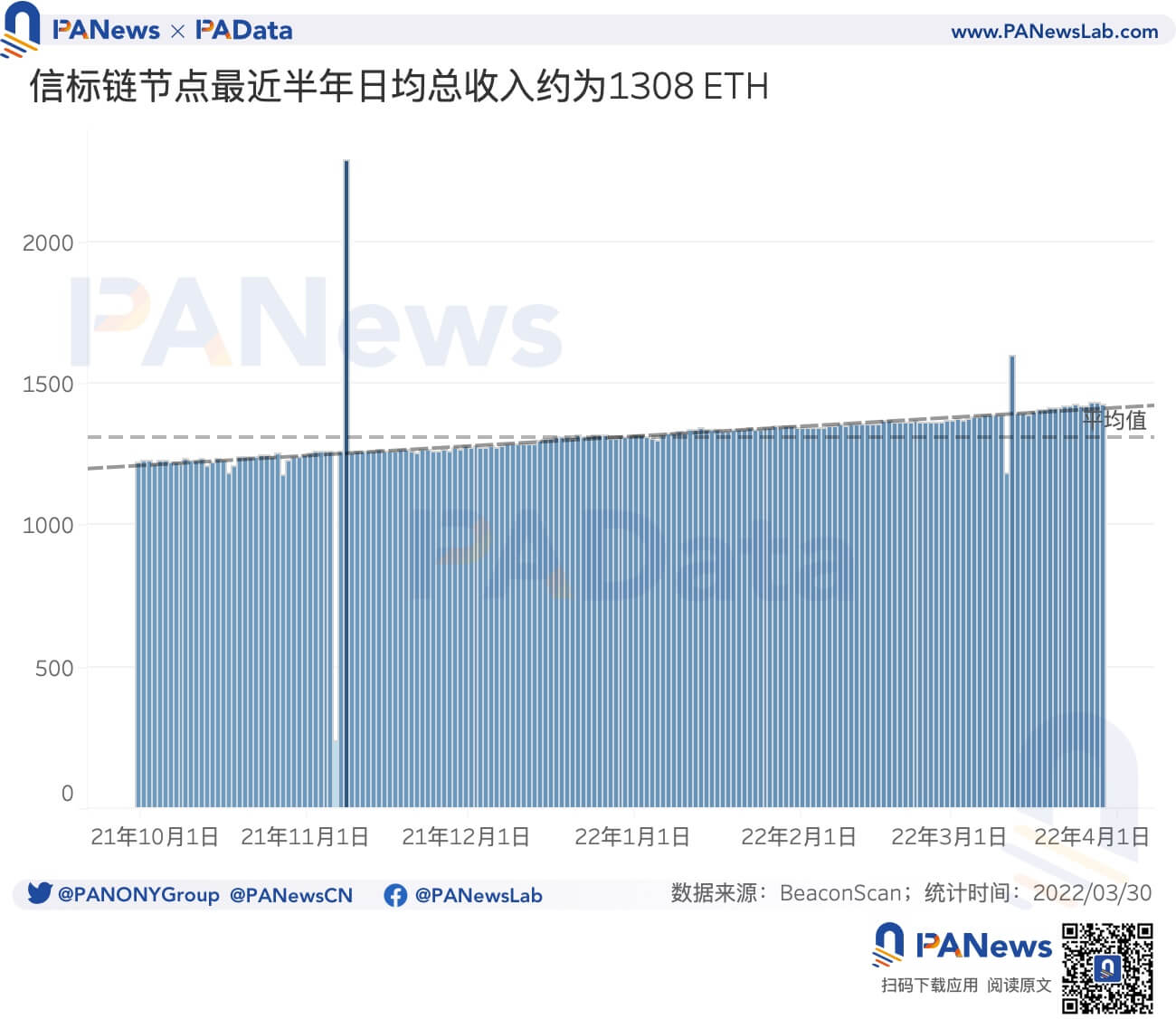

2)最近半年,Beacon Chain节点的总收入达到了23.68万ETH,日均总收入约为1308.30 ETH。最高日收入为2021年11月8日创造的2285.81 ETH,最低日收入为2021年11月6日创造的234.67 ETH。总体分布较为集中,趋势上稳中有增。

3)在多种质押流动性解决方案中,Lido的质押总额和份额占比最高,stETH的主要流通市场为Curve,主要用于兑换为ETH从而参与其他交易。

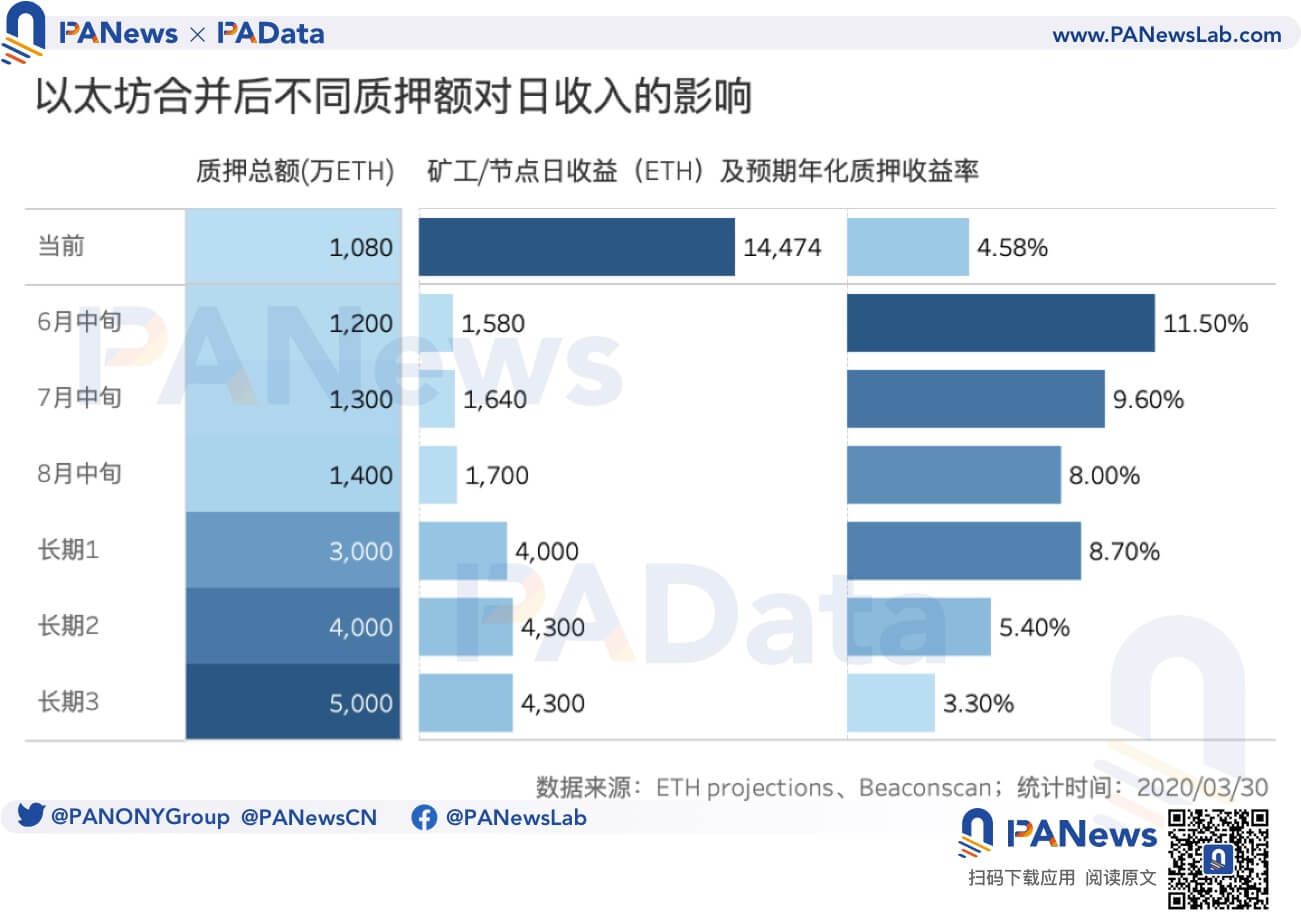

4)不同质押额将会对每日新增流通量和预期年化质押收益率产生不同的影响,如果按照3月的质押增速,那么6月中旬左右的质押额将达到1200万ETH,根据公开项目ETH Projections的预测,届时每日新增将下降至1500 ETH,预期年化质押收益率将上升至11.5%。

01

累计质押总额约1080.02万ETH

节点日收入稳步增长

在分析Beacon Chain的链上数据之前,需要对一些基础概念有所了解[1]。Ethereum 2.0包括两个层次,一个是核心的Beacon Chain,一个是shards chain(分片),两者是按照一致的步伐编排的。在最佳运行状态下,系统每12秒会产生一个Slot(插槽),每32个Slot构成了1个Epoch,也即每6.4分钟产生一个Epoch。Slot是一个区块被添加到Beacon Chain和shards chain(分片)的机会,类似于区块时间。添加方式是,作为权益证明的“虚拟矿工”的Validator(节点)可以为每个Slot提议(propose)区块(block),当提议的区块被其他节点投票见证后,就可以被添加到链上后,节点可以获得奖励,此时该区块的状态为proposed;反之,如果节点没有提议区块或节点不在线、不同步,则Slot也可能是空的,节点不能获得奖励,此时该区块的状态为skipped。还有一种区块的状态被称为forked,这是在确定标准链(主链)的过程中产生的,其产生规则依赖于Gasper FFG协议,目的是维护系统的共识和推进系统的状态,与具体的交易记账有较小关系,与节点两次投票的惩罚有较大关系,因此这里不做过多分析。

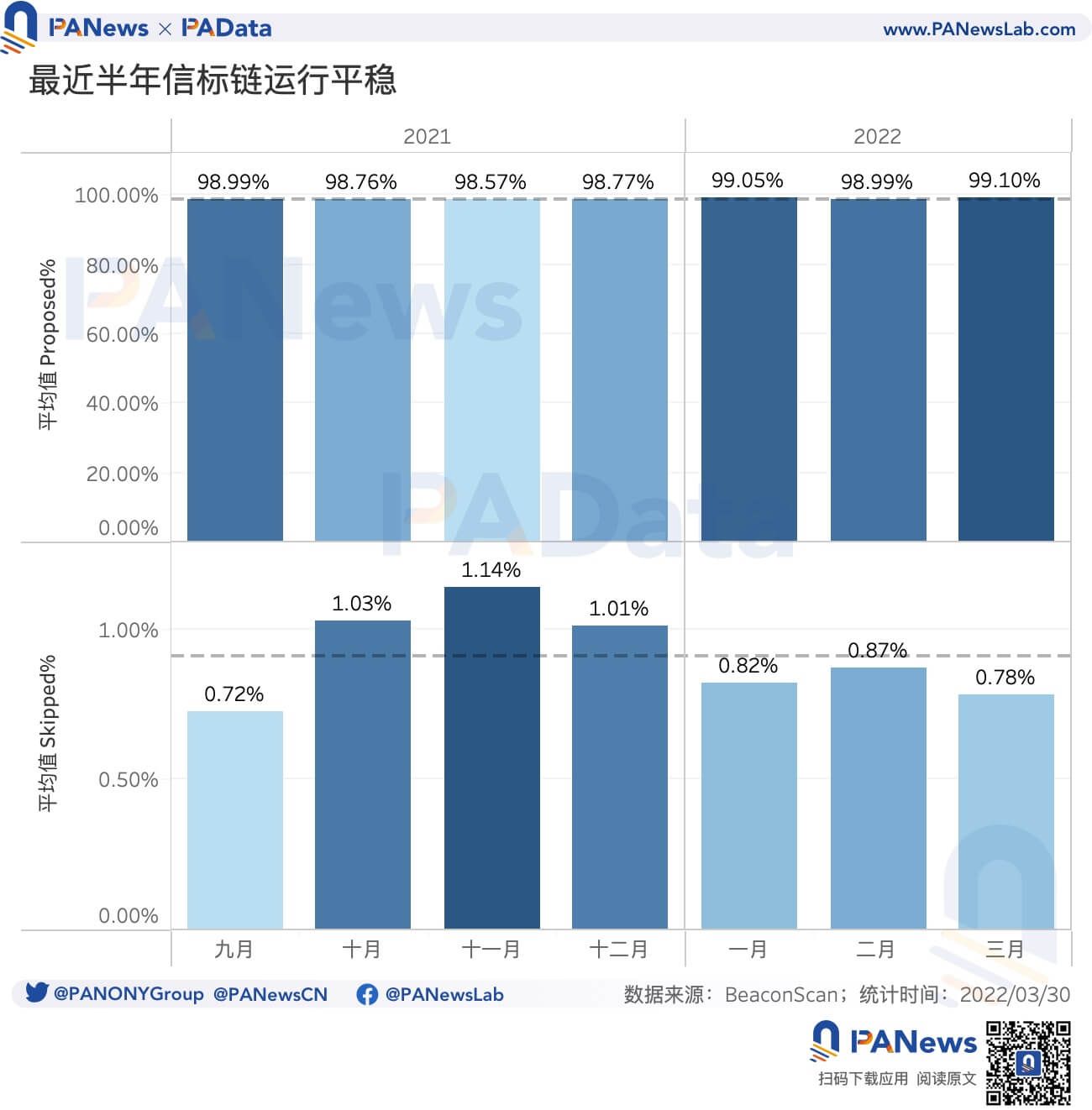

目前Beacon Chain运行平稳。根据统计,截至4月1日,已产生约349.93万个Slot和10.94万个Epoch。从区块情况来看,最近半年,每日产生7200个区块,其中,日均顺利加入Beacon Chain的Proposed区块约有7119块,日均占比约为98.87%;日均跳空的Skipped区块约有68块,日均占比约为0.94%。可见,绝大多数区块都由节点提议并被其他节点投票见证,网络运行基本稳定。

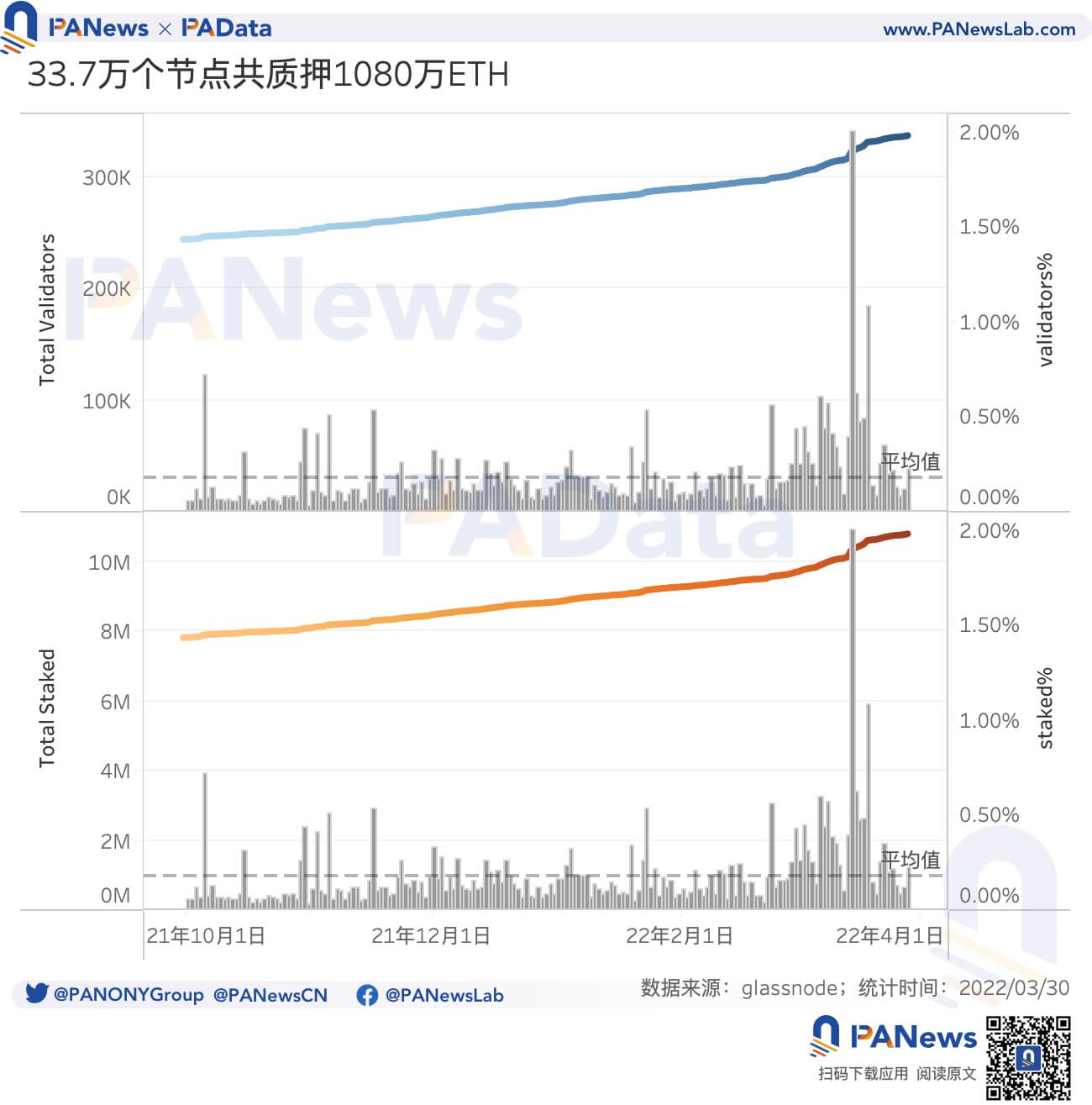

从节点情况来看,目前Beacon Chain已拥有33.73万个节点,其中有效节点占比约为95.91%,累计质押总额约1080.02万ETH。自3月以来,节点数量和质押总额就表现为快速增长态势,当月新增节点数和新增质押总额分别为3.67万个和114.34万ETH,日均环比增幅达到了0.39%,高于此前5个月0.14%的均值。其中,3月15日为活跃度峰值,新增节点数和新增质押总额为6331个和20.23万ETH,日环比增幅都约为2%。质押激增或与合并即将到来的预期有关。

共识机制一直是区块链安全运行的重要基础,因此以太坊PoS转向带来的节点收入问题也一直是众人关心的重中之重。根据统计,最近半年,Beacon Chain节点的总收入达到了23.68万ETH,日均总收入约为1308.30 ETH。日均收入集中在1147.95 ETH至1427.85 ETH之间(98%的天数),半数集中在1258.92 ETH至1353.09 ETH之间(50%的天数),极端最高日收入为2021年11月8日创造的2285.81 ETH,极端最低日收入为2021年11月6日创造的234.67 ETH。总体而言,节点的日收入分布较为集中,且稳中有增,增速温和。

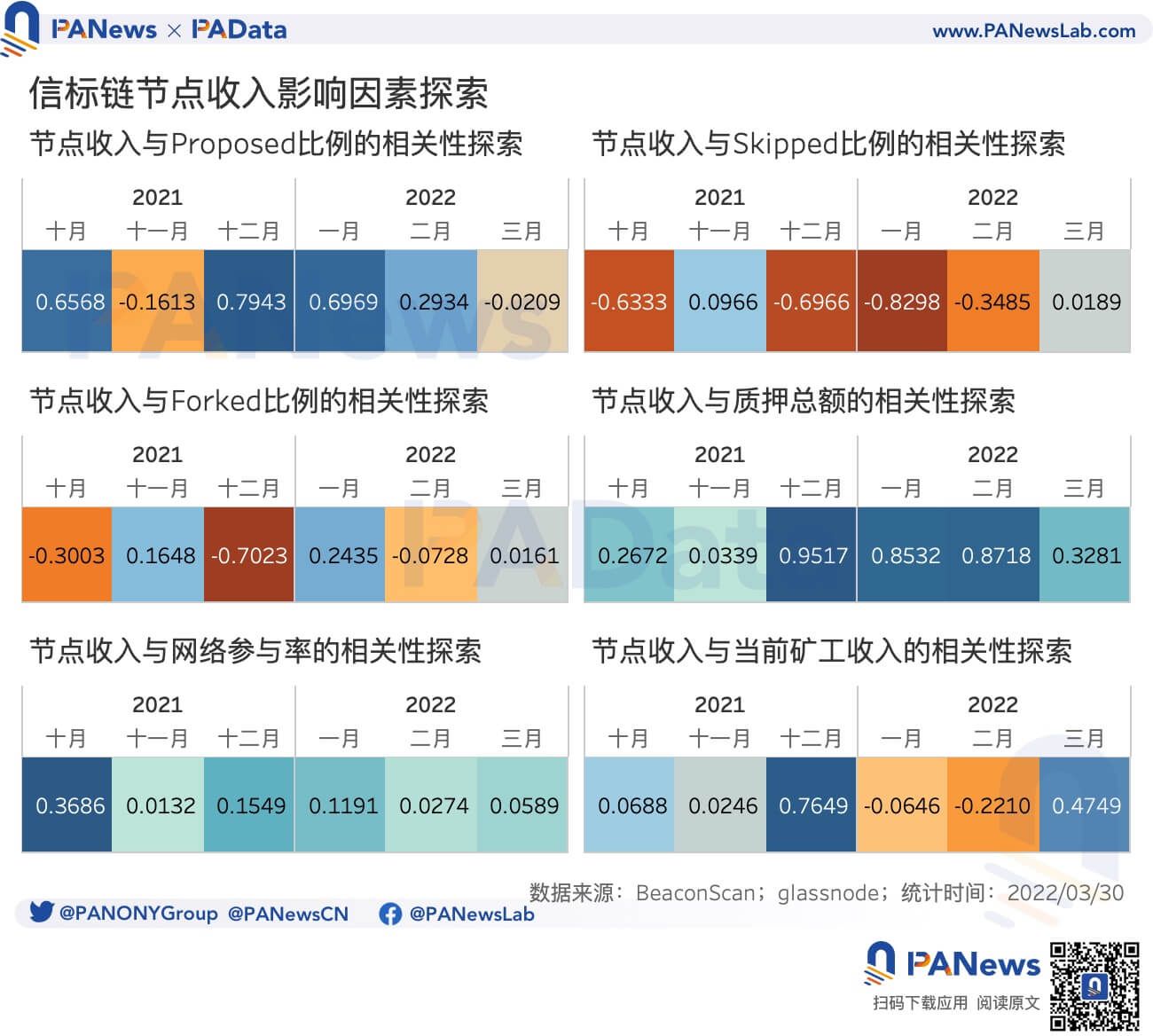

根据节点的奖励和惩罚规则[2],可知,节点收入与两个关键变量有关,一个是base reward(奖励基数),一个是participation rate(参与率),前者还与有效余额有关。由于缺少近期有效余额的变化数据,因此这里重点考虑网络参与率对收入的影响程度。根据统计,最近半年,Beacon Chain的日均网络参与率大约为99.24%,最低也有96.26%,总体而言,参与率稳定,且较高。但是,根据相关性统计,每日节点收入与每日网络参与率之间总体不相关,皮尔森系数仅为0.14,即使将时间周期展开到每个月,这种相关性也不成立,皮尔森系数的最大值也只有0.37。

除此之外,PAData还探索了其他间接影响因素,但总体上,节点每日收入与Proposed区块率、Skipped区块率、Forked区块率和PoW每日总收入均不相关,皮尔森系数在-0.11至0.27之间,仅与质押总额的存在十分微弱的相关性,皮尔森系数也仅有0.46。不过,如果只考察某个单独的月份,可能会发现一些或是偶然的相关性,比如节点收入与Proposed区块率和PoW矿工总收入在去年12月存在较强相关性,皮尔森系数都超过了0.75。不过,这仍然不足以支持任何相关关系的推测。

02

当前质押收益率超4%低于借款利率,

流动性质押协议Lido成最大质押者

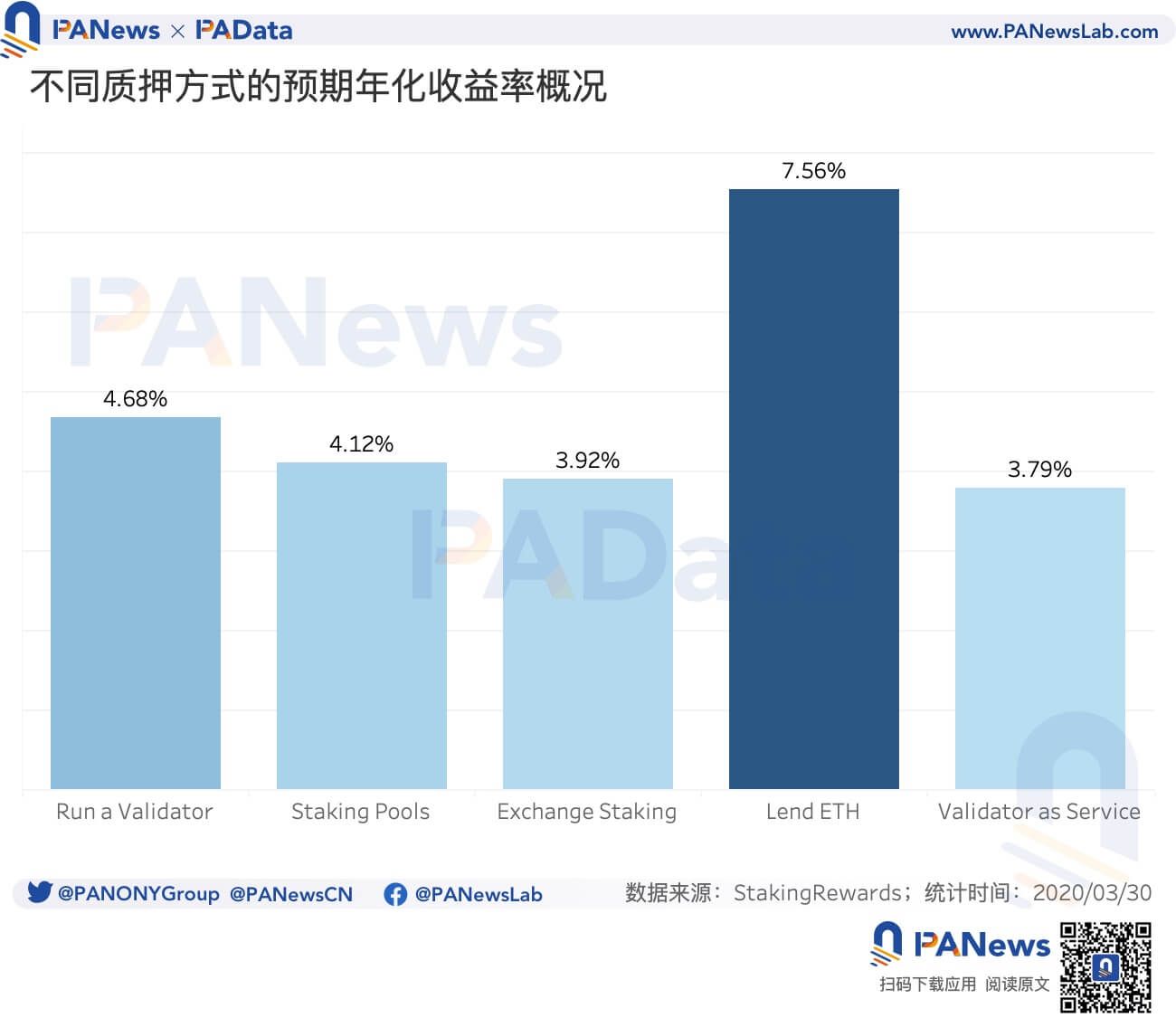

在Beacon Chain与以太坊并行的当下,质押就已经发展为一个重要的市场,合并后,这一市场必将变得更加重要。目前,参与Beacon Chain质押有几种主流的方式,第一种是直接运行一个节点,根据是否自行运行可以分为独立运行节点(Run a Validator)和通过节点服务运行(Validator as a Service)两种方式,通常而言,这不仅需要锁仓质押32 ETH,还需要符合一定的软硬件条件。这种方式目前的预期年化收益率约为4.68%和3.79%。

第二种是通过矿池参与质押,根据矿池的性质可以分为Staking Pools和Exchange Staking两种,通常而言,用户可以质押任意金额的ETH(一般要求大于0.01 ETH),有些设有锁定期,而有些则没有锁定期,但需要支付一定的管理手续费。这种方式目前的预期年化收益率约为4.12%和3.92%。不过,这些质押的预期年化收益率都比ETH借贷的预期年化收益率低很多,激励不足将可能是制约ETH质押增长的一个潜在因素。

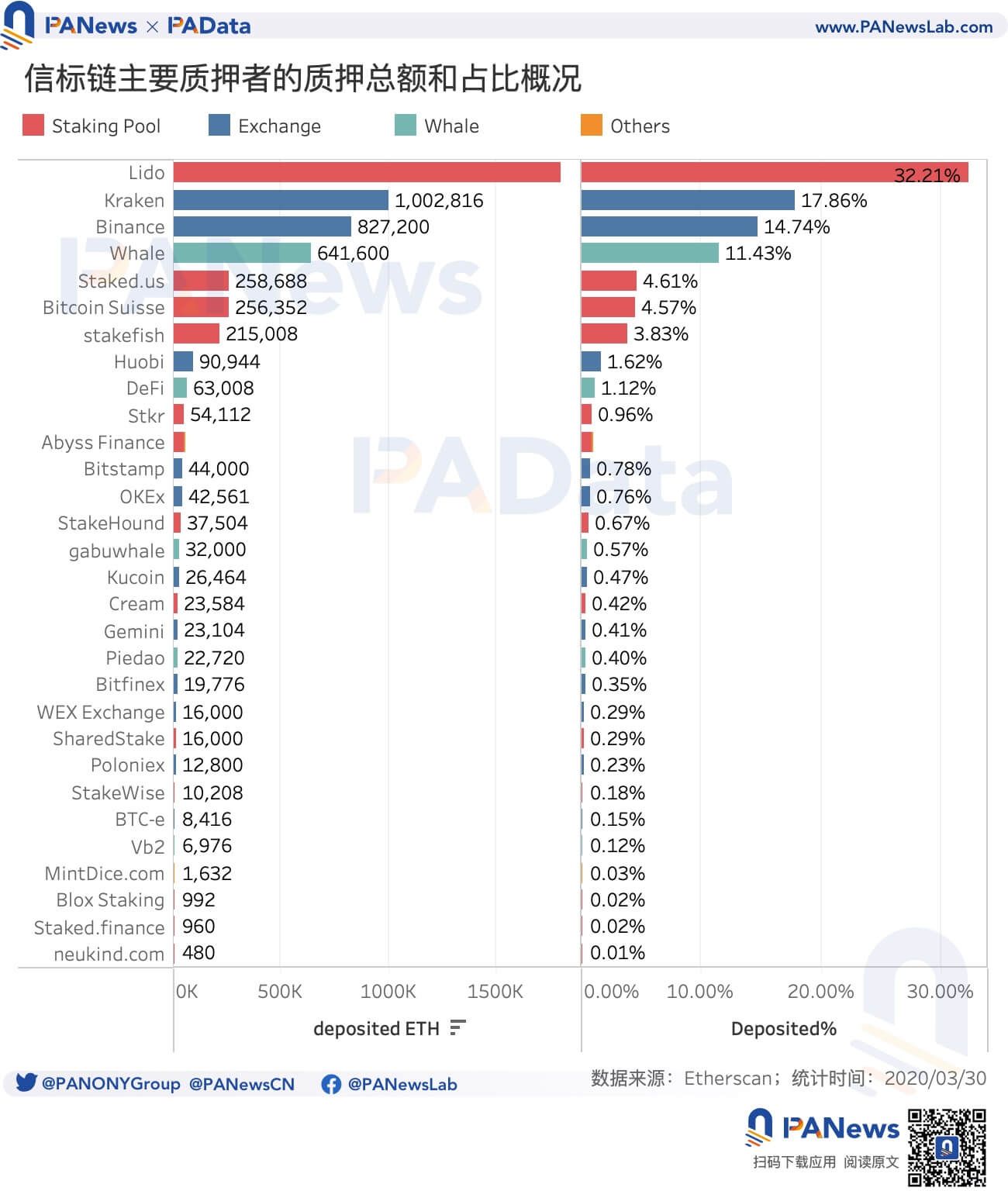

从主要质押者的情况来看,目前,根据不完全统计(以标记地址最多的来源来数据源),Staking Pools的总质押额是最高的,约为272.92万ETH,占统计范围内总质押额的48.62%,其次是Exchange Staking,总质押额约为211.41万ETH,占统计范围内总质押额的37.66%。从单一主体来看,Lido目前是质押总额最高的,达到了180.78万ETH,占统计范围内总质押额的32.21%,远远超过其他质押主体。另外质押额较高的还有交易所Kraken和Binance,分别达到了100.03万ETH和82.72万ETH,占统计范围内总质押额的17.86%和14.74%。其他质押额较高的主体还有Staked.us、Bitcoin Suisse、Stakefish、Huobi、Stkr,质押额分别都超过了50万ETH,占比约在1%以上。

由于ETH较长的锁仓周期限制了资金的流动性,所以早在2020年底质押刚开始的时候,不少第三方质押服务商就开始提供流动性解决方案,这种方案通常是以发行一种封装的ETH ERC20代币为实现途径的。比如早期Binance Staking返还的BETH、Rocket Pool返还的rETH、Ankr返还的aETH,这些代币可以在其他DeFi和二级市场在流通。不过,经过将近一年半的发展,目前ETH的流动性质押协议市场以Lido为最大份额持有者。其发行的封装代币stETH目前广泛流通于各大DeFi市场,根据Dune Analytics的统计,流通市场包括Curve、1inch、Balancer、Uniswap、Sushiswap、Paraswap等,其中,Curve交易量的市占率最高,达到了67.8%,主要用于兑换为ETH从而参与其他交易。

03

不同质押总额的预期网络变化

合并后会给以太坊网络带来怎样的影响?这是目前众人最关心的一个问题了。对此,根据一个名为ETH Projections[3]的公开项目的预测,合并将对ETH的新增流通量和预期质押收益率产生较大影响。

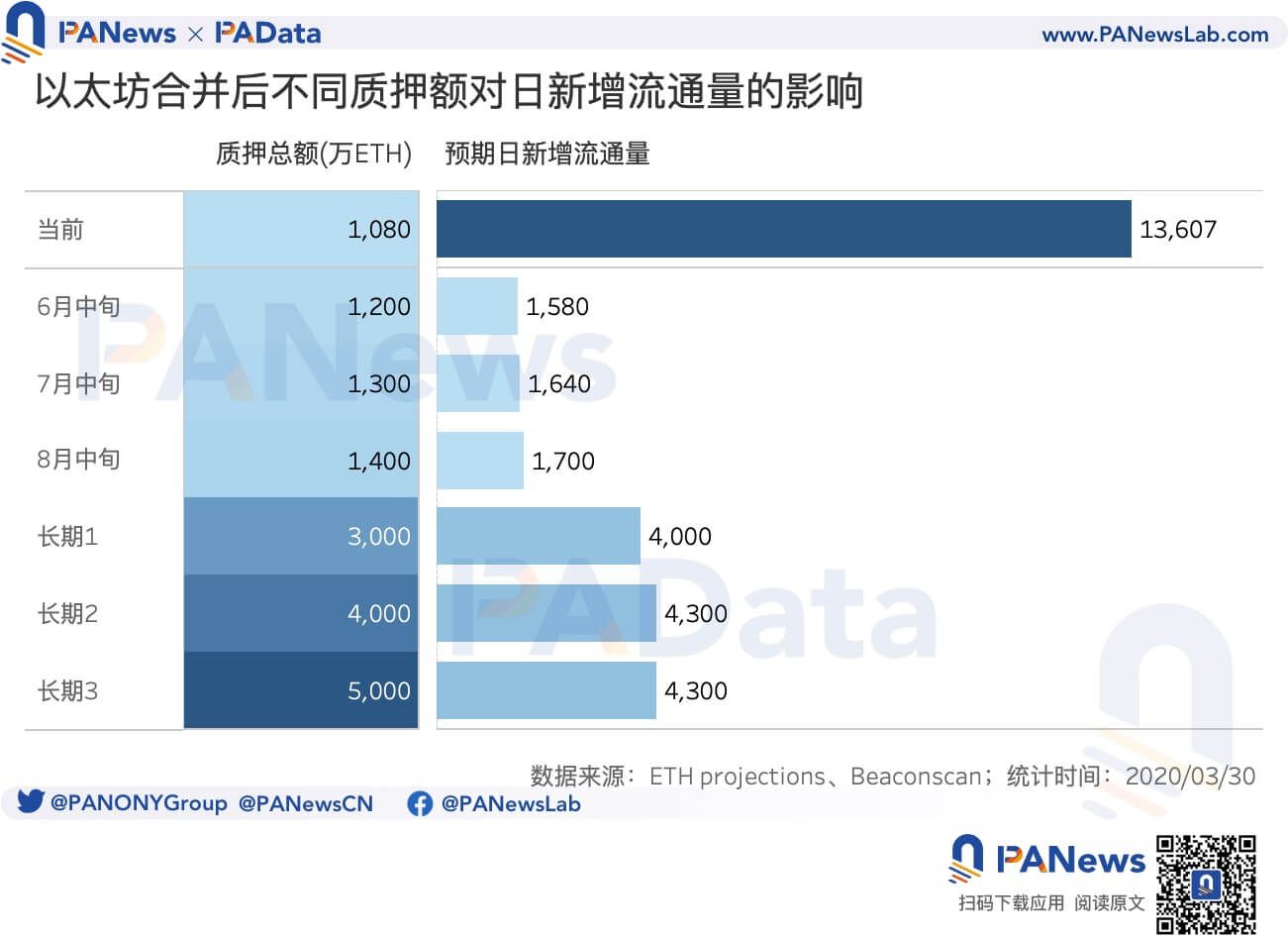

如果按照最近半年每日新增质押的平均值16499 ETH和中位数10512 ETH的平均值13505 ETH来估算,达到1200万ETH质押额还需要89天,大约是6月26日左右,如果仅参考平均值,那么只需要72天,大约是6月9日左右。因此,如果ETH的质押水平仍然保持3月份的增速,那么预计6月中旬可以实现1200万ETH质押额,7月中旬可以实现1300万ETH质押额,8月中旬可以实现1400万ETH质押。

不同质押额将会产生不同的影响,对日新增流通量的影响可能是,如果在6月中旬即实现合并,那么每日新增流通量将从现在超过1万ETH迅速下降至1500 ETH左右;如果在7月中旬时实现合并,那么每日新增流通量约1600 ETH左右;如果在8月中旬时实现合并,每日新增流通量约1700 ETH左右。从更长期来看(质押总额小于5000万ETH),合并后ETH的日新增流动量约4300 ETH左右。可以预计,这将大大加速ETH的通缩进程,这也是为什么近期市场提高了对ETH的估值的原因之一。

对预期年化质押收益率的影响可能是,如果在6月中旬即实现合并,那么包含区块奖励和手续费的预期年化质押收益率将从现在超过4.58%上升至11.50%左右,参与者日收入将从PoW时期的14474 ETH下降至1580 ETH;如果在7月中旬时实现合并,那么质押收益率将会上升至9.6%,日收入将会在1640 ETH;如果在8月中旬时实现合并,那么质押收益率将会上升至8.00%,日收入将约为1700 ETH。从更长期来看(质押总额小于5000万ETH),合并后的质押收益率可能降至3%左右。从预测来看,加快推进合并的进程也符合节点的利益。

其他说明:

[1] 关于Beacon Chain网络运行的基本知识可以参考以下文档:

1) The Beacon Chain Ethereum 2.0 explainer you need to read first,https://ethos.dev/beacon-chain/;

2) Prysm's beacon node,https://docs.prylabs.network/docs/how-prysm-works/beacon-node/;

3) Cassez, F., Fuller, J., & Asgaonkar, A. (2022). Formal Verification of the Ethereum 2.0 Beacon Chain. In International Conference on Tools and Algorithms for the Construction and Analysis of Systems (pp. 167-182). Springer, Cham.

[2] 关于Beacon Chain区块奖励规则可以参考以下文档:

Rewards and Penalties,https://kb.beaconcha.in/rewards-and-penalties

[3] ETH Projections:https://docs.google.com/spreadsheets/d/1vrK5sY5ooq-F8dcyRhmmAJ5YtgkvWKWP3OfGCZIYxSA/edit#gid=0