编者按:

文章价值极高且较长,建议 点击此处下载PANews App 安装打开注册 PANews 账号登录收藏此文章,便于日后翻阅。

文章内容仅供参考学习,非投资建议

研究机构:iZUMi Research

01

前言:关于流动性

在传统的金融观念中,对流动性的定义非常简单,即一个资产在市场中以合理的价格买入或出售所有需要的时间尺度。其在整个经济金融体系中的重要性不言而喻,甚至可以说,现代金融交易体系,甚至整个货币体系,都是在为更好的提升市场交易的流动性,而在不断演变和创新。

「现金」或者说法定货币被普遍的认为是流动性最高的资产,因为它可以最快速、最容易地转换为其他资产。而其它的金融产品和有形资产,比如股票、债券、艺术品和房地产等最常见的投资品,在流动性频谱上的不同位置都有所下降。

因此我们可以说高流动性的「货币」,是现在整个金融系统和全球化贸易体系的价值传导机制。一个「货币」在全球贸易市场的中的流动性,也往往代表了为其背书的主权政府在国际贸易中的地位。美元在这一方面,当之无愧是目前流动性最高的「资产」。

在流通过程中不发生损失的情况下迅速交易的能力代表了货币的流动性。但是在当今的数字化时代,以纸币现金形式存在的「货币」在日常生活中的流动性往往赶不上银行账户中以数字化而存在的「货币」,绝大部分的金融产品也都在依托互联网和电子设备发展的情况下,极大的改善了交易的流动性,我们可以称之为「流动性的电子化革命」。而区块链技术的出现与成熟,则将流动性革命带到了一个新的高度。

1.1 区块链:交易体系的革命 + 流动性的爆发

区块链通过可以自由流通的通证来标记价值或者代表各类资产,并且抛开当今世界一些主权政府对于各个中心化交易平台的限制,任何个体都可以通过一个链接互联网的设备,来参与到一个没有准入门槛的区块链交易体系当中。

这一改变革命化的解决了传统金融当中交易者准入门槛的问题——银行或交易所账户、交易资质、交易时间限制等等完全不存在于链上的交易体系当中。(这里不谈中心化交易所账户 KYC 的问题)

链上交易体系的革命,为用户带来了更低甚至可以说几乎降为 0 的准入门槛,在微观经济的市场机制中意味着伴随而来的更加充分的竞争以及更加高效的市场效率。而在区块链的市场当中,则意味着爆发的流动性。

当然也需要意识到,这里广义上交易流动性的爆发,并不意味着微观的每笔现实交易中依托的流动性都得到了直接深度上的增强。但这同样是整个链上交易体系,或者说 DeFi 行业一直在完善和尝试解决的问题。

1.2 AMM 自动做市商:DeFi 行业的诞生

在区块链整个交易体系当中,流动性可以说是通证价值的传导机制。但是传统模式的中心化交易所 CEX 到目前为止都还保持着对「流动性」的主导地位。其中很大的一个原因是,CEX 与传统的金融交易体系类似,除了有真实交易意愿的普通用户在提供订单簿模式的交易深度的同时,专业化的做市商往往起到了更重要的角色。

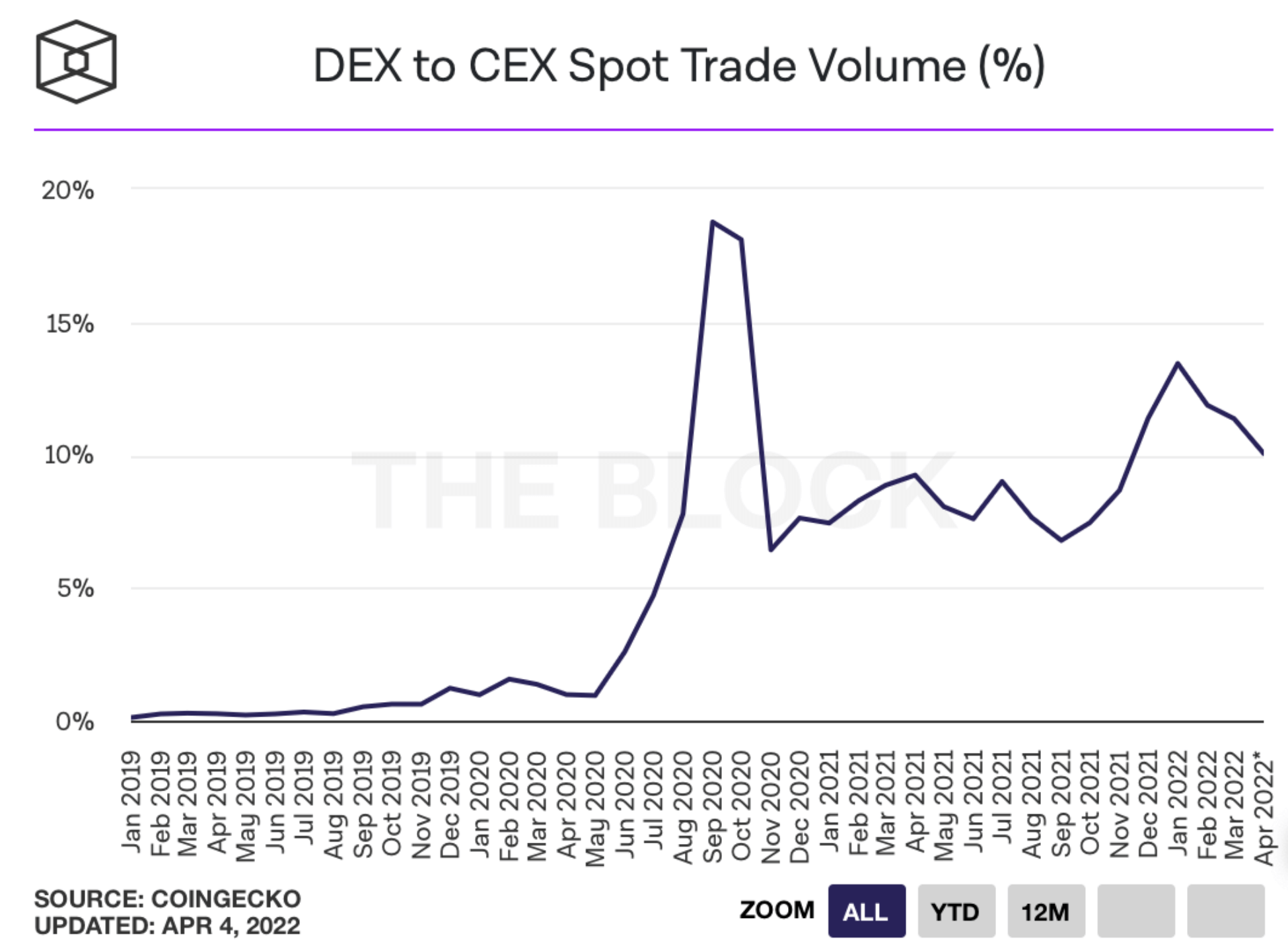

https://www.theblockcrypto.com/data/decentralized-finance/dex-non-custodial/dex-to-cex-spot-trade-volume

专业做市商在为交易所提供更好的交易深度的同时,也可以为合作的项目方提供更好的通证流动性,同时真实用户在交易时也会有更好的交易体验。这仿佛看上去是一个多方共赢的局面,但是在不受监管、没有做市商制度约束的数字货币市场上,庄家和做市商的关系往往并不真正利于通证价值有效的被市场发现。项目方、投资机构甚至持币大户为了提高市场流通性、平稳币价以及市值管理,也会构建专业的做市商团队来参与做市。

但是在 CEX 中,大量的交易数据和交易方信息并不公开透明,因此普通交易者在交易的过程中,往往变相承担了做市商利润来源的角色,也容易受到市值管理受到的投资损失。

但是链上 AMM 自动做市商交易机制的出现,以及对应的去中心化交易所平台和「流动性提供者」,为解决部分流动性问题提供了一个全新视角的方案。任何独立的个体都可以为交易对资金池提供流动性而承担起「做市商」的角色。交易用户不再依靠订单簿报价撮合与对手方交易,而是通过算法自动定价,与资金池直接进行代币按比例置换而达成交易的目的。

AMM 机制的出现,标志了 DeFi 行业的开端,同时也将区块链通证的流动性正式分为了两个部分:1,CEX 中心化交易所链下流动性;2,链上流动性。

Note:DeFi 为用户在无需依靠中心化机构的情况下,通过部署在区块链智能合约平台上的去中心化应用(DApp)完成一系列金融服务。(国盛 defi1)

1.3 链上流动性

链上流动性在过去的两年间经历了爆发性的增长。相比于在中心化交易所的链下流动性,一是自动化做市商机制降低了市场流动性提供者这个角色的准入门槛,无需专业化的做市团队和中心化的交易平台,任何个体都可以在为交易提供流动性的同时获得直接的手续费收益。

同时对于交易用户来说,链上的流动性信息更加透明。更好的链上流动性往往也能为投资者带来更多的持有信息,因为在必要情况下,他们可以更顺利的变现和操作,而不用担心中心化交易所容易发生的流动性枯竭时的巨幅价格波动。

对于项目方来说,更好的链上流动性一直是他们追求的目标,甚至根据数据可以发现,链上流动性的规模往往与项目市值成正比。

但是,最基本的 AMM 自动做市商逻辑有一个致命的缺陷:流动性提供者为主流、交易量大的的代币提供流动性从而获得交易手续费收益的同时,他们并没有动力为一些新兴代币提供流动性。主要原因在于为新兴代币提供流动性时,需要先持有相应的代币,所以流动性提供者大部分需要消耗资金购入,并且在提供流动性后还需要承担无常损失的风险,同时如果项目热度不足,流动性提供者获得的交易手续费也相对较低。在这种情况下,以获利为主要目的的流动性提供者并没有足够的预期回报来承担对应的风险。但是如果对于一个新兴代币,如果没有充足的流动性,交易滑点、币价稳定性等等因素都会成为普通用户参与 DeFi 项目或者投资交易其代币的阻碍,而如果没有足够的用户交易,又无法产生较高的交易手续费回报以激励流动性提供者来保证更充足的流动性。这又是经典的“先有鸡还是先有蛋”的问题。

不过充满创造力的区块链行业也发现了解决这个问题的机制——流动性挖矿。

02

「挖」出来的 DeFi Summer——DeFi 1.0

2.1 Yield Farming 代币激励模式

广义上讲,流动性挖矿指用户与 DeFi 协议进行交互,然后收获该协议的原生代币作为奖励的一个代币激励模式。这一个模式的先驱是 DeFi 借贷协议 Compound 于 2020 年 6 月 16 日启动的流动性挖矿活动,在其平台上借款或放款的用户均可获得 COMP 代币奖励。这种激励模式不仅增加了放款用户的收益,借款方也同样能获得补贴。凭借着这个创新性的激励模式,Compound 平台的用户数以及借贷活动进入了快速增长时期,平台的流动性也得到了大幅的增强。在活动开始之后短短的 20 天内,Compound 锁仓金额从 1.8 亿增至 6.5 亿,用户数量也迅速飙升至 6000 人。

https://defillama.com/protocol/compound

而 Uniswap 作为当时最成熟的 AMM 模式去中心交易所平台之一,用户在资金池提供流动性之后会获得对应的 LP Token(Liquidity Provider Token)作为用户提供流动性的凭证,但是流动性提供者在这个模式中只能获得交易中产生的手续费激励。

Sushiswap 受到 Compound 协议代币激励模式的启发,在分叉 Uniswap 平台代码的基础之上,引入 SUSHI 平台代币并开启了 DEX 流动性挖矿模式,成功的对 Uniswap 的流动性发起了「吸血鬼攻击」。

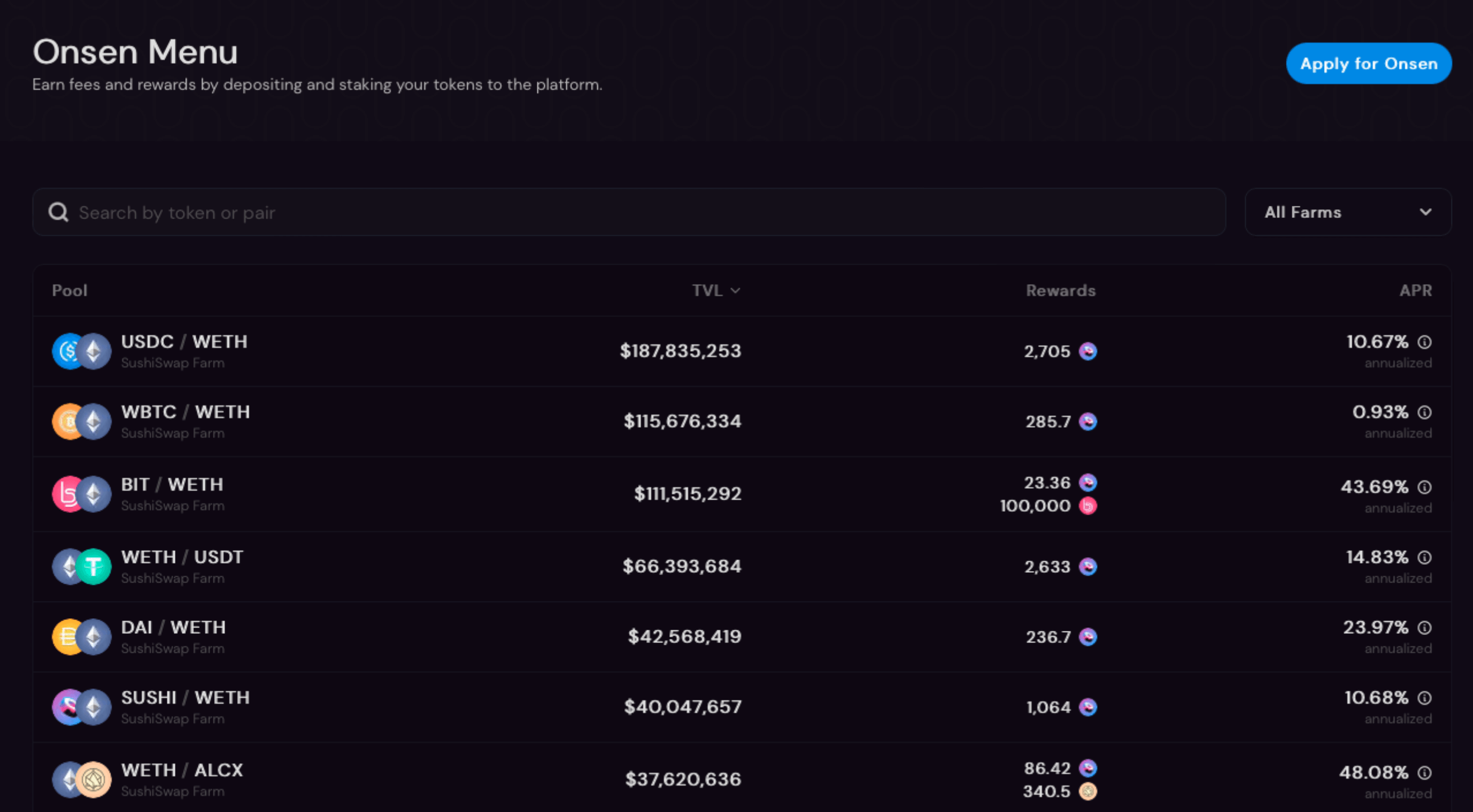

在 Sushiswap 平台上,用户向资金池中提供流动性后,除了可以获得一部分交易手续费分成,还会以 SUSHI 代币的形式获得奖励。SUSHI 代币也对应了平台的治理权以及收益权。即使用户不再提供流动性,用户也可以通过只有 SUSHI 代币赚取一部分 SUSHI 协议的交易费用,这样更好的激励了早期的流动性提供者,使他们可以再平台的长期发展中不断收益,并将「流动性提供者」以及「去中心化交易所平台」二者的利益达成更深度的绑定。

除了各类 DeFi 平台本身可以开启流动性挖矿激励用户为自己的 DeFi 应用提供流动性之外,DEX + LP token 的机制也为其它区块链项目方创造了依托自己的代币去激励对应交易对链上流动性的新模式。用户在 DEX 上为项目代币与主流币的交易对提供流动性后,可以将获得的 LP token 进行 Stake,从而获得项目方提供的流动性挖矿奖励。

这个模式很好的改善了上一个章节中提到的 AMM 机制的致命缺陷:初期较小的交易量产生的手续费,无法激励流动性提供者提供充足的资金流动性,导致用户选择链上交易的意愿降低,从而陷入恶性循环。但是依托于流动性挖矿,早期的流动性提供者可以凭借项目方代币的直接激励,来获得足额的利润,并且吸引了更多的链上资金为对应的交易对提供流动性,链上用户的交易体验得到优化,从而变成了正向循环。

https://app.sushi.com/farm

2.2 链下交易所流动性挖矿

交易平台的流动性挖矿其实不是始于 DEX,而是开始于 2018 年最火爆的项目之一——FCoin 中心化交易所。FCoin 在上线后就开启了「交易即挖矿」模式,也作为其 FC 代币的主要分发模式。「交易即挖矿」模式作为「流动性挖矿」机制的鼻祖,其核心设计为依据用户在 FCoin 交易所的交易量大小,来提供 FC 代币(FCoin 平台代币)的奖励,借此机制希望鼓励更大的交易量以代表其交易所充足的流动性,并借此吸引更多的市场用户选择 FCoin 进行交易并成为长期真实用户,但结果并非如此

由于在中心化交易所进行交易的主要成本只有交易的手续费,因此大量的挖矿团队参与到了这场活动当中。只要交易手续费成本低于对应获得的 FC 代币出售后能获得的收益,刷量交易就是最简单直接的获利手段。因此在 FCoin 开展流动性挖矿活动的时间内,产生了超量的刷单交易行为,其单日交易量最高曾达 56 亿美元,借此在交易量数据上成为了当时世界上流动性最充足的交易所之一。但是所有用户都十分清楚这些虚假交易量背后真实的交易深度其实并不充足,并且在获得 FC 代币后绝大部分用户都会选择直接抛售从而获利,并没有成为 FCoin 的长期忠实用户。因此在 FC 代币收益不足以覆盖交易成本之后,FCoin 的交易量也随之不断下滑。

FCoin的流动性挖矿模式最失败的地方在于它只依靠交易量来释放奖励,他错误的理解了交易量与流动性的因果关系:在传统的市场中,更大的交易量往往意味着市场拥有更充足的流动性,但是一旦这些交易量是为了代币激励而刷量得到的,那么他们完全无法代表流动性的好坏。因此 FCoin 的流动性挖矿模式也是以失败退场。

2.3 链上流动性挖矿1.0 的局限性

如同 FCoin 中心化交易所流动性挖矿遇到的致命问题一样,链上的流动性挖矿也存在着诸多局限性。

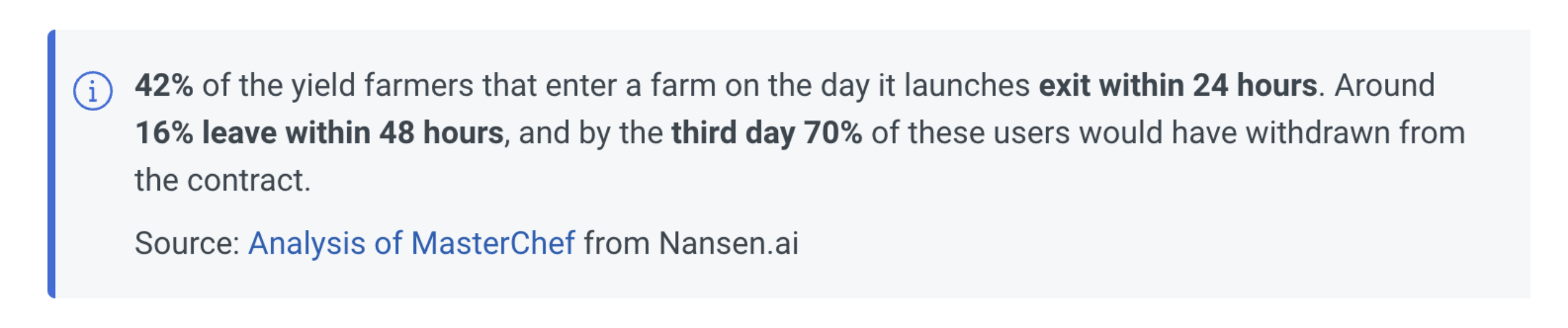

首先,任何有利可图的经济活动,吸引来的资金最直接的目的肯定是获取利润。所以大部分流动性挖矿的参与者的模式被非常简练的总结为了「挖,提,卖」——挖矿,提币,卖出。行业内也称这一类流动性提供者为「蝗虫类矿工」。他们并不能为交易对提供长时间有效的流动性或者成为项目代币的长期持有者,反而会在市场中形成较大的卖盘,不利于市场机制对于代币得出合理的定价。

另外一个问题在于,依靠代币奖励的流动性挖矿活动成本非常高,无法长时间持续。由于不同的流动性挖矿活动同时存在于市场之上,因此项目方往往需要提供更多的代币,更高的 APR 作为激励才能吸引到充足的流动性,这极大的增加了项目方的代币成本,并且这样的高激励并不能长时间持续,一旦流动性挖矿活动结束,绝大部分的项目的代币流动性又会出现大幅的降低,而无法达成完全长期充足流动性的目标。

https://www.nansen.ai/research/all-hail-masterchef-analysing-yield-farming-activity

同时大量代币通过流动性挖矿作为激励发放到市场的过程中,也为项目的通证经济模型带来了短时间内很大的通胀