眼看他起高楼,眼看他宴宾客,眼看他楼塌了。

撰文:Haseeb Qureshi,Dragonfly Capital 合伙人

编译:Amber

原文标题:Dragonfly 合伙人详述 Terra 消亡史:UST 的崛起与衰落

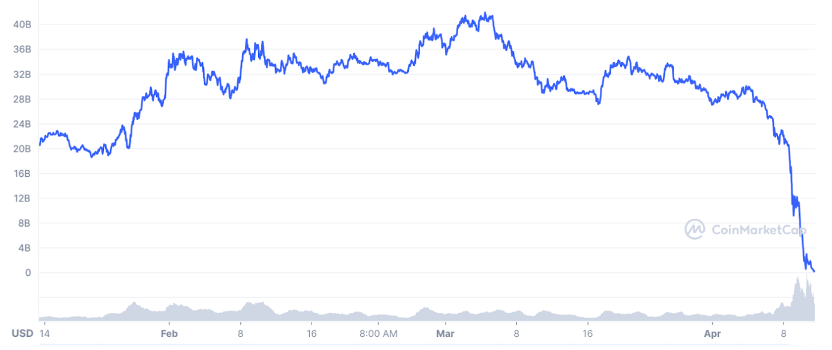

Terra 的故事,始于一场并不起眼的稳定币的实验,并迅速跃升为了本轮牛市周期中表现最好的资产之一,不过故事在数天前迎来了戏剧化的转折,Terra 上演了即便是对于加密货币这个高波动性市场来说,也非常罕见的头部资产的迅速崩溃。而这一事件,或将在未来长达数年内的时间里对市场及行业产生持续性的影响,人们对于 DeFi 和去中心化稳定币的信心可能会因此遭受重创。而 Terra 的故事,将会成为那些持反对意见的一方,很难被驳斥的「论据」。

Terra(LUNA)2020 年以来的价格,来源:CoinMarketCap

Terraform Labs,Terra 背后的公司,在 2018 年开启了这个去中心化算法稳定币的实验。Terra 的最初愿景是创建一套与法币挂钩的稳定币,以降低电商交易成本,优化实时支付。两位创始人是 Do Kwon 和 Daniel Shin,都是在美国读书的韩国连续创业者。Daniel Shin 曾是韩国最大的电商公司之一 TMON 的联合创始人,他后来与 Terraform Labs 分道扬镳,专注经营 Chai,一个由 Terra 支持的韩国商家支付平台。

在早期,Terra 只为韩国电商支付提供便利,几乎所有的支付都是通过 Chai 进行的。但在 2020 年夏天 DeFi Summer 后,Do Kwon 有了深刻的见解:通过扩大 Terra 区块链以支持智能合约,他可以创建一个原生的 DeFi 生态系统,以增加 Terra 稳定币的采用,其中心是与美元挂钩的稳定币 UST。(在此之前,Terra 上最大的稳定币是 KRT,与韩元挂钩)。

2021 年以来 Terra 上的交易总额,来源: Coincu

这一策略取得了巨大的成功。整个 2021 年,Terra 的人气爆炸,是 2021 年表现最好的资产之一,币价一年内自 0.63 美元上涨 145 倍至 91.38 美元。2022 年 3 月初,Terra 超越了 Solana,成为仅次于以太坊的最有价值的 L1 公链。

促成 Terra 飞速成长的关键是 Anchor,由 Terraform Labs 建立。而 Dragonfly 也是 Anchor 种子轮的投资者之一。Anchor 最初是一个货币市场,接受 UST 和生息资产(例如 stETH)。由于赌注衍生品被动地产生收益,这种收益被协议所捕获,并用于补贴支付给存款人。

Anchor 最重要的(也是最有争议的)特点是,协议为储户设定了一个固定的目标收益,而不是支付市场利率。自成立以来,这个利率被设定在 20% 左右。为了实现这一收益率,Anchor 用 Terraform Labs 提供的链上 UST 储备支付了额外的利息。

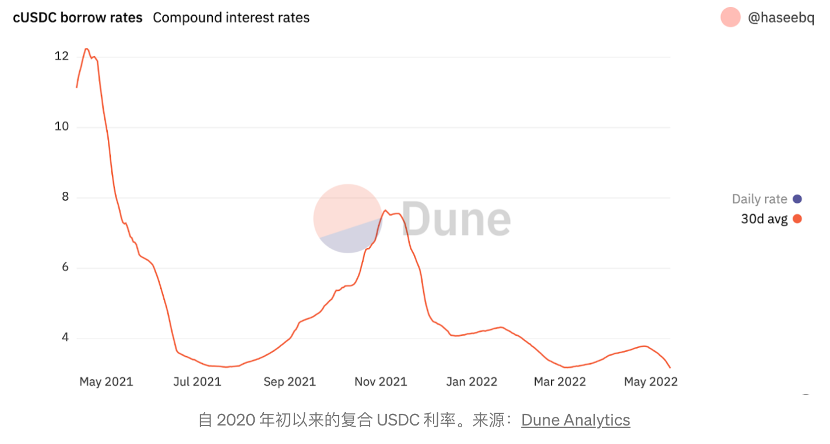

在 Anchor 的早期阶段,DeFi 应用的普遍利率很高,因此这一目标不难实现。但随着 2021 年夏天更广泛的 DeFi 收益率下降,Anchor 拒绝改变其目标利率。这使得 Anchor 的 20% 保证收益率变得越来越有吸引力。

自 2020 年初以来 USDC 的复合利率,来源:Dune Analytics

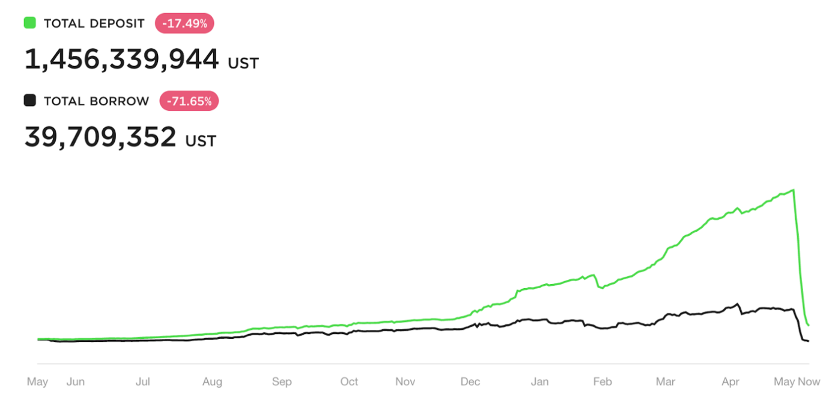

随着时间的推移,Anchor 的 20% 稳定收益率变得比稳定币的普遍收益率高出许多倍,这导致 Anchor 上的存款量快速增长,而借款需求的增长并无法匹配存款的增长速度。它最终使 Anchor 成长成了 TVL 最高的 DeFi 借贷协议。

随着时间的推移,Anchor 的存款和借贷的差异(最终导致其崩溃),来源:Anchor 协议

一个小型的新银行初创企业的生态系统出现了,他们只是向客户提供名义上的 20% 的收益,使用 Anchor 作为他们的后端。我们甚至开始看到 Anchor SPV,它们从家庭办公室吸收美元并推销 20% 的收益率。

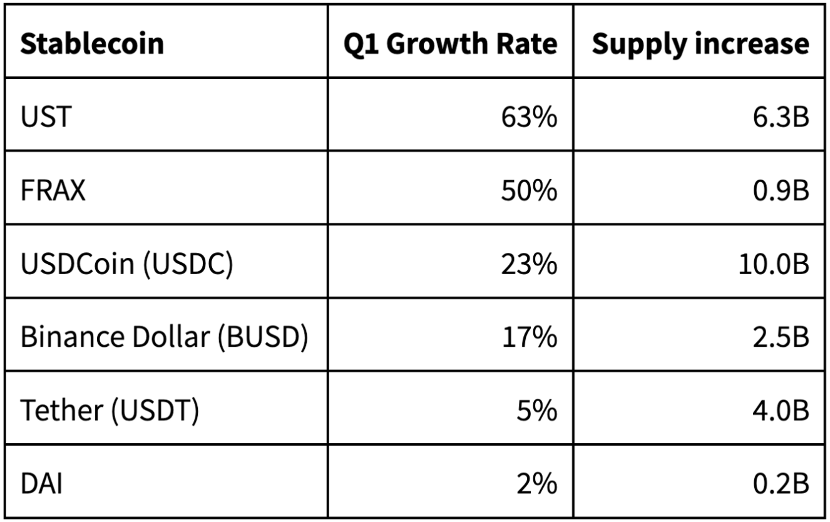

越来越多的美国国债开始被铸造,只是为了获得美国国债的收益而被存入 Anchor。在其鼎盛时期,Anchor 持有超过 140 亿美元的 UST,并成为几乎所有现存的 UST 的沉淀池。它以一己之力使 UST 成为世界上第三大稳定币。

UST 的供应量变化,来源:Messari

但这是可持续的吗?

显然不是,超过 100 亿美元的 UST 的 20% 的收益率,也就意味着每年超过 20 亿美元的利息支付,不可能只依赖借款人支付的利息来发放。链上收益储备需要支付差额。但随着 UST 存款的增长,收益率储备金迅速消耗。

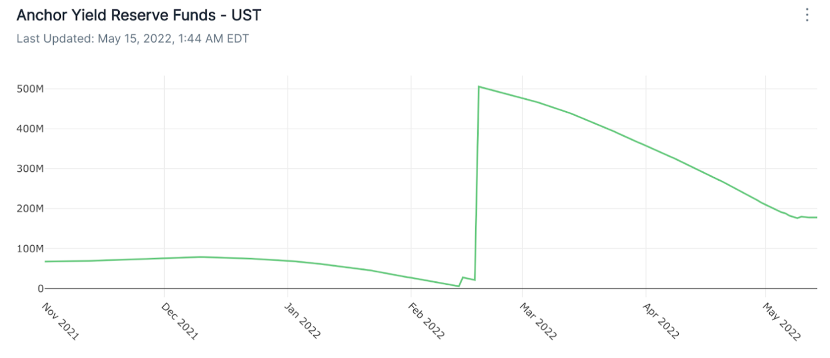

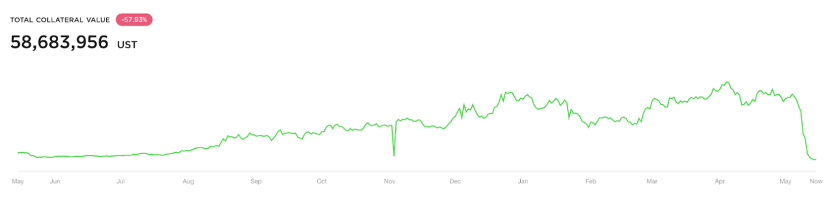

收益率储备基金,在 2 月中旬用 4.5 亿美元进行资本重组,来源:Flipside Crypto

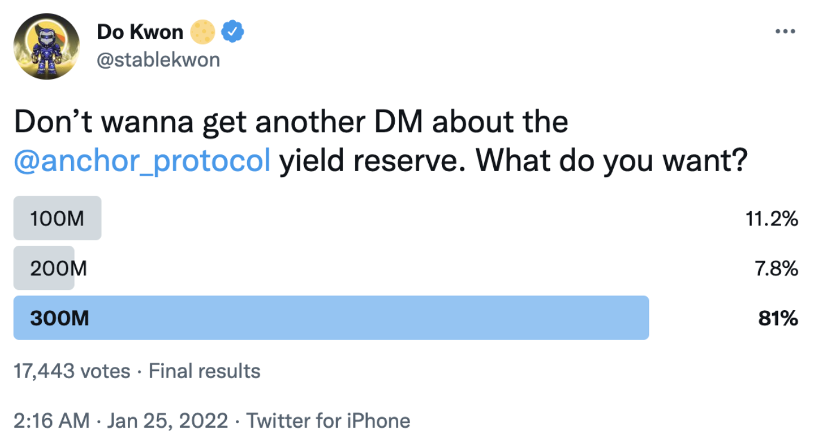

2022 年 2 月,面对链上储备金的不断减少,Do Kwon 被迫迅速用 4.5 亿美元的 UST 对储备金进行资本重组。

这一举动也正是 UST 崛起的最终原因。

不过 Terra 令人眼花缭乱的快速增长背后,是价格锚定机制「贪婪」的「胃口」,为了保证锚定必须要大量的资金支撑,因此 UST 在快速增长的背后,实际上也埋下了「祸根」。

那么问题来了,如果这显然是不可持续的,为什么还要这样做?他们为什么不早点停止呢?

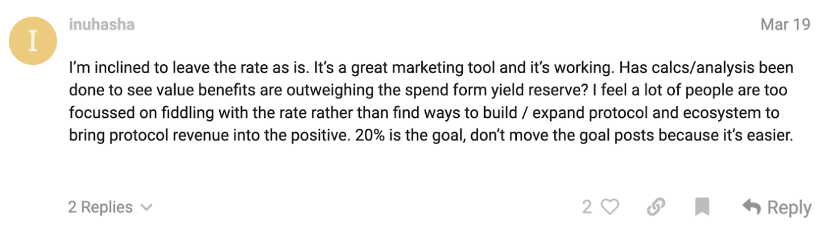

Anchor 的收益率背后的论据很简单。Anchor 对于 Terra 及其中心稳定币 UST 的更广泛采用至关重要。UST 的增长和 LUNA 价格的反作用力吸引了新的开发商和项目进入 Terra,加强了这个循环。有人认为,收益率只是一个必须支付的客户获取成本,直到 UST 成为加密货币中的主导稳定币。

Anchor 治理论坛上的评论,来源:Anchor 协议

尽管我们和其他许多人一样,都曾公开指出了 UST 和 Terra 的不可持续性,但 Terra 对所有的挑战都置之不理。Do Kwon 围绕自己打造了个人英雄主义的崇拜氛围,他会公开攻击反对者,并驳回关于 Terra 以及 UST 不可持续的说法。

Do Kwon 公开就 Terra 的未来偿付能力与 Algod 打赌 100 万美元,后者公开谴责 Terra 是一个庞氏骗局。Do Kwon 对其他批评者进行了公开赌注,赌局的总额达到了 1100 万美元。

Terra 社区对 Anchor 有着近乎「迷信」的信任。因为他们认为「支持」UST 的 LUNA 的市值是未偿还 UST 供应价值的两倍以上。因此,有人认为,即使在这种增长水平下,UST 也是安全的超额抵押。

因此,如果想要搞清楚问题所在,就必须了解 UST 的另一个关键机制:它是如何创造和赎回的。

你可以把 Terra 想象成一个中央银行:它有 UST 形式的负债,它有 LUNA 形式的资产,即其区块链的原生代币。中央银行有一个单一的任务:保持 UST 始终以 1 美元的价格交易。它通过「市场制造」UST 来做到这一点,它将始终以 1 美元的 LUNA(它使用链上的预言机来监测其价格)交易 1 个 UST。

这意味着如果 UST 的价格是 0.99 美元,套利者可以用他们的 UST 换取价值 1 美元的 LUNA。如果 UST 的价格是 1.01 美元,套利者可以用价值 1 美元的 LUNA 铸造额外的 UST。这两种机制都会使 UST 迅速回到锚定价值上。

从某种意义上说,所有未偿付的 UST 的价值是由协议所持有的所有 LUNA 抵押的。(Terra 也有链上储备,它通过对转账收取小额交易费来收集,但这是很小的。)

随着 UST 供应的扩大,人们对 UST 扩张的系统性风险越来越关注。为了缓解这些担忧,Terraform Labs 成立了一个名为 Luna Foundation Guard(LFG)的新的非营利组织,以支持 UST 的挂钩。其最主要的成员包括 Jump Capital,也就是 Jump Trading 的风险投资部门,以及 Delphi Digital。Jump 是所有加密货币做市商中盈利能力最强的之一,据传去年的利润高达数十亿美元,其中大部分正来自对 Terra 生态系统的大规模投注。

LFG 在 Jump Capital 和 Three Arrows Capital 的带领下筹集了 10 亿美元的资金,以建立一个比特币储备,使 UST 的支持多样化,摆脱对 LUNA 的纯粹依赖。这是在其初始资金 7200 万 LUNA(当时名义上价值超过 50 亿美元)之外的。

LFG 公开购买了价值近 30 亿美元的 BTC,目标是购买高达 100 亿美元的 BTC,成为目前已知的最大的 BTC 持有人之一,所有这些都是为了支持 UST 的储备。

因此,UST 背后的储备实际上由大量的 LUNA 以及 LFG 的 BTC 储备组成。Terra 社区完全相信其中央银行现在是如此的财大气粗,以至于牢不可破。

但是,当第二季度初,在对通货膨胀的担忧的刺激下,风险资产和加密货币市场开始抛售,LUNA 与 UST 市值的比例迅速下降。

1 月中旬之后 LUNA 的市值变化,来源。CoinMarketCap

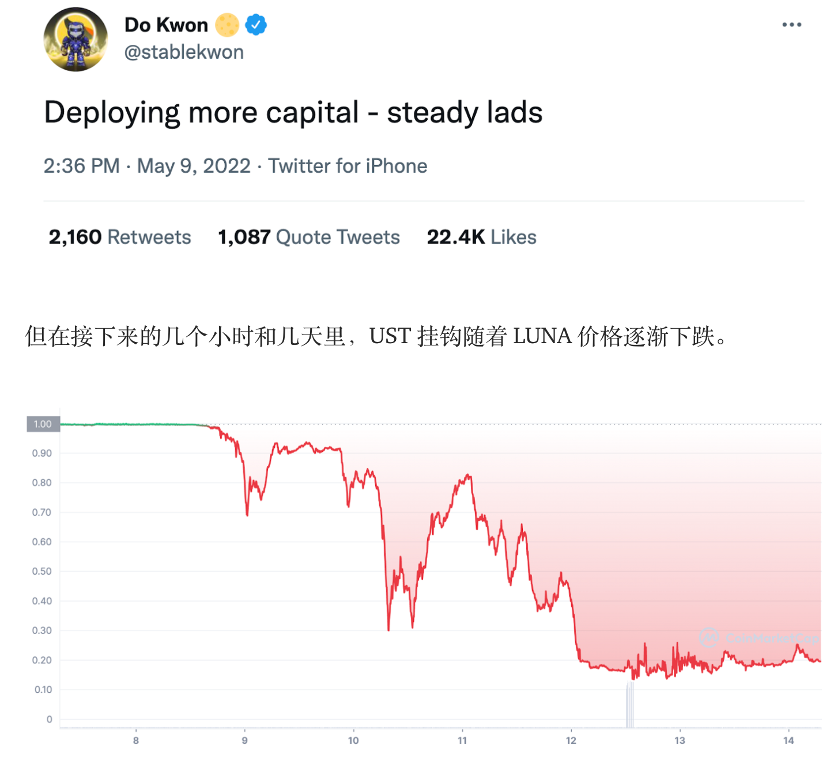

这种持续的下降趋势在 5 月 9 日迎来了一个拐点。一些鲸鱼账户从 Anchor 撤出了大量头寸,并通过 Curve(UST 最大的链上 DEX)抛售他们的 UST。这些销售的规模直接导致了 UST 的脱钩。

这引发了一场恐慌。更多的 Anchor 用户开始提取和出售他们的 UST,将其兑换成 LUNA 并出售 LUNA 以换取现金。LUNA 的总市值在几个小时内从 220 亿美元跌至到 110 亿美元,损失了 50% 的市值,突破了 100% 的抵押门槛。

至此,UST 正式陷入到了抵押不足的危险状况之中。

UST 在 5 月 9 日脱钩,同时 LUNA 价格快速下跌,来源:TradingView

市场反应剧烈,Anchor 的储户争相逃出。随后出现了全面的挤兑。这种急剧的抛售造成了剧烈的贬值,并加速了 UST 的下跌。

Anchor 的存款总额变化,来源:Anchor Protocol

虽然 LFG 拼命地回购被出售的 UST,但卖出的洪水无法阻止。当链上侦探发现 LFG 将 14 亿美元的 BTC 持有量转移到 Binance 时,由于担心 BTC 被市场抛售到已经混乱的环境中,整个市场都在下跌。最后,正如许多人所警告的那样,BTC 的低迷导致了 LUNA 的进一步下跌。

Do Kwon 和 Terra 社区预测,相信恢复挂钩只是时间问题。许多人认为,支持 LFG 的巨大资本,数十亿的 BTC 和 LUNA,加上 Jump Trading 和 Three Arrows Capital 等机构的既得利益,使得 Terra 大到了无法倒下的地步。

但在接下来的几天里,UST 的价格逐渐与 LUNA 价格一起越跌越多。

5 月 8 日以来 UST/USD 的汇率变化,来源:CoinMarketCap

投入了 LUNA 和 UST 的基金和做市商不得不进行紧急抛售,进而导致了整个市场根本无法「止血」。

随着越来越多的 UST 被赎回为 LUNA,为了满足所有的赎回,LUNA 不得不以越来越快的速度印刷。最初,LUNA 的铸币速度有一个每日上限(每天足以赎回约 2.9 亿股 UST),但为了清除积压,验证人投票决定放开这个上限,加快铸币速度。但市场没有能力吸收这种销售。Terra 的算法印刷导致它进入了恶性通货膨胀的漩涡,就像一个第三世界国家顽固地印刷贬值的货币来偿还其债务人。

LUNA 的恶性通货膨胀,来源: TerraScope

短短三天时间里,LUNA 的供应量已经从 3.45 亿爆增到 6.5 万亿,供应量扩大了大约 18,840 倍。5 月 12 日,LUNA 从所有主要交易所退市,从 60 多美元跌至不足 0.1 美元。Terra 区块链被停止了,因为治理攻击的成本已经降得很低,只需几百万美元,任何人都可以接管该链并造成破坏。

Terra 彻底崩溃,故事来到了终点。

Terra 现在正处于试图重建的过程中。但是,Terra 的崩溃彻底粉碎了加密货币市场。比特币下跌了 20%,大多数代币在一个混乱的星期里跌去了 50% 甚至更多。数百亿美元的财富蒸发。不计其数的散户投资者失去了他们的财富,那些在 Terra 上下大赌注的基金倒闭了,而那些在区块链上建立的企业家现在正在寻找新的家园。

现在看来,尘埃已经落定。但还有两个最后的问题:第一,Terra 曾经是否有机会改变糟糕的结局呢?第二,Terra 的失败会造成什么样的长期影响?

即使难逃失败的命运,但 Terra 原本完全可以让结局不至于如此具有破坏性。根据传言,LFG 仍然持有超过 10 亿美元的 BTC 尚未使用,但仍放任 LUNA 进入恶性通货膨胀,这无疑伤害了 LUNA 持有人和 UST 持有人。Terra 在失败前仍然是一个具有蓬勃发展的生态系统的一层公链。作为一个纯粹的区块链,它有一个潜在的 「企业价值」。在 UST 崩溃后,该系统突然被大量的坏账所困扰。当一个中央银行的负债超过其资产时,只有一件负责任的事情可以做:拖欠债务,并与自己的债权人进行谈判。

如果 Terra 区块链的赎回被暂停,Terra 为 UST 持有人提供一个偿还计划,那么也许区块链可以存活下来,UST 持有人可以为他们所持的股份获得一些补偿。但相反,他们什么也没做,LUNA 过度膨胀,失去了所有的购买力,使区块链本身变得毫无价值。现在有人说要从头开始重启一条新的链,并空投给那些在挤兑发生前的 UST 持有者。

但是,问题的根源实际上是 Anchor。Anchor 在收益率崩溃的时候保证常年 20% 的年利率,实际上是把自己变成了一个庞氏骗局。UST 在 Anchor 存款之外几乎没有外部应用场景。这意味着 LUNA 的主要价值主张如下:你购买 LUNA 来铸造 UST,将其存入 Anchor,然后以其他 UST 的形式获得利息。LUNA 是这场游戏的门票,由于 UST 从未实现其最终目标。作为主流稳定币被广泛采用,这场游戏以唯一可能的方式结束。

这给我们留下了最后一个问题,Terra 的失败会造成什么样的长期影响?

最明显的是,像 UST 这样的「seigniorage shares」式的算法稳定币的可信度会大打折扣。自从最初的算法稳定币 Basis 白皮书发布以来,人们早就察觉到了稳定币死亡螺旋的可能性。但是 Terra 的失败已经把这一点烙在了加密货币行业历史的记忆之中。曾经活跃的算法稳定币要么已经彻底失败,要么在上周也出现了大规模的贬值。

我们已经在可以想象的最大范围内进行了实验。Terra 的崩溃很可能是稳定币市场的丧钟。

Terra 的失败带来的第二个后果是监管压力的增加。稳定币和 DeFi 的监管很可能会迅速到来,而且会比以前更具惩罚性。上一次我们看到一个头部加密资产出现这种崩盘还要追溯到 2018 年的 BitConnect,其发起人很可能会因为这场「庞氏骗局」被美国证券交易委员会起诉。我们已经看到了耶伦对稳定币监管的呼吁,以及美国国会对 DeFi 风险进行的听证会。

最后,Terra 的崩溃是一个关于傲慢的故事,以及凸显了不惜一切代价寻求增长的恶果。承担风险和参与开放式创新是创业精神的核心,也是 DeFi 的全部内容。但是,巨大的自由也需要等价的责任,当这种责任被忽视时,我们都会为之付出代价。