常言道,信心比黄金更重要。在 2022 年加密货币市场经历了中心化机构崩盘、频繁的黑客事件后,散户们看紧钱袋子,开启从中心化交易平台的提款运动,传统机构的入场步伐随着接踵而来的负面信息也放缓下来。于是,重建信心成为 2023 年的行业发展主题之一。

散户的信心靠几根市场的大阳线就很容易被修复,而机构和老钱们则需要政策的支持和基础设施完善来构建信心的金钟罩。看到这样的市场需求,加密托管平台 Cobo 近期将推出多年的 Loop 联盟(加密货币跨平台清算和结算网络)全新升级为 Cobo SuperLoop (交易所场外托管与结算网络),可以实现交易团队在控制资产的情况下在交易所进行交易,在为资产安全保驾护航的同时,帮助重建交易机构与交易所之间的信任,以激活加密市场的流动性。

信任危机要靠无信任假设的技术化解

FTX 等中心化机构的崩溃带来的不仅是用户资产受损,关联交易、挪用用户资产等问题引发的严重信任危机才更为致命。FTX 事件发生后的很长一段时间里,即便中心化交易所纷纷提供了资产证明,余额却依旧出现大幅下降,不论是巨鲸还是普通持币者的链上钱包余额都出现了净余额增长。

实际上,虽然中心化交易平台因操作和交易的便捷性,从而占据资产存放的大部分份额,但这些平台不仅面临着中心化机构作恶的潜在风险,且还有着黑客各式各类的攻击风险及丢币等人为不可控因素。加密行业被黑客视为“流奶与蜜之地”,根据慢雾区块链被黑事件档案库(SlowMist Hacked)统计,2022 年安全事件共 306 件,损失高达 43.82 亿美元(按事发价格计算)。

受 FTX 事件影响,美国 SEC 甚至就加密托管问题调查投资顾问,根据美国法律规定,如果投资顾问不符合保护资产的某些要求,则不能托管客户资金或证券。不过,虽然各国因 FTX 等事件对监管政策进行了收紧,但要想通过监管降低 CEX(中心化交易所)的资产风险也非易事,跨国协调难度不言而喻。

相比 CEX,钱包和 DEX(去中心化交易所)似乎成为更多用户资产存放的主流选择,但风险依旧存在,特别是资金规模大的用户。其中,钱包有着黑客攻击、私钥丢失的风险,而 DEX 虽然将用户资产托管于智能合约,解决了盗用等人为因素产生的运营风险,但交易深度和流动性有限,使得其交易体验无法与 CEX 相媲美。

CEX 等资产安全风险背后,说到底还是交易和资金混合。其实,交易、清算和结算环节的严格分离一直是传统金融有效预防风险的手段之一,所以可以看到传统托管行业中,严格的托管资产隔离制度让各方角色权益得到保障,即便破产后的委托资产也不会像 FTX 等那样被列入清算资产,让委托人陷入维权难的窘境。但即便 CEX 实现了交易和资金托管功能的分离,中心化机构本身带来的风险仍无法真正被化解。

在这个背景下市场需要独立第三方提供的解决方案。Cobo 全新升级产品 SuperLoop 就是一个尝试,通过技术创新保证资金独立安全,帮助 CEX 和用户重建信任。SuperLoop 的前身 Loop 联盟,由 Cobo 于 2019 年推出,允许供联盟成员(如交易所、交易机构等)完成资金托管后在链下即时结算交易,而升级后的 SuperLoop 将成为交易所场外托管和结算网络,可让用户保持对资金掌控的情况下,也能在交易所进行交易。

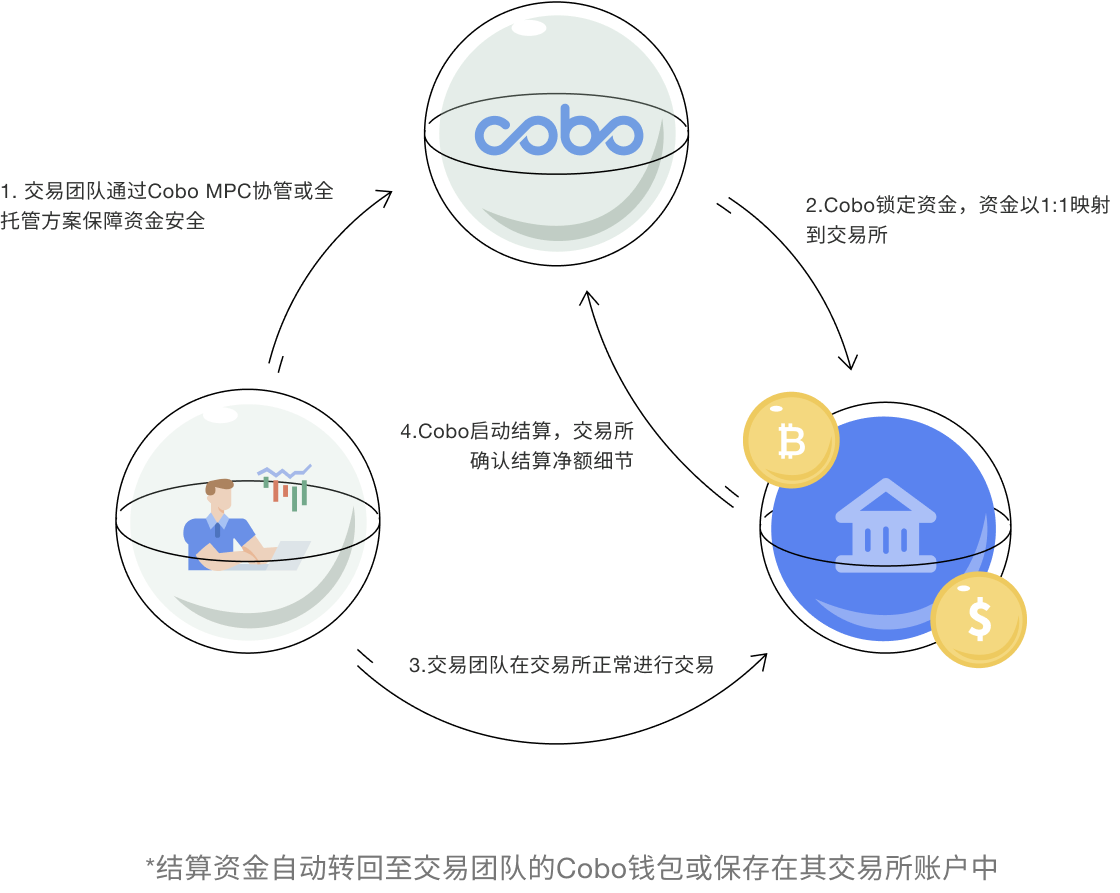

具体如何实现?SuperLoop 允许用户使用基于 MPC(Multi-Party Computation,多方安全计算)的多方协管方案,无需预先为他们在交易所的账户注资,即可通过映射(mirror)的资金在交易所进行交易。Cobo 作为技术托管第三方,可协助用户按需锁定其在 Cobo 托管的资金。交易前,该笔资金将会以 1:1 的比例映射(即无实际的资金转移)到用户所选择的交易平台上。用户可以使用映射资金在所选的交易平台自由交易,交易完成后再通过 SuperLoop 进行结算。

对于对冲基金/做市商、大宗经纪商、资产管理团队、VC 基金和家族办公室等交易团队而言,通过 SuperLoop 在 CEX 映射资金,不仅可以让资金避免链上转移风险,还能提升资金利用效率,降低机构接入多个交易所的成本和门槛。当然,对交易所来说,SuperLoop 的这种模式也将帮助增加交易所的透露度,降低交易对手风险,并吸引更多的交易团队及更高的交易量,增加交易活动,甚至还能确保交易团队在执行交易前的履约能力。

值得一提的是,若交易用户和交易所均在 Cobo 开设了全托管账户,那么通过 Cobo SuperLoop 进行交易还可避免在网络时常拥堵的链上执行,享受零交易手续费和资金即刻到账的双重体验。

通过将交易和资金分离,Cobo SuperLoop 的托管用户无需担心资金安全,也能享受 CEX 便捷的操作体验,且资产还更具效率和灵活性,而 CEX 也将重获交易量。

双重方案为资产安全兜底

除了加密货币世界原住民,传统世界的玩家也正加速进军加密市场的步伐,但对于资金体量较大的机构用户而言,安全问题正使其陷入进退两难的境地,若选择钱包储存,那么除了面临黑客攻击外,私钥如何备份、由谁保管等亦存在风险,且交易需求下还会因在各交易平台进行多次登录和交易时的多重授权面临资产风险。另外,虽然不少 CEX 面向机构客户推出了相关的托管解决方案,但这种“既当运动员又当裁判员”的方式暗藏风险。

相比之下,第三方资产托管作为加密货币基础设施的重要组成,成为传统机构用户入局的重要桥梁,而安全作为托管人的核心任务,也是市场竞争的主要竞争因素之一。为了打好资金安全的基本功,SuperLoop 配备了 MPC(Multi-Party Computation,多方安全计算)协管和全托管的双重方案,旨在将风险关在保险盒之外。

Cobo MPC 协管解决方案采用了最前沿的 MPC-TSS(Threshold Signature Scheme)技术。运用 MPC-TSS 技术,多方(即客户、Cobo 以及客户指定的第三方)各自管理一个私钥分片,通过分布式计算的方式完成创建、签名和恢复私钥等动作,任何一方的私钥都不会因为协同交互而泄漏,且分裂前的私钥也不会以任何形式存在于任何地方。

MPC-TSS 技术确保个人和企业能够更加方便、安全、满足业务逻辑地使用密钥。相比多重签名等技术,MPC-TSS 具有消除单点故障、有效降低交易手续费、提升运营效率、支持灵活部署、私钥分片安全储存等优势。

而在 Cobo 全托管解决方案下,用户的资金将存放在 Cobo Custody 平台下,用户可享受 Cobo 的银行级的资金保护,无需担心密钥共享管理或服务器维护。

随着 Cobo 等托管平台不断完善资产安全底线,或将进一步打破传统机构进入加密市场的壁垒。

加密托管平台同台竞技,SuperLoop 有何优势?

随着越来越多传统玩家将加密资产列入投资标的,加密平台的托管资产规模(AUC)也得到迅速增长。市场分析机构 Bernstein 在最近的研究报告中指出,到 2033 年,托管收入机会可能从目前的不到 3 亿美元增长到 80 亿美元。

这也印证了加密托管仍是个值得深入挖掘的新战场,这块“大蛋糕”自然也吸引着新旧世界玩家争相分食。例如,花旗银行通过瑞士加密货币托管公司 Metaco 进行数字资产托管;高盛正在探索加密资产市场托管业务;富达推出加密货币机构级投资托管平台;纽约梅隆银行已获金融监管机构批准,向客户推出加密托管服务等等。

要想在竞争白热化的托管赛道中分得一杯羹,打造差异化卖点打动用户是关键。放眼整个加密托管行业也都瞄准这个市场机会,在积极研发和 Cobo SuperLoop 类似的产品。对于交易所和交易团队来讲,目前考虑的可能并不是要不要接第三方托管的问题,而是如何选择更合适的第三方托管。

交易所方面首要考虑的问题是第三方托管对自身业务的入侵程度。有的机构的托管方案要求交易所在托管平台托管资金,甚至进一步要求交易所将客户在交易所的部分交易数据传给托管平台,显然这些会增加交易所的负担,而且有的条件对交易所来说难以接受。

托管平台是否能够真正实现基于 MPC 多方协管也是一个重要考量。MPC 协管要求私钥分配在不同多方手中,如果托管资产从 MPC 托管账户移动,即使依然保管在平台内部,也意味着资产的安全性可能会降低。此外还有对接的难度和投入人力,托管平台的合规和安全等级等,也会影响交易平台选择托管方案。

抛开商业模式,由于大部分国家在加密托管监管上的缺失,成熟合规的加密资产托管成为了传统大型金融机构进入加密市场的先决条件,也是赢得更多机构用户信任的关键因素,特别是牌照和合规审核可带来强有力的信用背书。

在以上几个方面,Cobo SuperLoop 都进行了充分优化,不会对交易所业务产生入侵,只是通过资金映射方式作为交易所入金的一种补充渠道,交易所和交易团队之间的交易流程一如既往。此外,Cobo 持有美国、香港、立陶宛和迪拜的牌照许可,并已获得 SOC 2 Type I 认证 。此前 Cobo Loop 就已获得 bit.com、Deribit、F2pool、BitFuFu、Pionex、MXC 等用户参与,涵盖交易平台、矿池、云算力等领域。随着 SuperLoop 即将正式发布,BitMart 已经正式宣布将加入 SuperLoop 网络,并且还有多家头部交易所紧密对接中。

托管行业是加密和主流世界连接起来的重要基础设施之一,只有不断发展迭代服务才能满足更广泛的市场需求。SuperLoop 这类产品升级背后体现了托管行业的不断成熟,将进一步促进加密行业的发展和普及,而具有可编程性的 Crypto 世界也意味着未来加密托管或将较传统资产托管更为多元化的服务。