当 SUSHI 在一天之间相继上线了 OKEx、火币、币安三大交易所,这场社区对 VC(风投)的掠夺故事达到了一个新高度。这可能是第一个,在面世不到 100 小时就连续上线顶流交易平台的项目。

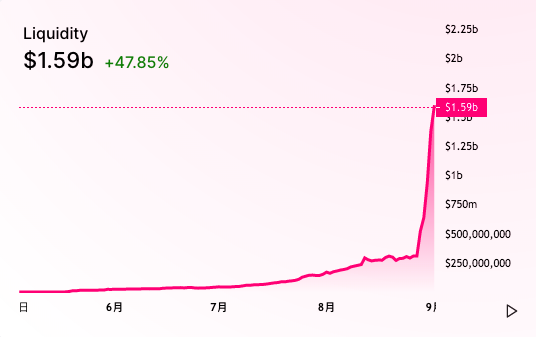

SushiSwap,一个复制了 Uniswap 的 DEX,在不到 100 小时的时间里,用一种看似简单但越想越高级的玩法,为 Uniswap 这个 DEX 龙头带来了两点改变,先是将 Uniswap 的流动池锁仓量提升了 5 倍,然后又抢走了 Uniswap 近 80% 的流动性。

原本 Uniswap 的故事已经接近完美,一家凭借 AMM(自动做市)机制的去中心化交易平台单枪匹马挑落众多中心化交易平台。但 SushiSwap 只用了三天,故事貌似就要换主角了。

5 倍流动性上涨、抢走 80% 流量、一天上线三大所,这一切操作的驱动,全靠社区。

为什么 Uniswap 的流动性池锁仓量会涨 5 倍?

毫不夸张的说,Uniswap 现在可以被看作是中心化交易平台的最大对手,24 小时内超过 4 亿美金的交易量,已经超过美国最大的中心化交易平台之一 Coinbase Pro。在《Uniswap 大迁徙》后,Uniswap 的流量、锁仓量、交易量、用户量,持续上涨。但即使这样,也只让 Uniswap 的锁仓量来到 3 亿美金的位置。

SushiSwap 的出现,就好像打开了魔盒。

这个魔盒的关键就在于 SushiSwap 代币 SUSHI 的玩法。

从 Uniswap 上的 LP(流动性提供者)的角度,作为一个散户,是在冒着无常损失的风险之下,没有任何提供流动性的奖励。如果散户给一个交易对前期提供了流动性,之后大户、VC 进来了,收益就会被稀释,散户早期的参与也没有得到有倾斜的奖励。

而在 SushiSwap 里面,是更倾向于散户的。

LP 在 Uniswap 可以获得 0.3% 的手续费奖励,但仅限于 LP 提供流动性的时候,如果 LP 赎回了抵押资产,手续费奖励也随之停止。但 SushiSwap 不一样,SushiSwap 的 LP 可以获得 0.25% 的手续费奖励,剩下的 0.05% 将用于回购 SUSHI 代币。

即使 SushiSwap 的 LP 离场,不提供流动性了,前期的 SUSHI 还是会继续积累平台协议所积累的费率。

SushiSwap 会不会带走 Uniswap 的流动性?

答案将在两周后将揭晓。

在 10 万个区块,也就是大约两周后,SushiSwap 将会做迁移工作。在 SushiSwap 上抵押的所有 Uniswap LP 代币都将迁移到 SushiSwap 合约上,在 Uniswap 上先用 LP 代币赎回资产,然后放进 SushiSwap 的新池子中。

而现在,SushiSwap 锁仓 13 亿美金,Uniswap 16 亿美金,SushiSwap 已经拿到了 Uniswap 上超过 75% 的流动性。

主流的交易对,包括 ETH/USDT、COMP/ETH 等,基本上 90% 以上的 Uniswap LP 代币已经到了 SushiSwap 中。如果 LP 不解除抵押,那么两周后,这些流动性将全部从 Uniswap 上迁移到 SushiSwap。

这将会是一场 DEX 流动性的掠夺。

或者说,这是一场社区对 VC 的掠夺。

社区币的趋势

回想一下最近的 DeFi 运动,一开始是去中心化对抗中心化,现在这场对抗已经告一段落,DEX 日均 8 亿成交量,DeFi 锁仓超过 100 亿美金,一切数据已经说明这场 DeFi 运动有了不小的成绩。现在的 DeFi 运动分成了两派,VC 币和社区币。这两派的标志性区分,就是代币是否充分分发。

近日有相当多的大 V 和意见领袖质疑一些被 VC 投资的协议/去中心化交易所,分配给挖矿的份额过少,让社区资本都给早期 VC 投资人打工。不难看出,这是一场蓄势已久终于爆发的争论。

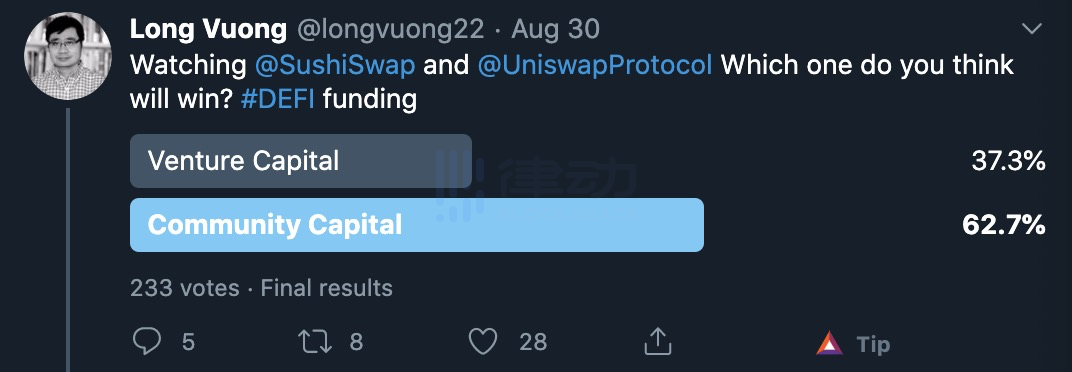

Tomochain 创始人在推特上关于 VC 还是社区资本会赢的投票,社区资本以 62.7% 的票数胜出。

而 SushiSwap 的出现,就像是《让子弹飞》中散落满地的枪,把除 VC 外的投资者的怒,勾了出来。

COMP 是一个 VC 币,背后有 Coinbase 和 a16z,如果 Uniswap 发币也同样属于 VC 币,这些币在刚上线的时候价格会很高,同时,VC 会提前获得代币。

而社区币的代表,比如 Aave、YFI,还是刚刚上线的 SushiSwap,这些项目完全靠社区驱动。YFI 的火热让我们看到了无预挖、社区参与公平性对于社区的驱动能力,而 Uniswap 背后投资人对于 Sushiswap 的激烈反应,也与当年 Compound 看到 dForce 旗下飞速升起的 lendf.me 的反应一模一样。在毫无预算和宣传的情况下,Aave 的锁仓量一度达到了 DeFi 领域第一,YFI 市值在 DeFi 领域排名第三,靠社区驱动,影响力远超 VC。

大家想要的,就是我们能与 VC 公平竞争,区块链从来不会改变财富分配,社区币也不能阻止资金大户入场,但起码,大户和我们都同时进场的,我的一块钱,与大户的一块钱,在同样的时间内,可以获得同样的奖励,这就足够了。

SushiSwap 相当于复制了一个 Uniswap,但是让 VC 版本的 Uniswap 变成了社区版本的 Uniswap,它采取了最轻便的做法,复制了 Uniswap 几乎所有内容,但只修改了经济机制,而这也是最能影响用户选择的改变。

治理代币的价值

热潮之外也出现了一系列值得思考的点,首当其冲的,是治理代币价值的问题。

关于 Aragon 的代币除了投票功能以外,是否有财务价值的问题,社区的争论已久。DAO(去中心化组织)作为和 DeFi 息息相关的板块,在最近的一段时间引起了大范围的市场关注。而 YFI 的创始人 Andre Cronje 著名的一句话是自己的 YFI 代币毫无价值,而市场的反应并没有按照他说的情形走下去。是市场错了吗?

事实上,从律动 Blockbeats 的角度看来,治理代币并不能简单地定义有价值或无价值。定义是否有价值的核心和门槛,在于治理代币拥有的量。当一个个体只有少量治理代币(一币一权)时,它对于治理的结果是无足轻重的,作为一个独立个体拥有的治理代币,在此时是不具有现金价值的。用一个通俗易懂的概念来解释:在传统的股权世界里,一个股东收购另一个股东而成为公司的大股东,通常都是要支付一些溢价的。这个溢价,就是我们这里讨论的「治理」溢价:你多支付的,就是成为掌握多数治理权的价格。

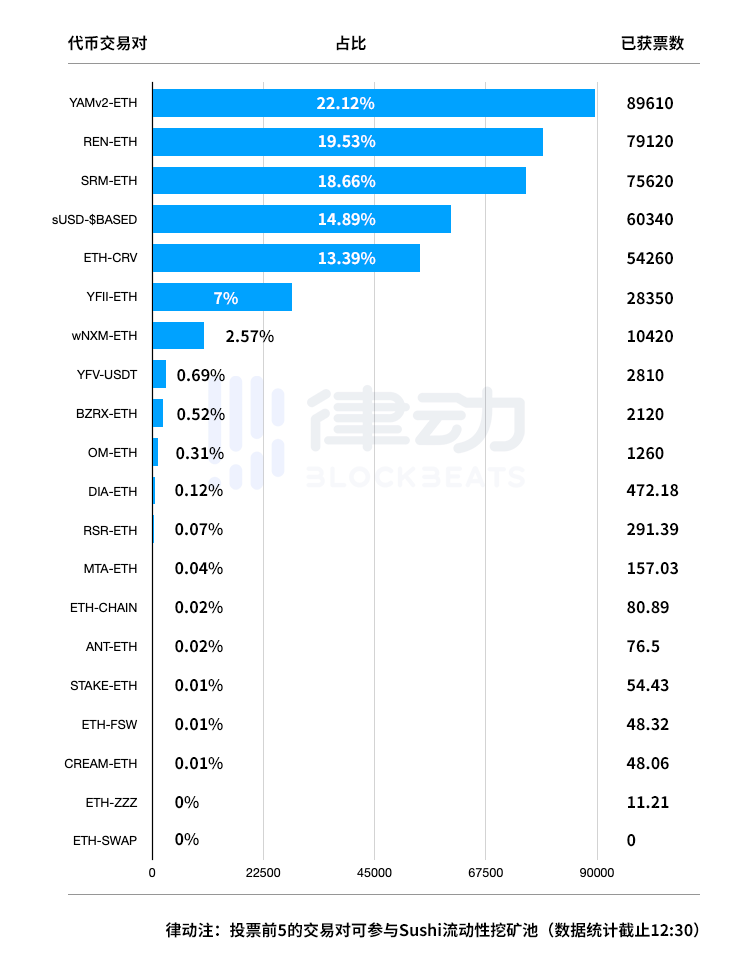

现在正在发生的事情也恰好说明了这一点:YFII 社区的核心成员,都在各大社区通过有偿购买投票权的方式来获得 YFII 被列入 SushiSwap 的支持者。领先的竞争者包括了 YAMV2-ETH,SRM-ETH,REN-ETH,sUSD-BASED,等等。在此时,能够集合起来为了同一个目的投票的治理代币就是有现金价值的。

本质上,这就是我们在各大中心化交易所上看到的投票上币。大家在 2019 年交易所平台币大热的时候,更多的关注的是交易所平台币的回购机制,而常常忽视了平台币作为投票治理代币的重要作用。而今天,寿司代币 Sushi 在去中心化金融领域,实现了同样的逻辑。

关于 DAO 的讨论仍在继续,很多去年大家以为只是畅想的东西到了今天也很快地成为了现实。去年的大阪 Devcon 上,律动 Blockbeats 的特邀作者写出了关于 DAO 的这篇思考文章《DAO 还有希望吗?——Mable & 蔡大 Devcon 手记》(点击原文链接即可阅读,强烈推荐),在今天看来,相当有趣。

*律动 BlockBeats 提示各位投资者防范追高风险,本文所提观点不构成任何投资建议。