Zerogoki是Duet的一个先行版本,所以先来讲讲Duet,然后再来说Zerogoki。

DUET

一、业务模型

1、赛道

:合成资产生成赛道

2、业务:

Duet Protocol是一种合成资产协议。所谓合成资产,就是在数字世界里复制现实世界的资产,实时映射实体资产的价格波动和投资回报,实现价值在数字互联网上的传递,切分和储藏。

3、铸造模式:

Duet 首创“超额抵押+算法稳定”双重资产铸造模式:

超额抵押

:可以超额抵押既有数字资产的方式铸造标准化的投资工具——“本位资产”Neutral Asset「稳定币」(DuetUSD、DuetEUR等),或直接合成「升调资产」如dTSLA、dGLD。

算法燃烧

:首次运用算法稳定技术铸造数字合成资产,依靠市场套利机制去支持资产价格锚定,没有人为操控,无需多余抵押,算法稳定铸造的金融资产依靠其机制的优势势必会拓宽数字资产的边界。

4、Duet使用机制:

比如说超额抵押机制:假设eth1500刀,抵押一个eth作为抵押物,根据参数1/3,一个价值550的dTSLA就会被生成(CDP合约)

然后可以进行很多事情,比如:

1、把dTSLA卖了换成美金

2、准备USDT去AMM里面做市(duet现在没有dex,未来会有),让没有做市的人去买(潜在的一个问题就是没有足够的抵押品,就没有办法去生成一个够大的dtsla的市场)

3、拿dTSLA到借贷平台里面

二、项目特色

1、超额抵押+算法稳定 双铸造方法

Duet则类似两者的结合,既可以超额抵押加密货币铸造合成资产,也可以通过直接燃烧DUET代币进行铸造。在Synthetix运行的第一年,曾经花费很大力气在维护Synths(即利用eth和snx铸造而成的合成资产)的价格上。为了让Synths的价格和真实资产相一致,官方通过激励在Uniswap上大量提供流动性,sETH/ETH在某段时间内是Uniswap上流动性最好的交易对,但是资金使用率却较差,等值的sETH/ETH所获得的交易手续费分成远不如其它交易对。

其中,通过引入算法燃烧直接形成合成资产,Duet可以不用刻意去维护生成的合成资产的价格。当合成资产的价格低于对应资产的价格时,用户可以买入合成资产,在系统中销毁,赎回等值的DUET代币,再在二级市场上卖出,获得利润。同理,当二级市场上合成资产的价格过高时,用户也可以购买DUET,并直接销毁以铸造合成资产,并在二级市场上卖出,完成套利。

2、资金利用效率高

1)与Synthetix对比:

合成资产经常因为资金利用率低而被诟病。比如Synthetix中,生成合成资产的主要方式是抵押SNX进行铸造,但是在SNX成为主流资产之前,可能不会有足够稳定的价格以及二级市场流动性。若抵押率过低,可能导致被清算。

所以此前Synthetix要求的抵押率为700%,现在也需要500%。由于抵押率过高,Synthetix中合成资产的规模也很受限制。Synthetix的整体抵押率约615%。

2)与Mirror资产对比:

虽然Terra中可以直接通过销毁LUNA生成稳定币,看似有100%的资金利用率。但是,在通过UST抵押借入mAssets的过程中,仍然需要150%的超额抵押。再加上股票的波动,用户的抵押率可能需要在200%以上,否则将很可能被清算。因此,要在协议内完成从LUNA生成合成股票mAssets的操作,资金的利用率仍然很差。

在Duet的设计中,可以通过燃烧平台币DUET,直接形成合成资产,也可以通过销毁合成资产,按预言机价格赎回DUET。这也是目前唯一一个可以直接通过平台币生成股票类合成资产的协议,具有100%的资金使用效率。

3、可接受铸造物多,底层资产规模不受限制

Mirror 只接受UST/MIR,Synthetix只接受SNX/renBTC/ETH做质押物,因此他们的底层资产的规模被限制在数亿美元规模,Duet Protocol接受 wBTC、ETH、USDT、DAI、LTC等十多种优质的资产作为铸造物,触及的底层资产规模超过1.3万亿美元。Duet Protocol 还接受DeFi世界里特有的资产作为铸造物,包括大型Swap协议里的LP token,大型借贷协议里的存款证明token,以有效的提升用户的资金效率,提高协议的可组合性。

(Synthetix 通过eth 和 syx 做超额抵押,超额抵押(8倍),抵押800美金差不多生成100美金的折资,生成的是susd,透过susd换成各种的比如说btc,seth 、seth 等)

4、对铸造人的风险

Synthetix 和 Linear 是 单一平台币作为抵押品 + 共享一个债仓。铸币方通过购买系统代币作为抵押品而承担额外的风险,且如果是Synthetix的模型每个人都分担债务,铸币方完全不确定他将欠系统多少钱。这种系统未来的扩容有很大问题,铸造资产会存在一定的风险。

5、Farm功能,提高资金利用效率+赚取收益

Duet有“Farming”模块,这会自动将用户的抵押品打出去理财,从而降低用户的迁移成本。此外,duet独特的算法稳定模型,允许用户无抵押,只用燃烧Duet代币即可生成合成资产,这种模式下的铸造人不用担心任何强制清算的风险,并且拥有100%的资本利用率。

三、开发路线图及未来规划

2021年6月6日将在CoinMarketCap上进行AirDrop;2021年6月中旬发布测试版“零号机”;2021年6月底DUET快速铸造模块上线;2021年7月中旬上线优化的超额抵押铸造模块长线,支持多资产抵押;2021年7月完成多链部署;预计2021年第三季度上线杠杆交易和借贷平台;2022 年第一季度, 跨链 zk dAssets 交易和基于社区的 dAsset的管理平台;2022 年第三季度,覆盖500多项核心资产,实现全球覆盖目标;第一个“弦章”——接受链下资产作为抵押。迁移数据服务器从传统IDC到IPFS网络,实现完全去中心化;

四、团队及投资机构

第一批投资方包括OmniLAB, DraperDragon, Everest Ventures Group, One Block Capital, Moonwhale Ventures, Dutch Crypto Investor, Cabin VC,LD Capital, Zonff Partners, ArkStream Capital,个人投资者包括A&T Capital合伙人。

第二轮投资者包括遍及全世界的投资机构和社区合作伙伴。如美国的AU21 Capital,位于瑞士、美国和印度等地的Arcanum Capital,美国的Paratone Capital,英国的ARKN Ventures,代表阿联酋和非洲的Phoenix VC和NewTribe Capital,来自德国的Curiosity Capital和Blockwall Capital ,来自澳大利亚和中国的42DAO Capital,来自越南的Titans Ventures,来自马来西亚的Shin Chan group,来自印度尼西亚的Avstar Capital,来自开曼群岛的Digital Assets Group Holdings,来自台湾的Mr.Block,来自英国和加拿大的One Piece VC,来自中国的7 O’ Clock Capital、N7 Labs、Conomico Capital,Snapfingers等。

此外,还有PrimeBlock Ventures(MXC labs)和Foresight Ventures(Bitget)等交易所的投资者。个人投资者包括Mask Network的创始人Suji Yan和数字文艺复兴基金会的董事总经理曹寅。

Duet与传统金融机构和券商的紧密联系,与LD Capital联合赞助了研究机构Muse Museum,有着强大的研究能力。

五、行业分析

1、行业概况

房产、股票等传统资产要进入加密领域依然没有很好的解决方案,直到Synthetix通过合成资产的方式,将大宗商品、法币汇率等的交易引入到区块链上,去年Mirror也首次将股票引入到区块链上,让所有加密货币用户都可以交易。

但是从现有机制来看,基本所有的合成资产都在采用超额抵押模型,资金利用率低,用户被清算的风险大。因为由于链上杠杆需求高,导致流动性租金高企,且收益率波动很大。而从代币价值来看,很多的经济模型设计缺位,导致DeFi代币内生价值不足。

2、市场规模

(数据采取日期:2021.07.26)

Market cap/ $24h trading volFDVTVLFDV/TVL币价/ $Synthetix(SNX)15亿9千万21亿15亿1.49.2Mirror(MIR)2亿2千万10亿10亿0.673.07

Zerogoki

一、业务模型

zerogoki是DUET的一个先行平台,压力测试+并行。

主要是两种资产:

REI:

平台通证,有治理权益,同时是铸造合成资产的原料。

zAsset:

zAsset包括无杠杆的美元锚定物ZUSD和其他杠杆代币,系统激励ZUSD作为报价资产。

系统在铸造/销毁模块(mint/redeem),任何两类资产都可以自由兑换,表现为一种资产的销毁和另外一种资产的铸造,兑换比率由zerogoki的预言机报价决定。

A.协议通证 REI

REI为Zerogoki的核心资产,用于作为合成杠杆资产的燃料,每铸造$1的合成资产,就会燃烧掉价值$1的REI。合成资产与REI是双向互通的,同样赎回$1的REI需要燃烧价值$1的合成资产。从长期来看,随着合成资产的供应量增长,REI的总量将进入通缩,实际总量将逐步减少。

REI的初始发行量为42,000,000枚,初始分配计划如下:

REI是系统内的主资产,是合成资产的铸造来源。用户在mint模块中销毁REI,获得合成资产zAsset。随着更多的合成资产被铸造出来,被销毁的REI会越来越多,所以REI的总量会随着零号机支持的合成资产的种类和规模增长而降低。REI的初始总量是确定的,而zAsset的销毁会增加REI的流通量。故而REI是Zerogoki合成资产和系统外资产的价值桥梁。

B.美元锚定资产 zUSD

zUSD是零号机系统内的美元稳定币,以REI的美元价格的单位1标记,在零号机系统内与REI的兑换比例始终默认为$1。zUSD还承担了其他zAsset的报价资产职能。

C.杠杆代币 zAssetXL

零号机计划支持以下杠杆代币铸造及交易,涵盖了新型加密资产及传统资产的股票、商品、债券、金融指数、外汇一共六大类别。该资产铸造价格由Zerogoki的预言机报价支持。

支持杠杆代币的类型

zBTC 3L 合成BTC3倍多zETH 3L 合成以太坊3倍多zVIX 3L VIX波动率指数3倍多zUST 20L 美国10年国债期货20倍多zXAUUSD 10L 黄金现货10倍多zEURUSD 20L 欧元/美元20倍多zNDX10L 纳斯达克100指数10倍多

以上杠杆合成代币会在一个月内逐步上线,后续更多的基础资产上架留待社区投票推选。

二、激励机制

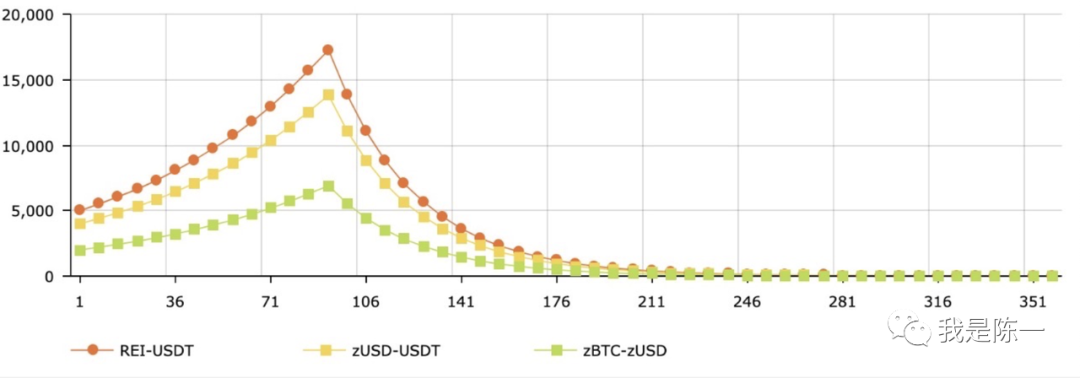

系统将激励REI/USDT,zUSD/USDT, zUSD/zAsset 流动性提供者和持有REI参与治理锁仓的用户。流动性提供者将获得占初始总量50%的REI分配,其中REI/USDT,zUSD/USD流动性池将分别获得这部分分配中不低于25%的部分。其余部分由杠杆代币与zUSD的流动性池分配。激励释放速率在前期根据REI的流通规模同期增长,后期逐步放缓,原则上流动性挖矿的激励将在一年内释放完毕,以便于市场上有充足的REI支持合成资产铸造和交易需求。流动性挖矿释放速率曲线:

零号机选用Uniswap V2 作为交易平台并接受V2 LP作为确认激励的凭证。在未来切换激励机制会设计兼容Uniswap V3或自建swap模块。

整个项目评级蛮好的,会持续关注DUET,不管是前期想要挖矿、套利还是打算有长期信仰的小伙伴们都可以持续关注。