本文谨代表作者个人观点,不代表火星财经立场,该内容旨在传递更多市场信息,不构成任何投资建议。

本文作者 | 火星特约撰稿人许超逸,BKFUND创始人

关于作者 | 许超逸,BKFUND创始人,国家教育部首批优秀创新创业导师,江苏省科学技术协会特聘创业导师,拥有十五年高科技行业研发、市场、管理经验,2013年开始研究比特币与区块链技术,累计投资全球超过 40 家创新型区块链公司,获“金投榜”最佳区块链投资人TOP10 等称号。

2020年5月12日,“比特币第三次减半”如期发生,这本应是2020年区块链行业最大的看点与希望,而残酷的现实却给所有的从业者打了一记响亮的耳光,比特币价格并没有如预期那样疯狂上涨,全网算力却依然居高不下,很多矿工艰难为继。

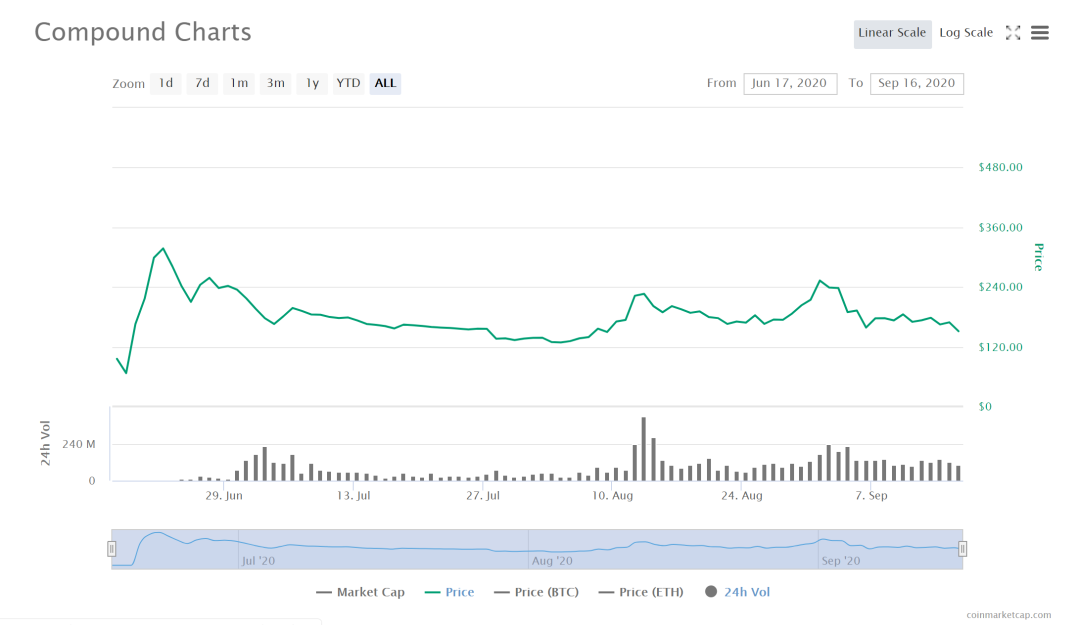

正当人们快要对2020年的区块链行业感到迷茫、快要失去信心与方向之时,Compound所开启的“借贷挖矿”打开了另一扇门,很多用户惊奇的发现,在Compound进行借钱,不仅不花钱,还可能会赚钱,这使得加密货币的借贷市场活跃度与成交量大幅度提升,而Compound所发行的COMP代币在一天之内暴涨十倍,市值一度超过MakerDAO。

图1:Compound代币市值与价格

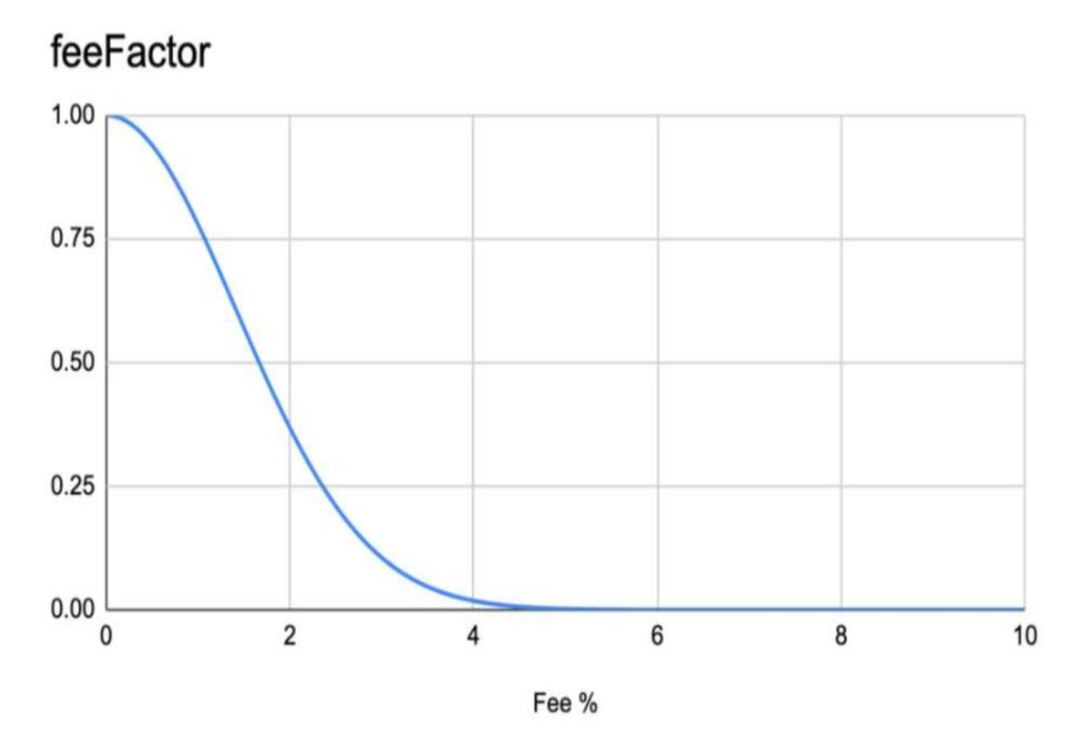

不久,Balancer通过发行BAL代币的方式激励用户为Balancer上面的自动做市商AMM提供流动性资金支持,并在代币的分配算法上向交易费率较低的资金池倾斜,使越低的交易手续费资金池能得到更高的BAL奖励,相对于借贷协议的小众市场,Balancer真正开启了“流动性挖矿”的全民狂欢。无论是“极客程序员”或是“投机爱好者”,大家惊奇的发现,只需要宣布一句“可以来做流动性挖矿”,甚至是挂着”流动性挖矿“的羊头卖着”抵押代币挖矿“的狗肉,数千万美金甚至数亿美金的资金就会在倾刻间立刻蜂拥而至,代币价格爆翻数十倍甚至百倍。

图2:BAL代币分配权重与手续费对应关系

如果说Balancer的“流动性挖矿”为区块链的创业者们打开了一个新的脑洞,那么yearn.finance(YFI)在DeFi发展史上则更有标志性意义,该代币价格在43天内从3美金上涨至3万美金,涨幅达1万倍,成为2020年DeFi行业无可争议的巅峰之作。而比价格涨幅更加重要的是,yearn.finance带给后来者极其深远的影响:

其一,极致的代币分发模型。相对于区块链项目动辄保留相当一部分比例代币回馈早期投资机构或者作为创始团队奖励的做法不同,yearn.finance的代币分发模型采取了极致的公平做法,设定了3万枚的代币数量硬顶,全部通过公开挖矿的方式产出,无预挖、无私募、无ICO、无创始团队保留,所有人获得代币的途径与方式是完全公平的,即使是创始人Andre Cronje也没有任何特权或者先挖优势,颇有比特币时代的原教旨主义色彩。

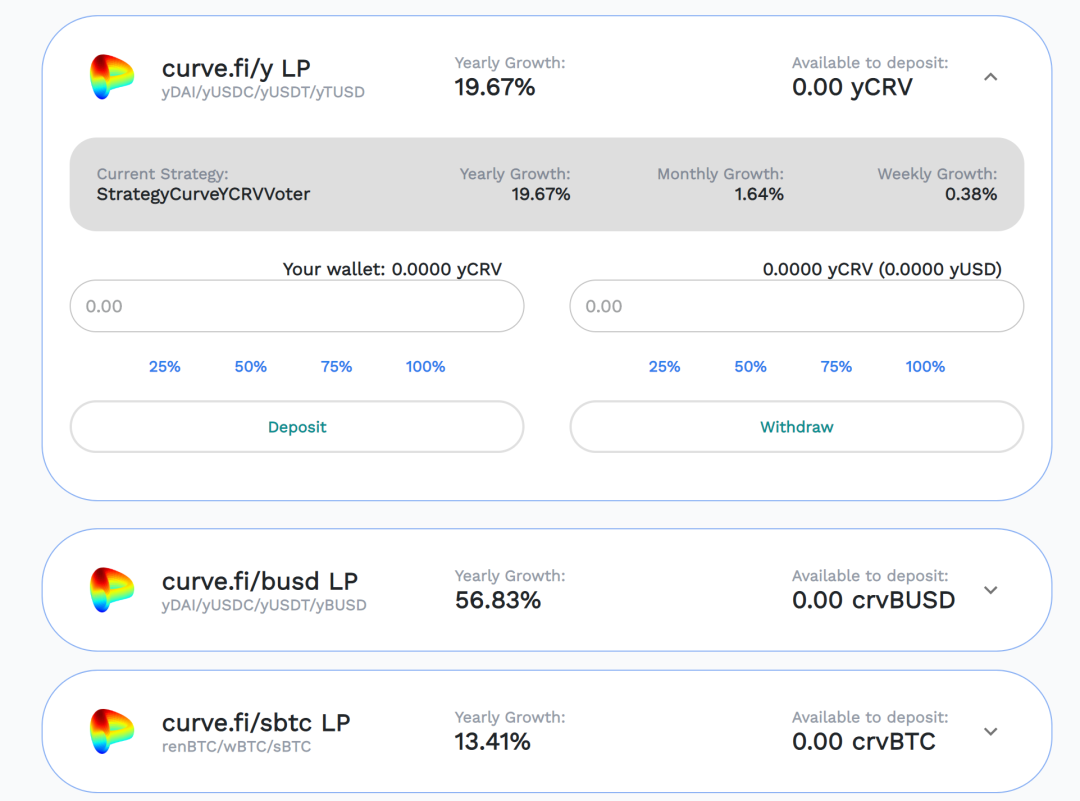

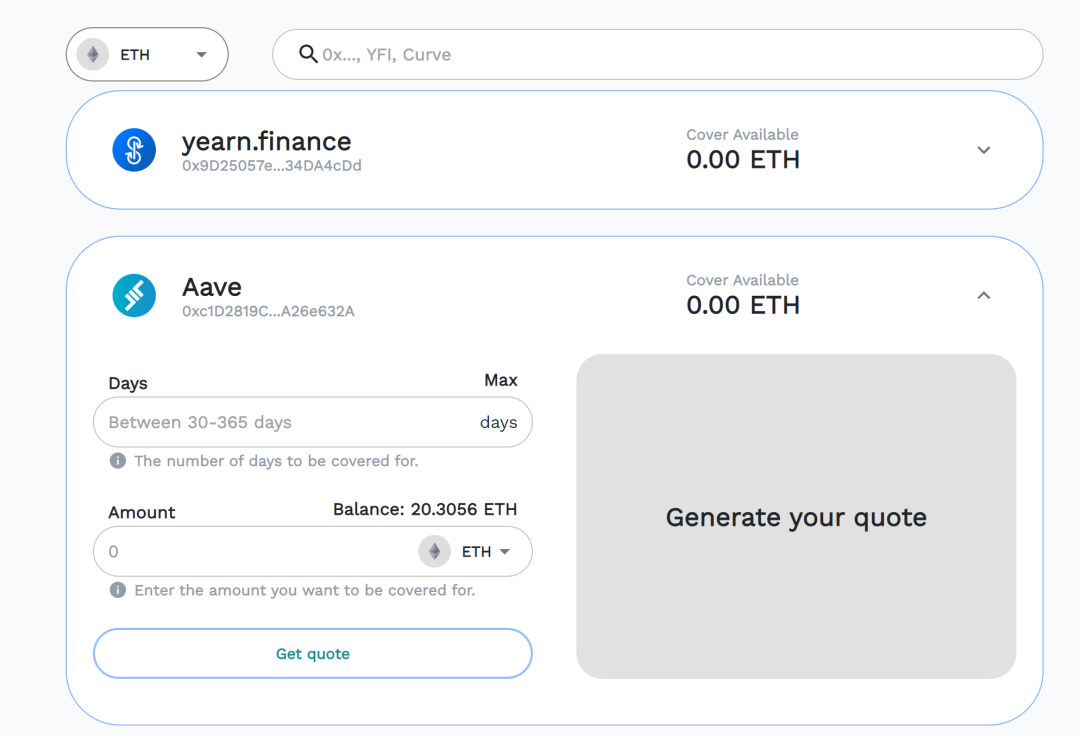

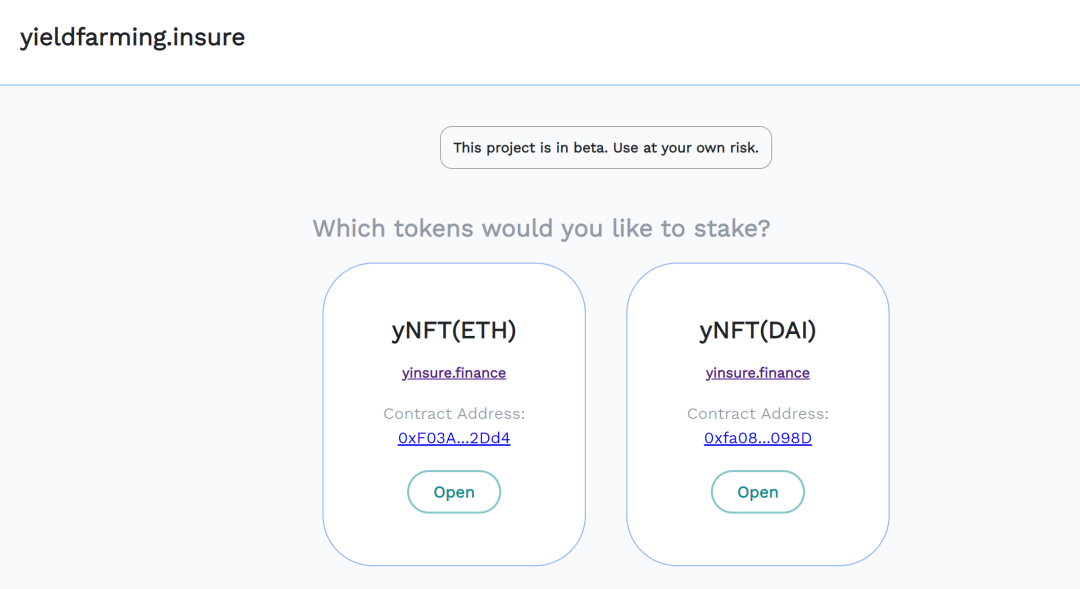

其二,开创乐高积木式DeFi金融时代。yearn自身的系统包括yearn(聚合收益器)、ygov(治理)、yinsure(保险)、yborrow(借贷),而每个系统通过智能合约衍生出一堆凭证类代币,并以此在Curve、Balancer等其他的协议之间进行穿透组合,从而创造出无穷无尽的创新金融产品,譬如人们可以将usdt抵押入iearn在Curve的协议资金池获得yCrv,再将yCrv存在yearn里面获得利息或是将yCrv再抵押到其他的协议里进行挖矿;又譬如可以将ETH或DAI存入yinsure获得保单yNFT,再将yNFT抵押到yieldfarming.insure里面挖矿获得SAFE。

图3:在yearn存入yCrv获得yCrv利息

图4:在yinsure投保ETH获得yNFT保单

图5:在yieldfarming..insure抵押yNFT获得SAFE

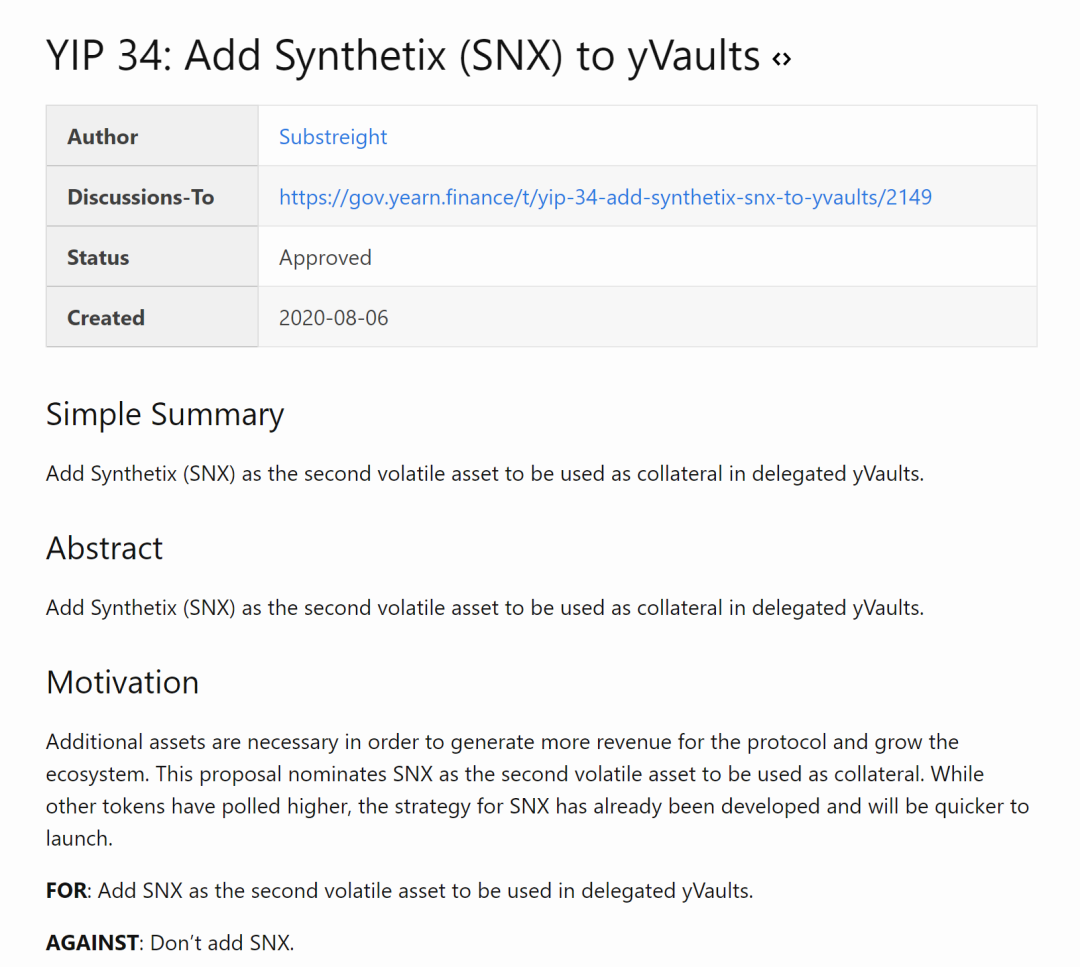

其三,完全社区化的治理。过去的开源区块链项目,社区化之路极为漫长,需要花好几年都甚至更久的时间,而yearn由于已有清晰、可实现的项目目标,通过内容相对标准化的YIP提案与表决的方式,在极短时间内便完成了社区化的治理方式,目前重大事项均通过在链上通过投票进行表决。

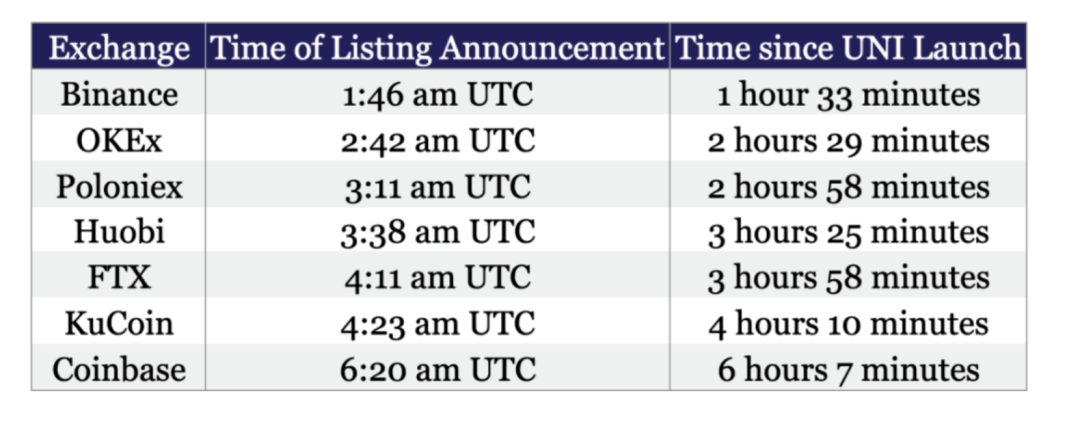

图6:yearn第34号提案:将SNX加入Valuts

9月17日,随着在DeFi生态中占据绝对主导地位的项目Uniswap宣布发行治理代币UNI,并向所有老用户派入至少400UNI的空投奖励,按5美元一个UNI计算,发给每个老用户的“红包”超过1万元人民币,DeFi再次进入到一个新的高潮,Uniswap市值一度超越HT与OKB,成为DeFi产业的龙头霸主,而UNI也创下史上最快上线各大交易所的记录。而随着Uniswap流动性挖矿的推出,该协议的锁仓资金总量超过20亿美金,而其仿盘Sushiswap仅有5亿美元。

图7:各交易所上线UNI时间(UNI发币时间为00:13 am UTC)

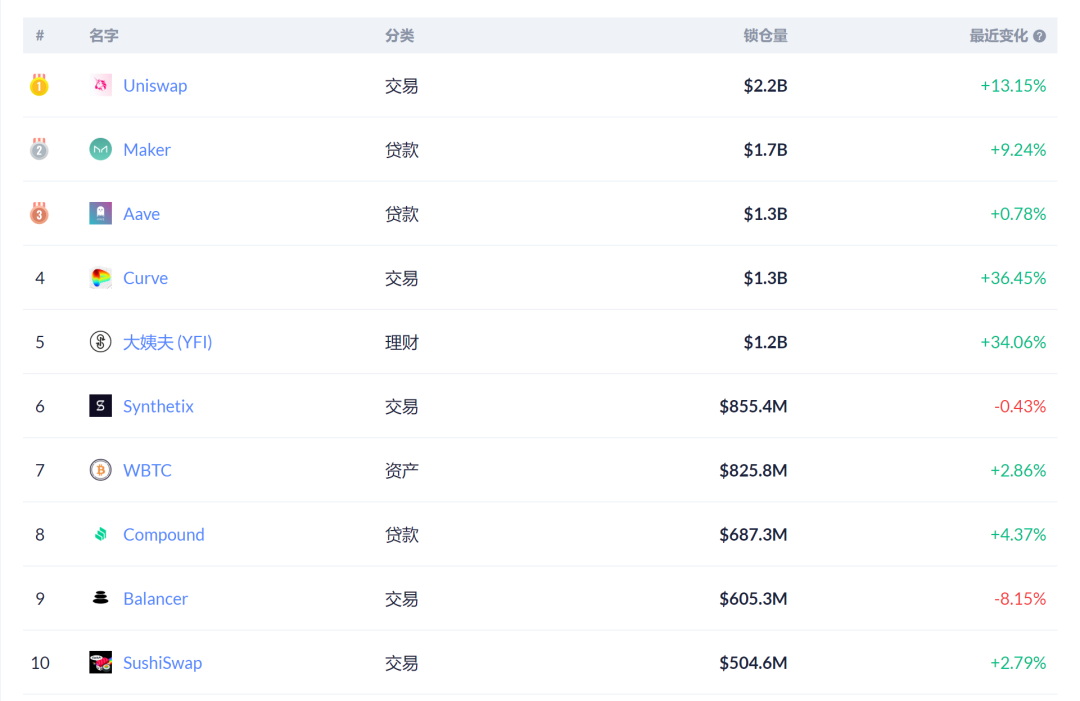

图8:各DeFi锁仓资金量排名

虽然DeFi行业在近几个月内得到了爆发式增长,但相对于整个区块链行业,或是整个传统商业社会,仍属于非常早期的阶段。无论是Uniswap或是Curve,Balancer、Compound、Aave、MakerDAO,其主要的功能是为加密货币之间的相互交易提供流动性或资金需求的服务,我们可以统称为DeFi中的一个细分类别—— “交易型DeFi”,从目前来看,已经初步确定格局,后续新的协议要做的是算法改进、性能优化、体验提升,但除了“交易型DeFi”类别,DeFi还存在着其他的机会,有三个有趣的方向值得研究与探索:

数据型DeFi,指将提供链外或链内的数据与信息作为DeFi挖矿激励的协议,或将数据与信息作为DeFi协议交易的主要对象。目前有一些像Provable、ChainLink、NestProtocol等Oralce预言机项目在尝试将数据引入链内,但大多数是还是面向于公允的交易价格信息,并且由于费用高昂,远远不足于支撑DeFi更广阔更普及的应用,数据型DeFi协议应当承担起这样的公共职责,支持更广泛的数据传导入链上,为各种各样的智能合约所使用。

商品型DeFi,指将链外商品、艺术品、或者链上的原生加密资产通过NFT代币形式引入到DeFi协议生态之中,并促进NFT交易活跃度的提升。目前NFT品类上万 种,但月成交总量仅300多万美元,远远低于其他代币的交易活跃度,新型的DeFi协议应考虑对NFT抵押、拆分、合成、出售进行相应的激励,以促进NFT生态的快速发展。

游戏型DeFi,指将DeFi协议嵌入到网络游戏之中,将各个不同网络游戏中的金币、道具、装备、甚至账户通过DeFi协议打通,使这些原本没有资产属性的虚拟物品变成为链上可见、可转让、可交易的加密资产,甚至我们可以更进一步,通过DeFi智能合约去拆分稀缺道具的所有权、使用权、收益权,从而衍生出更多的新鲜玩法,例如一个高级玩家将自己的氪金装备租赁给一个低级玩家,向玩家收取租金或者从打怪收益中进行分成,这样可以极大的丰富游戏的趣味性,提升玩家的粘度。

2020年可以视为DeFi真正落地应用的元年,作为区块链行业的从业者,我们在向圈外外人展示“什么是区块链”的时候终于不是只有枯燥的代币符号与虚幻的币价,而是可以自豪从手机钱包里面找到一大堆可以相互之间打通、联结的DAPP,顺畅的去做抵押、交易、借贷、生成保单等等,告诉他,这就是现在的区块链应用。

我们相信,由于“开源、开放”的精神,区块链速度要远远快过于互联网速度,期待不久的将来,能见到更多丰富多彩的应用!