在Uniswap V3中并不全是彩虹和独角兽。

最近的一项研究表明,大约50%的UNI V3 LPs与他们只持有资产相比是亏损的(而他们赚取的费用并不能弥补这一点)。

当V3推出时,Uniswap承诺LPs可以通过使用集中的流动性头寸来提高资本效率。

但经过6个月的使用,似乎增加的复杂性(和风险)让一半的LPs在新系统下损失惨重。

即使是试图把握市场时机的积极LPs也没有超过他们的被动同行。

流动性供应并没有坏,那他们为什么要“修复它”?

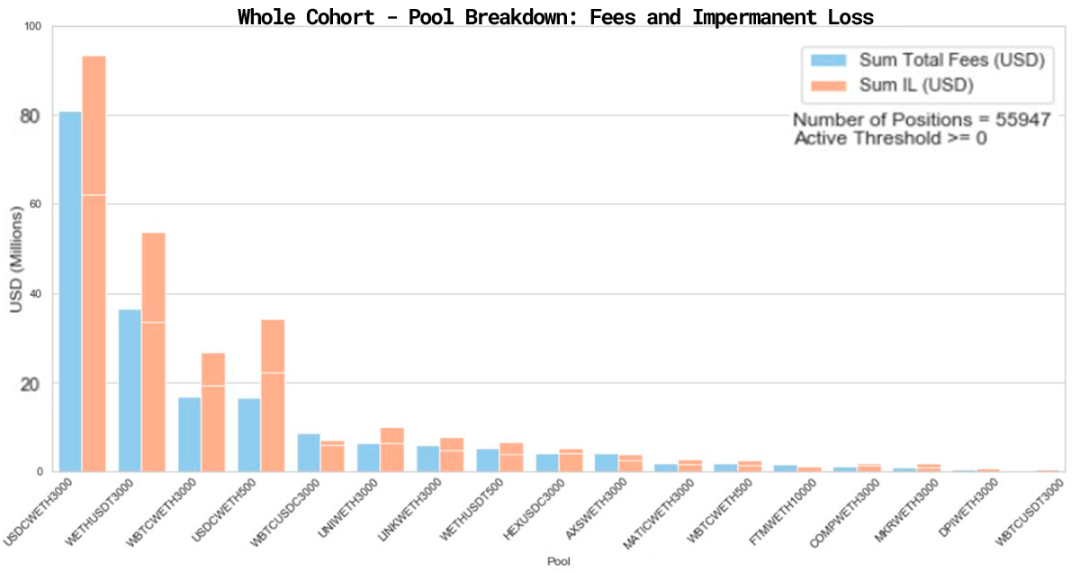

该团队(包括Uniswap竞争对手Bancor的成员)分析了TVL大于1000万美元的非同类资产池,占了该平台17个池子总流动性的43%。

从5月5日V3启动到9月20日,这些资金池的交易量超过1000亿美元,为LPs赚取约2亿美元的费用。

然而,在同一时期,LPs因无常损失超过2.6亿美元,导致净损失超过6000万美元。

在所研究的约17000个地址中,与单纯持有资产相比,49.5%的人是亏损的。

事实上,在分析的资金池中,80%的无常损失超过了LPs收到的交易费收入。

亏损的用户比例因资金池的不同而大不相同,其中MKR/WETH资金池的比例最高,74%的用户出现了亏损。

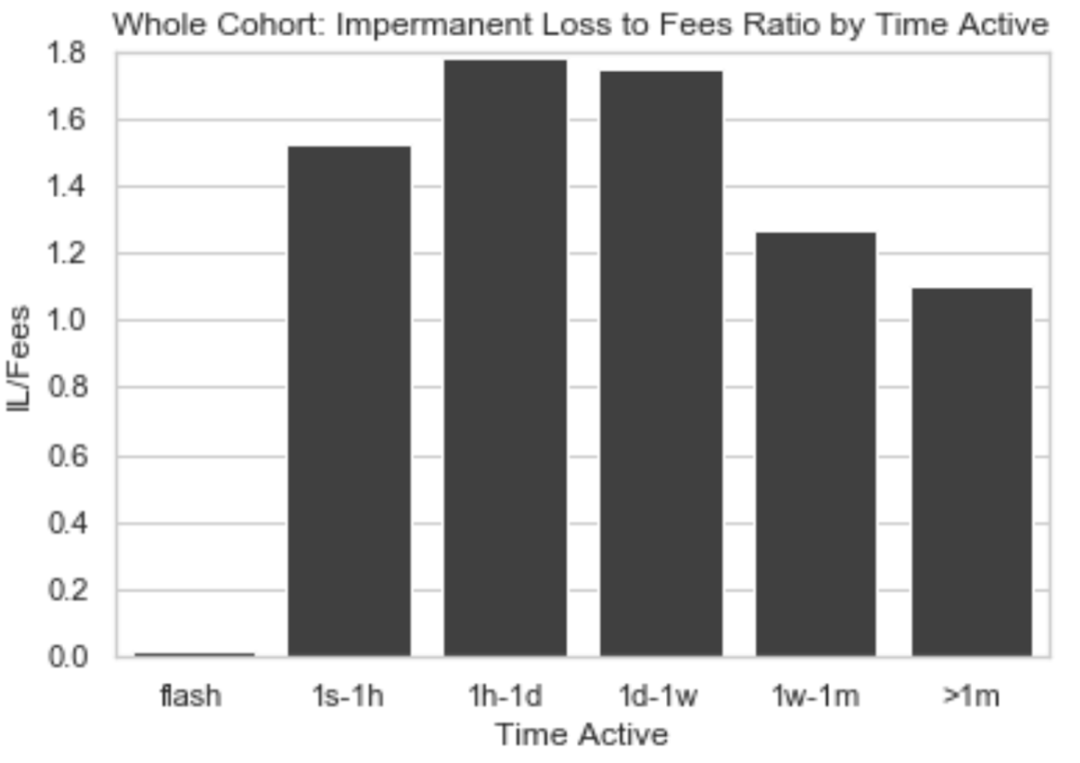

该研究还调查了主动管理的头寸是否比被动的LPing更富有成效。对头寸的持续时间进行了分析,以了解赚取的费用和无常损失之间的平衡是如何随时间变化的。

上图中IL/Fees>1表明,LPs在所有>1s的时间范围内都有损失。然而,更令人惊讶的是,持有时间较长的"被动"头寸比短期的"主动 "头寸损失要小。

避免损失的唯一时间跨度是在单一区块内的闪电式LPing,也被称为适时(JIT)流动性。

JIT流动性是由MEV搜索器(目前只有2个)提供的,它们扫描mempool中的大量挂牌交易,在同一区块内增加并撤回LP头寸。使用V3的集中流动性设置,头寸的范围可以被严格定义为与交易相匹配,以挖出交易费用的放大部分。

除了在目标交易中获得丰厚的回报外,JIT流动性由于其本身的性质避免了无常损失的风险,因为它是在同一区块内被添加和删除。

然而,对于DeFi零售用户来说,这不是一个选择,他们可能不会注意到他们的费用被抽走,而无常损失继续造成损失。

Uniswap通过过度复杂化损害了他们的产品,而他们的用户也因此损失了金钱。

交易费用无助于重新平衡头寸,Uniswaps期望高技能的交易员为他们优化市场,但迄今为止并不成功。

随着JIT流动性机器人的普及,我们是否会看到传统LP头寸的盈利能力进一步下降?

该行业现在的目光已经超越了收益耕种,那些实施债券和协议拥有的流动性等功能的人(是的,包括Bancor)已经吸引了大量的关注。

收益耕种不会永远存在。如果IL真的像它看起来的那么糟糕,那么现在是否是时候重新考虑你的立场了?

我们将以研究报告中的一句话作为结尾:

在全球范围内,IL抹去了Uniswap v3流动性供应商赚取的所有费用。换句话说,作为一个群体,他们最好是HODLing而不是在Uniswap v3上提供流动性。