随着我国央行数字货币试点工作的顺利推进,众人对其都抱有很高的期望。尤其在推进人民币国际化方面,市场上颇为流行的各类说法:认为央行数字货币是权力在数学上的映射,谁能率先推出央行数字货币,谁就能撼动美元霸权,大有“毕其功于一役”的意味。

此外,受国际局势紧张的影响,人们对SWIFT的潜在制裁威胁颇有疑虑,为此希望借助DCEP摆脱对SWIFT的依赖。目前这些观点在市场上传播很广,影响不小,但其中的很多说法并不准确。

这就涉及一个重要问题:如何理性、准确地认识央行数字货币与人民币国际化。

一、准确看待人民币国际化

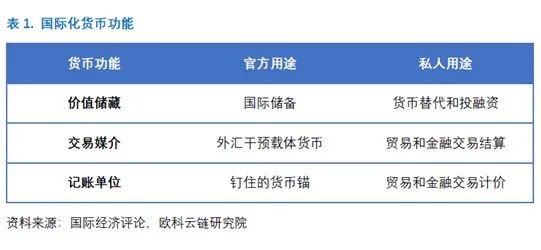

根据国际清算银行的定义[1],货币国际化是指一种货币的使用超出国家,在发行国境外可以同时被本国居民或非本国居民使用或持有。Chinn 和Frankel还编制了国际化货币所具备的国际功能的一份清单,如下表所示[2]。根据这份清单,一种国际化货币能为居民或非居民提供价值储藏、交易媒介和记账单位的功能,这种划分可作为人民币国际化的评估框架[3]。

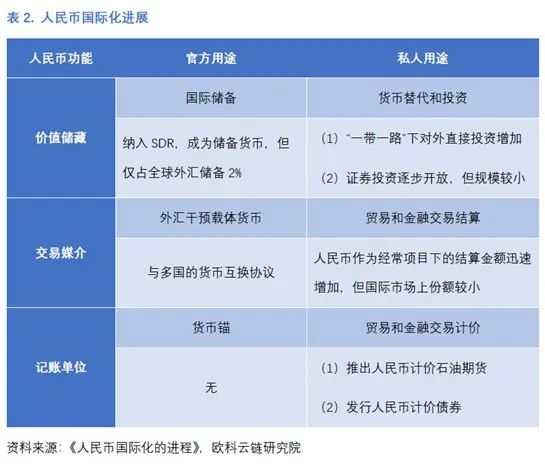

2009年7月,中国人民银行等六部门联合发布《跨境贸易人民币结算试点管理办法》,标志着人民币走上国际化道路。经过近十年的发展,人民币的国际使用稳步增加,国际货币地位不断提升。具体而言,当前人民币的国际化发展程度如下[4]:

(1)价值储藏功能

作为各国央行的储备货币,是货币国际化水平达到高水平的重要标志。2016年人民币正式纳入IMF的特别提款权(SDR),权重为10.9%,仅次于美元(41.7%)和欧元(30.9%),为人民币未来成为国际储备货币打下坚实的基础。但目前人民币作为国际储备货币的作用尚不明显,截至2019年第三季度,全球央行持有的人民币资产仅为2,196亿美元,仅占全球外汇储备的2%,排在第五位。

投融资功能也是货币国际化的重要路径,也是当前推进人民币实现国际化的关键。在直接投资方面,在“一带一路”战略的推动下,人民币对外直接投资迅速增长,由2012年的304亿元增长至2019年的7600亿元;而人民币外商直接投资则由2012年的2535亿元大幅提升至2019年的2万亿元人民币。

其次是,在证券投资方面,由于我国资本市场的逐步开放,推出了合格境外机构投资者(QFII)、沪港通、深港通、债券通等开放措施;同时我国A股纳入MSCI,为各国持有人民币资产提供了契机。

根据中国外汇交易中心数据,截止2019年底,境外机构和个人持有的人民币资产(股票和债券)分别为2.1万亿和2.3万亿,分别占国内股票和债券总资产的4.3%和3.5%,反映出人民币作为资产型货币未来还有很大增长空间。

(2)交易媒介功能

交易媒介功能的实现分为政府和市场两种行为路径。在政府层面,自2008年金融危机以来,我国与泰国、日本、韩国等多国签订了货币互换协议。截止2020年4月,中国人民银行的货币互换达到了3.47万亿元,较2009年的0.65万亿元人民币有了较大的增长。

在市场层面,截至2019年末,人民币作为经常项目下的结算金额由35.8亿元增长至6.04万亿元,占我国进出口的比重也对应由0.02%增长至19%。然而在国际市场上,其他国家在国际贸易中使用人民币进行交易的份额较低,截止2019年6月,人民币作为国际支付货币的份额在全球跨境支付中占比仅为1.99%,美元仍是主要结算货币。

(3)记账单位

自上世纪80年代以来,国际货币体系形成了以美元为主导,与欧元、日元等货币组成一篮子的货币锚。目前这一货币体系尚未被真正撼动,而人民币并未真正成为锚货币。

因此在目前的国际贸易体系中,主要贸易和金融交易,尤其是大宗商品贸易均采用美元计价。特别是美元作为原油贸易的计价货币,占据了全球90%左右的石油贸易结算的份额。不过目前中国也在尝试开启人民币作为计价货币的国际化。

2018年3月上海证券交易所推出了以人民币计价的原油期货,截止2019年底,人民币原油期货的成交量占到了全球原油期货市场6%的份额。此外,自2020年1月以来,全球铁矿石三巨头在铁矿石贸易中开始采用人民币结算。

同样地,在债券融资领域,我国推出了以人民币计价的离岸人民币贷款、熊猫债、离岸人民币债券等融资工具。目前熊猫债存量约为2437.4亿元,较2015年的46.3亿元增长幅度较大;然而离岸人民币债券由于受2015年下半年起的人民币贬值压力,发行大幅萎缩,甚至出现零发行,目前其存量规模在2494.3亿元左右,规模相对较小。

从上面的分析框架我们可以看出,尽管人民币十年来的国际化进程有了长足的进步,但人民币在价值储藏、交易媒介、记账单位等国际货币功能上均未充分发挥,未来还有进一步提升的空间。

二、准确看待DC/EP与跨境支付的关系

目前,市场上对央行数字货币的最大期待在于DC/EP在跨境支付领域的应用,并以此推动人民币国际化的进程。

诚然,数字货币在跨境支付方面具有一定的优势。

目前的跨境支付存在周期长、费用高、效率低等问题,比如当前的一笔电汇通常需要2-5个工作日到账,在手续费上通常收取汇款金额千分之一的手续费,外加150元的电讯费;而基于数字货币的跨境支付则拥有明显的优势,不仅可以提高跨境转账的速度,而且降低汇款的手续费。

例如,若不考虑监管因素,仅从技术角度出发,直接使用比特币进行跨境支付,那么只需要10min即可确认完成汇款交易,并只需支付大约10元左右的手续费;此外,目前央行数字货币采用松耦合账户设计,这意味着用户在使用央行数字货币时不需要绑定银行账户即可进行转账支付,这对海外那些处于贫困偏远地区,以及缺少传统金融基础设施(银行)的本国民众具有很高的吸引力。

因此,基于以上优势,如果海外民众均采用DC/EP进行跨境汇款或交易支付,那将提高人民币在贸易结算领域中的使用量。

然而,我们也应当意识到,尽管上述蓝图很美好,但在实际推进过程中可能会遇到不少限制,这些限制都基于央行数字货币DC/EP的功能与特性,它涉及两个基本问题:DC/EP的定位是什么?使用场景是什么?

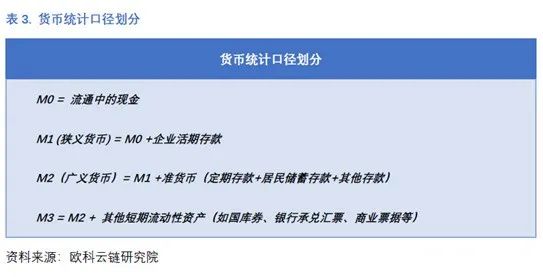

在我国对央行数字货币的定位上,DC/EP被划分为M0一类,这也是实至名归,因为央行数字货币本质上就是电子现金,即把原现金的载体由纸质或金属形式变为电子形式。

正是因为将DC/EP定位在M0,同时基于各方面考虑,DC/EP主要面向小额零售场景,并且根据账户类别在支付时具有金额和时间上的限制。

在当前日益发达的国际贸易中,采用M0实现“钱货两讫”(即一手交钱一手交货)的贸易模式在逐渐减少。外贸商们更多地是采用各类贸易融资模式(如保理、福费延、打包放款、出口押汇等),在这过程中基于信用而产生的货币,属于M1,M2甚至M3的范畴,不是仅仅依赖DC/EP就能实现的,需要本国发达的金融市场给予支持。

其次,前文我们提到,一个国际化货币,必须在贸易和金融交易的结算和计价中占有较大的市场份额。然而,DC/EP仅仅面向小额支付场景,这也意味着人们在贸易领域很难采用DC/EP进行大额支付交易,这限制了DC/EP在国际贸易和金融交易结算中发挥作用。

当然,即便DC/EP没有上述限制,我们也不应该将央行数字货币看成跨境支付领域上的“万能药”,正如前央行行长周小川所言:

跨境汇款的不便利主要还不是技术上的障碍,不是技术选择、技术系统上的障碍,主要是政策和体制上的障碍,....,一旦涉及到兑换就涉及到全球汇率体制的协调问题。[5]

实际上,在前文我们也有提及,跨境支付领域目前的问题,绝不仅仅是技术上的问题,还有监管上的问题。

我们知道,资本开放和本币自由兑换是一种货币国际化的前提条件,而这两者又涉及我国金融市场的稳定以及未来的改革。因为一旦一款货币完全实现国际化,即意味着国际游资可轻易获得本国货币,在本国资本市场尚未发达的情况下,国际货币的发行国极易受到国际投机者的攻击。

在当前我国尚未完全开放资本账户的情况下,人民币在跨境支付上面有限制是必然。因此,我们不要简单地认为只需要DC/EP即能实现人民币的跨境自由流动,这还需要我国在国内金融市场的进一步改革(包括利率及汇率的市场化改革)、货币可兑换性及资本管制的开放。

三、央行数字货币的推出可以摆脱对SWIFT的依赖吗

目前很多观点认为:DC/EP的推出将有助于我国摆脱对SWIFT的依赖,这种说法是不准确的。这需要我们准确看待SWIFT及当前的国际清算体系。

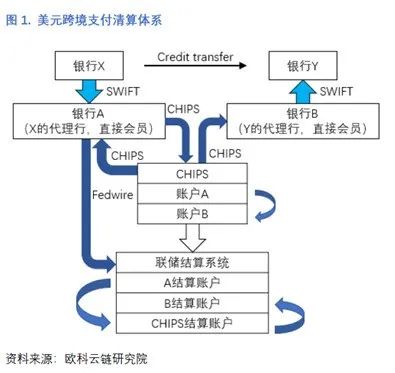

SWIFT(环球银行间金融电讯协会)是一个国际银行间收付信息电文标准制定及其传递与转换的会员制专业合作组织,为会员单位从事跨境收付清算业务提供快捷、准确、优良的电文传送与转换服务。因此,SWIFT是一个多币种的电文处理系统,是国际清算体系中的电讯通道,而非支付系统。

目前国际清算体系由两大部分组成:一是各国主导的本国货币的跨境清算系统,如美国的CHIPS(美元跨境清算系统)和我国的CIPS(人民币跨境支付系统),二是各国统一共享的国际收付电讯运行体系,如SWIFT。

在实际运行中,SWIFT与各国的跨境清算系统相连,才能实现跨境支付。以美国为例,美元的跨境支付结算,需要SWIFT同CHIPS,以及美国另一支付系统Fedwire(美元大额支付系统)相连,由SWIFT提供电文交换,CHIPS进行轧差清算,最终通过Fedwire完成结算,具体如下图所示:

央行数字货币本质上属于支付系统一类,而非电文处理系统,所以DC/EP根本无法取代SWIFT。事实上,自2012年以来,中国就开始建设自己的跨境支付系统CIPS,并取得了长足的进步,与其期待DC/EP在跨境支付领域上的突破,不如加快我国CIPS的建设。

当然,即便是CIPS系统,目前仍需要依赖于SWIFT。如果真正想要摆脱对SWIFT的依赖,中国需要重新开发一套类似SWIFT的电文处理系统。但问题的关键在于,SWIFT的电文格式已经成为国际统一标准,另起炉灶即意味着要设立新的标准,有多少国家愿意使用该标准是一个重要问题。

实际上,目前国人对SWIFT担心显得有点多余。

我们应该清楚地认识到,SWIFT是一个国际性合作组织机构,而非特定国家的政府部门。一国在国际组织中的话语权,取决于本国的综合国力与国际影响力。

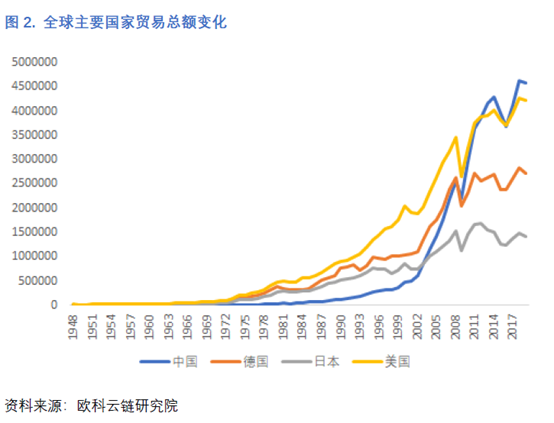

目前随着中国已经成为世界第二大经济体,并超越美国成为全球最大的贸易国,越来越多的中国企业机构加入SWIFT成为会员,中国已经成为SWIFT越来越重要的业务来源,得到越来越高的重视。美国可以凭借自己的霸权通过SWIFT来制裁伊朗和委内瑞拉等国家,但很难通过SWIFT制裁我国。

四、正确认识央行数字货币与人民币国际化的关系

从上文可以看到,一国货币的国际化涉及价值储藏、交易媒介和记账单位多方面,并非仅仅依赖央行数字货币在跨境支付领域的广泛应用就能实现。

我们更应该清楚地认识到:一国货币成为国际货币,根本取决于本国的政治、军事、经济、金融、科技实力形成的综合国力,这绝不仅仅是因为货币的载体发生变化就能决定的。

正如美元之所以能成为世界货币,其背后是美元信用,是美国强大的综合实力。只要美国政府的信用还在,综合实力依然强大,那么美元作为全球主导货币的地位就不会被动摇。

最明显的例子,2018年委内瑞拉政府发行了一款名为石油币的数字货币,并且每个石油币都有委内瑞拉的1桶原油作为实物抵押,这已经实现了“数字与权力”的映射,但委内瑞拉政府获得了抢占金融控制权的先机了吗?

并没有,甚至受美国的制裁以及本国经济恶化的影响,出现本国居民大量抛售石油币的现象。

要真正地实现人民币国际化,我们还需要在国内金融市场上推动利率、汇率等市场化改革、发展人民币离岸市场,推进资本项目的开放。这是一个系统性的复杂问题,处理不妥当会影响我国经济金融的稳定,因此需要根据国内的实际情况逐步推进,而并非央行数字货币“毕其功于一役”就能完成。

DC/EP确实在跨境支付上具有优势,甚至在未来随着DC/EP在支付时间和金额等限制上的逐步放开,将推动人民币在贸易和金融交易结算和计价上的国际化。

但更重要的,是进一步推动我国经济和金融领域的市场化改革和开放,提高我国在全球的经济地位和综合国力。如果我们仅仅将人民币国际化寄托于DC/EP在跨境支付领域的优势,这就像我们将一场艰难战争的胜利寄托在一两件新式轻武器上,是不切实际的。

参考资料:

[1]Kenen,Peter,“Currency Internationalization -An Overview”,Paper,Bok-BIS Seminar on currency internationalization:

Lessons from the global financial crisis and prosects for the futurein Asia and the Pacific, Seoul, 19-20 March, 2009.

[2] Chinn,Menzien and Jeffrey Frankel, “Will the EuroEventually Surpass the Dollar as Leading International Reserve Currency?

”NBER Working Paper No.11510,2005

[3] 高海梅,余永定,人民币国际化的含义与条件,国际经济评论,2010年第1期

[4] 谭小芬,王瑞贤,人民币国际化的进程、经验借鉴与道路选择,新视野·中国社会经济发展战略,2020年5月

[5] 周小川:跨境汇款的不便利主要是政策和体制上的障碍,新浪财经,http://finance.sina.com.cn/meeting/2019-11-08/doc-iicezzrr8039633.shtml