编译:Wendy

在行情好的时候,yield farmers(即通过为DeFi提供流动性赚取收益的人)可以通过一些很受欢迎的稳定币赚取年化高达100%的利润。在行情糟糕的日子里,损失可能会很大,但在过去一周,获得巨额利润的可能让DeFi吸引了数亿美元的资金。

尽管将资金存入智能合约以获得回报在DeFi应用中听起来并不新鲜,但近几周来,随着协议团队越来越多地通过分发原生代币来激励流动性提供者(LPs),yield farming变得越来越有吸引力。这意味着,除了存款生息之外,交易者还可以赚取最热门的代币。

DeFi内容平台Defiant采访了一些yield farmers,向他们了解了策略,以及新的参与者应该记住的关键要点。

yield farming的来源

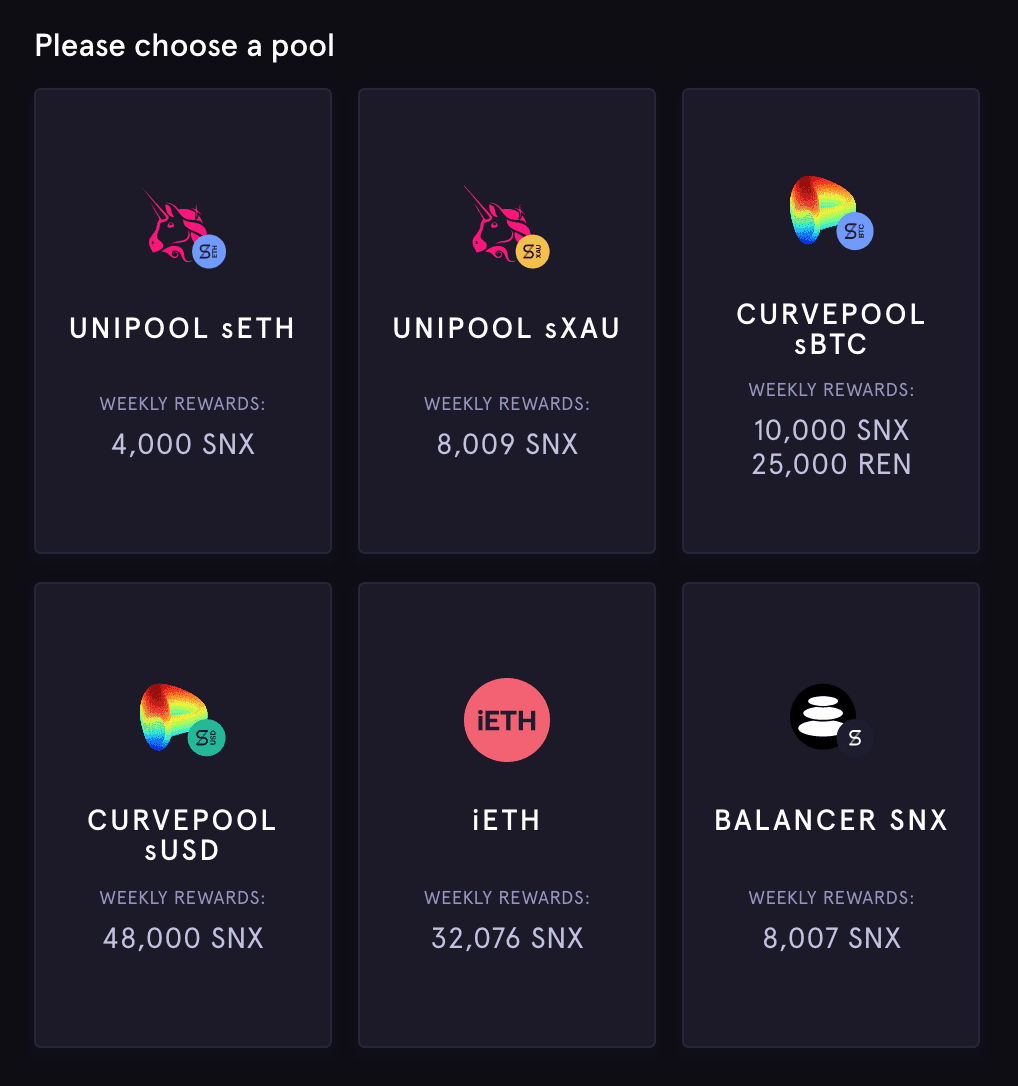

首先,让我们简要介绍一下这一切是如何开始的。在yield farming出现之前,就有了Synthetix。作为yield farming策略的老炮之一,Synthetix仍然允许用户参与的数十种激励措施,从而从提供给各种流动池的资金中获得回报。

最初,此类策略是为了增加Synthetix在DEX(去中心化交易所)Uniswap上的合成ETH代币——sETH的流动性。向sETH/ETH交易池增加流动性,然后将他们的Uniswap sETH LP代币(代表在Uniswap存款的代币)质押在Synthetix平台上的交易员,可以获得Synthetix的原生代币SNX,还可以从Uniswap获得交易费。

这一策略被不同DEX上的许多其他代币模仿。为了激励sUSD(Synthetix推出的与美元挂钩的稳定币)在DEX Curve上的流动性,其目前提供最高的每周为48000 SNX(约70000美元)的奖励。

COMP助推

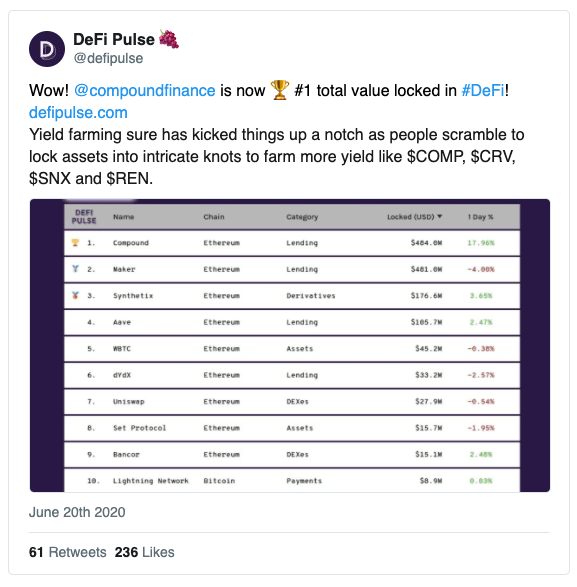

当Compound上周一开始分发其治理代币时,所有的赌注都落空了。

交易者如今能够赚取每天分发的2880个COMP代币(该协议为用户预留了代币总量的43%,也就是423万COMP)。近10亿美元的新资产涌入了借贷协议,这些新资产来自那些希望利用这一激励措施的人。

The Block分析师Matteo Leibowitz说:

“我仍然对资产供应的增长率感到惊讶。对我来说,这意味着更多的专业参与,当然也改变了我们在开放金融短暂历史中所看到的由零售主导的动态。”

100%年化

部分yield farmers开始通过杠杆借贷来借入收益最高的代币(COMP代币的分配基于每个市场产生的利息)来增加他们的收入,而像InstaDapp这样的平台让这一切变得十分简单,只需轻松点击一下鼠标就可做到。

由于100%年化的诱惑力,这一策略迅速引起了许多人的注意——包括卖出COMP获得的收益,因为它从上线时的不足20美元在几天内飙升到超过300美元。

DeFi投资者Arthur Cheong说,Compound相对较高的流动性也有助于吸引新投资者。他说:

“不同之处是,COMP奖金池的规模可以适应更大的资本配置,而以前的yield farming策略最多只能容纳1500万美元左右。COMP奖金池可以容纳5亿美元的资金,并且仍然提供很高的年化收益。”

如今,我们看到一种“轮作”的现象,流动性提供者已经从USDT转向更稀缺的资产,如BAT、WBTC和ZRX。整个周末,BAT市场上的资金供应和借贷激增超过20000%,因为yield farmers争先恐后地抢着在每天2880 COMP的发放上抢占先机。

Farming贴士和小技巧

以下是一些非常活跃的DeFi投资者的yield farming策略。

网名为Degen Spartan的DeFi投资者:

自从他在2019年初开始在DeFi赚取收益以来,将稳定币投入sUSD Curve池、将激励代币存入Synthetix Mintr激励合约的策略,已经为他带来了相当稳定的20%+年化的SNX。

他表示,大批人涌向COMP“给更小、更小众的策略留下了空白,从而提高了该领域的整体收益。”

CoinFund创始人以及总经理Jake Brukhman:

“我看到的机会从几个点的年化到100%甚至是超过100%的年化,这取决于你持有的资产和你愿意承担的风险。大多数回报来自这些早期协议的繁荣或低效。”

“相对于可能获得的年化收益而言,许多借贷工具目前提供的资本利率非常低(有时是0%)。”

网名为SNX Professor的DeFi投资者:

他使用“抵押品”来借USDT,然后再借出USDT。然后BAT成为了可以获得更多COMP的选择,所以他平仓了,切换到借BAT和再借出BAT。

他建议“每天监控,只有在有意义的情况下才切换——yield farming需要时间,因为存在像gas等沉没成本。”

1kx创始合伙人Lasse Clausen:

“为Curve注入流动性很简单但令人兴奋,因为这与我们在早期以较低估值接触协议代币的主要策略几乎是一样的,与估值已经超过1亿美元的产品相比,它提供了更多潜在的上升空间。”

“yield farming是一项试图实现网络效应的伟大新实验。”

yield farming的风险

对于任何参与yield farming的人来说,gas成本是你不能忽视的。

虽然Nexus Mutual上的智能合约覆盖是一个很好的起点,但那些利用杠杆的人应该警惕自己可能被挤出市场——尤其是在拥有像BAT这样波动性较大的资产的情况下。最后,潜在的不可逆转的脆弱性——比如价值200万美元的ETH卡在bZx——是很少有人预见到的。

这里的关键要点是,没有人能保证百分百的收益,通常收益越大,风险就越大。

Clausen 说:

“如果yield farming年化一直保持在20%以上,我会感到惊讶。”

有什么意义?

风险基金Variant的创始人以及前a16z投资者Jesse Walden说,虽然短期内yield farming可以用作一种激励方式,但一个成功的协议仍然取决于建设者和用户是否能长期停留在平台上。

“DeFi分配收益是推动用户增长的短期动机,但更大的格局是通过构建(并拥有)数十亿人每天使用的产品和服务来创造长期财富。”