关于Uniswap V3的猜想,众说纷纭,而今,靴子终于落地。

更加弹性的手续费收取方式,更加积极的做市机制以及更先进的预言机......

有的人认为Uniswap V3将会对其他DEX带来冲击,也有不少人对Uniswap V3大失所望,认为其改进只是修修补补。

不吹不黑,Uniswap V3到底有哪些更新?这些更新又意味着什么?行业专家又如何看待Uniswap V3?

1.Uniswap V3 “上线”

3月24日凌晨,Uniswap官宣了V3版本的详细信息,并明确表示,该版本将于今年5月5日登陆以太坊主网,以太坊二层网络Optimism上的版本将于5月中旬发布。

据官方介绍,V3版本相较于之前版本,最大的变化在于V3的LP能够以高达4000倍的资本效率提供流动性,并让用户获得更高的资本回报。

消息一出,整个加密货币社区纷纷将目光投向Uniswap V3。

然而,和市场的火热形成鲜明对比的是UNI惨淡的币价走势。

就在消息发布后,UNI迎来了大跌,币安数据显示,UNI从36.8美元下跌至最低29美元,单日跌幅高达10%。

早在去年的时候,Uniswap团队便公布了2021年的路线图,其中,将V3版本的推出放到了首要的位置。

而从今年以来,UNI的价格也不断上涨,从年初的5美元左右涨至最高36美元左右,涨幅接近700%。

3月20日,Uniswap创始人Hayden Adams发布推特称:“如果我还得再过一周才能公布Uniswap V3的详细信息,我可能会发疯。” 彼时,受此消息影响,UNI币价从29美元,短时间拉升至34美元,涨幅高达10.95%。

可以说,V3的进度和信息,影响着市场的情绪,而这一切都体现在币价上。

那Uniswap V3公布后UNI的下跌,是否代表着市场对于DEX龙头新版本的不买账?

“内心五味杂陈。”有玩家这样向深链财经表达其对Uniswap V3的看法,“确实是创新了,但总感觉差点意思。”

事实上,持有上述观点的人不在少数。

那么Uniswap V3到底有哪些改进和提升,我们不妨先来了解一下。

2.Uniswap V3更新了什么?

根据官方描述,V3新版本主要有以下几方面的更新:

1.集中流动性:

在Uniswap V2中,LP的流动性依照“x * y = k”的曲线均匀分布在“零-正无穷”的区间内,在V3版本中,LP将被允许在某一价格区间内投入其流动性。

简单来说就是允许流动性提供者(LPs)在某一价格区间内部署资金,进而提高资金利用效率,减少在相应区间内的交易滑点。

这样做的好处除了增加资本的利用效率以外,还进一步集中了交易深度。然而,对于大部分的交易对来说,价格的高波动让如何选取合理的价格区间成为一大难题。当价格长期脱离指定区间时,LP也将长期无法获取相应的费率收入。

2.多重费率弹性:

允许LP因承担不同程度的风险而设置相应的手续费率。具体来说,Uniswap为LP提供了三种不同的费用级别——0.05%、0.30%和1.00%,并且还可以通过治理添加新的费用级别。换句话说,稳定币等低风险交易对可选择低费率,非稳定币的高风险交易对可选择高费率。这个更新虽然很普通,但在未来其他DEX也应该会效仿。

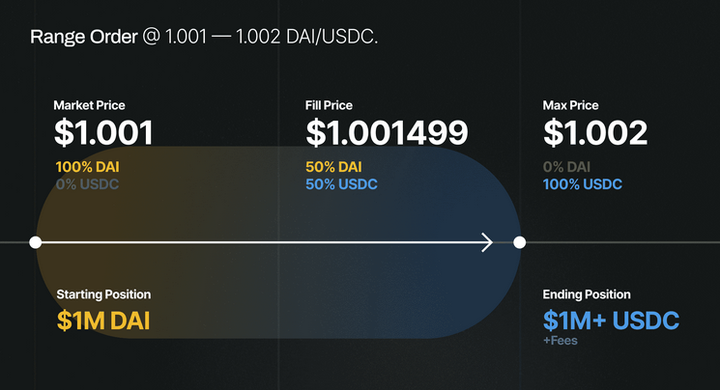

3. 资金池区间挂单:

与SushiSwap的限价单功能不同的是,Uniswap V3版本推出了可以理解为类似中心化交易所的订单薄梯度挂单模式,允许用户在指定交易对的某一价格区间内挂单,以补充现在的市价单功能的单一。当价格进入区间内时,会开始逐渐触发交易,当价格达到区间另一端时,交易将全部完成。

4.非同质化(NFT)LP:

作为自定义价格曲线的副产品,流动性仓位不再是可互换的,在核心协议中不再以ERC-20的代币表示。

取而代之的是,LP质押进的流动性代币资产将由非同质化代币(NFT)来表示,换句话说,LP就是你的流动性仓位。有人会说,这样可能会让集成Uniswap LP代币的第三方DeFi协议带来可组合性的问题。然而,共享的头寸可以通过外部合约或其他第三方协议实现可互换功能,也就是通过ERC-20代币的方式。

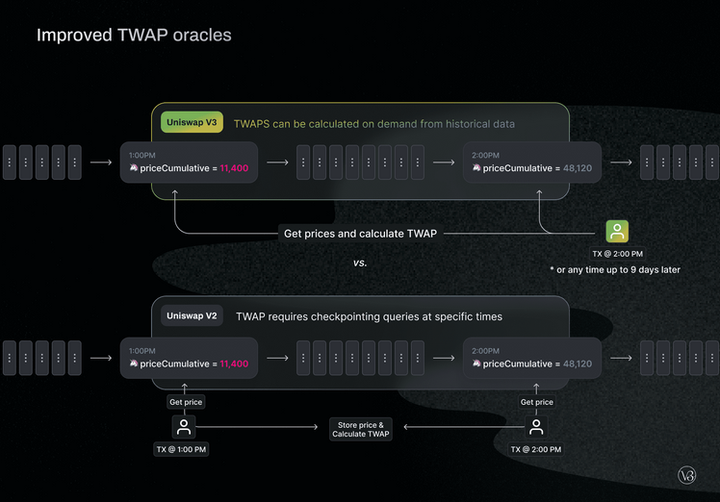

5. 预言机更新:

Uniswap其实在V2版本中就已经加入了时间加权的平均价格(TWAP)的预言机功能。而V3版本对预言机的改进在于,第三方可以通过一次链上调用计算过去约9天内任意TWAP提供的价格,并且通过整体的优化,使集成更加容易、费用更低,相比V2降低了近50%的Gas消耗。

6. 迁移至Optimism主网的Layer 2版本:

据官方表示,Uniswap V3版本将在5月5日正式上线以太坊主网,而以太坊二层网络Optimism上的版本将于5月中旬发布。与SushiSwap选择部署至Fantom、Polygon、xDai Chain、BSC等“横向”拓展不同的是,Uniswap选择了Optimism作为其以太坊主网的扩容方案。但Optimism至今仍未公布主网的公测版本,用户真正使用到Uniswap V3可能还是要一等再等了。

3.他们怎么看Uniswap V3?

对于Uniswap V3版本的公布,行业内的专家和意见领袖如何看待?

蓝狐:Uniswap V3让人印象深刻

必须说Uniswap V3是让人印象深刻的,它对AMM的深度挖掘是惊人的:

1.资本效率的提升,按照其介绍,据说可以比V2有4000倍的提升;

2.资本效率的提升带来了更低滑点;

3.LP可以增加其偏好资产的风险敞口;

4.更好的预言机;

5.很有创新性的范围订单设计。

就像蓝狐笔记之前说的,Uniswap玩的是少林武功,向纵深发展;Sushiswap玩的融各家之长,推出借贷等产品,向横向拓展。这是完全不同的发展路径,值得我们持续关注。

dForce创始人杨民道:Uniswap V3会对其他DEX以及AMM机制造成巨大冲击

此次V3的发布,有好有坏,首先来说,V3的出现提高了资本效率,使得Uniswap整体上向订单薄的模式靠拢。

但与此同时,LP的代币从同质化变成了NFT,打破了可组合性,也会使得LP代币的流通性以及其资本效率受到影响,并且,V3运行之后,在LP代币上加杠杆的难度也会增加,但定制化的曲线整体上则会减少无常损失。

如果说V2是彻底消极的AMM,那么V3则变成了需要积极管理的PMM,实际上增加了专业做市商对散户的优势。

在提高资本效率上,其实有一个更值得尝试的通用方向就是让池子的流动性去到借贷协议生息,但V3没往这个方向优化。

在杨民道看来,尽管Uniswap V3有好有坏,但由于Uniswap V3之后直接上Layer2,同时又解决了资金利用效率和性能的问题,总体上会对其他DEX以及整个AMM机制造成很大的冲击。

和杨民道不同的是,从创立之初就一直坚持PMM机制的去中心化交易平台DODO,其创始人雷达熊则并不看好Uniswap V3所带来的的变化。

DODO 联合创始人雷达熊:AMM的顶峰将停留在Uniswap V2,V2与V3或许会共存很长时间

Uniswap V3版本相较于以往,有好处,同时缺点也有不少。

整个V3核心点在于提高资金利用率,进而提高流动性。但是却牺牲了V2原有的简洁优雅。

此外,Oracle(预言机)设计不错,猜测是用移动指针实现的,存储过去9天的价格数据,避免了打点;

但对于V3新添加的手续费自选这一功能,身为一个DEX,早就应该有了;

而此次V3在源码中,或许是受困于此前Sushiswap对其V2的抄袭,此次Uniswap使用了商业License,两年内不能被别人使用。

从这一点看,Uniswap 似乎变得越来越不自信,没有做行业大哥的格局。

除此之外,此次 Uniswap V3 没有做聚合器,这是很可惜的,长期来看流动性将永远处于劣势,之后不论提出什么新机制,To C体验上都无法追平聚合器;

更集中的流动性意味着更大的IL(无偿损失),这个市场规律没有任何人能战胜,所以Uniswap V3的改进实际上并不大,V2与V3或许会共存很长时间。

Uniswap V3给了人们更多选择,这是对市场积极的一面。但没有降低提供流动性所需要承担的无常损失。

目前来看,Uniswap V2是AMM的顶峰,AMM框架下的改进都是修修补补。

做市的本质是围绕库存管理做定价。AMM 是只依据系统内部信息定价,这样的设计胜在简洁自洽,与以太坊基础设施相适应。但是,一旦基础设施升级,一定会有跳出这个框架的做市算法,最小化引入市场有效信息,在高速链上实现高效做市。

小岛美奈子:我不喜欢V3

新版Uniswap引入的两个新Feature使得可以其在稳定币交易对上重新与Curve展开竞争,但是V3没有当年V1刚出来时给人留下的那种惊艳的感觉。

我不喜欢V3,是因为,DeFi协议应当具有最小粒度,现在这个版本感觉是V2之上套了一层别的协议。

有人认为是Uniswap V3 令人印象深刻,有人则认为只是单纯的修修补补,Uniswap V3上线后到底会给自身以及DEX赛道带来什么影响,我们拭目以待。