本文属于老雅痞原创文章,转载规矩不变,给我们打声招呼~

转载请微信联系:yaoyaobigc,更多DAO、Web3、NFT、元宇宙资讯请关注FastDaily

导读

今日老雅痞共推送3篇文章。

在本文中,我们试图理解加密风投基金的经济学。对于打算在加密货币投资领域工作的创始人或专业人士来说,了解这些基金背后的数学原理,以便为各种情况做好准备是至关重要的。

EthSign是一个Web3基础设施平台,在这里,私钥产生的数字签名被记录在链上,签署的文件被加密并存储在中心存储网络中,以加强隐私和安全。推荐阅读第一条,是我们的原创分析文章。

复杂的开放式游戏经济导致了具有各种动机和行为的新参与者类别的出现——第三条旨在将这些参与者角色与现有的F2P参与者角色一起进行分类。

RR丨编译

信息来源自substack,略有修改,作者Marco Manoppo

投资者通常会仔细检查创始人的“烧钱”情况。当形势好的时候,他们会大喊 “快速前进,打破陈规”,而当形势艰难的时候,他们会高谈阔论如何管理烧钱的速度。虽然这可能相当烦人,而且有点马后炮,但这种态度是合理的,因为VC的最终责任是为LP创造回报。尽管我们很喜欢吐槽风投给投资组合公司“增值”的说法,但现实是相当棘手的。对于风投来说,没有完美的增值公式。它取决于很多因素,比如他们投资的公司所处的阶段,以及创始人的经验如何。年轻的创始人可能需要运营方面的帮助,而有经验的创始人可能更希望你闭嘴。

在本文中,我试图理解加密风投基金的经济学。对于打算在加密货币投资领域工作的创始人或专业人士来说,了解这些基金背后的数学原理,以便为各种情况做好准备是至关重要的。

有时这只是一个简单的问题:如果没有绩效费用,基金还能活下来吗?

如果我们即将进入一个持续多年的熊市,这一点尤其重要。2019年,我在一家加密货币基金工作,没想到加密货币市场的低迷会如此严重。当然,我们可能再也看不到这么严重的情况了。自那时起,加密生态系统已经显著成熟,有大量的资本在场外等待——但是;这并不意味着我们不应该像审查创业公司那样审查基金。

私募市场通常也是不透明的。由于监管较少,很难找到围绕VC财务的最佳实践和标准的信息。这个问题在加密领域更加明显,这是由于两个原因:(1)代币和(2)全球性质。代币创造了流动性的反身性,使私募市场投资者能够更精明地制定退出策略,而加密货币的全球性质意味着基金可以根据其管辖范围在世界各地遵守不同的标准。

我并不是提倡更多的监管,事实上,我认为认证投资者规则已经非常过时了。

此外,风险基金的职位头衔也可能相当模糊。什么是研究合伙人?你能得到部分提成吗,还是说你只是个高级投资助理?

以下是一些结论:

私募市场往往不透明,这使得人们很难清楚地了解一家基金的薪酬结构和财务健康状况。

投资DAO可以通过存储链上的一切来提高基金的透明度。

作为创始人或年轻的投资专家,将风投公司本身作为一家企业来仔细审查是至关重要的。

牛市催生了许多新的风投公司,它们本身也可以被视为“创业公司”,因此值得更多的关注。

风投是一个“头重脚轻”的行业——大部分价值都流向了创始人和普通合伙人。在筹集资金时了解这一动态对于找到最适合你的创业公司至关重要。

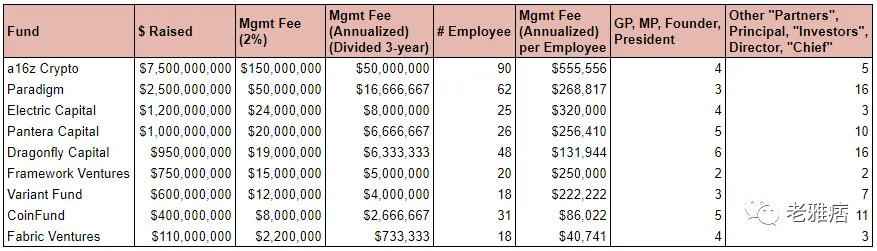

背景介绍

我使用了Clearblock的web3 VC数据库。Clearblock的人汇总了很多优质数据,但我将只关注前50家融资金额很容易确定的公司,但不包括从公司分拆出来的风险投资部门(Coinbase Ventures, Binance Labs)和较老的基金,因为它们在过去几年通常没有筹集多少资金,而且很难区分它们从2016年以来持有现货ETH的回报和最近的投资回报。因此,我将重点评估以下9家风投公司。

注释和假设:

管理费为2%

实际情况会有所不同。这取决于基金发行后数年的资产净值(基于投资组合公司未来的融资)。这也取决于与不同类型的LP的具体协议。在一些司法管辖区,特别是新兴市场,由于行业动态与美国金融市场成熟度不同,费用往往略低(在1%的范围内)。

基金投资周期为3年

实际上,这些公司中的大多数在完全分配当前基金的收益之前,很可能会募集另一只基金。一般来说,需要3年时间来部署资金,2年时间回收和分配收益。大多数信誉良好的基金将能够在5年周期结束前筹集到新的资金,从而带来更多的管理费来继续运营。

#员工:信息来自基金网站。

GP, MP,创始人,总裁一栏记录了基金的的最高领导层。

最右边的一栏记录了担任高级管理职位的员工数量,包括GP/MP以外的“合伙人”(如研究合伙人),以及负责人、董事和任何C级高管。

我相信这些数字中的一些可以改进,但这里的重点是为如何评估这些VC提供一个起点。由于每个基金的薪酬结构不同,其准确性必然会有所不同。

这些都是顶级的加密基金,由于过去两年的牛市行情,它们为独角兽提供了资金,所以我相信它们都不会真正陷入困境。我希望展示的是风投基金在市场低迷时期的表现。

调查结果

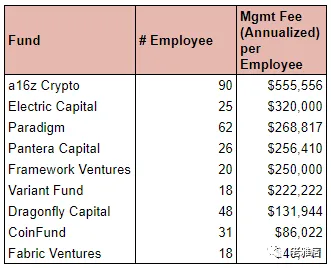

Electric Capital的员工人均管理费最高

风投公司也可以被视为“初创企业”,这在这些数字中得到了反映。例如,a16z的每位员工管理费可能是最高的,但我们还没有考虑这些费用中有多少流向了可能不直接参与a16z加密基金运营的更广泛的公司高管和创始人(Marc、Ben、Margit等)。这些细节不为公众所知,可能会影响我们对这些数字的理解。

除a16z外,这里的其他基金都是加密原生基金,因此我们可以更容易以准确的方式消化这些数字。Electric Capital的每位员工管理费最高,而Fabric Ventures最低。

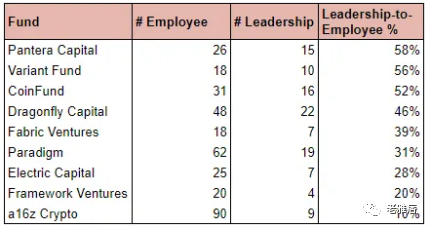

2.Pantera Capital的领导层与雇员的比例最高

这个数字简单地表明,与员工总数相比,哪些公司的领导职位更多。根据你的看法,它可以被视为一种积极或消极的因素。例如,Pantera Capital以58%的比例领先。一方面,这可以被看作他们雇佣了足够的人员来进行工作,并实际支持了你的投资组合公司。另一方面,这也意味着这些领导职位会获得更少的费用分成。几个月前,有大批高管离开Pantera。我对此持保留态度。

另一方面,我确信a16z作为一家非加密原生公司,会有更多的员工负责处理基金的运营方面,而他们可能没有被列入a16z加密货币团队。这就是为什么他们的数字最低,只有10%。

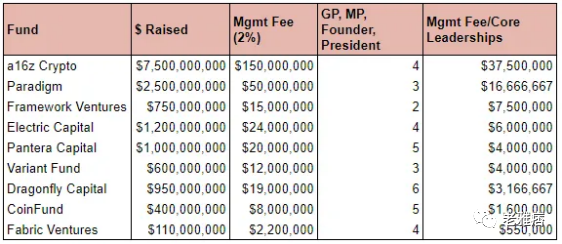

3.a16z和Paradigm的每位核心领导的管理费最高

同样,同样的情况也适用于a16z,因为它是一个非加密原生基金。

抛开这些不谈,基于公开的信息和对领导个人头衔的主观判断,Paradigm在核心领导职位的管理费上领先。我们不知道这些公司与不一定是公司创始人(因此不属于“核心领导层”类别)的高管之间协议的具体细节,但这是一个开始。

链上透明度

在理想的情况下,我们会从风投基金那里得到更详细的薪酬结构报告,以便创始人也能对投资于他们的风投的健康状况进行调查。虽然上述评估的顶级风投公司可能永远不会有任何流动性问题,但可能由于市场低迷而倒闭的较小公司将对创始人不利。创始人将无法获得未来的支持和网络,他们甚至可能需要浪费时间处理被清算基金的二次销售。

唉,随着许多小型加密风险投资公司的崛起,如果你是需要从这些新实体筹集资金的创始人,或者如果你是想为这些基金工作的年轻专业人士,请确保实施上述基本模型,并仔细检查公司的财务健康状况。也许投资DAO可以通过将其所有的经济状况放在链上,从而使希望与DAO开展业务的任何一方都可以对其验证。

结语

加密货币处于科技、金融、博弈论、政府监管、隐私、个人自由和其他领域的交叉点。大多数人都无法成为其中一个领域的大师,更不用说在所有这些领域的交集上了。加密货币常常会为年轻企业家带来荣耀。虽然他们中的一些人取得的成就令人惊叹,但我们需要把谈论从事加密货币的精神代价常态化。毕竟,一个行业的伟大程度取决于它的下一代建设者。