今天,我们比较了从去年夏天到现在关键 DeFi 指标的变化。了解每个细分市场的概述,讨论一些关键的叙述

让我们深入挖掘。

概述

去年夏天的 DeFi 很简单。区块链上的核心金融原语。去中心化银行、证券交易所和像 Yearn 这样的自动化对冲基金。

在过去的 12 个月里,我们涌现出许多新想法。

炒作和估值很高,但我们的哪些核心协议经受住了时间的考验,我们现在在哪里研究?

借贷

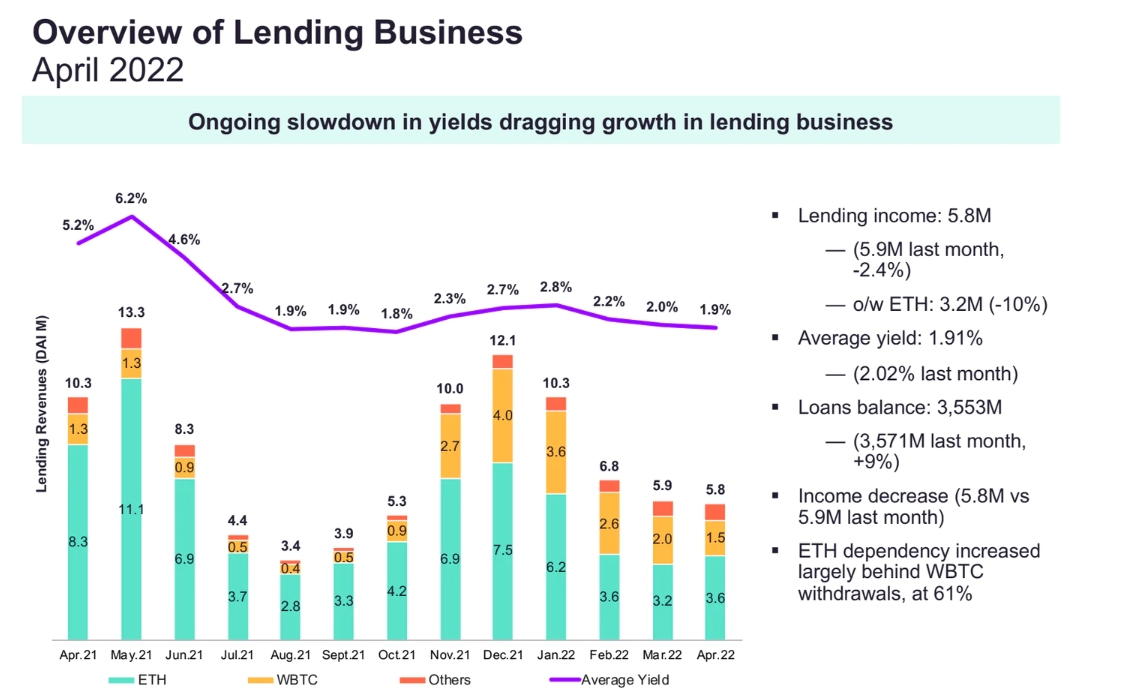

该部分对利差最为敏感。加密利率的一个很好的代表是比特币或以太坊期货期限结构。持有成本代表交易者为杠杆支付的金额。

在 2021 年的大部分时间里,人们愿意每年支付 10-15% 的费用来利用对加密资产的长期敞口。BTC 和 ETH 现在比历史高点下跌了 1/3。

任何使用 3 倍或更高杠杆且在高点的 10% 以内买入的投资者都已被彻底淘汰。自去年夏天以来,那些以更好的价格或更保守的杠杆进行投资的人都被淹没了。

因此,冒险的意愿降低了。贷款收入已经压缩。在整合期间,我们寻找一个行业内的相对优异表现。Aave 的贷款收入保持稳定在略低于 4000 万美元的水平,但 FDV/费用从 135 倍降至 38 倍Maker 的收入大幅下降。这意味着随着收益率继续下降, Maker 正在失去 Aave 的市场份额。然而,Maker 的代币是我们跟踪的唯一一个在过去 30 天内表现优于 ETH 的 DeFi 协议。这意味着我们将仔细研究这两项业务。

贷款部门的用户活动和 TVL 很弱,可能是收益率下降的结果。Aave 仅保留了 69% 的 TVL 和 Maker DAO 72%。这些协议平均每月有 8,450 名用户,不到一年后下降到只有 4,150 名用户。

结论:当我们下一次牛市时,对杠杆的需求将会回来。那么哪些协议可能会吸引最多的需求/TVL 并保持最好的利润?敬请关注。

去中心化交易所的用户活动依然强劲,在我们跟踪的前六大协议中,平均每月有 803,000 名活跃用户。与对杠杆的需求不同,我们预计交易量和费用不会对市场周期那么敏感。在熊市中,人们仍在交易(并且可能被迫交易)。

互换仍然是互换,但发生了一些创新。去年发布了 Curve v2 和 Uniswap v3,我们还通过聚合器产品 1inch 和 Matcha 涵盖了 MEV 保护和从多个场所获取流动性。

提醒:在交换之前,每个人都应该与聚合器比较价格。

我们继续等待一个好的链上订单簿产品,它可能基于以太坊保护的快速 L2 汇总。

如果不深入研究 Uniswap v3 中的交易量和资本效率改进,TVL 就无法真正进行比较。我们已经完成了挖掘和超过风险的被动收益现在在很大程度上是一种幻觉。Curve 在稳定币敞口方面存在太多系统性风险。我们目前不建议在任何 DEX 上使用被动 LP。

收益聚合器

我们将 Yearn 定为 TradFi 的 20% 附带权益模型。间接费用(员工成本)被允许激增。TVL 从 $3.7b 下降到 $1.3b。由于收益压缩,我们认为高成本中间商的空间不大。在熊市中,基本的借贷平台是优越的。

流动性

DeFi 的一个有趣且不断发展的子部分是流动性提供/管理。推出了一个名为 Tokemak 的协议,其高目标是彻底改变 DeFi 中的流动性供应。和。传统做市商已进入聊天室,提供 RFQ 流动性,可以通过 Matcha 等聚合器或直接通过 Hashflow 在链上访问。

我们还没有看到明显的赢家,但当第 2 层汇总成熟时,完全在链中央限价订单簿上似乎是一个不错的选择,并且基于 RFQ 的流动性可能会继续存在。一段时间以来,我们一直看跌被动 LP 模型,因为做市是一个难题,并且报价需要积极管理(技能)以克服逆向选择(这是无常损失的根本原因)。

基础设施

我们介绍了 Chainlink,它是在BowTiedBull解决预言机问题的垄断企业。我们在 DeFi Education的第一个基础设施研究项目是REN:一种通过锁定和铸币模型(RenBTC 代币)将 BTC 移植到以太坊的方法。一个值得讨论的有趣概念,但我们对经济模式(资本效率低下)的担忧似乎已经得到证实,因为 RenBTC 的发行量约为其历史最高水平的 1/3。

主要的基础设施产品是网桥——我们正在与领先的跨链 AMM 和网桥 Synapse 合作。还有其他有趣的基础设施产品,我们认为这些产品在未来几年可能会快速增长,包括去中心化存储和去中心化(云)计算。请继续关注对潜在未来市场领导者的深入探讨。

DeFi 指标

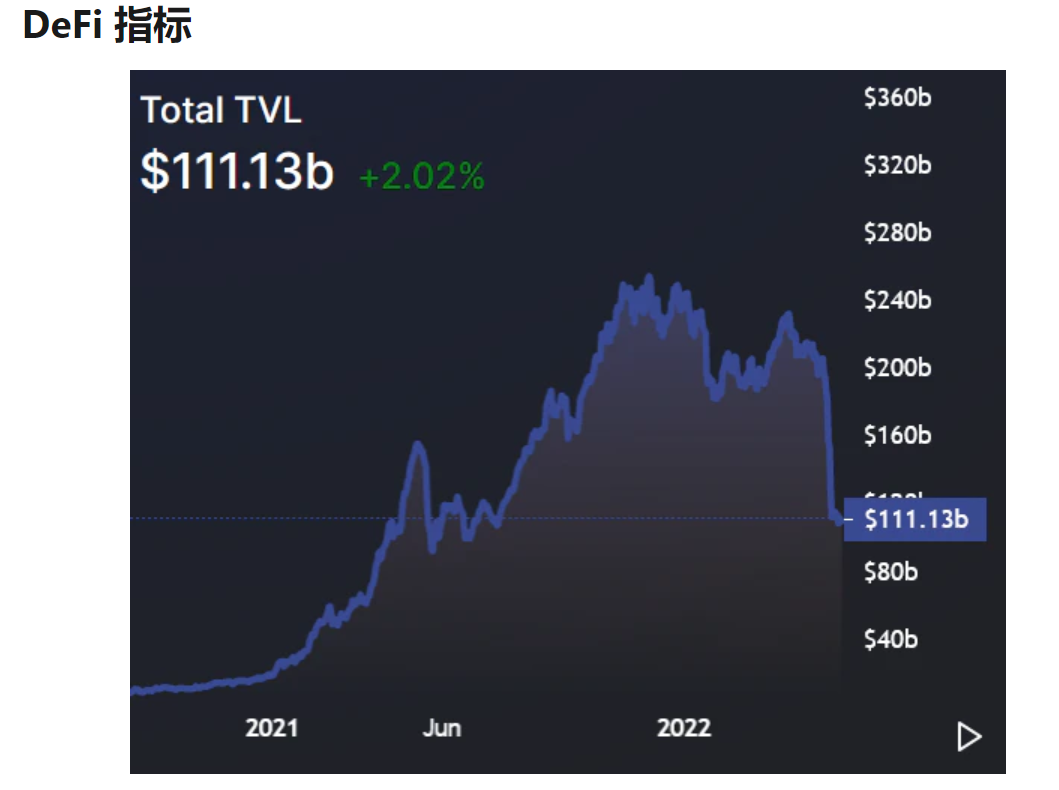

DeFi 锁定的总价值现在约为 111 亿美元,高于过去 12 个月的约 92 亿美元。最近的急剧下跌当然是由于 Terra 归零以及 ETH 和其他代币的相关下跌造成的。尽管遭受了数十亿美元的黑客攻击和损失,但 DeFi TVL 仍逐年增长,这表明了去中心化系统的弹性。TradFi 需要国家援助来吸收这种规模的损失。

这应付不过。这是自由市场运作,由于“太大而不能倒”的政策,我们在 TradFi 中没有看到这一点。

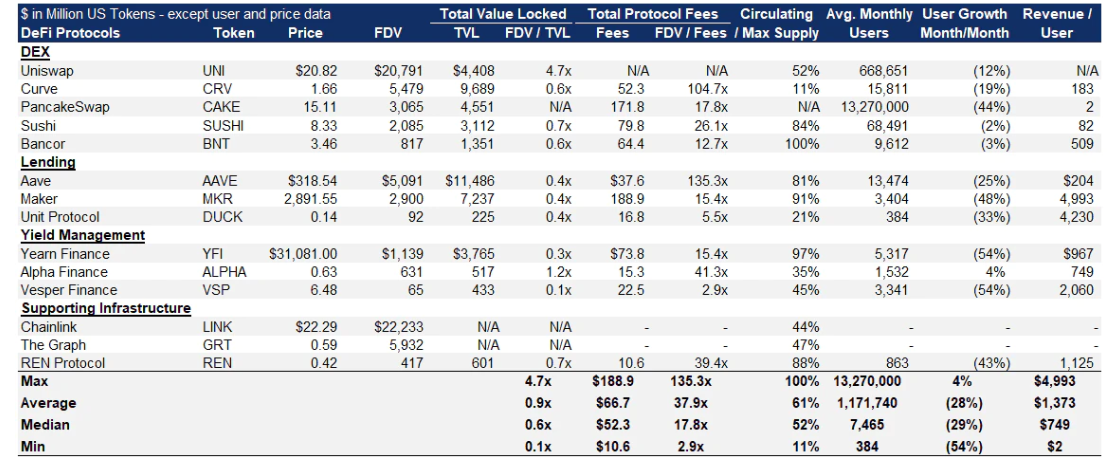

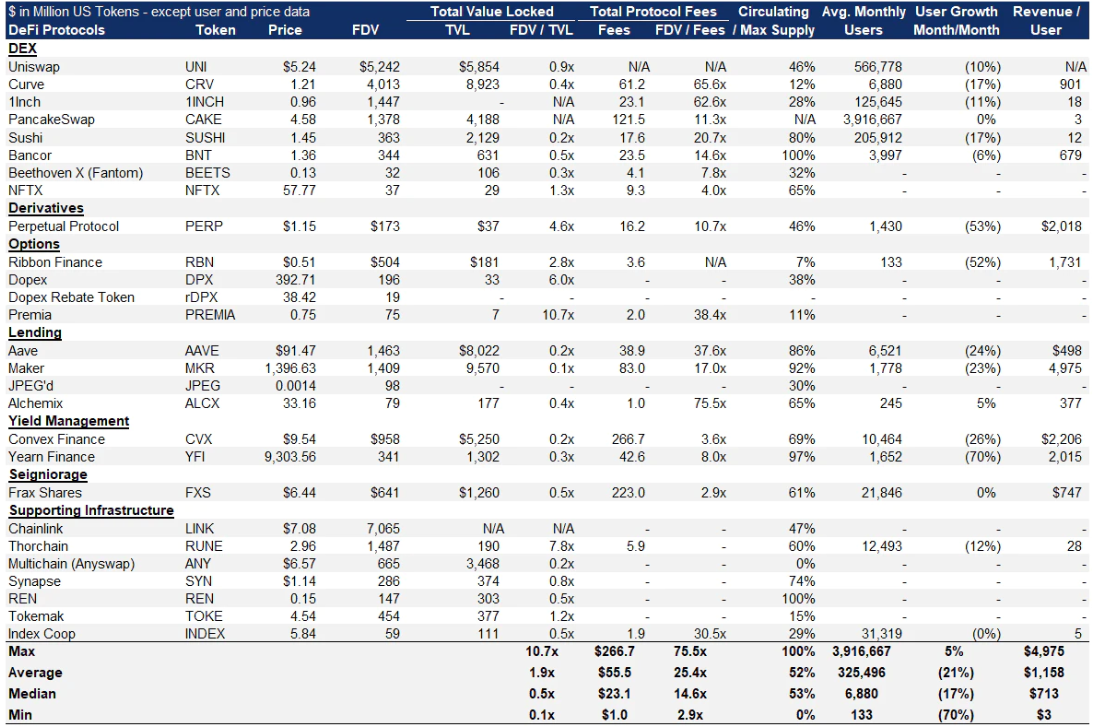

比较

我们跟踪的项目中 FDV / 费用比率的中位数已从 17.8 倍降至 14.6 倍,平均平均值已从 37.9 倍降至 25.4 倍。中值项目的平均每月用户相当稳定,约为 7,000 个独立钱包/月 +/- 10%。估值下降,但使用量相当稳定。

我们看到每位用户的收入会出现适度压缩,这是可以预期的,因为竞争和用户对价格更加敏感,因为现在轻松的时代已经结束。

价格表现

DeFi 代币的中位数已从创纪录的高位下跌 89%,而 ETH 下跌 60%,比特币下跌 57%,纳斯达克综合指数下跌 29%。最具弹性的代币是 Synapse (-77%)、Maker DAO (-78%) 和 JPEG'd (-80%)。Maker DAO 30 天下跌 -19% 的表现优于 ETH (-34%)。我们处于所有风险资产的熊市中,我们正在研究识别被低估的代币。

那么接下来呢?

正如我们过去多次指出的那样,DeFi 与加密市场的投机活动密不可分。许多代币表现不佳并不是因为产品不好,而是因为投机已经离开市场,而且许多代币经济学结构不佳。在 DeFi 和加密的所有领域中,感兴趣的部分是基础设施游戏、游戏和 NFT x DeFi。

我会持续更新我看好的项目或者是看好的板块市场最新消息,大家感兴趣可以点个关注获取最新币圈资讯。