雖然如今市場在資金集中於BTC和Solana生態,ETH生態顯得默默無名。但當eigenlayer正式上線後抬升ETH生態基準利率,資金還是會重新流動回DeFi生態,正所謂買在無人問津時,在此時通過agilely埋伏未來的Restaking生態是一個賠率很高的選擇。

前言

以太坊轉入POS後,Lido,Rocket Pool等質押底層協議所發行的warpped ETH為以太坊生態帶來了源自POS的4%無風險利率,而EigenLayer將以太坊質押節點的安全性與網路解耦,透過restake提供給多個POS網路。雖然還未正式上線,但可以預見的是restake能夠將以太坊生態中的基準利率進一步提升至6%-8%。在這個基準利率之上加槓桿,我們可以預期用戶可以獲得約10%的長期無風險收益。而Agilely就是在眾多LSDFi協定中第一個擁抱Restaking Token的協定。

關於Agilely

簡而言之,agilely是一個穩定幣$USDA發行協議。 USDA是基於Liquity模型的全鏈生息穩定幣,透過多重創新機制在保證用戶持有就能獲取利息的同時保證USDA始終錨定於$1,保證收益和流通屬性共存。

今年LSD賽道興起後,兼具流動性、穩定性和收益性的生息穩定幣迅速得到了DeFi玩家的青睞。今年五月由Lybra打響第一槍,隨後Gravita, Raft, Prisma緊隨其後,總TVL達到$400m,成長為一股不可忽視的力量。 Agilely博採眾家之長,不僅在產品設計上保有最多的創新點,同時在代幣設計上保證代幣能夠捕獲到協議的真實收入,這是同賽道協議所不具備的優點。

基於CDP(Collateral Debt Position,債務抵押部位)的穩定幣模型最早由MakerDAO提出,用戶在協議中超額抵押資產,以此作為保證,從而藉出協議發行的穩定幣。但是高達250%的抵押率造成了底下的資本效率。

DAI的Collateral Ratio(Source:https://daistats.com/#/overview)

之後Liquity提出了最經典的CDP穩定幣模型,即透過硬軟雙重錨定以及三層清算模型來實現低達110%的MCR,實現優秀的資本效率。 Liquity發行的穩定幣LUSD歷經市場兩年牛熊波動價格始終錨定於$1,足可見其機制設計完美性。 agilely採用Liquity的價格穩定機制,來確保USDA在價格上的穩定性。

Liquity穩定機制回顧

在我們介紹USDA之前,先對Liquity的穩定機制進行回顧,藉此讓讀者更好的理解。 Liquity的CDP穩定幣LUSD設計主要包括以下幾個方面,Soft/Hard Peg帶來LUSD價格錨定,穩定池-債務再分配-恢復模式保證協議安全,透過鑄造費率和贖回費率變化對供需進行控制。這些模組共同作用,為LUSD的穩定性提供了保障,也讓其成為了基於CDP的穩定幣最佳模型。

Liquity的價格穩定機制

LUSD作為錨定美元的穩定幣,最重要、最核心的屬性便是穩定性。其價格穩定機制分為兩部分,Hard Peg和Soft Peg。 Hard Peg部分透過確定最低110%的抵押率來塑造價格上限為$1.1,如果LUSD價格超過$1.1那麼用戶可以透過抵押以太坊(110%抵押率)來鑄造LUSD並在市場上賣出來獲得無風險套利;透過提供硬性贖回/償還通道來約束價格下限為1,如果LUSD市價低於1那麼任何人都可以在市場上購買LUSD來從Liquity協議中兌換ETH/贖回抵押品來進行無風險套利。透過提供開放套利通道,來將LUSD的價格穩定在$[1-贖回費率, 1.1]之間。

Soft Peg部分中,分為幾個部分,首先是協議主導的長期市場心理強化,Liquity系統強化人們1LUSD的價值就是1USD,用戶在長期博弈中也會達到1LUSD=1USD的謝林點(博弈論中人們在沒有溝通的情況下的選擇傾向),並且只要市場用戶心中對於LUSD的價格區間養成[1-贖回費率,1.1]的心理預期,那麼用戶就不會在高價買入LUSD(在$1.09買入LUSD最高損失達到9%,最大獲利1%),不會在價賣出LUSD(可以在Liquity協議中無風險套利),那麼LUSD的價格就不會靠近價格上限和下限;除此之外還有演算法確定的一次性發行費用作為額外的穩定機制,相較於加息,增加發行費率能夠比較直接的影響新增的LUSD鑄造數量,具體見下方的」供需控制機制「一節,透過發行費率和贖回費率共同的作用來控制基礎貨幣的發行數量,從而調控LUSD的市場價格。

綜合來看,LUSD的價格穩定機制可以如下圖所描述。

LUSD的價格穩定機制

事實證明這套穩定機制行之有效的。

Liquity的清算機制

如前文提到,Liquity的清算機制由穩定池-倉位再分配-恢復模式作為協定安全防線。在正常操作中,清算用戶(即那些抵押率下降至110%以下的用戶)通常由穩定池作為清算對手。然而,如果穩定池中的LUSD資源不足以支援清算部位,系統將啟動部位再分配機制。最後,在全體系統的抵押率降至150%以下時,系統將切換至恢復模式。

在這個清算流程中,穩定池作為第一防線,也是最常用的防護手段。而債務再分配和恢復模式主要是在極端情況下的協議安全保護機制。

- 穩定池:作為協議層面清算使用者的對手方存在。 LUSD持有者將LUSD存入穩定池,當有部位需要清算時,外部清算人調用穩定池進行清算。清算人獲得0.5%的抵押品以及50LUSD的gas補助。剩餘99.5%的ETH歸為穩定池存款人所有。理論上穩定池存款人最大可以獲得10%的ETH收益(在剛跌破110%的清算線就進行清算,獲得相對於銷毀LUSD的1.09945倍的ETH),但需要注意的是,該動作實際上是在ETH下跌區間內買入ETH,如果ETH價格持續下跌而沒有及時提取收益兌換的話可能承擔損失。

- 部位再分配:當穩定池內LUSD消耗完畢,系統將待清算的ETH和待償還的LUSD依照比例重新分配給所有的現存部位。抵押率越高收到的債務和抵押品就越多,藉此確保系統不會出現連環清算。截至目前即使在數次市場大跌時,系統也沒有啟動倉位再分配。

- 恢復模式:當系統的總抵押比率低於150%,系統就會進入恢復模式,將系統總體抵押率快速拉回150%之上。在恢復模式下,清算行為較為複雜,本文不再贅述。整體來看抵押率低於150%的部位都有可能被清算,但協議為用戶的最大損失設定了10%的上限。在5.19大跌中Liquity就進入了恢復模式,細節見事後Liquity官方總結How Liquity Handled its First Big Stress Test 。

Liquity的供需控制機制

作為穩定幣,LUSD也像傳統貨幣類似,透過貨幣市場操作來控制貨幣供應。具體就是透過調整鑄造和贖回的利率來控制LUSD的供需,鑄造費率和贖回費率會依據贖回的時間和週期進行調整,更具體一點就是在無人贖回時,系統的鑄造和贖回費率都會降低,當贖回行為增加,贖回費率也隨之增加。相較於傳統的貨幣市場操作,該機制防守性更強,重點在於透過增加贖回費率來防止大規模的贖回出現。

在Liquity中只收取一次性的鑄幣和贖回費用,他們根據協議中的全域變數BaseRate計算。鑄造費用數值上等於BaseRate*鑄造量,贖回費用在數值上等於(BaseRate+0.5%)*贖回ETH的價值。

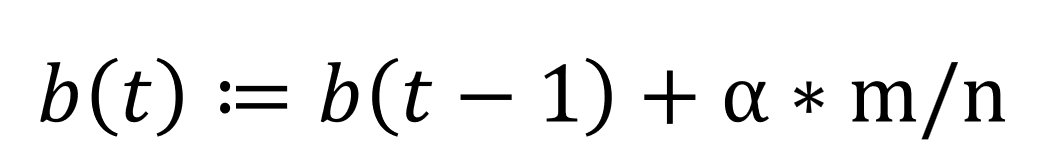

當沒有贖回行為發生時,BaseRate會隨著時間衰減為0,半衰期為12h。當有贖回行為發生時,BaseRate依照下列公式計算,其中b(t)是時間t的BaseRate,m是贖回的LUSD數量,n是LUSD的目前供應量,𝛼是常數參數。

透過調整贖回產生的費用,𝛼 對硬錨定中的價格下限產生影響。在Liquity白皮書的推算中,基於貨幣定量理論,將𝛼 設定為0.5,利潤最大化套利者將贖回與恢復的掛鉤所需的LUSD。具體推導過程見Derivation。

整體來看,Liquity透過優秀的機制設計來保障整體系統的正常運行,事實也證明了這套系統的可行性,上線以來Liquity一直保持著良好的運行,LUSD在穩定性和資本效率上達到了極致。

基於Liquity的Agilely機制創新

抵押品

在抵押品層面,agilely中用戶使用ETH, 主流wrapped ETH以及GLP等生息資產作為抵押物來鑄造USDA,之後還會接入Restaking Token,將其本身所帶有的利率繼承到USDA中,提升USDA利率。

利率模型

本節主要討論協議內的費率,包括鑄幣、贖回和借款費用。鑄幣和贖回費用是一次性費用,借款費用是未償還債務隨時間累積產生的費用。

鑄幣費:指用戶在協議中鑄造穩定幣時需要支付的一次性費用。 Agilely選擇使用Liquity的BaseRate模型並在其上進行修改。 (關於BaseRate的討論詳見本文「Liquity機制回顧」的「供需控制機制」一節),在BaseRate隨時間衰減的部分中增加了衰減因子,並對於每個實例都確定不同的衰減因子,將其公式化描述如下:

贖回費:指用戶在償還貸款從協議中拿回自己抵押品所需的費用,通常高於鑄幣費。 Agilely的鑄幣費為BaseRate+0.5%;

借款費:指用戶為未償債務隨著時間的推移而累積的費用,部分協議為了激勵用戶長期借款選擇不收取這部分費用,agilely在這裡創新設計了ADI(Agilely Dynamic Interest)來對貨幣總量進行調控。

穩定機制

本節主要討論agilely作為穩定幣的穩定機制,主要分為Hard Peg和Soft Peg兩部分。

- Hard Peg:提供ETH抵押品上110%的MCR來保證價格上限,並提供贖回通道來保證價格下限

- Soft Peg:除了依靠協議主導帶來的長期市場心理博弈來達到1USDA=1USD的謝林點,Agielly內部還內嵌ADI(Agilely Dynamic Interest)來透過調控USDA的市場投放來在宏觀上對價格進行調控(詳見上節「利率模型」)。

清算機制

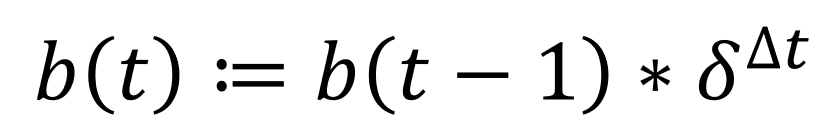

在清算機制的討論中,我們以Liquity的三層清算機制(穩定池-部位再分配-恢復模式)為基準,總結agilely在其之上的修改。

Agilely在確保系統安全性的同時,更加公平,清算介面放在前端降低門檻,讓更多人參與,不像Lybra需要運行專業的bot才能參與清算,並且Agilely更進一步將常規的Stability Pool優化為了Smart Stability Pool,用戶投入的USDA將會被放在最有可能發生清算、潛在清算資金缺口最大抵押品的Stability Pool。

PSM

除了以太坊的質押收益,Agilely還致力於捕獲RWA收益,以多樣化協議收入,透過設定PSM模組調高利率,來實現對DAI的虹吸,將收集到的DAI來結合MakerDAO,從而使協議能夠捕獲到MakerDAO的國債收益。

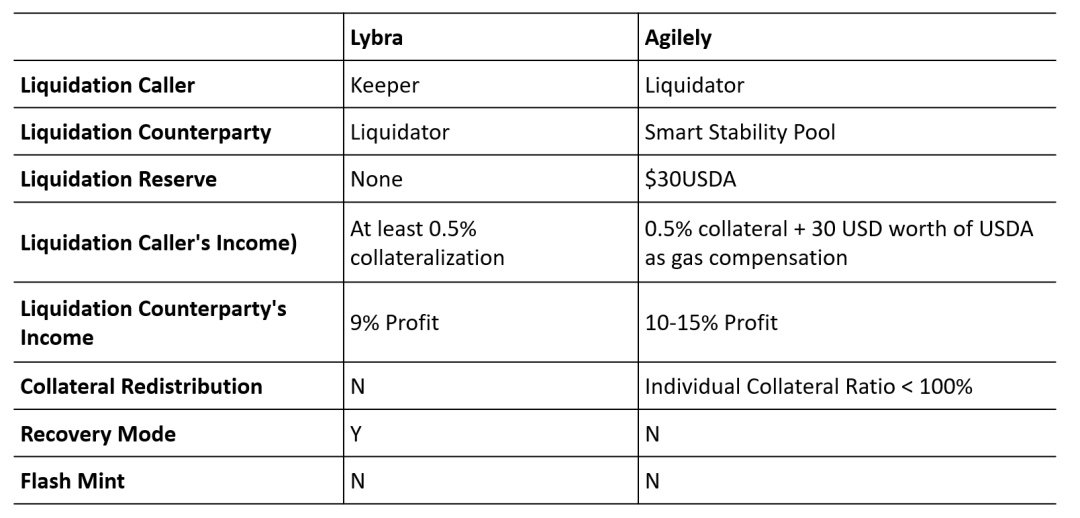

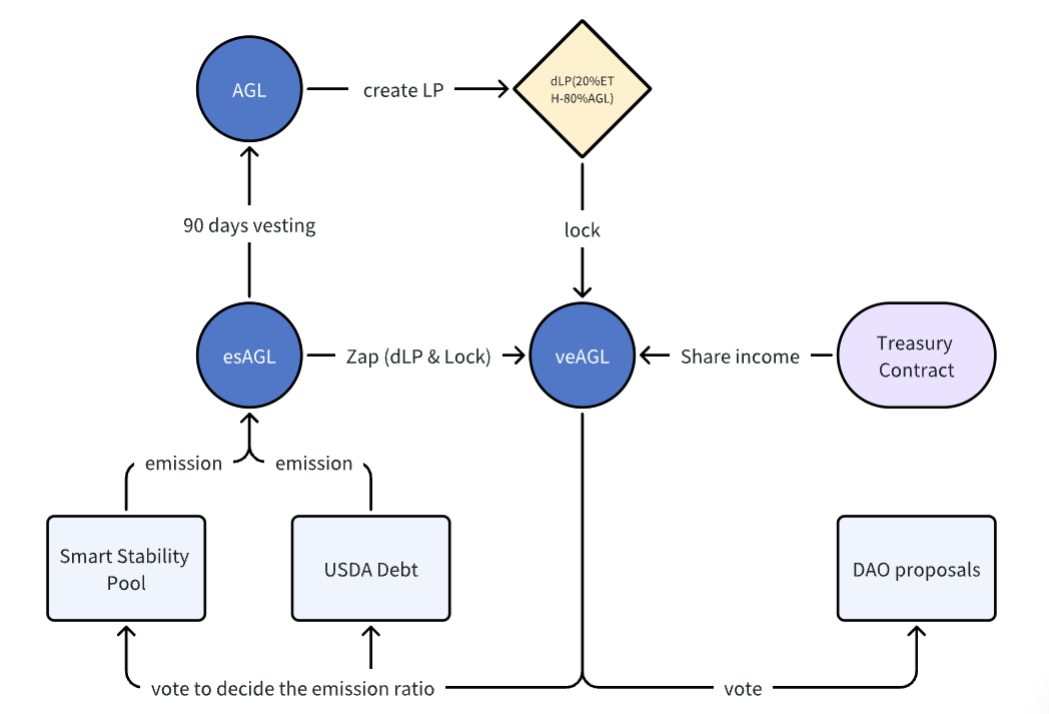

協議內價值流向

在Agilely協議內存在多項業務收入,包括鑄造/贖回和借貸費用,PSM的交易費用,穩定池的附加費用,抵押品的收益以及PSM中RWA收益,這些收益將會通過以下三種方式流出

- ABI(Agilelly Benchmark Interest)流向USDA持有者、LP(uniswap上USDA-ETH pool以及Curve USDA-3Pool)和穩定池的USDA質押者;

- veAGL:質押dLP取得veAGL的使用者除了治理權益外還能夠捕捉到協議真實收益;

- 穩定池收益:剩餘業務收入分配至穩定池作為質押收益;

代幣設計

在本節中,我們將對協議代幣層面的設計進行梳理、比較。主要關注協議代幣的分發方式以及代幣的實際效用,代幣相關設計通常關係到協議用戶的切身利益,因此我們可以從這些角度來分析agilely的可持續性。

代幣效用

代幣作為協議的重要組成部分,其設計能否對協議內產生真實價值進行捕獲直接決定這個代幣的價格,並影響項目後續發展。在DeFi中,代幣的價值支撐通常來自兩個大方面,治理和收益。其中收益就是代幣持有者能夠可持續的分享到協議帶來的收入,這是一切的基礎;治理則是專案的長期主義者參與為主,但其更多還是以收益為基礎,接下來就從這兩個角度來對agilely的代幣AGL進行梳理。

治理

使用者鎖定Balancer AGL/ETH 80:20 Pool的LP在協議中可以轉換為veAGL取得投票權,投票權與鎖定dLP數量時間成正比,鎖定期滿後可以反向轉換為AGL。在治理層面,veAGL能夠決定在不同抵押品部位上AGL的激勵分配。

效益

與現在市場上的LSD CDP專案不同的是,AGL在設計上致力於捕捉真實收益,而並非本質上挖二池的龐氏邏輯。 AGL主要作為各個抵押池的激勵以esAGL形式分發,esAGL存在90天的解鎖期限。並且veAGL持有人可以捕獲到協議業務產生的收入,包括鑄造/贖回,借貸費用,PSM贖回費用以及質押在穩定池的附加費用。

總結

雖然如今市場在資金集中於BTC和Solana生態,ETH生態顯得默默無名,並且Balst對整個DeFi進行吸血鬼攻擊導致DeFi賽道在幣價上並不顯眼。但當eigenlayer正式上線後抬升ETH生態基準利率,資金還是會重新流動回DeFi生態,屆時agilely憑藉其優秀的產品和代幣設計必將成為DeFi用戶上槓桿的首選。正所謂買在無人問津時,此時透過agilely埋伏未來的Restaking生態是一個賠率很高的選擇。