Penpie$PNPIDO 開盤至今一度上漲5 倍。 Magpie趁熱打鐵宣布將繼續以subDAO 模式推出Radiant$RDNT的"Convex" -Radpie 在多重敘事的加持下,能否複製甚至超越PNP 的收益?

本文將為你介紹Radpie 機制、產品優劣勢、敘事標籤以及Magpie 系IDO 的參與方

A. Radpie 機制

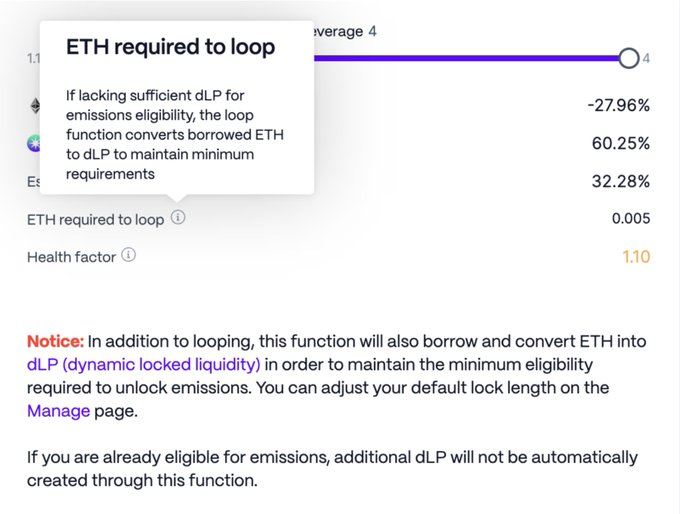

簡單來說, Radpie 之於RNDT,類似於Convex 之於Curve。全鏈借貸協議、Layerzero 概念Radiant在流動性激勵方面採取了限制措施,簡單來說就是你需要間接鎖倉一定的RNDT 才能獲取挖礦收益具體為你需要相當於存款金額5% 的dLP, dLP 即為一個80%RDNT/20%ETH 的Balancer 池子的LP,一旦比例小於5%,那麼你就拿不到RDNT 排放收益了。

如果你使用了RDNT 的一鍵loop 功能,一旦你的dLP 佔比不足5%,系統將自動幫你借錢買dLP。

這樣也給RDNT 帶來了比較好的持續性,畢竟你在挖RDNT 礦的時候,其實你也在為RDNT 提供長期流動性

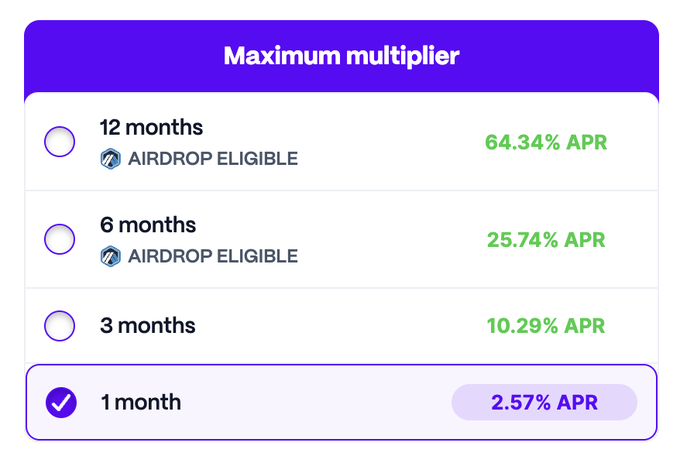

畢竟dLP 是有鎖倉時間要求的,而且鎖得越長APR 越高。

Radpie 所做的,就是募集dLP 然後共享給DeFi 礦工,讓DeFi 礦工不必持有RDNT 就可以挖礦,這和Convex 的共享veCRV 其實是比較類似的。募集的dLP 也會給予mDLP 代幣,跟CRV 通過Convex 轉換成cvxCRV 也是一樣。

對於RNDT 持有者而言,可以組成dLP 後通過Radpie 轉換成mDLP,持有RNDT 頭寸的同時享受高收益,邏輯和cvxCRV 也是類似的,畢竟dLP 內含80% RNDT,價格變化與RDNT 非常接近。對於Radiant 項目而言,這也是好事,畢竟轉換成mDLP 後就永續循環鎖定了,將部分RNDT 直接送入黑洞中支持RDNT 的長期流動性,此外也有助於吸納更多的輕量級用戶。

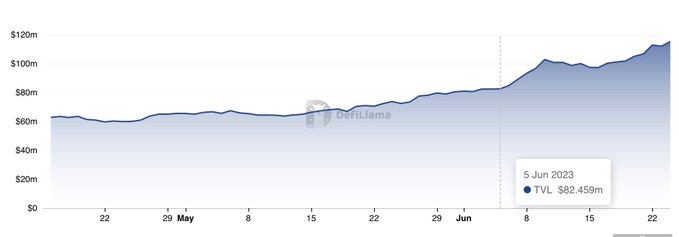

比如下圖中Pendle 在Pendle 系“Convex” 產品發布後開啟了加速增長,Radiant 預計也會受益於此

美中不足的是,Radiant 不像Pendle/Curve 一樣由投票決定激勵分配,所以缺少了賄賂收入這一塊。

不過Radiant 已經明確會持續DAO 的建設,那麼治理權在將來也有望獲得更多價值,而持有海量治理權(dlp)的Radpie自然也有望受益於此。

B.產品優劣勢

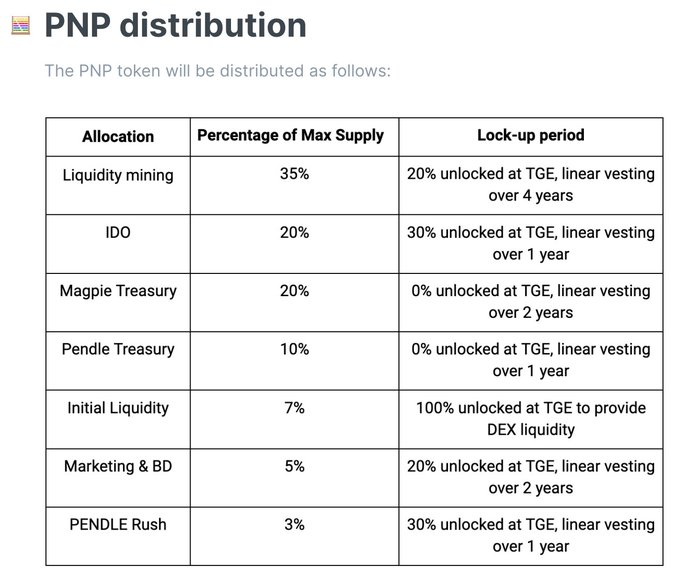

和Penpie 類似,Radpie 也是一個站在巨人肩膀上的項目,這樣的項目上下限都比較明確。橫向對比Aura FDV 為Balancer 的35%, Convex 則為Curve 的14%。 RDNT 身為一個FDV 3 億美元並且上了幣安的項目,Radpie 的估值也有一定的可比性。按照Magpie subDAO 一貫的風格,Radpie IDO 的FDV 應當在10M 以下,這樣對於IDO 參與者有一定的獲利空間。

劣勢就是Radpie 不具有母DAO Magpie 一樣的橫向拓展能力,不過其也將受惠於Magpie 諸subDAO 內外循環體系,這裡請參見下一節的內容。

C. 敘事標籤

LayerZero/ ARB 空投/ 超主權槓桿治理/ 內外雙循環/ subDAO 將是Radpie 的敘事標籤

LayerZero,RNDT 是知名LayerZero 概念幣,Radpie 也自然將利用LayerZero 實現跨鏈互操作性。

ARB 空投,RNDT DAO 已經決定將獲得的ARB 40% 空投給接下來一段時間新鎖定的dLP,30% 平均空投給接下來一年的存續的dLP,而Radpie 正巧趕上了這個時間點,有望參與瓜分這2M+ ARB 的盛宴,這對於項目的啟動很有有幫助。

超主權槓桿治理, 按照慣例將有大量的RDP 分配給Magpie 財庫,一方面這些代幣帶來的收益會分給MGP 持有者,另一方面在Radiant DAO 進行決策時, MGP 持有者也可以通過所控制的RDP 來參與。

考慮到MGP 在RDP 以及RDP 在RDNT ,都是作為一個整體參與的,這其實自帶一種槓桿。如果MGP 投票給某一項,由於其占了大多數RDP 份額,那麼只要其他人不集體反對,基本就能通過,在RDNT 的投票中,100% 由Radpie 控制的dLP 也將投給這一選項,這就是超主權槓桿治理的精華所在

內外雙循環,這是Magpie 在治理權賽道下使用subDAO 模式擴張產生的獨有體系。

舉個簡單的例子,mdLP/dLP 的交易對大概率將部署在wombat ,通過向vlMGP 持有者賄賂來獲取更多wom 激勵排放。如果未來mDLP 上Pendle 的話, 那麼就是Radpie 來賄賂Penpie。

這些排放的代幣還是留在Magpie 體系中,這就是所謂的內循環,肉爛在鍋裡,減少對外淨支出。

而外循環指的是,通過多個項目之間實現資源共享,來降本增效。比如Ankr 通過Penpie Bribe 獲取Pendle 激勵,那將來如果Radiant 開放Bribe 了,自然也好談。

subDAO,不難看出超主權槓桿治理和內外雙循環體系,都建立在Magpie 通過subDAO 模式進行擴張帶來的基礎上。除去以上兩條外,subDAO 其實還有其他好處,其一在Rug 漫天的當前,做項目最重要的就是信譽,subDAO 模式可以繼承母DAO 的信譽;其二是相比直接整合,提供獨立代幣能夠充分發揮Tokenomics 的優勢實現增長;其三是給市場提供了更多賭具,確保母項目能夠跟上多數敘事。

D. Magpie 系IDO 的參與方式

在Penpie 中,IDO 份額是如此分配的

- 35% - xGRAIL 持有人

- 30% -mPENDLE 持有人

- 25% - vlMGP 持有人

- 10% - Penpie LP 提供者

以此類推,今後Magpie 系IDO 的參與方式可以分為:

長線的參與方式,就是買入並持有vlMGP ,這樣預計可以參與Magpie 今後所有subDAO IDO。不過這種模式受MGP 價格波動影響大,請充分dyor

短線套利式的參與方式,通過幣安抵押借入RDNT 或者做空合約對沖,參與mDLP Rush 活動將DLP 轉化為mDLP ,一邊拿RDP 空投,另一邊拿IDO 份額。如果你對基礎層代幣(RDNT)有持有慾望的話,也可以直接買入參與mDLP Rush。

需要注意的是,mDLP/DLP 如同cvxCRV/CRV 一樣是軟性掛鉤而非強制掛鉤,不一定能在你退出的時候保持1:1, dyor dyor!

另外Launchpad 平台自然也可以分到一部分福利,但實話說這種低估值項目通過Launchpad 平台募資意義不大。

PNP 估計有考量通過Camelot 吸引流量和接觸ARB 社區,幫助Magpie 在Arbitrum 打出名頭的考量,那麼Radpie 似乎已經並沒有這個必要?

Pancake/ Camelot 自然是可行的候選者(Camelot 其實也沒那麼合格了?),但是如果沒有合適條款的話,也沒理由分一杯羹出去,所以這塊的不確定性還是比較高。並且Cake & Grail 盤子比較大,套利收益可能比較小,不確定性因素倒是挺大。

總結

Radpie 就是RDNT 的Convex,最大的優勢就是估值低+ 背靠大樹好乘涼, Rapie 有著LayerZero/ ARB 空投/ 超主權槓桿治理/ 內外雙循環/ subDAO 五重敘事標籤。 IDO 參與方式多樣化,長線和短線皆有適合的方法