作者:Carol,PANews

全球最大的資產管理公司BlockRock在6月15日向SEC提交了比特幣現貨ETF的申請,儘管SEC最早也將在9月2日回應審核情況(相關閱讀:《 PA圖說| 一圖速覽各比特幣現貨ETF申請審核的關鍵時間節點》),但考慮到貝萊德在資產管理行業的全球地位,這一消息仍然被認為是一個重要的信號,預示著比特幣和其他加密貨幣將可能被更多的機構採用。除此之外,近期同樣向SEC提交比特幣現貨ETF申請的知名機構還包括Fidelity、WisdomTree、VanEck、Invesco Galaxy等。隨著越來越多機構表明入局意願,市場對迎來更多合規加密投資產品充滿信心。

機構進場究竟能為加密市場帶來什麼?為此,PANews旗下數據新聞專欄PAData分析了已經上市的比特幣現貨ETF、期貨ETF和信託基金的交易情況,發現:

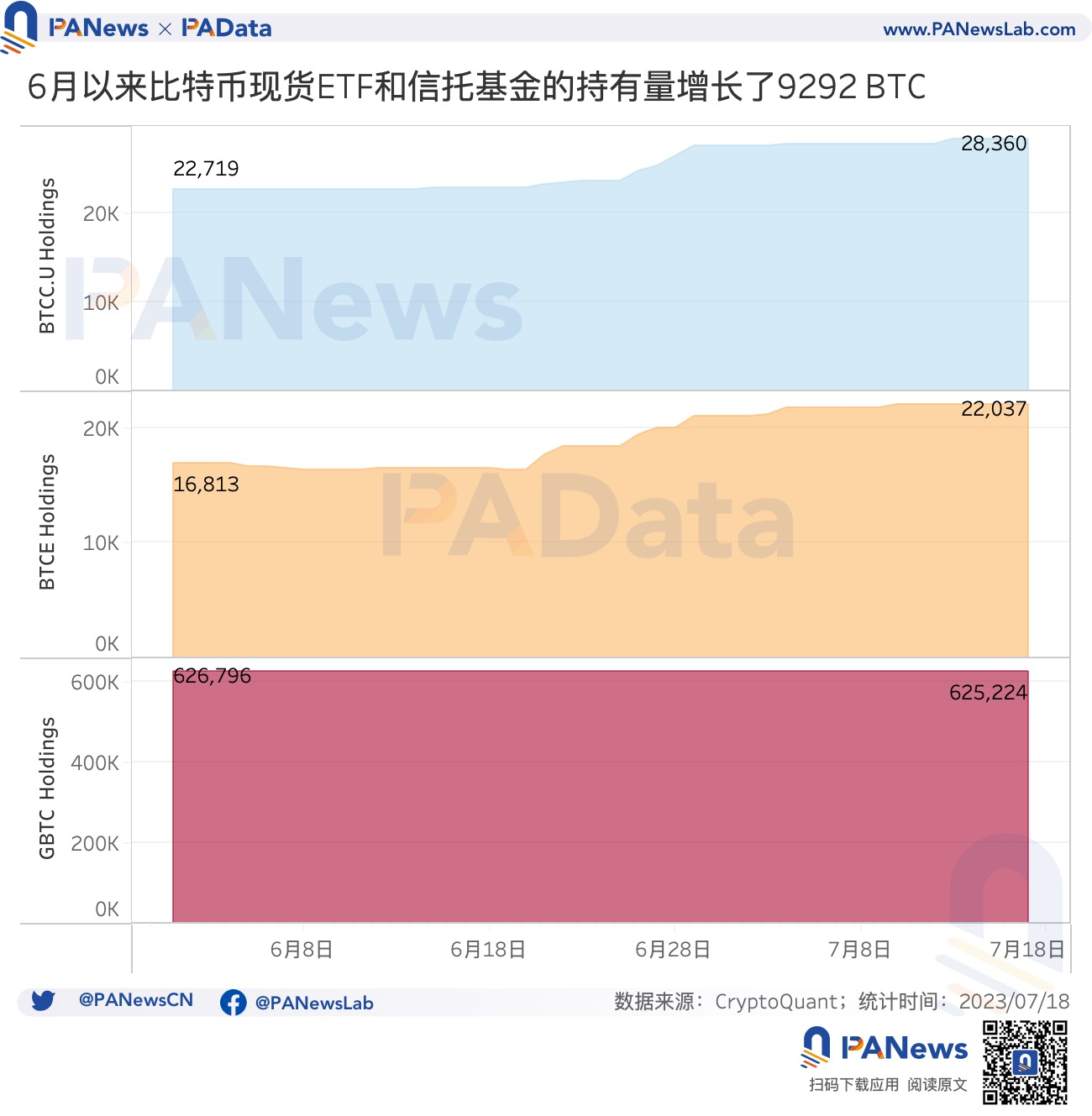

- BTCC.U、BTCE和GBTC這3個基金的總持有量約為67.56萬BTC(折合202.7億美元)。自6月以來合計增長了9292 BTC,總體增長趨勢較好。

- BITO、XBTF、BTF、BITS和DEFI這5個主要比特幣期貨ETF管理的總資產已經達到了12.95億美元。 BITO是唯一一個全部配置CME期貨合約的期貨ETF,其他期貨ETF還配置了一定比例的其他資產,如美國國債。

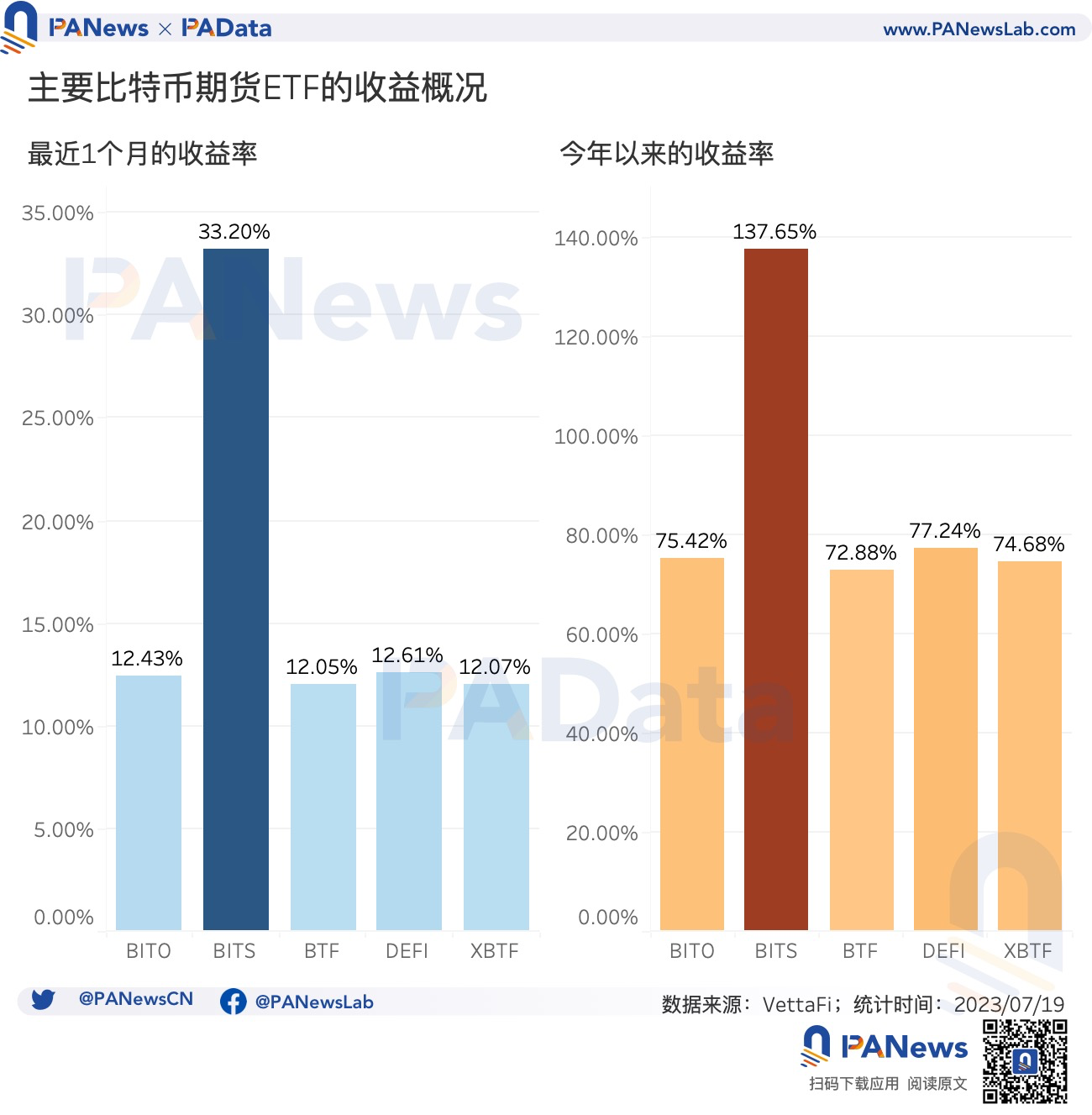

- 最近一個月收益率最高的是BITS,達到了33.20%,其他都只有12%左右。今年以來,收益率最高的仍然是BITS,達到了137.65%,其他都在74%左右。收益表現好於現貨ETF和信託基金。

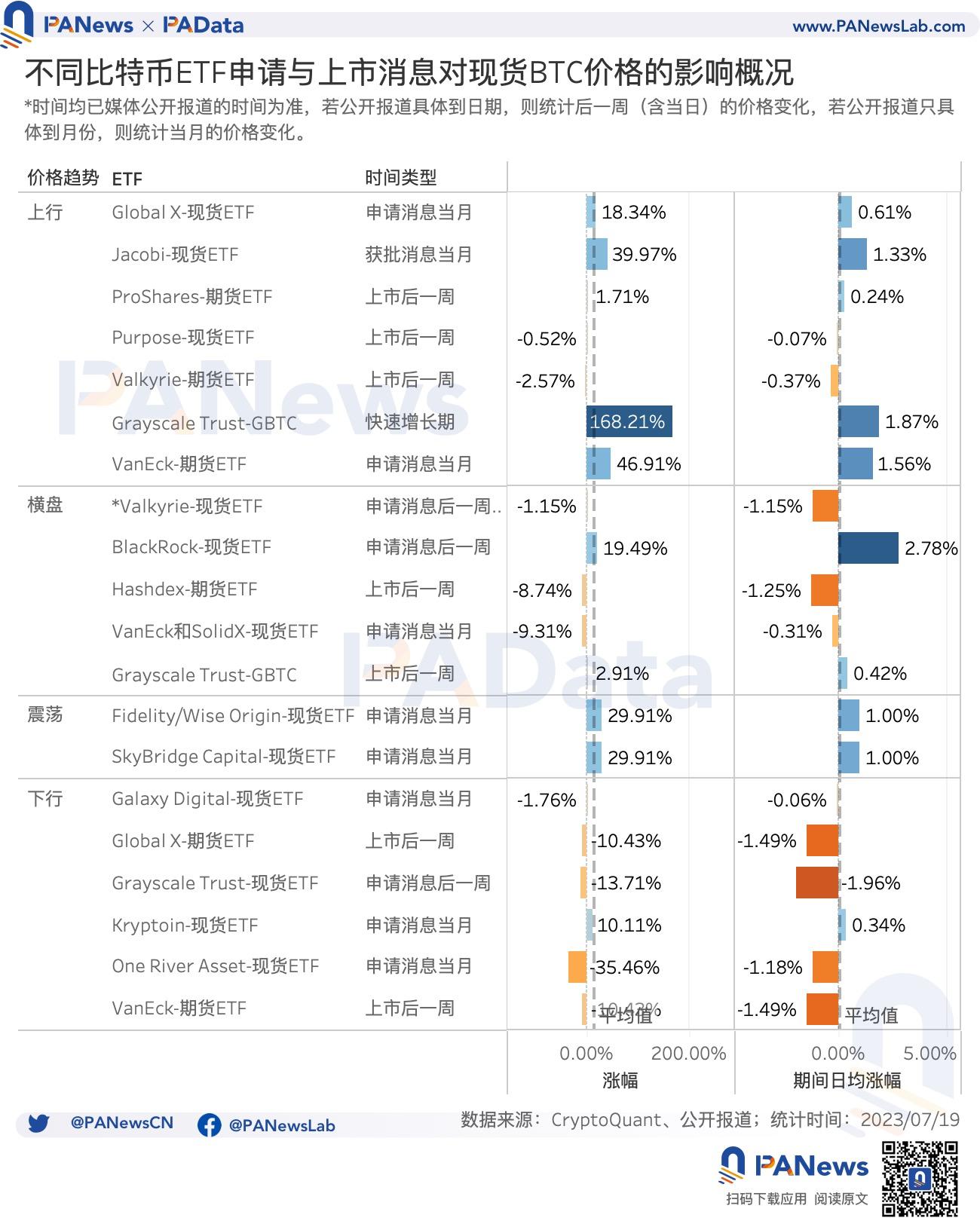

- 在本次BlackRock申請比特幣現貨ETF的消息公佈後一周內,比特幣現貨價格日均上漲了2.78%,是統計範圍內消息面帶來的最大日均漲幅。此前由消息面帶來的日均漲幅較高的還有VanEck期貨ETF申請當月,日均上漲了1.56%。

- 機構ETF申請和上市的消息對比特幣現貨價格的影響可能來自三個方面,一是機構本身的聲譽背書;二是申請的ETF類型,現貨ETF的申請消息帶來的漲幅更大;三是消息發生時比特幣的價格趨勢,如果申請和上市消息發生於比特幣上行趨勢中,那麼通常能帶來一定幅度的價格上漲,如果發生在下行趨勢中,那麼這些消息通常也不能逆轉行情。

比特幣現貨ETF持有量增長5640 BTC,灰度GBTC場外溢價率回升

加拿大投資管理公司Purpose Investment在2021年2月推出了全球首支比特幣現貨ETF,目前官網顯示該ETF包括了4個交易產品,分別是BTCC(用加元購買的,並對沖美元風險)、BTCC .B(用加元購買的,不對沖美元風險)、BTCC.U(用美元購買的,允許投資者以美元持有比特幣)、BTCC.J(碳中和),投資者可以在多倫多證券交易所(Toronto Stock Exchange)購買這些ETF,其份額對應實物結算的比特幣,是一種用戶友好、低風險的加密貨幣交易方法,而美國的普通用戶無法購買該ETF。另一種與現貨ETF有些相似的產品是封閉式的信託基金,同樣對應了實物比特幣,如灰度(GrayScale)在美國發行的,面向合格投資者購買的GBTC。以及德國ETC Group發行的BTCE,BTCE目前可以在兩個交易所交易,Deutsche Börse XETRA(法蘭克福證券交易所運行的交易場所), SIX Swiss Stock Exchange(瑞士證券交易所)。

由於多個數據服務網站僅提供BTCC.U的持有量,因此這裡僅不完全統計Purpose現貨ETF中的BTCC.U。從BTCC.U、BTCE和GBTC持有的比特幣數量來看,截至7月18日,3個基金的總持有量約為67.56萬BTC。按照比特幣近期30000美元的價格換算,相當於202.7億美元。其中,GBTC規模最大,持有量為62.52萬BTC,BTCC.U和BTCE的持有量都在20萬BTC左右。從持有量變化來看,自6月以來,3個基金的持有量合計增長了9292 BTC,總體增長趨勢較好,其中僅GBTC的持有量小幅下降了0.25%,BTCC.U和BTCE的持有量則分別上漲了24.83%和31.07%。

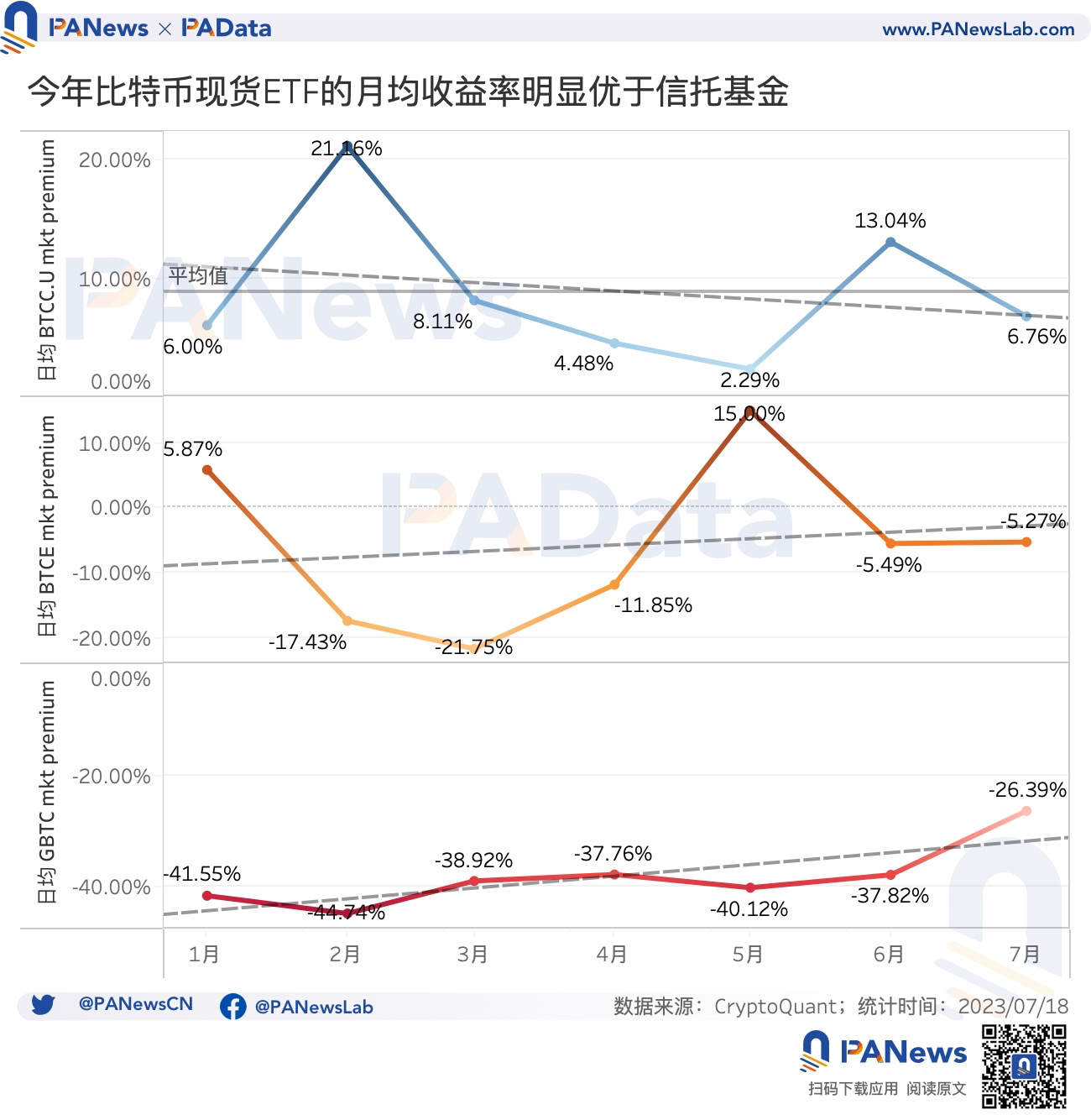

不過,信託基金沒有贖回計劃,類似“紙黃金”,因此價格往往會與其淨資產價值產生明顯的價格差異,但現貨ETF允許做市商做市,如果有足夠的流動性,價格通常不會出現溢價或折價的情況。這種差異充分反映在了3個基金的收益率表現上。

截至7月18日,本月BTCC.U的平均收益率約為6.76%,今年月均收益率均值約為8.84%,明顯優於BTCE和GBTC。後兩者本月的平均收益率分別為-5.27%和-26.39%,今年的月均收益率則分別為-5.85%和-38.18%,均為虧損狀態,但虧損幅度都呈縮小趨勢。

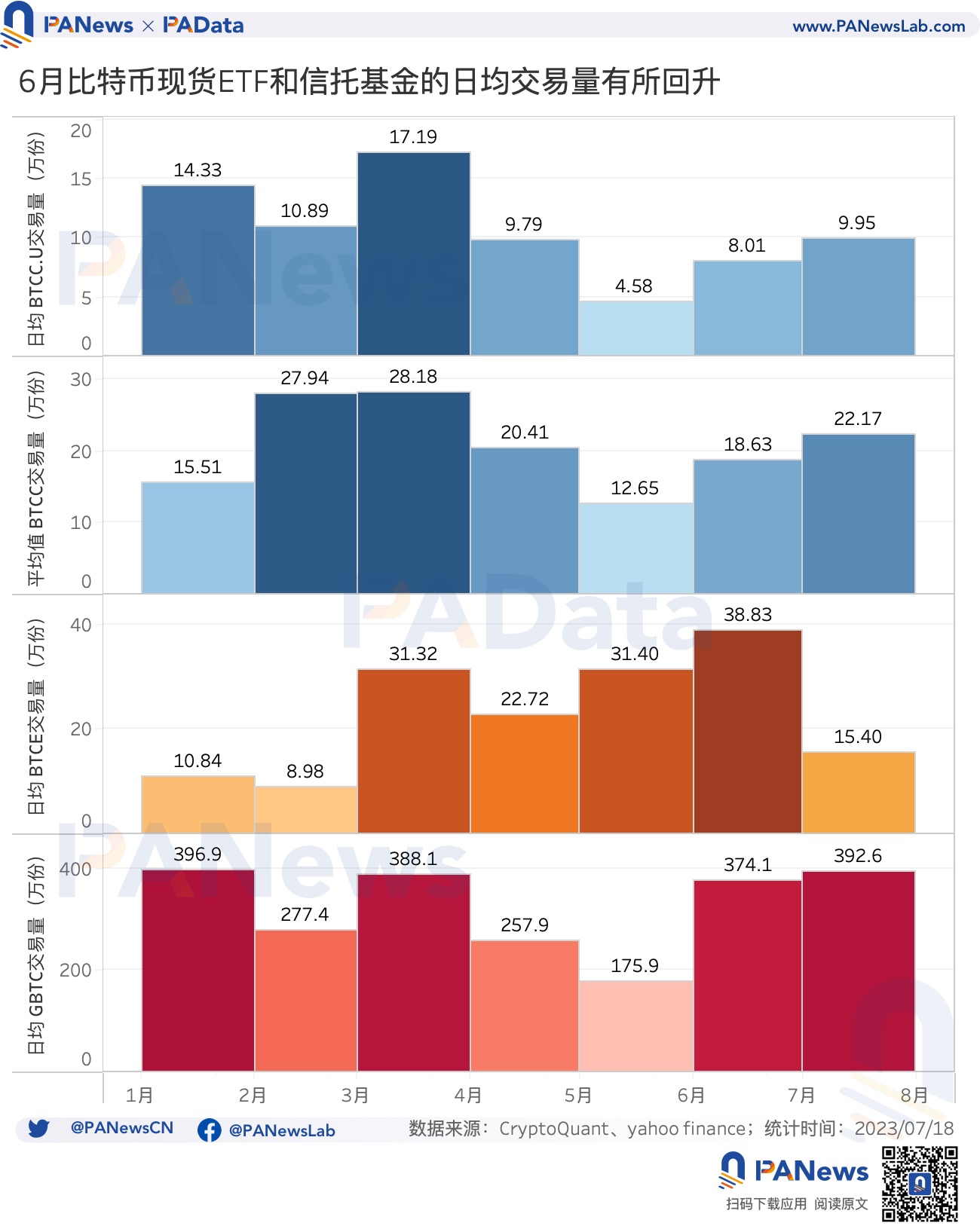

雖然BTCC.U的收益表現更好,但其交易量並不是最高的。截至7月18日,BTCC.U本月的日均交易量只有9.95萬份,BTCC本月的日均交易量約為22.17萬份,兩者合計32.12萬份,高於同期BTCE的平均15.40萬份,但低於同期GBTC的平均392.6萬份。

不過,值得關注的是,隨著6月更多機構的申請消息被公佈,以及BTC價格的穩步回升,這4個基金6月的日均交易量都環比上漲了,其中BTCC.U環比上漲了74.89%,BTCC環比上漲了47.27%,BTCE環比上漲了23.66%,GBTC環比上漲了112.67%。本月至今,BTCC.U、BTCC和GBTC的日均交易量仍然保持了增長勢頭。

5大比特幣期貨ETF的總資產近13億美元,今年以來收益率均超70%

雖然目前還沒有在美上市的比特幣現貨ETF,但已經有一些在美上市的期貨ETF了。截至7月18日,BITO、XBTF、BTF、BITS和DEFI這5個主要比特幣期貨ETF管理的總資產已經達到了12.95億美元。其中,由ProShares在2021年10月正式發行的BITO是統計範圍內規模最大的期貨ETF,總資產達到了11.99億美元。其次,由VanEck和Valkyrie發行的XBTF和BTF的規模也比較大,總資產分別在3000萬美元和4000萬美元以上。

這些比特幣期貨ETF追踪的標的通常以芝加哥商品交易所(Chicago Mercantile Exchange,CME)的比特幣期貨合約為主。其中,規模最大的BITO是唯一一個全部配置CME期貨合約的期貨ETF,並實行“滾動”期貨合約的策略。除此之外,其他期貨ETF在配置CME期貨合約的基礎上,還配置了一定比例的其他資產,比如XBTF和BTF配置了美國國債,BITS配置了其他機構發行的區塊鏈ETF,DEFI配置了現金。

從近期的資金淨流量情況來看,BITO的淨流入規模也最大。最近一個月,BITO淨流入了2.59億美元。其次,BTF和BITS最近一個月也有少量資金淨流入,分別約為135萬美元和79萬美元。如果把時間週期拉長到今年以來,那麼觀察範圍內的5個比特幣期貨ETF都有資金淨流入,淨流入量最高的仍然是BITO,約為3.33億美元。其次,XBTF今年淨流入了658萬美元,其他ETF今年的淨流入量都比較小。

BITO也是這5個比特幣期貨ETF中日均交易量最高的一個,約為996.91萬份,超過本月GBTC日均交易量的153.93%。但其他期貨ETF的交易量都不高,BTF約為38.38萬份,XBTF約為1.78萬份,剩餘兩個則都不足1萬份。

總體上,BITO在資金規模、資金流入量和日均交易量方面都遠遠領先其他比特幣期貨ETF,但從收益情況來看,BITO卻沒有領先。

根據統計,最近一個月收益率最高的是BITS,達到了33.20%,而其他觀察範圍內的ETF的收益率都只有12%左右。即使把時間週期拉長到今年以來,收益率最高的仍然是BITS,達到了137.65%,而其他觀察範圍內的ETF的收益率則都在74%左右。

合理的猜測是,期貨ETF的收益率與其配置的資產敞口有較大關係,收益率最高的BITS除了配置比特幣期貨合約以外,還配置了另一個區塊鏈ETF,其指向了更廣泛的加密資產,而不僅僅是比特幣,這可能為BITS帶來了更高的收益。但總體上,比特幣期貨ETF的收益表現都要遠遠好於現貨ETF和信託基金。

ETF消息面對BTC價格的影響不一,近期BTC的價格上漲或還與鏈上基本面有關

機構入場能為加密市場帶來豐沛的資金是毋庸置疑的,因此關於機構申請和發行ETF的消息也能總帶動比特幣現貨價格的變化。儘管消息面的影響不是唯一原因,但至少是原因之一,那麼這種影響有多大呢?

PAData根據公開報導的資料,統計了部分ETF申請和上市消息後一定時間範圍內比特幣現貨價格的變化,如果公開資料在經過交叉驗證後能得到具體日期的,則統計消息日期後一周內的價格變化,通常關於期貨ETF的上市消息都能具體到日期;如果公開資料在經過交叉驗證後只能得到具體月份的,則統計消息當月的價格變化,通常關於ETF申請的時間存在一定的模糊性。為了盡可能在同一個尺度上進行比較,PAData在計算了一定時間範圍內比特幣價格的日均變化,一周按7天計算平均值,當月按30天計算平均值。

根據統計,在本次BlackRock申請比特幣現貨ETF的消息公佈後一周內,比特幣現貨價格上漲了19.49%,相當於日均上漲了2.78%,是統計範圍內消息面帶來的最大日均漲幅。可見市場對機構龍頭入場的期待。

其次,在GBTC的其快速增長期(2020年10月至12月)內,比特幣現貨價格上漲了168.21%,相當於日均上漲1.87%,但GBTC剛上市後一周內,比特幣現貨價格僅日均上漲了0.42%。

其他由消息面帶來的日均漲幅較高的還有VanEck期貨ETF申請當月,比特幣現貨價格日均上漲了1.56%;Jacobi現貨ETF獲批當月,比特幣現貨價格日均上漲了1.33%; Fidelity/Wise Origin和SkyBridge Capital現貨ETF申請當月,比特幣現貨價格日均上漲了1%。另外,也有一些消息面並沒有帶動比特幣價格上漲,比如最近Valkyrie現貨ETF申請消息被報導的當日,比特幣現貨價格還下跌了1.15%。

總的來說,機構ETF申請和上市的消息對比特幣現貨價格的影響可能來自三個方面,一是機構本身的聲譽背書,比如BlckRock這樣規模的機構更能刺激市場的信心;二是申請的ETF類型,現貨ETF面臨的監管壓力更大,並且目前還沒有一隻能獲批後在美上市,因此過去普遍的情況是,現貨ETF的申請消息帶來的漲幅更大;三是消息發生時,比特幣的價格趨勢。 PAData以消息發生時的比特幣價格為中點,前後各擴展半年,以觀察當時的比特幣價格趨勢,在這種粗略的觀察下,仍然可以發現,如果申請和上市消息發生於比特幣上行趨勢中,那麼通常能帶來一定幅度的價格上漲,如果發生在下行趨勢中,那麼這些消息通常也不能逆轉行情。

因此,很難將近期比特幣價格的上漲歸結於其中一個因素,除了BlckRock帶來的利好消息以外,需要注意的是,近期比特幣鏈上交易次數受到BRC-20代幣興起的影響也創下了歷史新高。 7月18日,比特幣鏈上交易次數達到了58.25萬次,較年初的18.74萬次增長了210.83%。從趨勢來看,5月以後,大多數時間的鏈上交易次數都在40萬次以上,超過50萬次也不少。鏈上交易次數是比特幣應用情況的直觀反映,通常而言,鏈上交易次數上漲意味著交易基本面改善,價格很有可能上漲。

消息面的影響是複雜的,無論是現貨還是期貨,比特幣ETF究竟能為市場帶來多大規模的資金,以及多大程度的信心,都取決於很多因素。但ETF的申請和獲批又與整個市場的發展密不可分,兩者應該是相輔相成相互關聯的系統。本文的分析僅希望對已發行的比特幣ETF做出回顧,並對消息影響做出觀察,以為未來的分析提供基礎,在此基礎上,PAData將會持續關注比特幣ETF的交易。