數據合作夥伴| DAppTotal

在推動區塊鏈應用落地的過程中,尤其是在數字貨幣的蓬勃發展中,穩定幣始終扮演著重要角色。其中,法幣穩定幣不僅被視為構成未來金融基礎設施不可或缺的一部分,而且實際上也已經廣泛連接了“加密世界”和“法幣世界”的溝通。

自2018年以來,穩定幣市場的格局仍然以USDT為首,各類USDT的總市場份額基本穩定在80%以上,TUSD、USDC、BUSD等新興穩定幣不溫不火,只佔據較少一部分市場,並且在流動性上高度依賴一至兩個交易所。另外,穩定幣的籌碼仍然高度集中,儘管TOP 5的人均持幣量佔比下降了一半,但TOP 100的巨鯨仍舊掌握了約70%的籌碼。

雖然整體宏觀市場格局並無大變化,但近來穩定幣市場仍然出現一些值得關注的新動向。比如,除了USDT在多條公鏈上啟動“印鈔機”以外,USDC、USDE、NUSD等新興穩定幣也頻繁增發。穩定幣與DeFi產生了更多聯繫,除了USDC率先進軍借貸市場以外,WETH、WBTC、HBTC等錨定主流代幣的新型泛穩定幣也展現了巨大的可能。除此之外,新玩家已經入場,公鍊和交易所發行(或合作發行)的穩定幣顯露後來居上之勢。

PAData聯合全球DApp數據服務平台DAppTotal回顧分析今年2月以來的穩定幣鏈上數據,在全面展示穩定幣的當下的同時,以期為理解未來穩定幣市場的走向提供參考。

01

USDT市值份額上升至83%

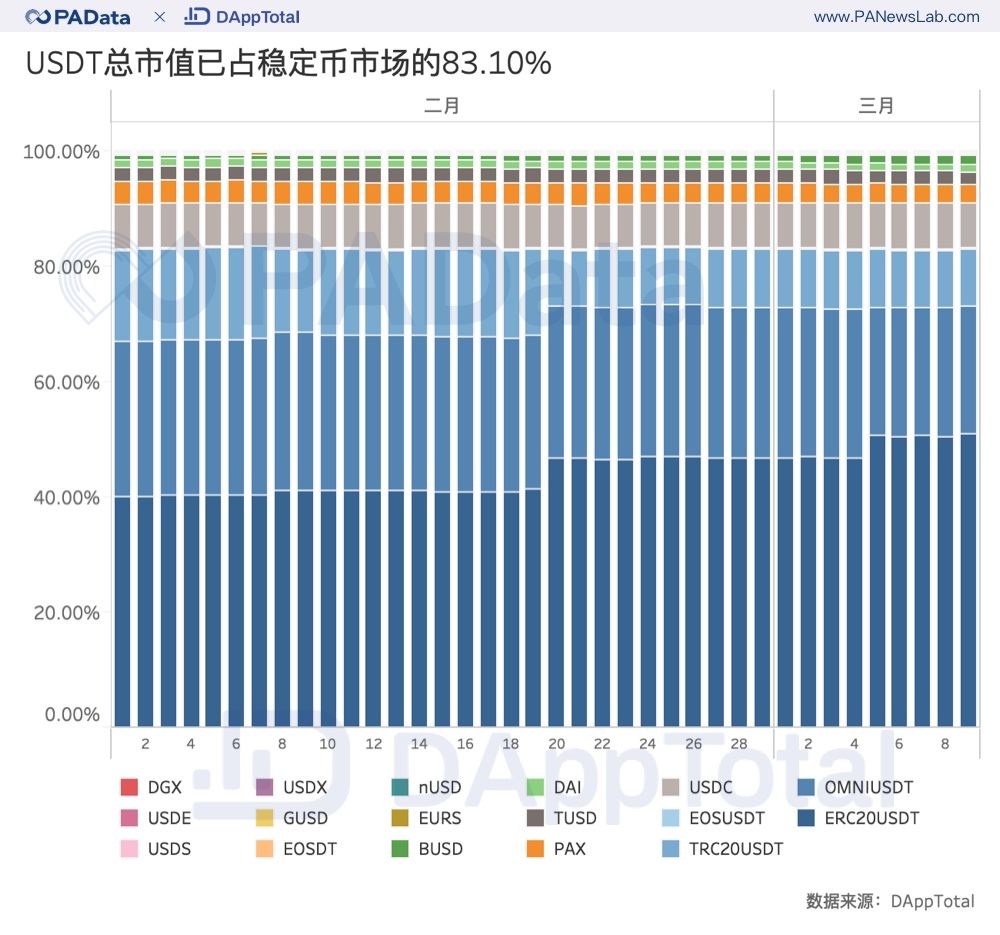

USDT一直是穩定幣市場的龍頭老大,在2018年9月以前,其市值佔比始終穩定在95%以上。但受發行方Tether的信任危機及其與Bitfinex的糾紛影響,自2018年10月開始,USDT的市值佔比持續下跌,至2019年1月時各類USDT的總市值份額已經跌至70%左右,為歷史最低點。此後USDT在多條公鏈上開啟“印鈔機”,至2019年4月後,各種USDT的市值佔比已經回升至80%以上,並維持至今。

根據最新數據顯示,截至3月9日,OMNI-USDT、ERC20-USDT、TRC20-USDT和EOS-USDT四種USDT的總市值佔比已經達到了83.10%,約為49.54億美元。

除此之外,USDC佔據了第二把交椅,截至3月9日,市值約為4.59億美元,佔比約為7.70%。其次市值佔比超過1%,即超過6000萬美元的還有PAX、TUSD、BUSD和DAI,分別佔比約為3.36%、2.17%、1.64%和1.20%。

從USDT內部結構來看,Tether進一步轉向ERC20-USDT的行動已經較為明朗,目前ERC20-USDT的市值佔USDT市值的比重高達61.35%,佔穩定幣總市值的比重也已經達到了50.99%。今年2月底後ERC20-USDT市值佔比所有提高,其中兩個比較明顯的節點分別是2月20日和3月5日,當天ERC20-USDT的市值佔比環比增長分別為5.27%和3.94%。與此同時,TRC20-USDT的市值和占比均有所下降,環比降幅分別為5.25%和0.11%。

02

2月以來累計淨增發5.62億增發與市場情緒微弱負相關

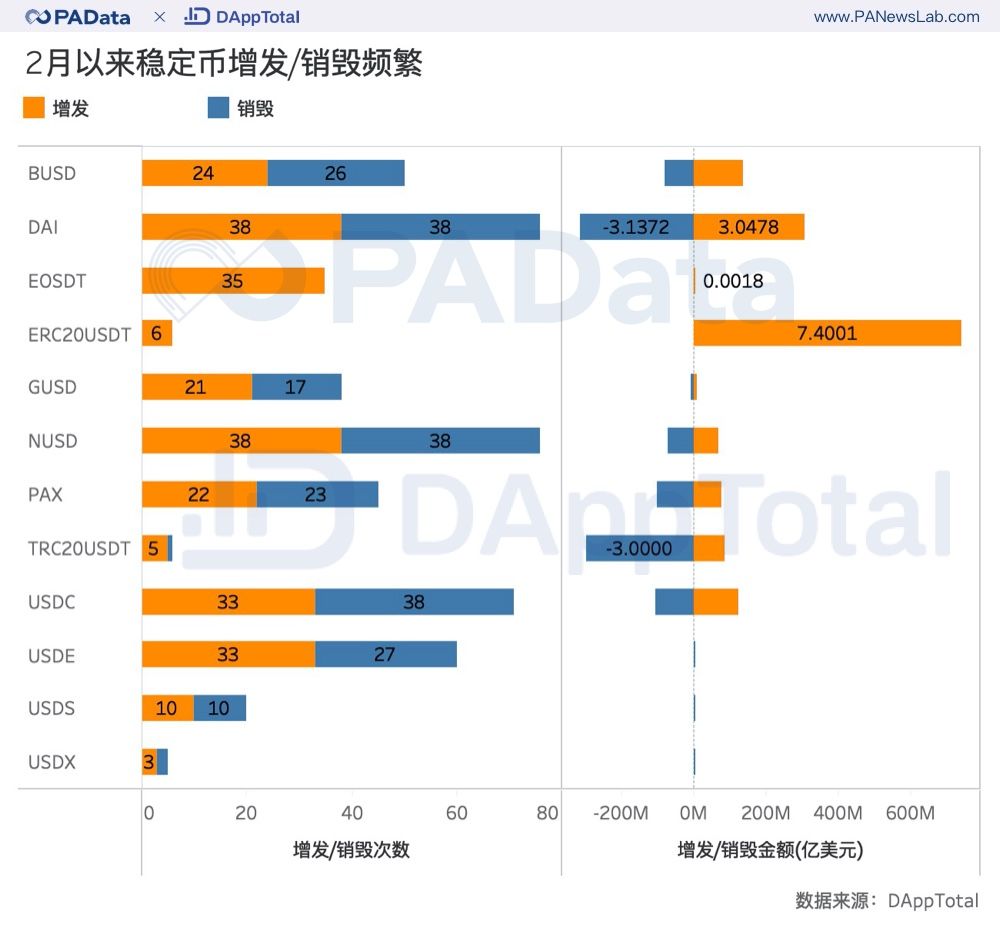

今年以來,各類穩定幣增發/銷毀頻繁。根據統計,2月1日至3月9日期間,穩定幣共增發268次,相當於日均增發7次,共計銷毀220次,相當於日均銷毀6次。其中,DAI、NUSD、USDC、USDE、BUSD增發和銷毀頻繁,累計均超過50次,增發和銷毀次數最多的NUSD和DAI達到了76次。另外,ERC20-USDT在此期間只有增發,沒有銷毀,共計增發6次。

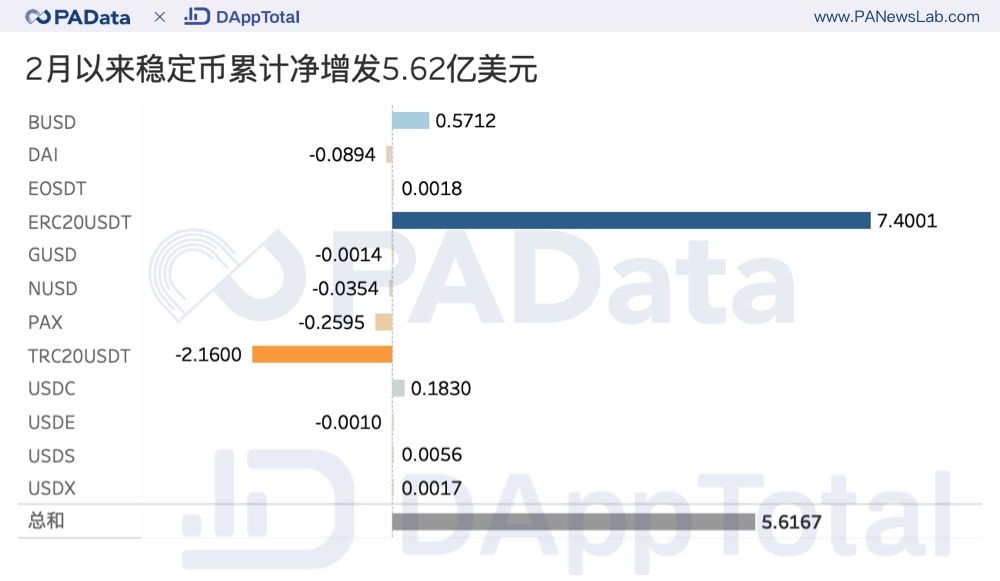

此期間,各類穩定幣累計增發15.53億美元,累計銷毀9.81億美元,累計淨增發5.62億美元。其中,ERC20-USDT累計淨增發(因無銷毀,實際等於增發)7.40億美元,成為市場流動性的主要來源。

其次,BUSD累計淨增發0.57億美元,USDC累計淨增發0.18億美元。另外USDC、EOSDT、USDS、USDx也分別淨增發10萬美元以上。

除此之外,其餘穩定幣在2月以來的淨增發均為負,其中TRC20-USDT縮水2.16億美元,PAX縮水0.26億美元,DAI、NUSD、GUSD和USDE也都縮水10萬美元以上。

穩定幣目前的主要職能是承擔交易媒介,為了進一步觀察市場流動性,即穩定幣淨增發金額與市場走向之間的潛在關係,PAData分析了穩定幣淨增發與alternative.me市場恐慌指數[ 1]之間的皮爾森係數,當數值的絕對值越高時,兩者的相關性越強。

根據alternative.me的定義,恐慌指數的數值越小,市場越恐慌,數值越大,市場越貪婪。因此,若穩定幣淨增發金額與市場恐慌指數呈正相關時,可以認為高淨增發金額與貪婪相關,低淨增發金額與恐慌相關,反之則可以認為,高淨增發金額與恐慌相關,低淨增發與貪婪相關。根據統計,穩定幣的整體淨增發金額與市場情緒無統計相關,但各穩定幣的表現又各有不同。

其中,相關性較高的是透明度更高的去中心化穩定幣USDx,其2月以來的淨增發金額與前7天平均恐慌指數和後7天平均恐慌指數均成高度負相關,與當天恐慌指數呈現微弱負相關。 USDx是dForce推出的錨定一籃子美元穩定幣的穩定幣,持幣可以在藉貸平台Lendf.Me上獲得收益。高度負相關的可能原因是,在行情不好的時候,USDx的持幣人選擇為藉貸池子提供流動性以獲取貸款收益,相當於獲得穩健的存款理財收益。但是同樣可以實現貸款收益的DAI和USDC等資產沒有表現出這種強關聯。

另一個相關性高較高的情況是2月以來TRC20-USDT的淨增發與後7天平均恐慌指數之間呈現高度負相關。這意味著,TRC20-USDT淨增發的後一周幣價下行,市場較為恐慌。

03

2月以來鏈上交易突破466億DAI交易與市場情緒高度相關

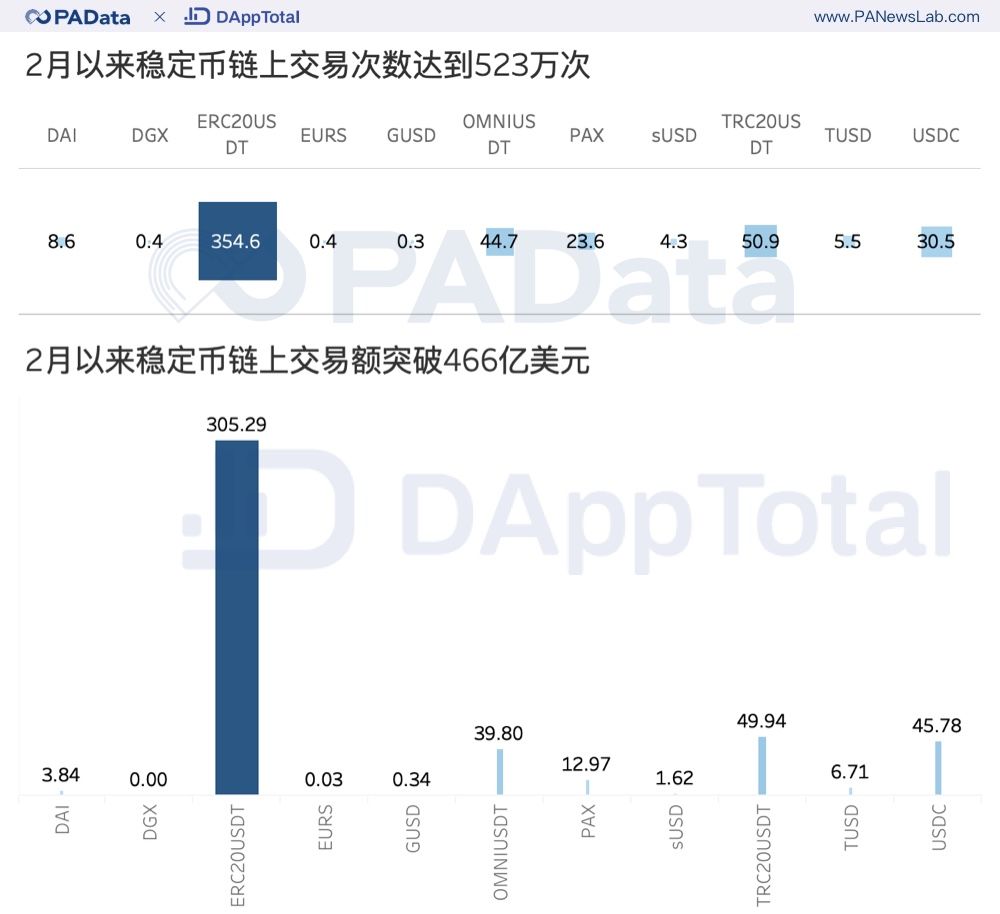

從穩定幣的鏈上交易情況來看,2月以來,穩定幣的鏈上交易次數達到了523萬次,其中僅ERC20-USDT就達到354.6萬次,佔比約為67.8%,其次,TRC20- USDT、OMNI-USDT和USDC的鏈上交易次數也都突破了30萬次。

同期穩定幣鏈上交易總額突破466億美元,ERC20-USDT鏈上交易總額達到305.29億美元,佔比約為65.51%,TRC20-USDT、OMNI-USDT和USDC的鏈上交易總額也都突破30億美元。

無論從鏈上交易次數來看,還是從鏈上交易額來看,除了ERC20-USDT、TRC20-USDT、OMNI-USDT和USDC數據表現較好以外,其他穩定幣的交易次數和交易額都不高。

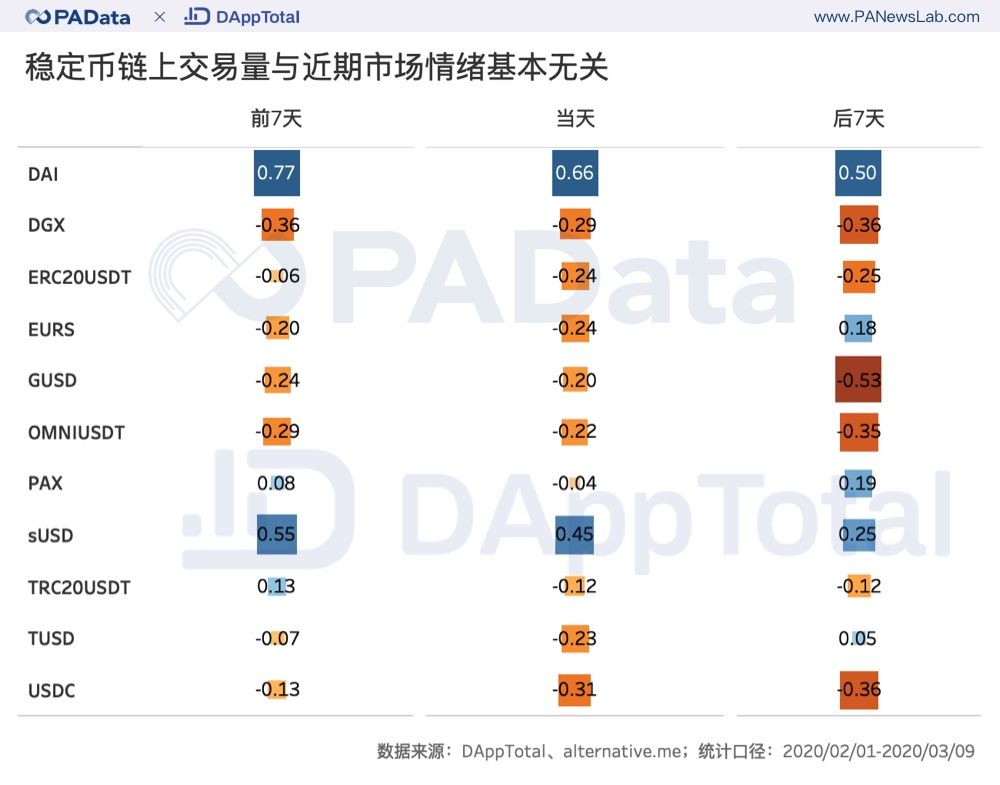

PAData進一步分析了穩定幣鏈上交易量與alternative.me市場恐慌指數之間的皮爾森係數,當數值的絕對值越高時,兩者的相關性越強。根據統計,從整體看,穩定幣的鏈上交易量與市場情緒之間無統計相關。

但從各個穩定幣的層面來看,相關性較高的有DAI,其鏈上交易量與前7天平均恐慌指數、當天恐慌指數和後7天平均恐慌指數都呈高度正相關,這意味著當DAI鏈上交易額高時,前後一周的市場情緒都較為貪婪,與之情況較為類似的還有sUSD。另外,GUSD的鏈上交易量與後7天平均恐慌指數呈現負相關,即當GUSD鏈上交易量高時,後一周的市場情緒通常較為恐慌。而目前佔據“半壁江山”的ERC20-USDT的鏈上交易量與前後一周的市場情緒基本都無關。

但必須要強調的是,上述相關性分析受到時間範圍的影響和製約,其相關性可能具有一定程度的隨機性,對於穩定幣的鏈上數據與二級市場行情之間的相關性還需要更長時間範圍的跟踪。另外,這種相關性不可理解為因果關係,也即不可作為投資決定的主要參考因素。

04

籌碼集中度大幅降低交易量來源高度集中

截至3月9日,OMNI-USDT共有33.61萬個持幣地址,ERC20-USDT共有89.67萬個持幣地址,USDC共有10.74萬個持幣地址,TUSD共有2.46個持幣地址,DAI共有3.77萬個持幣地址。 USDT在用戶層面依然有著巨大的領先優勢。

根據統計,平均每種穩定幣餘額TOP 100的地址掌握各穩定幣總流通量的70.19%,其中發行時間最早的OMNI-USDT籌碼集中度最高,TOP 100的地址總餘額佔比達到了87.62%, DAI的籌碼集中度最低,TOP 100的地址總餘額佔比約為52.57%。

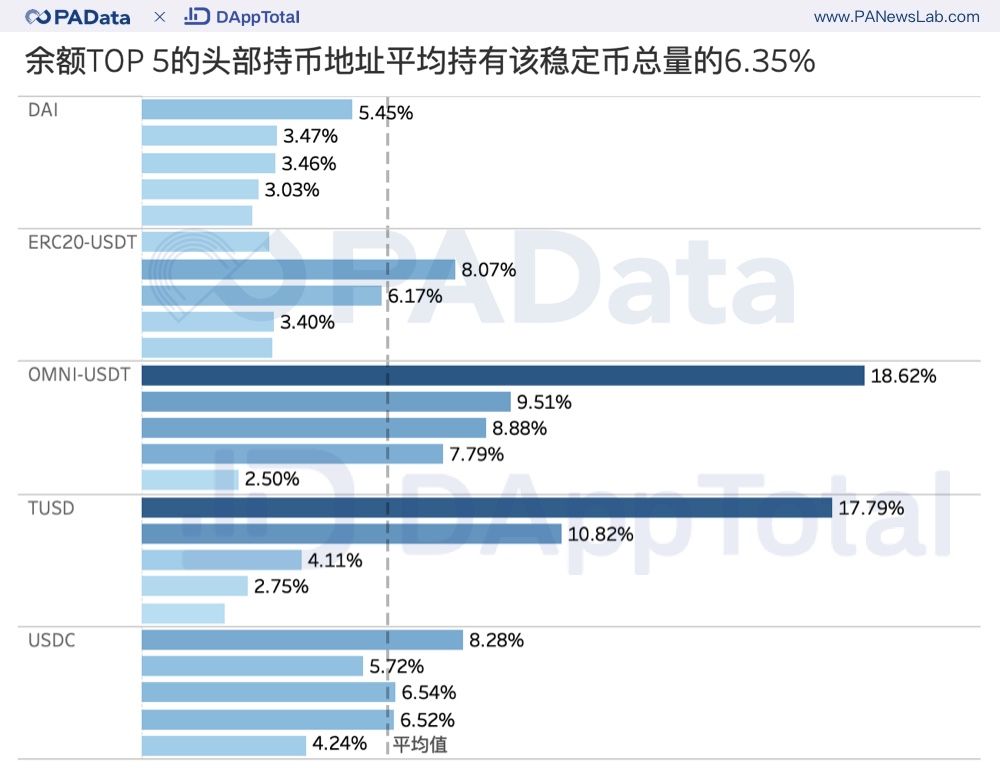

如果將巨鯨地址的範圍進一步縮小至餘額TOP 5,平均每個巨鯨的持有量佔比約為6.35%,即平均7.8個錢包地址就可以控制一個穩定幣一半的流通量。根據PAData於2018年的統計的數據,這一數值大約為12.75%(參考《數據透析:“一超多強”的穩定幣新格局》),當前的籌碼集中度大約較一年前下降一半。可見隨著行業的深入發展,穩定幣的用戶規模已經有了較明顯的擴大。

這裡需要指出的是OMNI-USDT和TUSD最大的巨鯨都掌握了18%左右的市場流動性,但OMNI-USDT的地址是Tether Treasury,如果去掉這兩個極端高值,穩定幣巨鯨地址的平均實際籌碼佔比可能低於6.35%。

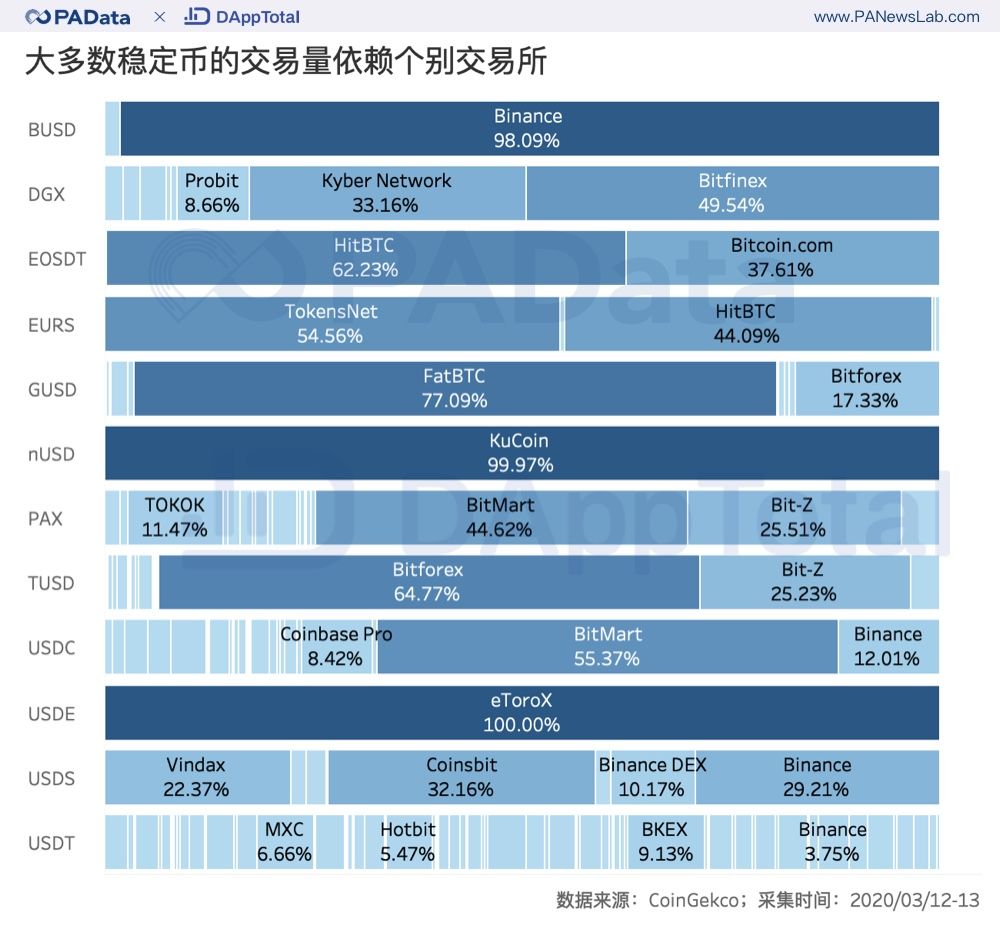

雖然巨鯨籌碼集中度有了較明顯的下降,但除了USDT以外,穩定幣的交易額(這里分析是未經校準的名義交易量)主要依賴一至兩個交易所的狀況並未得到改善。這意味著,在事實上,除了USDT具有廣泛的交易媒介功能以外,其他穩定幣在承擔這一功能時具有較明顯的局限性。

根據CoinGekco的數據,名義交易量尤為集中的穩定幣有USDE,其100%的交易量都來自eTorox,nUSD有99.97%的交易量來源於KuCoin,BUSD作為Binance推出的穩定幣,有98.09%的交易量來源於Binance本身。此外,EOSDT、EURS、GUSD、TUSD、USDC的交易量中都有50%以上來源於1家交易所。

05

穩定幣的發行主體和錨定標的發生新變化

除了USDT以外,大多數穩定幣都與個別交易所深度捆綁,無論是主動為之抑或被動為之。這使得交易所入場穩定幣成為順理成章的事,而原來的穩定幣發行方改行做起了穩定幣發行解決方案供應商。比如Binance聯合PAX推出的穩定幣BUSD,Huobi也發行過HUSD,從交易入口層面轉化其他美元穩定幣。但從穩定幣市場的總體表現來看,交易所穩定幣不溫不火,而且其發展高度依賴交易所的交易業務,很難跨出交易所的生態系統,或者這些穩定幣根本也無意跨出交易所。

與交易所穩定幣情況類似的還有公鏈穩定幣,比如Tron定製版USDT,Ontology定製版PAX,這些致力於生態建設的公鏈認為與穩定幣聯盟可以為其上的DApp增加流動性,也可以帶動企業級應用開發,還可以降低普通用戶使用DApp的門檻擴大用戶群體。但目前來看,無論是TRC20-USDT還是EOSUSDT還是ONT-PAX帶給公鏈的能量還十分有限,TRC20-USDT的市值佔比近期還略有下降,並不似ERC20-USDT那樣爆發。

近期隨著DeFi的發展,一批封裝ETH和BTC的ERC20泛穩定幣開始接踵出現,比如WETH、WBTC、HBTC、imBTC、EBTC等。之所以稱之為泛穩定幣是因為其內核與法幣穩定幣是相似的,都是1:1錨定某種資產發行的代幣。這些ERC20泛穩定幣的主要應用場景是DeFi,其出現的原因在很大程度上是由於受制於代幣協議和跨鏈技術,BTC和ETH等主流代幣無法跟上DeFi的發展需求,而這些泛穩定幣的出現有利於在現有技術框架下促進主流資產融入DeFi。

數據說明:

[1] alternative.me的恐慌指數量化自比特幣的相關數據,包括波動率(25%)、成交量(25%)、問卷調查結果(15%)、社交媒體文本分析(15%)、市場份額(10%)和趨勢(10%)。但比特幣是當前加密貨幣市場的主導貨幣,佔據了超過60%的市場份額。並且根據以往的相關性分析來看,比特幣的幣價漲跌與其他如ETH、BCH、XRP、EOS等主流幣的漲跌高度正相關。因此這一指數也適用於觀察整個加密貨幣市場的情緒。