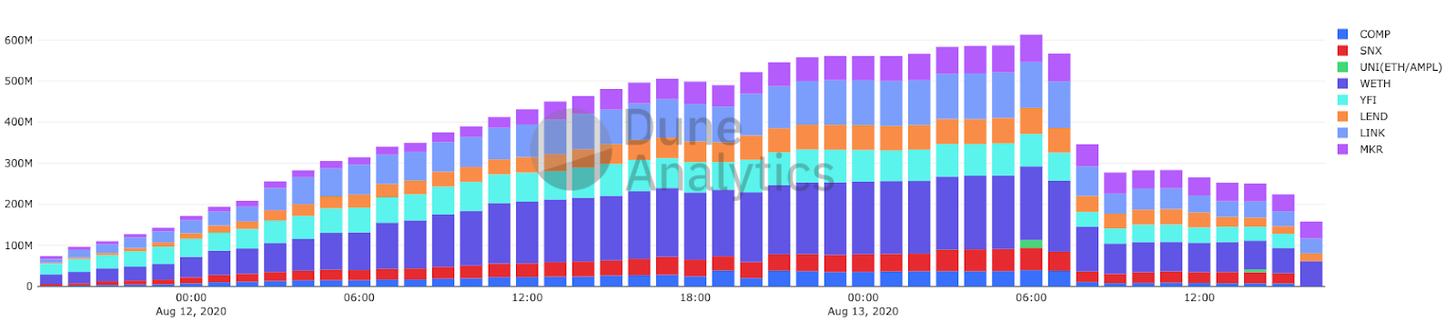

(文| 牛牛來源| PANews)從鎖倉額從0美元升至約7億美元,然後跌至280美元;代幣價格跳升至167美元, 又迅速跌至略低於1美元, 這些發生在不到48小時內,在一個新誕生的DeFi項目上, 它就是Yam Finance。

一張圖總結Yam.finance的短暫歷史。來源:CoinMarketCap .

Yam Finance於週二推出。在發行後的幾個小時內,其合約內鎖定的DeFi代幣價值就超過4億美元,而其代幣YAM從1美元飆升數倍,最高達到167美元。

之後,該項目按照程序進行了第一次Rebase,供應量膨脹了大約10倍,以使代幣達到其固定匯率1美元的目標。

與AMPL類似,持有人錢包中的代幣數量隨每次Rebase而變化。因此,當YAM的價格下降時,每個投資者持有的YAM數量就會增加。並且,根據Yam Finance程序,當YAM的價格升高到一定高度時,程序會增發一些代幣,在Uniswap的YAM / yCRV池中賣掉,並且把資金存儲起來;而當YAM價格下降時,程序會動用這筆儲備金來購買YAM,使YAM的價格維持在一定水平上。

但是,在未經審核的代碼中出現了一個錯誤,該錯誤使YAM發行量通脹了10倍以上,按照程序設定,溢出的YAM會被拋售。然而,這些超發的新YAM沒有投票權,因此無法達到治理的法定人數,意味著Yam Finance的後續治理無法進行。

因此,該項目團隊在其博客發起“拯救YAM(save YAM)”,希望社區能通過韁繩合約燃燒掉增發出來的YAM。

社區YAM持有者團結起來,通過了治理表決,暫停了Rebase並將治理遷移到新合同。 YAM代幣持有者被要求委託其投票權以換取額外的獎勵,以便團隊可以提交錯誤修復程序。

然而,最終,沒有解決方案來挽救Yam。

該團隊在博客中寫道:“這個bug與治理模塊進行交互,並阻止提案順利通過。”

PeckShield 安全人員進一步分析發現, 當YAM 官方開始發出呼籲的時候,這次拯救行動其實就已經註定失敗了。

1)時間來不及: YAM 官方或許忽略了一點,在其提案投票拯救行動準備工作完成後,也需要至少12.5個小時才能被執行生效,而按照現在的時間節奏,當其執行生效時,第二次rebase 早已觸發。

2)新部署治理合約無法被有效執行: 由於第二次rebase 觸發,因此官方原先預期要執行的新治理合約到了執行時間後,卻發現由於投票總量遠遠無法達到合約約定的總量的4 %,故而無法被有效執行。

目前,YAM代幣仍在那裡,其供應量將通過通脹/通縮維持其1美元的固定匯率;人們仍可從已抵押的代幣中獲取YAM,但仍將無法進行治理。

最受YAM崩潰打擊的是Uniswap 的流動性提供者(LP)。對於YAM / ETH池中的LP來說,他們沒有Rebase,因此,由於人們急於從項目中榨乾最後一滴流動資金,這些LP供應的ETH被耗盡了。

目前,項目中所抵押的資產僅剩2.3億美元,其中許多可能是小散戶,他們的YAM平均成本約為30美元。這些抵押資產的回報下降了99%。

Yam Finance團隊將在社區資助審核後尋求重啟項目:“如果籌資目標實現,我們將在審核完成後,通過遷移合同來支持YAM 2.0的發布。”

雖然Yam Finance沒有成功,但這場“實驗”表明,代幣激勵和開放的全球生態系統必須具有創建活躍社區的能力, YAM持有者三天前還不存在,但是三天后他們就迅速進行協調,來挽救他們支持的項目。

另外,我們也不要忽視風險。誠然,Yam Finance發行的YAM代幣沒有預挖礦、沒有VC投資,能夠完全分配給用戶以確保去中心化的治理。但是,Yam也沒有經過安全審計。明知如此,成千上萬渴望高倍收益的交易者還是選擇了它。

區塊鏈安全公司Quantstamp的首席執行官Richard Ma說,許多流行的項目,如Yearn Finance,Cream和Yearn Finance II,也以相同的方式啟動。許多DeFi項目未經審核就啟動了,以利用逆向心理學:“目前不進行審核被視為使用反向心理學進行營銷的一種好方法。” Richard Ma說,“它讓人感覺到這些項目非常搶手,而你卻在其他人未聽說之前就打入內部。”

但是,Yam“不夠幸運”。