DeFi當道, Uniswap“DEX大贏家”的寶座還沒有暖熱乎,市場上便來了一群以Sushiswap為代表的“不速之客” 。

剛剛過去的這個週末, Uniswap邁向新里程碑,日交易量有史以來首次超過老牌交易平台Coinbase 。目前, Uniswap交易量仍在持續刷新歷史新高,甚至佔據DEX總交易量一半以上。

各類DeFi代幣的瘋漲無疑是Uniswap進入高光時刻的重要因素。而從這幾日的數據來看, SushiSwap治理代幣SUSHI則是Uniswap日交易量攀升的“大功臣”。截至發文, Uniswap的鎖倉額為19.1億美金, SushiSwap佔據其流動性提供池的64.9% ,鎖倉額為12.4億美金。

一場圍繞著DEX的圈地運動正緩緩拉開帷幕。而隨著SushiSwap下週四(協議開始的100000區塊後)遷移在即, Uniswap V3開發推進, DEX的格局或將迎來變革和重塑。

彌補Uniswap空白? “壽司”掀起有償投票潮

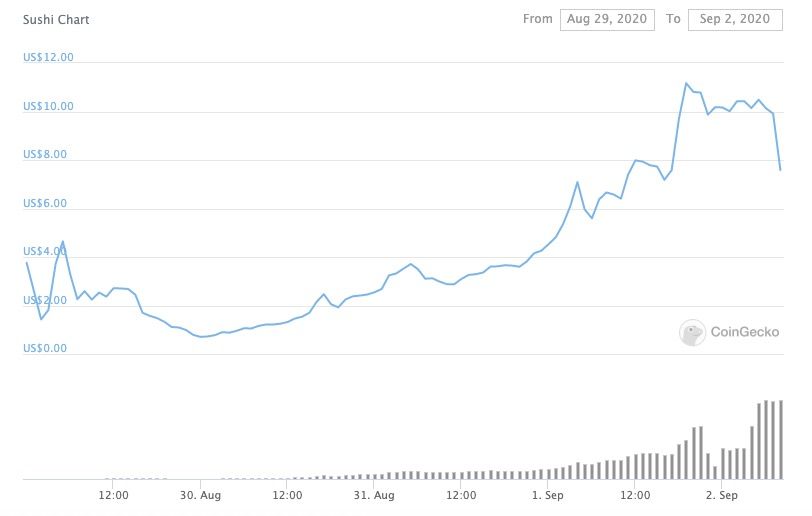

正如中文“壽司”名字一樣, SUSHI正吸足投資者眼球,且俘獲了頂流交易平台的芳心。昨日( 9月1日), SUSHI一口氣登陸了火幣、 OKEx和幣安三大交易所,隨後其價格一路走高,最高觸及11.17美元,且在四天內漲了近14.4倍。雖然目前SUSHI價格已有所回落,但高收益和瘋狂景像是有目共睹的。

“ DeFi市場變化太快,昨天吃'紅薯' 、'葡萄'、今天吃'壽司'。剛搞懂一個新項目,價格已經飛了。”不少玩家抱怨道。儘管SUSHI已成為各大社群或私下交流中繞不開的談資,甚至引發了“ SushiSwap Fork潮”,例如YUNo Finance和KIMCHI.finance ,但仍有不少人仍對其摸不著頭腦。

Uniswap創始人Hayden Adams有點坐不住了,他昨日甚至在社交平台抨擊道, SUSHI只是一個任何有能力的開發人員通過一天的努力就可以創造出來的東西。這只是巨鯨在玩的“鯨魚游戲” ,試圖利用炒作和Uniswap創造的價值來獲利。

那麼,如此受關注的SushiSwap究竟是什麼?與Uniswap相似, SushiSwap同樣採用了AMM (自動做市商)模式,為提供流動性的用戶給予一定獎勵。但與之不同的是, SushiSwap在Uniswap的基礎上引入了代幣經濟激勵。眾所周知,當Uniswap有交易發生時, LP (流動性提供者)便可獲得0.3%的手續費獎勵,但當LP贖回抵押資產,停止提供流動性時,獎勵也隨之停止。與此同時,在Uniswap中,早期LP往往承擔著更多風險,且在VC 、礦池等大資金參與進來,其收益也隨之減少。

為此, SushiSwap延長了獎勵期,當LP停止提供流動性時,其依舊會發放部分獎勵。具體為, SushiSwap將0.3%手續費中的0.25%分發給LP ,剩餘的0.05%則換成SUSHI代幣。而Sushiswap的交易量越大, SUSHI價值就越高。同時,為了激勵早期“農民”,根據官方介紹,在SUSHI的經濟模型中,每個區塊生成100個SUSHI ,平均分配給每個支持池的質押者。前10萬區塊(大約兩週)的生成量是10倍,也就是說,前兩週每個區塊可生成1000個SUSHI , LP可獲得高於10倍的SUSHI 。

相較於Uniswap , SushiSwap對大戶和散戶,亦或是早期參與者和後來者,都較為友好。他們除了可獲得相應的獎勵,還可捕獲SUSHI代幣的長遠價值,可謂一舉兩得。值得一提的是, Uniswap的LP代幣持有者也可直接參與SushiSwap ,也就是說他們可同時獲得Uniswap和SushiSwap的雙份獎勵。這也是近期Uniswap日交易量直線飆升的直接原因。

另外,為了將更多LP添加至SushiSwap , SushiSwap發起了SIP-4提案。根據規則,投票結果前五名將加入SushiSwap ,初始獎勵權重為0.2倍。為此, DeFi圈掀起了一股“你一票我一票,明天就出道”的飯圈文化。不少項目為了拉票,甚至給出“投票人一票一元,介紹人一票一毛”的承諾,足以可見SushiSwap的吸引力。

最終, REN-ETH ( 19.92% )、 sUSD- $BASED ( 18.52% )、 SRM-ETH ( 16.82% )、 YAMv2-ETH ( 16.66% )、 ETH-CRV ( 14.13% )獲得前五名,成功入選。

不過,這個後來者居上的項目背後的開發團隊頗為神秘。 Primitive Ventures創始合夥人Dovey Wan給出了自己的猜想,她認為,外界都在打探的這位匿名開發者與Bitmex CEO Arthur Hayes有千絲萬縷的關係。針對這種猜想, Hayden Adams並未否認。

DEX大戰即將來臨?誰的護城河更寬

自問世以來,短短五天時間內, SushiSwap就奪取Uniswap近70%的流動性,並成為市場寵兒。 Galaxy Digital首席執行官Mike Novogratz指出,人們在DeFi中看到的事情非常有趣,這確實讓人想到特斯拉。這只是一種投機的狂熱,其中一些新項目確實做了很酷的事情,但它們流動性增長如此迅速,這是在市場中從未見過的,例如SushiSwap 。

SushiSwap的強勢逆襲要歸咎於Uniswap至今都未發行代幣。作為網紅項目孵化器, Uniswap憑藉著無上幣費、無下架風險,無需交易深度維持價格等優勢成為DeFi浪潮中的佼佼者。目前, Uniswap已更新兩個版本。其中, Uniswap V1奠定了鏈上代幣交換,以及去中心化流動性池的基礎; Uniswap V2則在前一版本的基礎上做了升級和改進,比如任何ERC20代幣都可以直接與任何其他ERC20代幣組成交易對。

在這兩個版本中, Uniswap都未提出發行治理代幣。而SushiSwap憑藉著差異化的打法正撼動著Uniswap在DEX的統治地位。不過, Uniswap V3版本開發也一直在推進,據傳聞稱V3面世時會同步推出代幣。

而SushiSwap也將於9天后達到100000區塊後進行LP遷移, Uniswap流動性或將會遷移至SushiSwap ,屆時勢必引發一場流動性戰爭,究竟誰會更具優勢呢?

從目前來看,更偏愛社區的SushiSwap似乎更佔上風。要知道,在以往CEX的激烈廝殺中,用戶是平台前進的絕對驅動力,這套理論同樣在DeFi領域適用。

發展至今的Uniswap的VC隊伍正日益壯大,除了2019年完成了由Paradigm領頭的種子輪融資,且於今年8月完成由a16z牽頭的1100萬美元A輪融資。因此,如果Uniswap V3發行了代幣,那麼第一口吃肉必然是VC ,而不是社區參與者。但SushiSwap給予了更為公平的參與性和分配力,無論是SushiSwap的流動性,還是投票等,都顯示出超強的社區屬性,也讓外界重新認識到治理代幣的價值。

不過,代幣經濟和治理設計的改進並不能作為SushiSwap的護城河,目前其仍未完成安全審計。前幾日, CertiK安全研究團隊指出, SushiSwap項目智能合約中存在多個安全漏洞。該漏洞可能被智能合約擁有者利用,同時該項目智能合約還存在嚴重的重入攻擊漏洞。

與此同時, Cinneamhain Ventures數據分析師兼合夥人Adam Cochran在深入研究了Sushiswap協議的錢包管理結構後,也發現了問題。他指出,一個擁有價值大約2700萬美元的SUSHI代幣的錢包,可在無需發出任何警告情況下拋售持有的代幣。現階段, Sushiswap項目估值其實已經很高,因此如果此時從項目中套現2700萬美元可能無法被社區完全接受。雖然這個錢包的擁有者並未碰這個錢包,但Adam Cochran建議DeFi生態系統應該加強監督,同時他還希望盡快讓這些資金轉移到由治理投票或是由時間鎖控制的錢包中。

值得一提的是,前文提到延續瘋狂的仿盤項目YUNo Finance和KIMCHI.finance也存在同樣風險,上述安全研究團隊指出,其智能合約漏洞擁有者可以無限制地增發項目對應的代幣數目,導致項目金融進度通脹並最終崩潰。與此同時,區塊鏈安全公司PeckShield安全人員也指出, YUNo存在巨大的安全隱患,該項目修改了代幣發行邏輯,存在惡意後門方便給管理員無限增發代幣的權限。

通常而言,即便項目通過了安全審計,但並不意味著百分百不存在風險,更何況那些沒有通過的。由此可見,雖然SushiSwap等類似項目“真香”,但也暗藏巨大風險。

流動性提供本身並不存在絕對的護城河。雖然Uniswap引領了DEX熱潮,但隨著越來越多類似項目已經出現或奔赴路上, DEX淘汰賽正在加速,比如KIMCHI (泡菜)在幾個小時內就鎖定了10億美元的資金。 “ SushiSwap是Uniswap上的特洛伊木馬,它藉著別人的場子把自己'撐'大。一旦SushiSwap流動性成功遷移,那麼它將成為和Uniswap一樣的大賭場,在DEX歷史上留下濃墨重彩的一筆。”面對來勢洶洶的SushiSwap ,有DeFi玩家做出預判。

當然, DEX的未來肯定不止出現一個SushiSwap 。或許,如加密投資機構Continue Captical創始人匹馬所言,在開源的狀態下,各個項目的護城河到底是什麼,如何面對強大的Fork和治理改進,在助力項目設計Token模型的時候真的需要深入的思考。