受限於比特幣網絡可編程性的不足,比特幣這個最古老、共識最強的加密貨幣在自身網絡中的應用卻很有限,比特幣錨定幣搭建了新的舞台,通過這種形式可以擴展到以太坊等圖靈完備的區塊鏈上,作為最具共識的底層資產參與繁榮的生態建設。

7月30日, PANews邀請到了DeCus聯合創始人Jeffery做客PANews ,一起聊聊DeCus如何實現安全高效的資產跨鏈橋?

附對話實錄:

1.主持人:首先請Jeffrey介紹下DeCus ,這是一個什麼樣的系統?與競爭對手相比它有哪些優勢?

Jeffery :如果你熟悉WBTC 、 TBTC 、 renBTC ,或者是他們的用戶,那麼理解DeCus的系統對你而言是一件很容易的事情。

概括來說, DeCus是一個去中心化的資產跨鏈協議,能夠用比現有系統都更加安全和高效的方式來託管底層資產並“鑄造”跨鏈資產,從而降低這些被跨鏈資產的使用門檻,並提高資產的收益率。

DeCus系統的首個產品是全新一代的比特幣錨定幣: SATS 。和傳統的比特幣錨定幣不同的是, SATS是一個錨定比特幣最小單位“聰”的代幣, DeCus希望藉助這種單位上的創新和基於系統本身的其他優勢,讓比特幣的使用更加靈活。

說到DeCus系統的優勢呢,總結起來有以下幾個方面:

首先,去中心化。原生的BTC資產不由中心化組織託管,沒有單點故障,鑄幣用戶可以隨時1:1贖回自己的原生BTC

第二,抗審查。無需KYC ,任何人都可以創建、兌換和使用比特幣錨定幣,無論他們的身份是什麼,或是身處在哪個司法管轄區

第三,無脫鉤風險。鑄幣用戶的抵押品為原生比特幣和比特幣錨定幣, DeCus只是在新的網絡中1:1地完成映射,永遠無脫鉤風險,而且系統中負責託管的Keeper的抵押品,也同樣是比特幣等價物

第四,鑄幣容量高。與市場上其他解決方案相比, DeCus極大程度地提高了系統的鑄幣上限,盡可能地保證可鑄出的比特幣錨定幣數量

第五,資金利用率高。在網絡足夠安全的情況下,負責託管的Keeper無需超額抵押也能夠完成底層資產的託管,進而提升了系統整體的資金利用率。換句話說,同樣是託管用戶價值100美金的比特幣資產, DeCus系統中的託管方只需要抵押20-50美金的抵押物,而其他系統至少需要抵押150美金的抵押物。

第六,底層網絡和資產的可拓展性。 DeCus系統這個安全高效的跨鏈模型,可低成本移植到以太坊平台外的其他公鍊網絡,也可以進行其他資產,例如LTC , DOGE , BCH等的跨鏈。

2.主持人:將非以太坊原生資產引入鏈上成為現在很多項目的著力點,還有不少項目瞄準了Doge等代幣,甚至傳統世界資產, DeCus為什麼選擇從比特幣錨定幣切入呢,未來還會接入更多的資產嗎?

Jeffery : DeCus希望將比特幣,以及其他和BTC一樣具有高價值、高流動性和高認受性資產有效地進行金融化,在降低用戶心理遷移成本的同時增加持有該類資產的收益。所以, DeCus未來肯定會接入更多的資產,比如剛剛上文提到過的LTC , DOGE和BCH ,甚至是NFT資產。

那為什麼選擇比特幣錨定幣切入市場呢?一個不爭的事實是,比特幣將在很長一段時間內是市值最大和流動性最好的數字資產,但是它網絡本身的可編程性不足、出塊時間長、區塊容量有限,才限制了BTC的日常使用,曾經被視作希望的閃電網絡等擴容方案也發展緩慢。

而隨著以太坊生態的繁榮, BTC作為一種優質資產開始在以太坊上的DeFi應用中廣泛使用。

在以太坊上發行的比特幣錨定幣數量從5,000枚增長到現在到26,3154 ,實現了5倍的飛躍,但是這個數量才剛剛達到比特幣總量的1% ,這還是一個非常值得耕耘的市場。

3.主持人:咱們現在產品的進展如何了呢,產品何時上線?未來半年的規劃如何?

Jeffery : DeCus團隊的大部分精力還是集中在產品的開發,我們希望能夠在這個市場長期耕耘,而不是曇花一現,所以花了比預期更長的時間來打磨產品及撰寫合約,希望能夠拿出一個保證安全和用戶使用體驗的產品。預計上線的時間是8月底9月初。

當然,與此同時,我們也在積極地進行市場推廣和合作夥伴的拓展,盡可能為SATS尋找應用場景。

目前,我們正在進行UI升級之後的第二輪測試網鑄幣測試,參與測試並反饋問題有獎,點擊鑄幣測試網站,詳情可以看這裡。

我們也計劃了一系列針對不同用戶的空投計劃,當然參與了前幾輪測試且符合條件的用戶肯定是在我們的空投名單中,這個大家放心。空投的詳細和規則和時間,請大家持續關注我們的推特。

社區問題

1. DeCus目前支持哪些資產的跨鏈?跨鏈的模式和安全性有哪些創新?

Jeffery : DeCus系統運行初期將支持原生BTC網絡跨鏈到以太坊網絡或者BSC網絡,具體在哪個網絡上首發,我們也希望能盡可能多地聽取來自社區的意見。原生BTC的跨鏈開始順利運轉之後,我們就會拓展其他底層資產( LTC 、 DOGE 、 BCH等)和其他公鍊網絡( HECO 、 Polygon 、 Conflux等)。

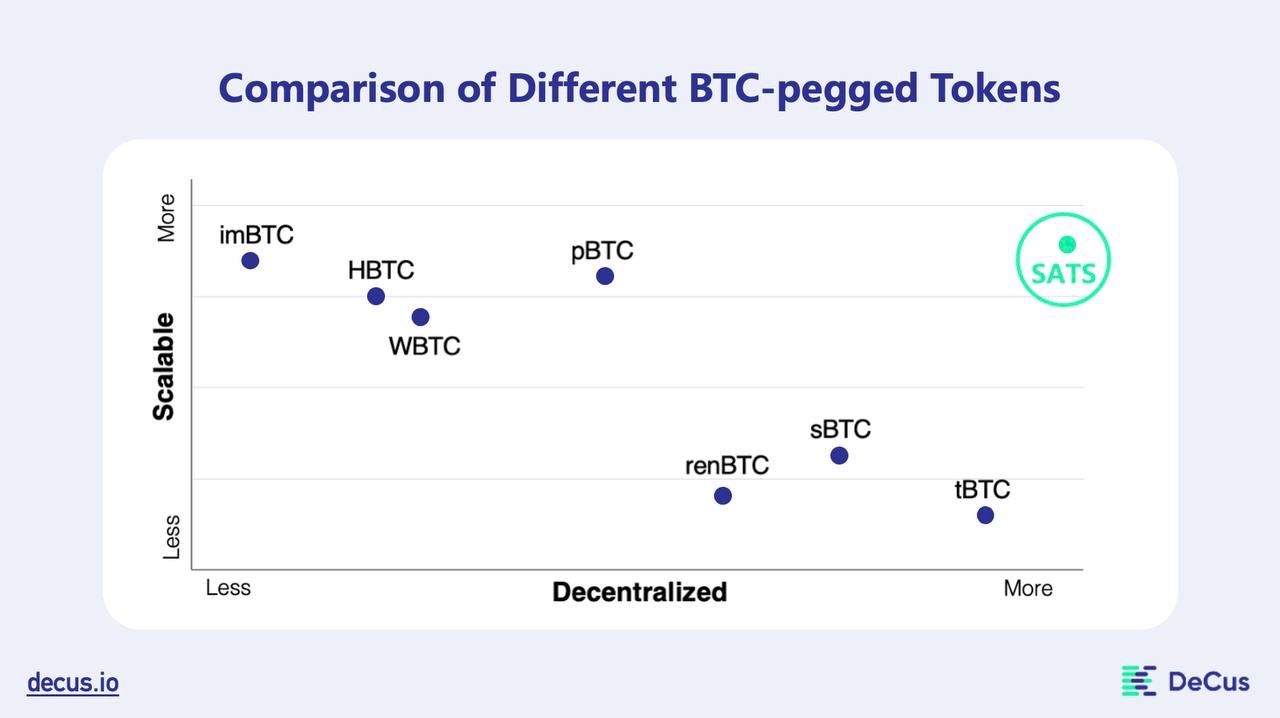

關於DeCus的創新前面都有講到,其實下面這張圖應該能比較直觀地展示我們的競爭優勢。

目前,以太坊上的比特幣錨定幣主要有兩方面的缺陷: 第一,中心化,比如wBTC和HBTC 。他們是中心化組織發行的,一旦該中心機構破產或遭審查,就會造成這些比特幣錨定幣無法兌換的窘境。

第二,抵押物利用率低,比如tBTC和renBTC 。他們雖然是以去中心化的方式發行的,但歸根結底需要鎖定在智能合約中的非BTC抵押品來減輕波動和行為不當的風險(簡單點說就是不讓託管方作惡)而且是需要超額抵押。例如,每個鑄造的tBTC代幣要求抵押品的價值≥1.5 BTC ,而每個renBTC要求抵押品的價值≥3 BTC 。這種超額抵押大大增加了原生比特幣和比特幣錨定幣之前的摩擦成本,也限制了他們的鑄幣上限。

還有一點就是我們創新性錨定了比特幣的最小單位聰,從而提升錨定幣在實際使用的效率。

2.社區支持是項目成功的重要因素之一。大多數項目都有與用戶交互的項目。為了吸引和擴大社區,提升用戶體驗,你有什麼特別的計劃?你的會員獎勵計劃包括什麼?為了讓DeCus和它的技術被更多的人了解,你有什麼計劃在社區中推廣和提高認識?

Jeffery :對的,社區對一個項目來說至關重要。一個社區力量強大的項目也能夠在治理中體現出更大的優勢和更強的生命力,比如說前段時間的SushiSwap代幣出售提案。

DeCus在經濟模型中有保留給DAO community的份額,目前也有在規劃社區獎勵體系,並希望能和NFT結合形成一套從實際利益和精神歸屬上都能夠有效激勵社區成員的方案。

我們也在和國外的一些媒體、 KOL 、社群進行合作,由點到面的推廣DeCus ,也希望通過今天的AMA ,讓大家了解和認識DeCus ,成為我們的“自來水” 。

3.安全方面在幣圈尤為重要,信任和安全感在任何生意中都非常重要。是什麼讓投資人、客戶和用戶在處理項目時安全可靠?

Jeffery :安全也是DeCus的重中之重。

首先,我們作為一個去中心化的系統,其安全性就要比中心化的產品要高,人為作惡的概率低

第二,我們的代碼全部開源同時已經交由兩家審計機構在審計,盡可能將漏洞風險規避在前

第三,我們建立了一套異常監控流程,能夠及時地發現系統中出現的各種異常情況,方便更及時地採取措施;

最後是我們會邀請不定期地白帽社區對系統的安全性發起檢驗,不斷地進步和成長。

4.在熊市很難做一個項目,人們會因為價格停滯而放棄它,你怎麼能保證這個項目不會因為人們被拋棄而失敗?這是一個對創業者的靈魂拷問

Jeffery :確實。這是一個很有趣的問題,也是一個很難有正確答案的問題。剛剛也提到, DeCus希望能夠在這個市場長期耕耘,而不是曇花一現, DeCus做的是DEFI行業裡的基礎設施,我們不希望讓短期的虛假繁榮傷害項目長期發展的前提。合理且積極的激勵方案需要,完善且能促進正循環的經濟模型需要,但更重要的是,是否在這個市場有具備競爭優勢的產品和一個始終去中心化的理念,這也是我們沒有選擇在浪潮中隨便FORK一個項目上線,而是堅持原創性的原因。 DeCus值得相信。

5.目前, DeCus除了取得知名機構的投資,還與哪些知名項目達成了合作?

Jeffery :好的。 DEX方面,我們和Curve, DODO, Pancake都在進行合作的洽淡,借貸協議這邊是ForTube, cream和dForce ,衍生品這邊有Perpetual和MCDEX ,還有其他賽道的合作夥伴比如Mask

觀眾提問

1. DeCus跨鏈協議是怎麼做到在保證安全性的同時還能降低抵押率?

Jeffery :這個得益於我們原創的託管模型:重疊分組。舉一個例子,當網絡中6個Keeper時,假設A和C兩個Keeper作惡。若按照傳統的非重疊分組,分為ABC 、 DEF兩組,其中一組( ABC )的大多數Keeper作惡,則該組的BTC可以被取走,損失總BTC的一半;倘若按照新型的重疊分組方案,則一共有20種分組,其中BTC受惡意Keeper控制的分組包括ABC 、 ACD 、 ACE 、 ACF四組,受影響的BTC只佔總BTC的五分之一。三分之一的節點作惡卻只能影響五分之一的質押品, Keeper作惡成本將大於作惡收益,因此是安全的。

Keeper的數量越多,所需的抵押率越低。隨著Keeper數量的增長, Keeper的質押率將一直降低, DeCus中Keeper的資金使用效率可以達到以往項目的5-15倍。

2.參與到Decus的生態建設中,有什麼獎勵呢?

Jeffery : DeCus生態中主要有兩種覺得:想要鑄幣的用戶和負責底層資產託管的Keeper 。 DeCus系統對鑄幣用戶是終身免鑄幣手續費同時還會獎勵用戶的鑄幣行為;而Keeper因為要承擔資產託管的任務,會享受系統收益的分成,同時他們因為也需要進行抵押, DeCus系統會進行補償。另外,也可以在SATS上線後在DEX中購買SATS並進行流動性挖礦獲得收益。

3.想問下decus團隊之前有做過哪些加密貨幣, 什麼時候能上主網。 decus的首個產品是比特幣錨定幣: SATS ,我參與了decus的兩輪測試,通過decus平台轉賬和接收BTC的速度同樣的慢,那別人為什麼要用SATS跨鏈呢?優勢是什麼? 謝謝回答。

Jeffery :通過DeCus進行鑄幣的過程可以簡單概括為:鑄幣用戶申請一個地址,這個地址被一組隨機分配的Keeper管理,用戶把自己的原生BTC打入這個地址,部署在目標鏈(可能是以太坊也可能是BSC )上的智能合約將對應數量的SATS打回給用戶鏈接的以太坊或BSC地址。你體驗的這個速度慢來自比特幣網絡本身,這個任何產品都無法解決,也正是因為比特幣網絡本身的轉賬速度慢,我們才需要把他跨鏈到別的平台上來。 DeCus作為一個跨鏈橋,最突出的優勢就是: 1 )去中心化帶來的安全2)原創算法帶來的高鑄幣容量

4. DeCus上線後會有流動性挖礦嗎,預計Apy會有多少呢

Jeffery :會的,我們經濟模型中45%都是用於系統參與者的激勵。對於上線後的APY估算, PA幫我們進行過一個假設條件下的模型測算,你可以參考一下那篇文章。

5. DeCus怎麼解決鑄幣的流動性風險?

Jeffery :這個問題我可能需要從“實現”比特幣錨定幣的方式談起。根據鎖定的底層資產,可將比特幣錨定幣分為跨鍊和合成兩種實現方式:一個是【跨鏈】,以這種方式實現的比特幣錨定幣,其原生比特幣也1 : 1的鎖定在比特幣網絡中,然後在其它區塊鏈上鑄造錨定幣。當前使用最廣泛的幾種比特幣錨定幣都以這種方式實現,如WBTC 、 HBTC 、 renBTC ,當然SATS也是。第二種就是【合成】,通過這種方式生成的比特幣錨定幣並沒有真正的BTC作為抵押,只是通過抵押其它代幣來“模擬”鑄造等同於比特幣價值的資產,如sBTC和xBTC 。我們認為,通過跨鏈方式實現的比特幣錨定幣,在比特幣網絡中有真正的比特幣作為抵押品,這個過程不會產生額外的比特幣,只是資產通過1:1的映射到其它鏈上。而通過合成方式生成的比特幣,底層並沒有原生比特幣作為支撐,只能依靠較低的資金使用率,以流動性更低、波動性更大的Altcoin進行抵押,這樣既造成資金使用率的低下,又不能保證足夠安全。從這個角度上說,以原生BTC進行抵押的方式生成的比特幣錨定幣沒有鑄幣的流動性風險。

相關閱讀: