作者:Chen Zou(比推Bitpush.News)

原標題: 2021 Defi 新手漫遊指南

去年的"DeFi之夏"點燃加密貨幣的時代焰火。在2020 年,為加密貨幣領域翻開了新的一頁,同時也將大量目光吸引到了Defi 這個神秘又熟悉的領域。

什麼是DeFi?如何開始?應該注意什麼?本文將就新興的DeFi空間進行基礎性介紹,並且嚴選了一些目前Defi 賽道最有前途的加密貨幣。

2021年,作為剛入門Defi 的投資者,你可能開始感到非常興奮,因為一個新的金融時代可能即將到來。因此,對於DeFi投資者來說,接觸DeFi 這個新領域時,獲得先發優勢就變得至關重要了。由於DeFi行業的信息量大、複雜,且處於起步階段。對於一個在24 小時內運作的快速發展的行業,新玩家可能很容易變得不知所措。因此,找到一個切入點去理解和認識這個快速發展的空間是必要的。而好的方法則可以讓投資者盡可能避免無異議的投機行為,並關注長期增長的行業驅動力。

什麼是DeFI?

去中心化金融(DeFi)是一個系統,它從傳統金融(TradFi)的概念和工具中提取精華,然後將其建立在去中心化的基礎設施和系統上。這些系統和基礎設施,換句話說,是建立在區塊鏈上的。 DeFi的目標是創造和提供全球的融資渠道。同時比傳統金融系統更加透明且更具彈性。

這項技術的獨特之處在於,它利用了智能合約。這些是用代碼執行的合同協議,沒有中間人處理繁瑣的交易。這些智能合約也造就了Defi 的多個特性:

- 「無許可」這意味著它們向所有人開放。

- 「無信任」意味著沒有對中心化實體依賴,參與者不需要用信任構建交易,僅僅只需要了解只能合約就行。

而構建Defi 系統和Dapp 的區塊鏈,則帶來了:

不變性(安全性)

- 可擴展性

- 透明度高

- 去中心化

DeFi的歷史

2009年比特幣引入了一個新的點對點金融支付系統,不久後以太坊誕生,並引入了智能合約。而隨後就出現了使用這些智能合約的去中心化組織——DAO,最早的一個是MakerDao 。在大多數人的共識裡,DeFi 的概念始於首個DEX:OASISDEX(2016年),然後出現了首個穩定幣DAI ,接著就是UNISWAP(2018年),或COMP(2018年)。

儘管Defi 的概念出現的很早,但DeFi 的魅力首次綻放則是2020 年那個“DeFi之夏”,並在Twitter、Reddit和Youtube等社交媒體平台的加密貨幣社區病毒式擴散。 MakerDAO(MRK)和Compound(COMP),這些建立在以太坊上的項目,點燃了DeFi 最初的火炬。創造了穩定幣DAI 的Maker 也許是發動DeFi 這個引擎的最重要項目之一,早期的先驅者。

目前,大約50 %的DeFi 項目是建立在以太坊之上,並且擁有最大的TVL(總鎖定資產)份額。然而,這一點正逐漸被其他新生區塊鏈的野蠻生長所削弱,如Avalanche 、 Solana 、 Fantom 。他們提供的智能合約具有更快和更便宜的交易成本等好處。

DeFi 其實就是加密貨幣的延伸,它讓這些代幣有了用例,從而產生了更多的價值。與過去很長時間的純粹性投機相比,購買者擁有加密貨幣的動機可以由項目的收入和利潤等基本指標來驅動。

DeFi的增長

投資者被Defi 領域的可觀回報所吸引,而同時DeFI 的用戶群也正在成倍增長。數據顯示,6月底,有291 萬個以太坊地址與DeFi市場互動,根據ConsenSys的數據,該數據較上一季度增加了65%。

DeFi市場的規模可以通過查看市值(Market Cap)來衡量。排名前100的DeFi幣總市值目前為1350 億美元,約佔加密市場總市值——2.5萬億美元的5.6%。

鎖定的總價值(TVL)也是了解DeFi 領域增長的一個流行指標,它代表了在一個特定協議中的總質押金額。而這也代表了系統中有多少用戶正在存入資產以換取穩定的利息回報。

根據DeFI Pulse,以太坊的DeFi 領域體量從2020 年開始增長了近1125%,而如果從去年10 月開始計算,增長也是可觀的450 %,目前約有950 億美元TVL。自2020年開始,所有鏈上的TVL 有了恐怖的36000 %增長,同比(YOY)增長2180 %。

DeFi中TVL增長的3個驅動因素

借貸

利率有助於決定借款和貸款的需求和供應,本質上它代表的是藉款的成本和貸款的回報。這與傳統銀行系統中的功能非常相似。在DeFi 中,有一些細微的差別,如非託管,它可以提供較低的借貸成本和較高的借貸回報。而這也是受到收益率和存款利息的影響。

中央銀行無法控制DeFi 協議的利率。 DeFi 的利率獨立於傳統金融系統,不受約束,這意味著DeFi 的利率更加靈活,也能更好的反應系統中的供應和流動性。

抵押品是必須了解的,因為它代表了在償還貸款之前作為抵押的東西。當你想在DeFi中藉款時,你用你的加密貨幣作為抵押品,向其他加密貨幣借款,但這通常是過度抵押的。這是在拖欠償還貸款的情況下作為擔保。

質押: Yield Farming, Liquidity Providing (LP)

Yield Farming, Liquidity Providing 是所有的質押形式,都是以賺取可觀的利息為最終目的。它們通常是通過協議代幣向DEX 提供流動性。但是,由於其去中心化的性質,Defi 裡面有著更客觀的收益,並且與僅僅將錢存在銀行有著本質上的區別。

交易

DeFi的交易涉及以無監管的方式購買和出售加密貨幣,無需設立賬戶和發送身份證和地址文件,而這一步驟被稱為"了解你的客戶(KYC)"。而促進這些交易的去中心化交易所(DEX) 則是中心化交易所(CEX)的一個替代方案。

交易所是加密貨幣的第一個重要的商業模式,這對於第一批早期的DeFi 項目來說也同樣通用。

支持DeFi的區塊鏈

- 以太坊

- Solana

- Avalanche

- Fantom

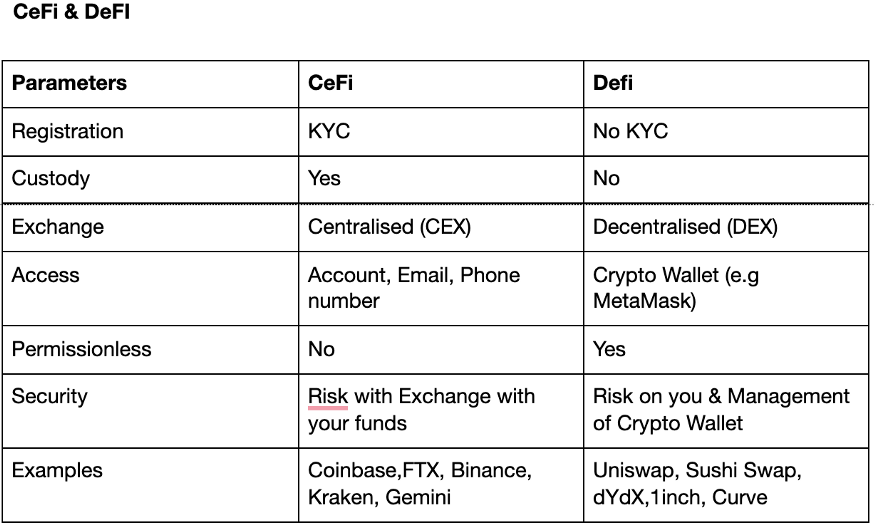

中心化金融(CeFi)和去中心化金融(DeFi)

目前,CeFi 的用戶比DeFi 多,但由於交易成本下降和平台上交易深度逐漸變得更廣(流動性更強)等原因,這種情況可能在逐漸改變。

流動性是指在市場上實現交易的數量,通常更高的流動性意味著更低的滑點。 (注:滑點指的是實際價格和你在交易所執行交易時支付的價格之間的差異。)對於交易者來說,滑點增加了交易者的成本,這也是交易者在挑選工具時所極力避免的問題。

對於嘗試使用DeFi應用程序(DApp) 的投資者來說,參與DeFI生態系統可能很棘手,並且成本很高。建立錢包的過程可能很繁瑣,因為處理你的安全問題是你自己的責任。管理你的私鑰和錢包信息就變得至關重要了。而通常情況下,在中心化交易所裡,你的資產由服務供應商進行控制和管理,作為簡便的代價,你必須信任交易所。

除此以外,還有一個成本問題。在以太坊這樣的鏈上執行交易,你會付很高的Gas費用。以太坊區塊鏈上的交易成本,以"Gwei "衡量,也被稱為"gas"。在鏈上活動劇烈增加的時候,這個成本可能高的超乎你的想像。而現在這似乎也變成了篩選投資者的方式之一,小資金體量的投資者,是無法在以太坊鏈上生存的。

下圖是在7月8日實施的ETH-1559 升級後的Gas 費用走勢,以幫助降低交易成本,目前交易成本仍為8-12(美元),約0.003 ETH,或140 gwei。

要成為DeFi 投資者,投資於DeFi相關項目,而且不需要直接與DeFi協議互動也是可以的。作為投資者,你可以通過中心化交易所進行投資,這比直接與DeFi 互動更容易。

以下是3個DeFi協議,這3個協議都有一個良好運作的社區,並且都具有強大且獨特的功能:

AAVE

AAVE 是DeFi 最接近銀行系統的協議。它使用貨幣市場系統來實現借貸。它有一個名為AAVE 的原生代幣,用於獎勵用戶在其協議上的質押和社區治理行為。

它如何運作?

在銀行的傳統藉貸系統中,貸款人與借款人相匹配。銀行作為中間人,對資金進行管理。然而,在AAVE上,該協議通過智能合約實現了自動的、自動化的貸款,從而減少了中間人這個步驟。 AAVE的借貸流程,貸款人將他們的加密貨幣存入流動性池。這些流動資金池本質上是一個資金池,使存款人能夠根據他們的存款獲得利息,而AAVE 則從流動資金池中抽取貸款給借款人,而藉款人則為此支付利息。然而,這取決於流動性資金池中資產總量(即深度)。這意味著,利率會根據需求和供應水平而波動。較高的利率是用來激勵貸款人存入更多的代幣,而當利率下降,就意味著市場上的貸款人資產供應量非常充足。

在傳統的銀行系統中,發放的貸款是沒有抵押物的。然而,在AAVE 中,貸款是超額抵押的,這意味著用戶需要存入高於他們所借金額的抵押品。

提醒一下,抵押品代表作為擔保的東西;在這裡的情況下,加密貨幣即抵押品被鎖定,直到償還貸款,以防違約。而AAVE採取了一定的預防措施,如果抵押品的價值低於抵押金額,則會自動開啟清算程序。

衡量標準

價格:304美元,707%(年漲幅)。

市值:40億美元

TVL:160億美元

Uniswap

Uniswap是DeFi中最受歡迎的去中心化交易所和自動做市商(AMM)。 AMM是DeFi的一個概念(你可以把AMM 設想成一個原始的、機器人式的做市商,它根據一個簡單的定價算法,在兩種資產之間隨時提供報價。)。

它如何運作?

Uniswap不使用傳統的掛單模式來匹配買家和賣家,以確定價格和執行交易,而是使用特定的公式(x * y = k.)、代幣池和以太坊來自動化該流程。

通過利用任何ERC-20資產(使用以太坊建立的代幣),用戶會為這些池子注入流動性(成為LP),為每個提供交易的代幣提供流動性,然後賺取UNI 作為完成交易的回報。 UNI是Uniswap的治理代幣;它的唯一功能是作為治理代幣,對社區提出的Uniswap 提案進行投票。

衡量標準

價格:27美元,909%(年漲幅)。

市值:140億美元

TVL:49億美元

dYdX

最大,且有最可觀的流動性的去中心化衍生品交易所,建立在以太坊區塊鏈上。提供永續合約、期貨、保證金交易和現貨市場,旨在成為DeFi 中最佳交易工具。它的原生代幣被用於社區治理、採礦獎勵、質押池和交易折扣。

衍生品在加密市場中佔有相當大的份額;它們的交易量現在與Coinbase 等大型CEX 供應商的頂級CeFI 現貨交易市場相當;過去24小時內dYdX 的交易量為59 億美元,而一周前Coinbase 的交易量為34億美元。

投資者對DEX 和衍生品的需求可能會繼續增長,因為它正在成為一些加密貨幣投資者投資和交易的唯一解決方案。

它如何運作?

根據標準的DeFi設計,dYdX是一個借貸協議。雖然,dYdX突破了這個限制,成為了以太坊去中心化衍生品交易的首選方案。而且它擁有與市場上一些最大的CEX 一樣的流動性。用戶將資金存入他們的保證金或現貨賬戶,開始向協議借出資金,或借入ETH 、 DAI 和USDC 。用戶可以在從他們的錢包存款後,直接在他們的賬戶進行交易。其中,來自這些錢包的存款然後被用來對不同的貨幣對進行交易。用戶可以再次提取他們的資金放回錢包中。

像大多數DeFi金融產品一樣,dYdX 可供任何人使用,其用戶的資產通過利用智能合約應用程序進行管理和運行,沒有中間環節。

衡量標準

價格:22.4美元

市值:12.5億美元

TVL: 9.8億美元

DeFi 發展路徑時間軸:

圖片來源:網絡