原標題:理解代幣經濟學設計的魅力:以比特幣和以太坊為例

作者:Florian Strauf

翻譯:Glendon Mao

「Tokenomics」一詞是代幣和經濟學的混合體,其含義與經濟學相當相似。代幣經濟學研究人們如何與代幣互動。特別是加密貨幣代幣的發行、分發和銷毀。經濟學通常分為微觀經濟學和宏觀經濟學。在本文中,我想從微觀角度的內部運作:比特幣和以太坊。

就像中央銀行應用貨幣政策來控制其貨幣一樣,代幣經濟學(tokenomics)將政策應用於加密貨幣。這些政策是一種貨幣的核心。如果不仔細思考這些規則,貨幣很可能會失敗。代幣經濟學的規則是通過代碼實現的,而且很難改變,因為它們需要許多網絡參與者的同意。由於這些去中心化的協議協議,加密貨幣通常比中央銀行發行的同類貨幣更具可預測性。例如:發行率和時間表是預先設定的,燒毀率(從流通中移除)在一定程度上是可以預測的。與傳統的法定貨幣相比,這些特徵使投資和擁有加密貨幣更加透明。

代幣經濟學的設計方面是:如何創建代幣,如何讓代幣進入流通,以及如何將其從流通中移除。激勵機制在這個過程中也發揮著重要作用。你如何讓網絡參與者做你希望他們做的事?如果你想讓交易被添加到區塊鏈上,你將需要向礦工支付費用以將其納入。如果你想讓人們抵押他們的代幣並驗證網絡,你就必須向他們支付費用。該設計旨在指導人們如何在網絡中進行交互。

為什麼研究代幣經濟學是個好主意?

除非你正在設計一種新的加密貨幣,否則你可能想知道為什麼你要研究代幣經濟學。如果你正在考慮將你辛苦賺來的和已繳稅的法幣換成某種數字代幣,那麼了解一些基本的動態會很好。有許多不同的加密貨幣可供選擇,了解代幣經濟學將有助於你做出決定。需要研究的關鍵點是:

現有的代幣數量是多少,還會增加多少?

供應是通貨膨脹(增加)還是通貨緊縮(減少)?

代幣是否有實用性,即它們是否可以用於除交換以外的其他用途?

現實世界的用例是什麼?

誰擁有大多數的代幣?它是分散還是集中在少數幾個賬戶中?

對我來說,這些問題都是在投資前要研究的重要問題。了解代幣的供應和需求將有助於你形成投資論點。在這篇文章中,我想從最簡單的,也可以說是最漂亮的設計開始,然後逐漸上升到更複雜的模型。在未來的文章中,我想探索其他一些不太受歡迎的幣,深入研究算法穩定幣,並有可能通過研究跨鏈交易所來進行更多的宏觀研究。但首先讓我們從比特幣開始。

比特幣

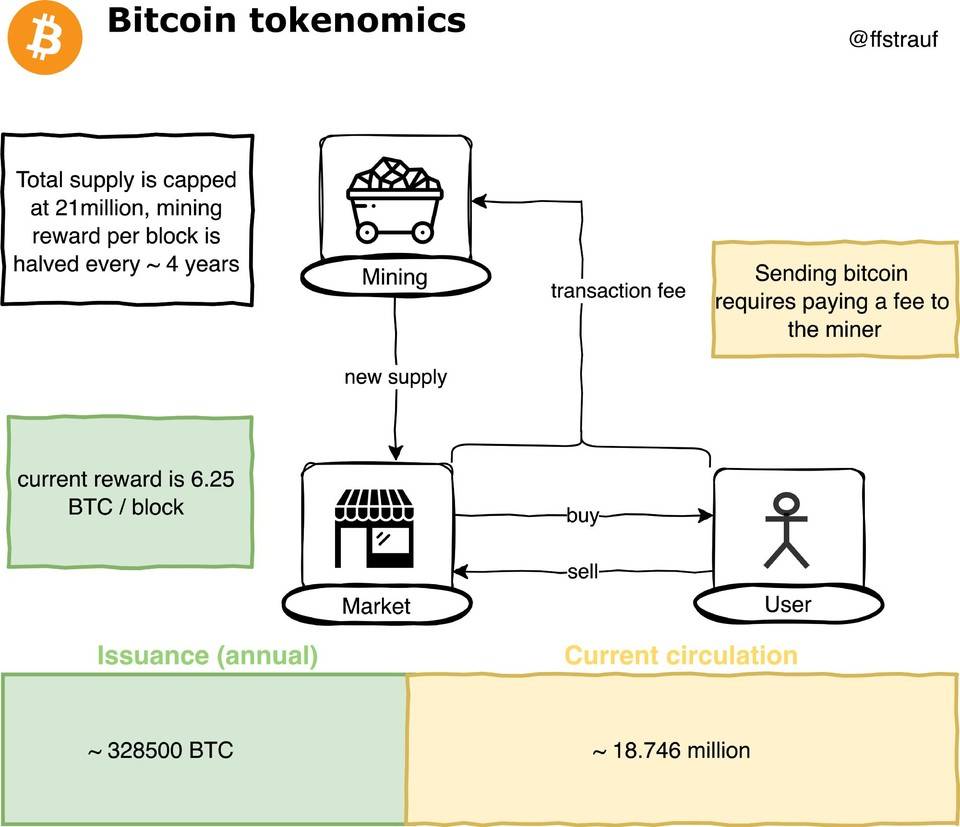

比特幣設計的簡單性是它的魅力之處。讓我們來看看上面的圖表:

2100 萬的總供應量是預先編程的。大約每10 分鐘挖出一個區塊,獎勵礦工6.25 BTC (比特幣開始時,每個區塊獎勵是50 BTC,然後是25、12.5、6.25 等)。每21 萬個區塊,獎勵減半——以每區塊10 分鐘計算,相當於每4 年減半。在不改變協議的情況下,最終的比特幣將在2140 年左右(供應曲線)被開采出來。

比特幣的通貨膨脹率每4 年減半一次,到目前為止,我們可以看到,由於預期供應減少,這已經造成了價格的飆升。在第一次和第二次減半期間,比特幣的價值分別攀升了約9000% 和約3000%。

當前的流通量表明我們已經接近總供應量的近90%。年發行量可以這樣計算:每年總分鐘數/10*6.25。首先將一年中的總分鐘數除以10,因為每10 分鐘就會開採一個區塊。然後將此數字乘以6.25,因為每個挖出的區塊都會發行6.25 個新BTC。目前,每年新增比特幣供應量約為32.8 萬枚BTC。

交易費是用於支付礦工將你的交易添加到下一個區塊的費用。基本費用與交易的大小有關,以字節為單位,可以在上面添加小費以優先購買並加快處理速度(費用計算的詳細信息)。

如圖所示,礦工通過挖礦獎勵獲得新的比特幣,並在市場上出售時將其投入流通。

總而言之,比特幣簡單而優雅,因為其機制是可預測的。這並不能真正幫助預測價格波動,但如果它易於理解和解釋,則有助於消除你的投資論點中的意外情況。

以太坊1.0 + EIP 1559

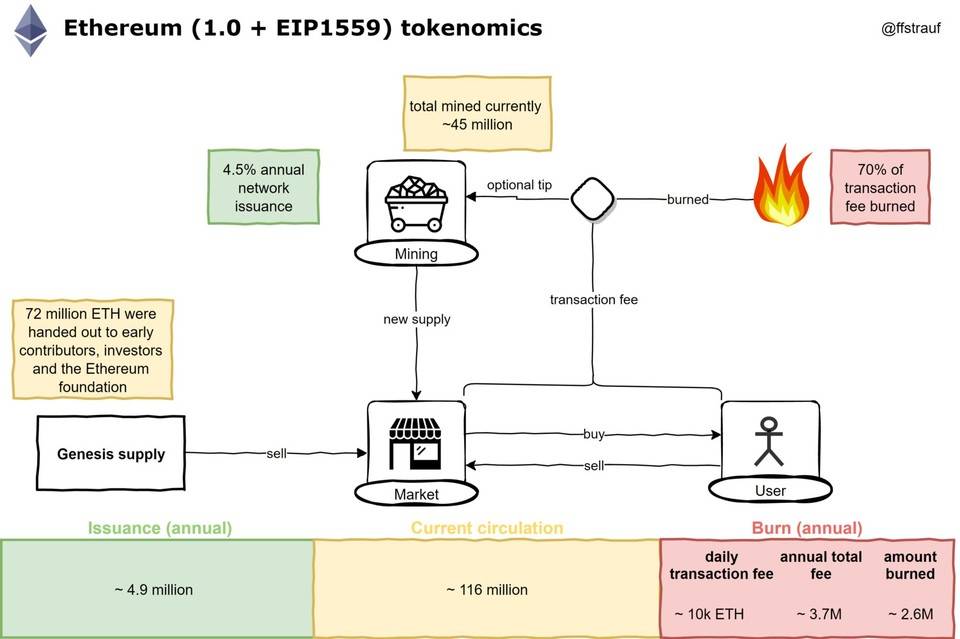

以太坊開始時與比特幣非常相似。在其當前版本中,它也依賴於「工作量證明」共識機制。智能合約賦予了以太坊更多的實用性,並且一個龐大的去中心化應用程序(Dapps)生態系統已經發展起來,並產生了非常高的交易量。最近在更新( EIP-1559)中解決了一些與此相關的問題,這也導致了有趣的新代幣經濟學動態。讓我們看一下圖表。

以太坊目前的年供應量約為4.5%。礦工的獎勵是每個區塊2 ETH,每個 叔塊 獎勵1.75 ETH 。此獎勵已通過 先前 對軟件的 更改請求 降低。總的來說,整體計算並不像比特幣那樣簡單,但每日區塊獎勵約為13500 ETH,相當於每年發行約490 萬ETH。

與比特幣一個很大的區別是,並不是所有的ETH 都是開采出來的,事實上,大部分是作為創世區塊預開采的一部分發放的。已開采和預開采的ETH 加起來,目前的流通量約為1.16 億。

EIP-1559 將穩定交易費用,使其在繁忙時期不至於太高。在EIP-1559 之前,交易是拍賣的。這意味著用戶可以出高價,讓他們的交易快速處理。礦工們被激勵去選擇最高的費用,為他們提取最大的回報。出價較低的用戶則被迫等待或提高出價。

EIP-1559 自2021 年8 月4 日實施以來,已將費用分為固定的基本費用和小額優先費用。基礎費用將動態調整,但總費用與前一個區塊的變化不得超過12.5%,有效地控制了波動性。優先費仍然允許用戶通過給礦工小費來購買優先權,但由於區塊的總gas 限制,它是有限的。

EIP-1559 不僅引入了基本費用,還銷毀了相同的基本費用,將其從流通中移除。將基本費用支付給礦工,而不是燃燒它,並不會改善情況,因為鏈下協議可以允許類似拍賣的小費,正如我們從EIP-1559 之前所知道的那樣(本文 詳細證明了這一點)。

讓我們假設燃燒大約70% 的 交易費用(此處 和 此處的 模擬),這可能導致每年消耗約260 萬個ETH。每年新增約490 萬個ETH,這將使供應量減少一半。隨著更多的採用,我們甚至可能會看到以太坊變成 通貨緊縮。

以太坊2.0

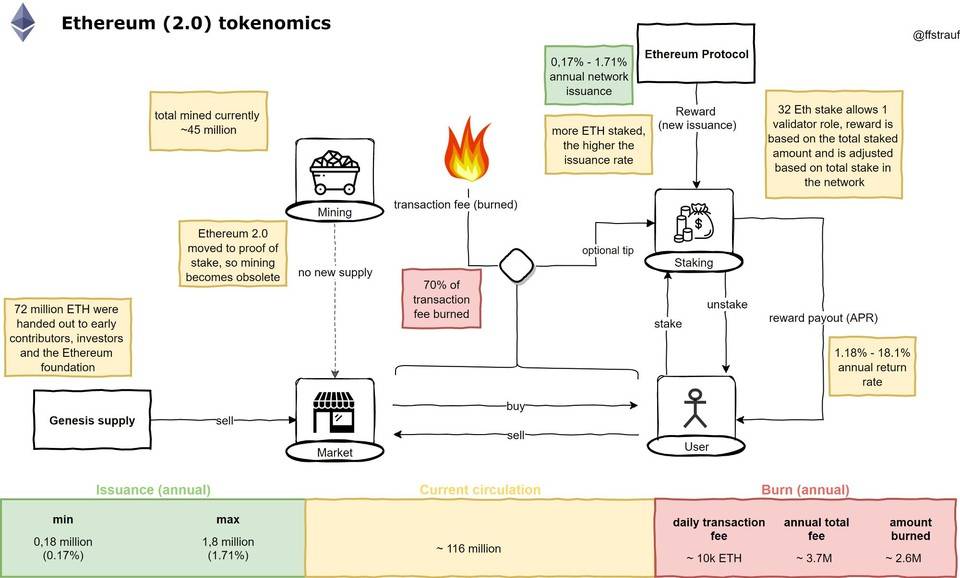

建立在以太坊上的大型應用程序生態系統發展迅速,比網絡本身能夠採用的速度更快。由於底層網絡的可擴展性問題,交易費用很高,處理時間很慢。以太坊團隊一直在努力引入一個新的、更具可擴展性的堆棧。以太坊2.0 信標鏈已經上線,計劃與以太坊1.0 ~2021/2022 合併。讓我們看看2.0 會發生什麼變化。

以太坊2.0 從工作量 證明 共識轉向權益 證明 共識機制。挖礦變得過時了,取而代之的是驗證者將確保網絡的安全。已開采和預開采的供應在合併後保持流通,因此用戶不受影響。

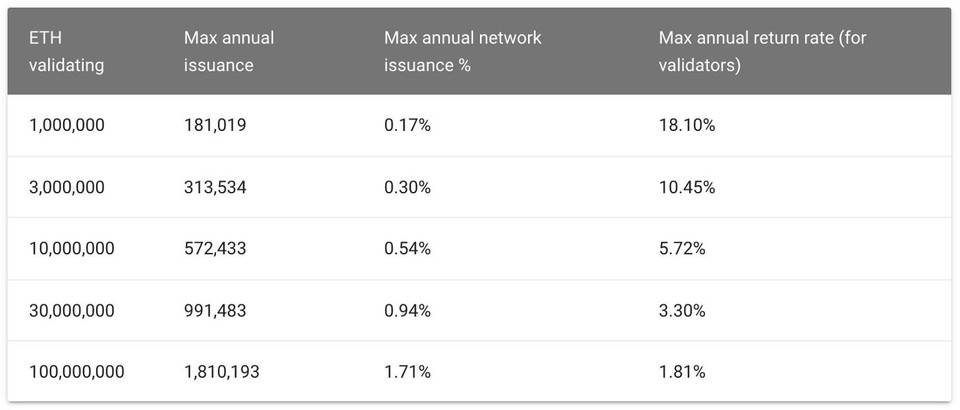

任何願意抵押32 ETH 的人 都可以成為驗證者, 或者當抵押也成倍增加時,可以擔任多個驗證者角色。驗證者將獲得年度回報(APR)的獎勵。這筆支出是以太坊2.0 中新網絡發行的唯一來源。質押 的ETH 越多,質押者的年回報率越低,發行的新ETH 就越多。目前 有約600 萬個ETH 質押,如果以太坊2.0 今天上線,則潛在發行量在30 萬到60 萬之間。 APR收益 率為6.3%(詳見 表格)。

由於以太坊2.0 的信標鏈已經啟動,今天可以進行質押。然而,這些資金將被 鎖定,直到 版本1 和2的正式合併。超過600 萬個ETH 已經被質押,因此已從當前的流通中推出,這是一個潛在的供應衝擊。

Staking 伴隨 著職責:存儲數據、處理交易和添加新塊。如果你未能驗證、離線或惡意操作,你可能會 受到處罰,可能會蠶食你的利潤。

EIP-1559 引入的費用燃燒將繼續,並可能導致輕微的通貨膨脹甚至通貨緊縮,具體取決於交易量。

結束語

Tokenomics 是每個加密貨幣項目(區塊鍊或Dapp)的核心。糟糕的代幣經濟學設計可能會導致採用率低、錯誤激勵或最終導致整個項目的失敗。因此,了解代幣如何在協議或區塊鏈中流動很重要,並且應該成為任何項目評估或研究的一部分。

比特幣和以太坊已經存在了相當長的時間,這可以歸功於激勵結構,促使用戶加入網絡和礦工驗證交易。了解比特幣的人將會看到它的巨大價值,因為它是如此簡單、優雅並且總供應量有限。比特幣的代幣經濟學創造了由網絡(通過代幣激勵)強制執行的數字稀缺性。

另一方面,以太坊已經引入了智能合約,允許執行去中心化的代碼。執行的成本是gas,並以ETH 支付給礦工/ 驗證者,使代幣ETH 具有實用性。擁有ETH 的人可以用它來支付Uniswap、AAVE 或Maker 等應用中的執行一段代碼的費用。

加密貨幣是一項巨大的實驗,而代幣經濟學是該實驗的重要組成部分。協議和區塊鏈使用代幣組學進行實驗,這種通過反複試驗進行的快速實驗是發展系統及其代幣組學模型的好方法,最終創造出更好的系統。