DeFi由Compound的流動性挖礦而興起,在經歷了今年NFT、GameFi等的衝擊之後,DeFi依然是當前區塊鏈上應用最廣的方向。在2021年,DeFi也交出了不錯的成績單,這一年裡主要穩定幣的市值增長了471%,今年11月DEX交易量同比增長613%,借貸領域出現了更多滿足無抵押借貸、固定利率借貸的項目,協議控制價值逐漸興起,多鏈的擴張使DeFi在將近60條鏈上得到應用......

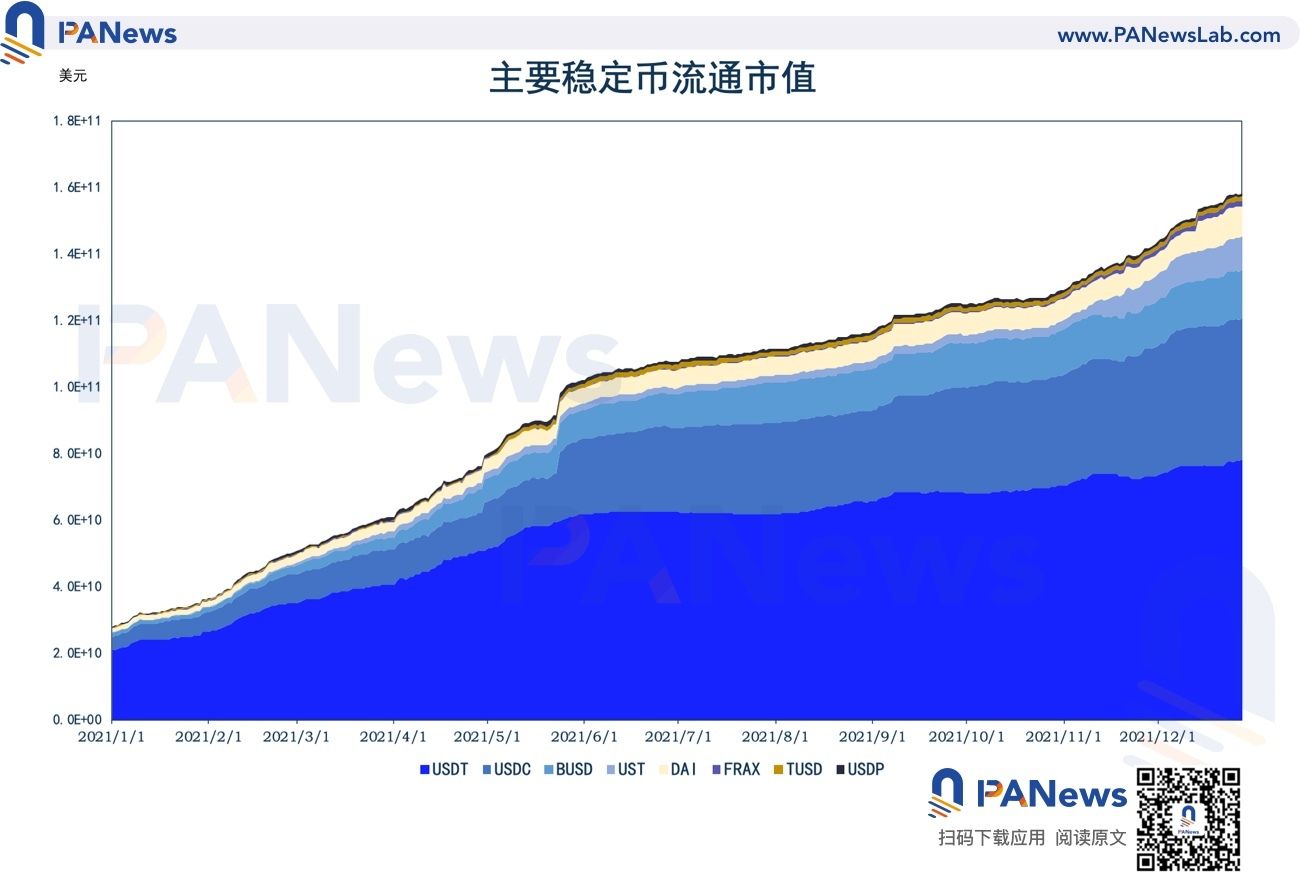

穩定幣增長471%,去中心化穩定幣“一哥”DAI被UST赶超

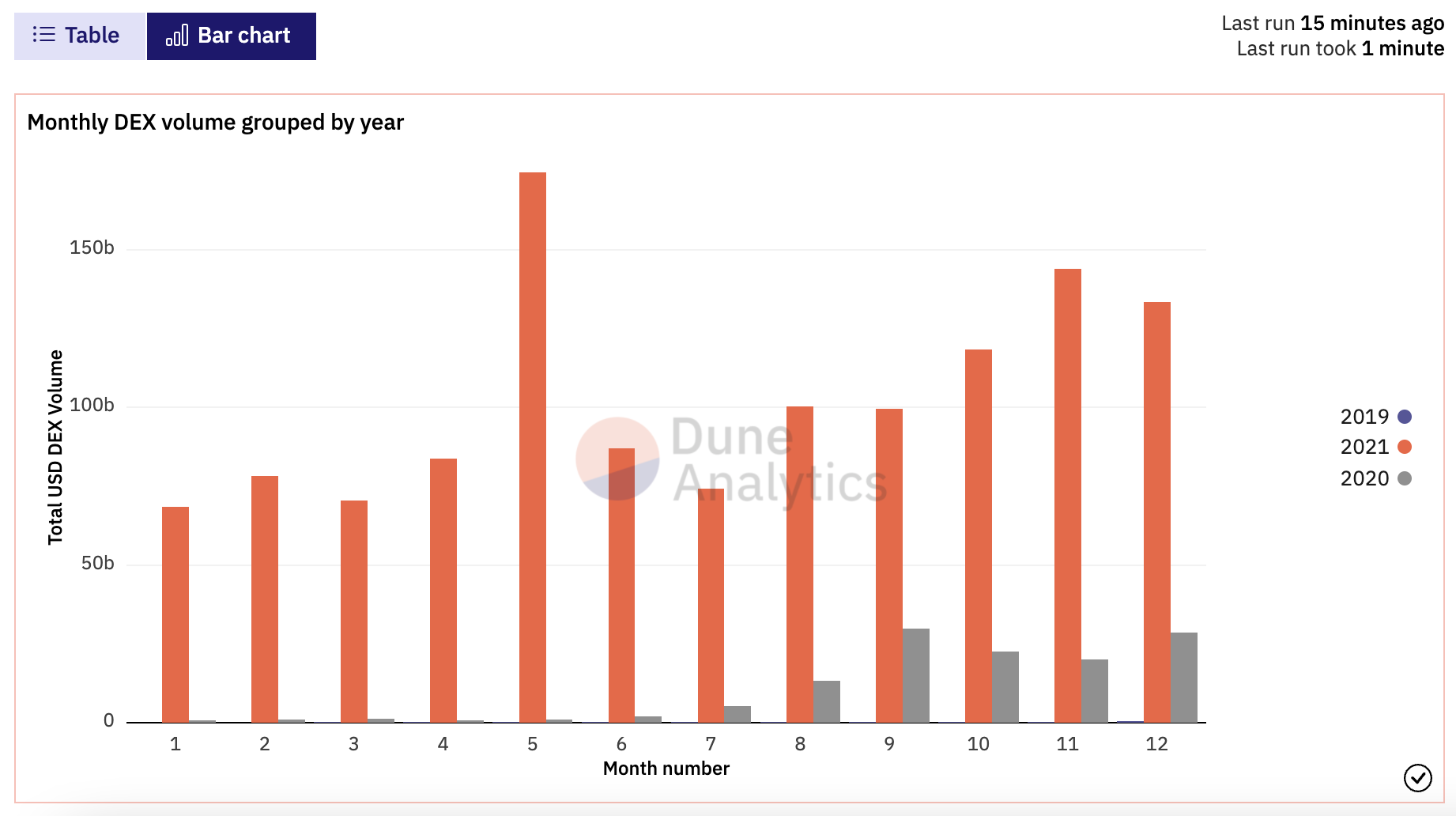

截至2021年12月29日,主要穩定幣的流通市值分別為USDT 782億美元、USDC 421億美元、BUSD 146億美元、UST 101億美元、DAI 93億美元、FRAX 17億美元、TUSD 13億美元、USDP 9億美元,共計1582億美元,過去一年整體增長471%。

來源:CoinMarketCap

相比一年前,BUSD、UST和FRAX的市值在這一年裡均取得了十倍以上的增長,增幅分別為1386%、5441%和6300%;其餘穩定幣的市值,USDT增長273%, USDC增長979%,DAI增長694%,TUSD增長366%,USDP增長287%。

來源:CoinMarketCap

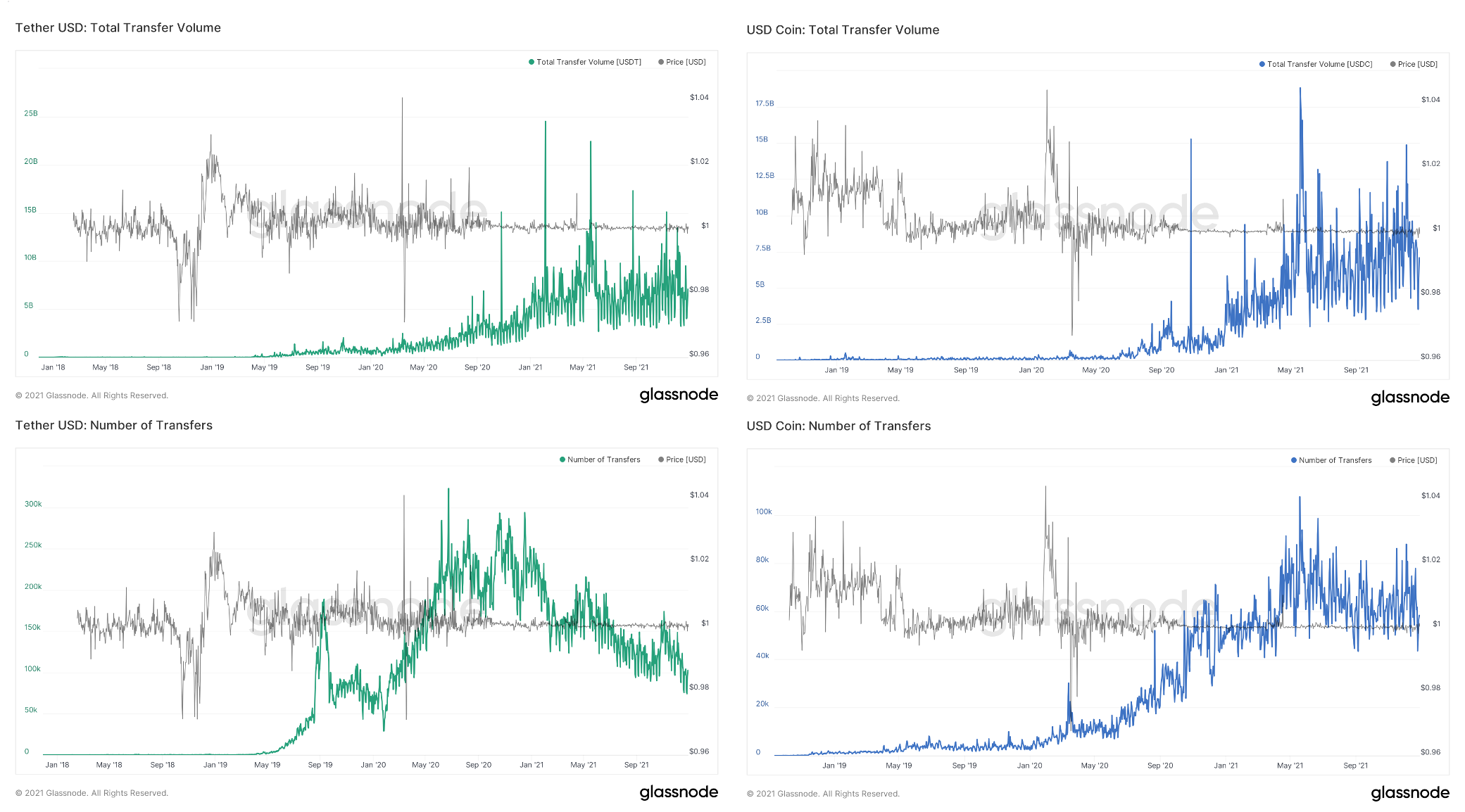

中心化穩定幣中,USDT迎來了競爭者USDC,USDT在交易所的支持上仍然有不可替代的優勢,USDC則被集成到了更多的DeFi協議中。從鏈上轉賬量上看,整個2021年,USDT平均每天轉賬67.3億,USDC平均每天轉賬60.7億,兩者已相差不大。

從鏈上轉移次數的角度看,在今年USDC開始大量增發後,USDT的每天轉移次數有超過50%以上的下降。而USDC的每日轉賬次數增長持續到了5月中旬,此後在5-8月間僅有小幅下降,之後保持穩定。

來源:Glassnode

可見,USDC已經嚴重威脅到USDT的地位,並保持了較高的增長速度,在這一年裡已經大幅拉近了和USDT的差距。若USDT在資產透明度和合規上不能做出改變,未來一年可能會被USDC所超越。

去中心化穩定幣間的競爭也同樣非常激烈,老牌去中心化穩定幣DAI的壟斷地位被打破。 Terra中UST的流通量已經超過幣DAI,去年年底上線的FRAX流通量已達到17億,據Abracadabra.money官網顯示,其穩定幣MIM的市值也已超過30億美元。

DEX交易量增長613%,創新產品集中於以太坊生態

從最開始出現的AMM DEX,到Curve等專為同類資產交易設計的DEX、自動平衡的資產管理器Balancer、採用PMM算法的DODO,DEX中的主要創新都集中在以太坊上,其它鏈依然是以Fork為主。

下圖按月份展示了DEX的交易量。從圖中可以看出,在2019年,DEX的交易量幾乎可以忽略不計,在圖中很難明顯看到;2020年6月開始表現出明顯的增長,增長趨勢一直持續到了現在。由於今年12月還未完全過去,以今年11月的DEX交易量為例,當月總成交量約1440億美元,去年同期只有202億美元,同比增長613%。

來源:Dune Analytics

三大借貸協議TVL增加625%,無抵押借貸興起

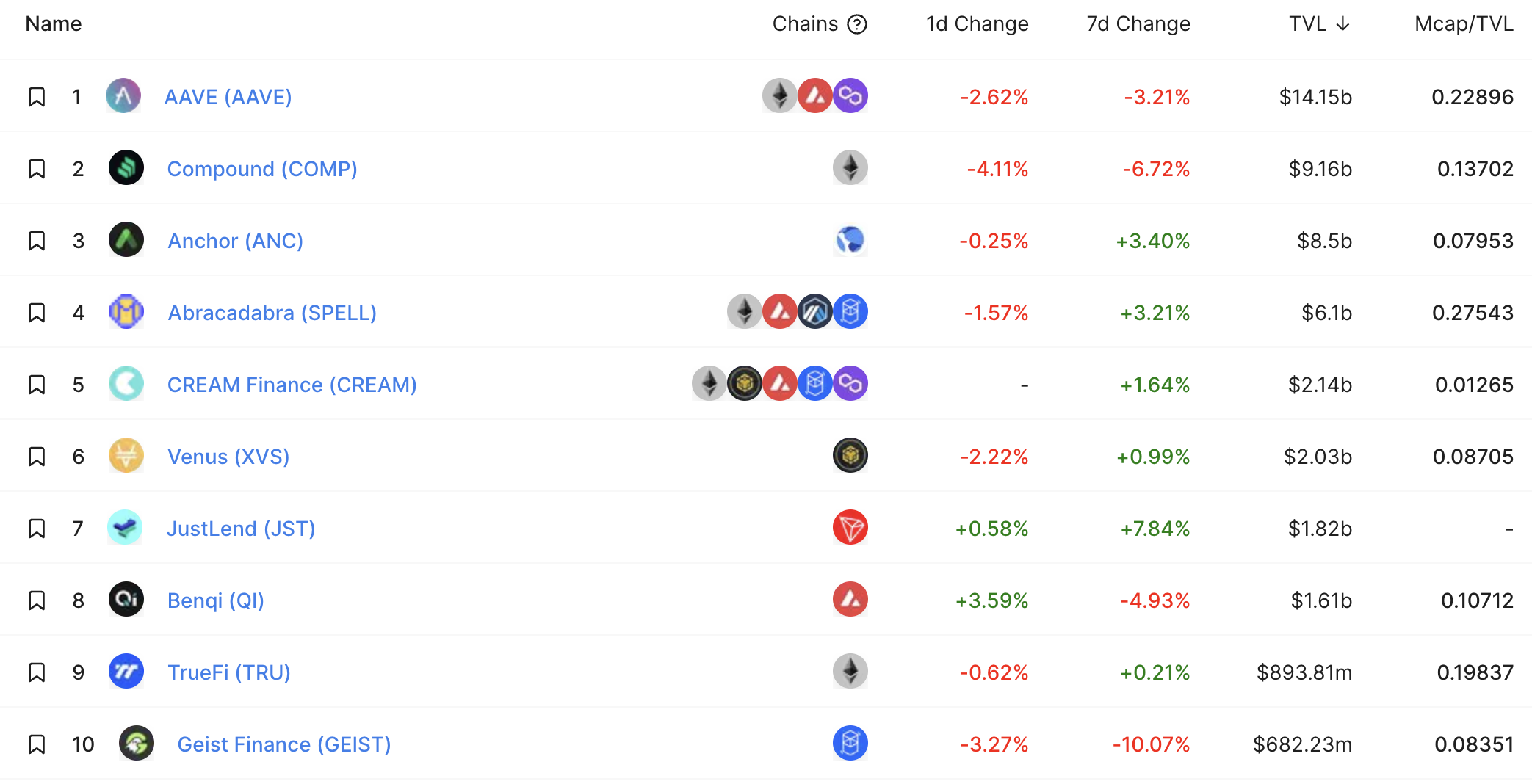

借貸是DeFi中除交易之外需求最大的一類協議,根據Defi Llama數據顯示,Aave、Maker、Compound仍是前3大的借貸協議,它們的TVL總計共387億美元,與去年同期相比增長了625%。

Aave因為多鏈優勢,TVL共計141億美元,超越其它項目。 TVL前五的項目中,除Terra上的Anchor之外,均主要建立在以太坊上,而Anchor 85億美元的TVL遠超除以太坊之外的其它藉貸協議。

來源:DeFi Llama

當前DeFi中藉貸協議仍然是以超額抵押類型為主,但今年也出現了一些能夠提高資金利用率或滿足其它需求的借貸協議,如無抵押借貸中的Clearpool、Maple、TrueFi等,固定利率借貸領域的Notional,未來圍繞這些方向可能還會有更多的創新。

相關閱讀:《DeFi與現實的融合,Maple、TrueFi、Goldfinch如何實現非足額抵押借貸》

DeFi 2.0誕生

“DeFi 2.0”的術語由Alchemix Finance的開發者Scoopy Trooples所創造。 Scoopy在推文中強調,已經有一些基於第一代DeFi協議(MakerDAO、Uniswap、Compound、Yearn等)創建的第二代DeFi協議,並列舉了Olympus DAO、Alchemix Finance、Tokemak等,這一言論也引來了很多關於DeFi 2.0的爭議。此後,Frax創始人Sam Kazemian將DeFi 2.0歸納為“一類協議或設計,它們能為資產負債表上持有的資產帶來更高的資金效率,並通過代幣持有者來部署流動性、穩定幣、資產和激勵措施”。

“協議控制價值”(PCV)是經常與DeFi 2.0同時出現的一個詞,協議通過自己控制的資產來提供流動性等,這一類協議自然也就屬於DeFi 2.0。首先提出PCV的Fei Protocol在啟動階段就募集了63.9萬ETH,鑄造了約13億穩定幣FEI。然而含著金鑰匙出生的Fei Protocol在上線後就因為bug暫停了銷毀和獎勵機制,使FEI的價格長期低於1美元。現在,升級後的機制相比原來的燒傷機制更有利於將FEI的價格維持在1美元。當前Fei Protocol的PCV約9.5億美元,且已持有超過2億美元的DAI、LUSD等穩定幣,屬於用戶的FEI只有4.3億美元,降低了FEI的風險。

Fei Protocol已開始應用所控制的資產,如與Ondo Finance合作,為項目方提供按需使用的流動性;購買DPI(Index Coop發行的DeFi指數,包含一籃子DeFi資產),促進PCV的多樣性並幫助推動FEI的採用等。

OlympusDAO則推出了使用債券來獲取“協議擁有的流動性”的模式,協議控制的流動性是協議控制價值的一個子集。 OlympusDAO以折扣價發行一定時候後解鎖的OHM,以永久性地換取用戶的OHM-DAI、OHM-WETH等流動性代幣。當前階段,協議控制著99.99%的OHM-DAI流動性。 OlympusDAO推出的Olympus Pro可以幫助項目方向用戶提供債券服務,Olympus從中收取一定的費用,實現雙贏,採用Olympus Pro的項目已經達到20個,包括Alchemix、BarnBridge、Frax、Gro Protocol、Angle Protocol等。

Tokemak則是一個專為流動性供應而設計的協議,旨在充當去中心化的做市商。早期,Tokemak向用戶租賃流動性資產,以原生代幣TOKE獎勵用戶,協議收取交易的手續費,並承擔無常損失。當Tokemak自身積累的流動性足夠多,協議稱之為“奇點”來臨時,Tokemak將不再依賴於支付TOKE代幣換取臨時的流動性,而僅僅依靠協議控制的流動性就能滿足交易者的需求。

以上這些依靠PCV的項目均圍繞“交易中的流動性”進行改善,幫助更多項目獲得廉價的流動性,而PCV的用處不僅如此,還有很多地方有待於探索。

相關閱讀:《深度解析DeFi創新樣板:從借貸、交易到流動性供應方式和二階協議》

本月完成拍賣的Silo是以太坊上的一個非託管的借貸協議,與Compound、Aave這樣會嚴格篩選資產的項目不同,Silo理論上可以支持所有資產的借貸,而無需將資產列入白名單。要控制長尾資產借貸的風險,Silo採用了隔離的貨幣市場,任意資產都可以和橋接資產(ETH)組成一個“筒倉”(Silo),筒倉之間通過橋接資產連接。這樣就可以防止當前採用共享池的借貸協議所遭受的風險,如Venus因XVS價格操縱導致的清算,Cream Finance遭到的閃電貸攻擊等;也不用對支持的資產進行篩選,任何人都可以通過提交交易來創建借貸市場。

還有很多對協議控制價值不太成功的探索,如Boba Network上的OolongSwap,在用戶的每筆交易中都會將一部分費用轉化為協議控制的流動性,協議對流動性提供者進行代幣獎勵。由DEX自身來控制流動性相比於其它項目有一定優勢,可以防止被其它DEX(如SushiSwap)收稅。但是由於OolongSwap的合約較為複雜,即使建立在以太坊Layer 2上,交易的費用也不低,當前的流動性只有1.2億美元,總市值也只有1.2億美元。

Harmony上的WagmiDAO則進行了更為大膽的嘗試,它結合了Olympus的債券、部分算法穩定幣、擁有協議控制流動性的DEX。債券功能和高額質押收益率同Olympus一樣吸引用戶買幣質押,部分算法穩定幣FAM和Frax一樣在鑄造時會被動買入治理代幣GMI,協議控制的流動性又可以為協議帶來長期價值。但是由於前期穩定幣FAM並不能錨定1美元導致很多人失去信心,將大量GMI用於激勵DEX的流動性,雖然促進了FAM的使用,但又使很多用戶挖提賣,導致GMI走向歸零。

PCV概念的興起讓這類DeFi協議擁有了屬於協議自身的“淨資產”,協議可以依靠這些屬於自己的資產來為項目賺取利潤。投資者對項目的判斷也能更加準確,不向TVL一樣容易變動,或許有一天“市淨率”這樣的指標能夠成為更多項目的估值評判標準。

多鏈DeFi勢不可擋,已被部署至60條鏈

2021年是多鏈生態快速發展的一年,截至12月30日,DeFi Llama收錄的智能合約平台已經達到了60個,且還有很多EVM鏈即將上線。公鍊或Layer 2與DeFi存在相互促進的作用,如近期推出的以太坊二層Metis和其上的DEX Netswap。 Netswap的推出為Metis提供了更好的鏈上應用數據,導致METIS價格上漲,這反過來又為Netswap提供了更多的底層資產。

在這一年裡,DeFi項目中總鎖倉量前十的智能合約平台的TVL由187億美元升至2435億美元,增長1256%。其中,以太坊上的TVL由181億美元升至1523億美元,增長741%。

來源:DeFi Llama

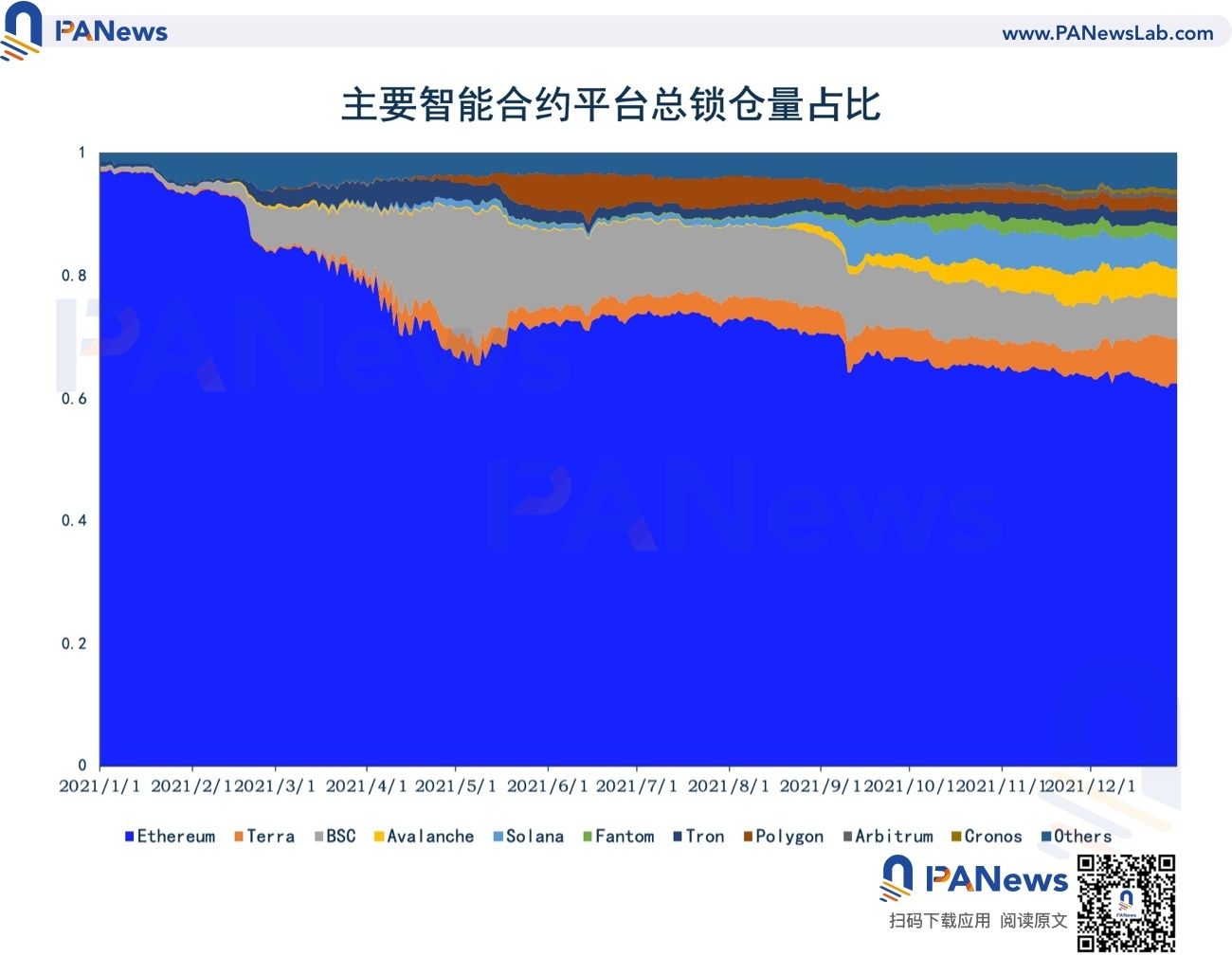

即使以太坊的鎖倉量在上升,在整體的鎖倉量中,以太坊的佔比呈下降趨勢,由96.9%降至現在的62.5%。 BSC的鎖倉量佔比從年初一直上升到5月份,此後開始下降;Polygon也表現出類似的趨勢,但生態爆發的時間晚於BSC。而Terra、Avalanche、Fantom幾乎都是從下半年開始爆發,並且都已經取得了不錯的市場份額。

來源:DeFi Llama

從年初時候的以太坊一家獨大,到現在多了Terra、BSC、Avalanche、Solana、Fantom等競爭者,多鍊格局發生著快速變化。越來越多的公鏈與Layer 2正在加入競爭,以太坊仍然是資產與跨鏈的樞紐,未來可能還有很多公鏈能夠快速佔領市場份額,也有一些公鏈會被淡忘。

與此同時,某些特定智能合約平台上的DeFi協議會隨著平台整體數據的下降而衰退,如BSC上的PancakeSwap。而一些能夠把握住多鏈機會的項目則可能趁機佔領更多的市場,如Curve、Aave等,除以太坊上之外,在Avalanche、Polygon等對應的細分市場中也都保持了自己的領先地位。跨鏈橋中的龍頭Multichain(原Anyswap)也得益於多鏈DeFi的發展,當前已經支持28條鏈上的1246個幣種,鎖定了約50億美元的資產,未來可能還有更多的發展潛力。

DeFi與傳統金融、NFT、遊戲等結合

從比特幣開始的區塊鍊網絡本身就是建立在一套激勵機制上的,為區塊鏈上的活動賦予了激勵措施,就需要提供資產的變現通道,DeFi天然就適合與區塊鏈上的其它活動相結合。如建立在以太坊側鏈Ronin上的Axie Infinity,從遊戲出發,再到鏈上建立交易所、側鏈發幣,未來繼續衍生出借貸等DeFi協議也是情理之中。

DeFi與傳統金融的關係正在從早期的模仿轉向結合,如通過模仿交易所、銀行的交易、借貸功能,打造出了Uniswap、Aave等DeFi協議,交易的對象基本都是區塊鏈上的原生資產,尚不會對傳統金融機構造成衝擊。現在越來越多的DeFi協議開始幫助傳統機構從DeFi中獲取資金,或者說為DeFi用戶提供更多的服務,也有一部分傳統機構在做類似的嘗試。如MakerDAO與Centrifuge合作,發放了首筆基於DeFi的現實世界資產貸款。由於傳統金融市場的市值遠大於DeFi,這一領域可能在未來爆發出龍頭。

由於NFT獨一無二的屬性,不可避免地會使NFT難以形成一個普遍認可的定價,大多數NFT項目在經歷了早期的狂歡之後都因為缺乏流動性而變成毫無作用的圖片。通過DeFi的手段則可以幫助NFT項目獲得流動性和共識度高的定價,如Fractional這樣的NFT碎片化協議。 NFT也能幫助解決DeFi中的某些問題,如拍賣完成後到項目方發幣之間的代幣交易問題。

GameFi將DeFi產品以遊戲的方式呈現,使DeFi規則遊戲化,將游戲衍生品轉化為NFT,用戶的資產成為了遊戲中的裝備或工具。相比於單純的DeFi項目,GameFi能提供更好的互動性、體驗感和沈浸感。與傳統遊戲的“Deposit to Earn”也升級成為“Play to Earn”。現象級GameFi產品Axie Infinity在今年疫情期間達到了200萬日活用戶,幫助菲律賓、委內瑞拉等地居民獲得高於工資的收入。

小結

從穩定幣、DEX交易量等數據看,DeFi的增長依然遠高於同期BTC等資產的漲幅,且依然保持著增長趨勢。

多鏈將DeFi從幾乎只存在於以太坊上,帶到了現在將近60條鏈上,把握住多鏈機會的Multichain、Curve等項目也得到了市場的認可。

DeFi與其它方向相結合的賽道可能在未來迎來爆發,如為傳統資產進入DeFi打造好合規、便捷的通道,DeFi可能還會存在數量級上的增長。