正如標題所說,本文將不會介紹Opyn 所提供的傳統期權產品,而是重點解析由其開發的全新衍生品類別:Squeeth。該產品基於著名投資研究機構Paradigm 於21 年8 月論文中提出的「乘方永續合約」概念進行構建。下文中,我們將使用盡量簡明的語言和常見案例進行分析,所以沒有金融基礎的讀者也不必勸退。

一提起衍生品,人們往往會聯想到投機者用來賭漲跌的高槓桿投機工具。但實際上,衍生品原本是為了幫助用戶更高效地轉移風險(類似於買保險)。因此,本文中我們不會簡單的將Squeeth 視為一個新出現的高槓桿投機手段,而是回歸其本質屬性,看看當用戶在面對自己不想承擔的風險時,Squeeth 可以發揮哪些作用。

Crypto 用戶最常見的應用場景恐怕便是流動性挖礦了。蓬勃發展的加密世界為用戶提供了遠超傳統行業的收益率。然而當用戶參與挖礦活動時,往往會被迫持有一些自己完全不了解也不想持有的Token。在下文的兩個案例中,我們將直觀地解釋Squeeth 是如何幫助投資者轉移雙幣礦池的「無常損失」風險的。

不過由於雙幣池的模型更為複雜,因此讓我們先從一個更加簡單的單幣池案例入手。

如何無風險白嫖單幣神礦的收益?

你突然發現了一個名叫JQK 的項目正在舉辦單幣質押返利活動,年化收益率高達500%。你不知道也完全不想知道這個名叫JQK 的項目到底在做什麼,你只想白嫖他500% 的收益,這時你應該怎麼做? (在理想環境下,不考慮合約漏洞、衍生品價格脫鉤等其他風險)

你拿出1000 美元作為本金參與這項投資。依據活動要求,首先你需要將這1000 美元兌換為JQK 質押進項目合約。而一旦你將1000 美元兌換為你完全不了解的JQK,那麼這1000 美元資產後續的市值,將直接受到JQK 價格波動的影響。

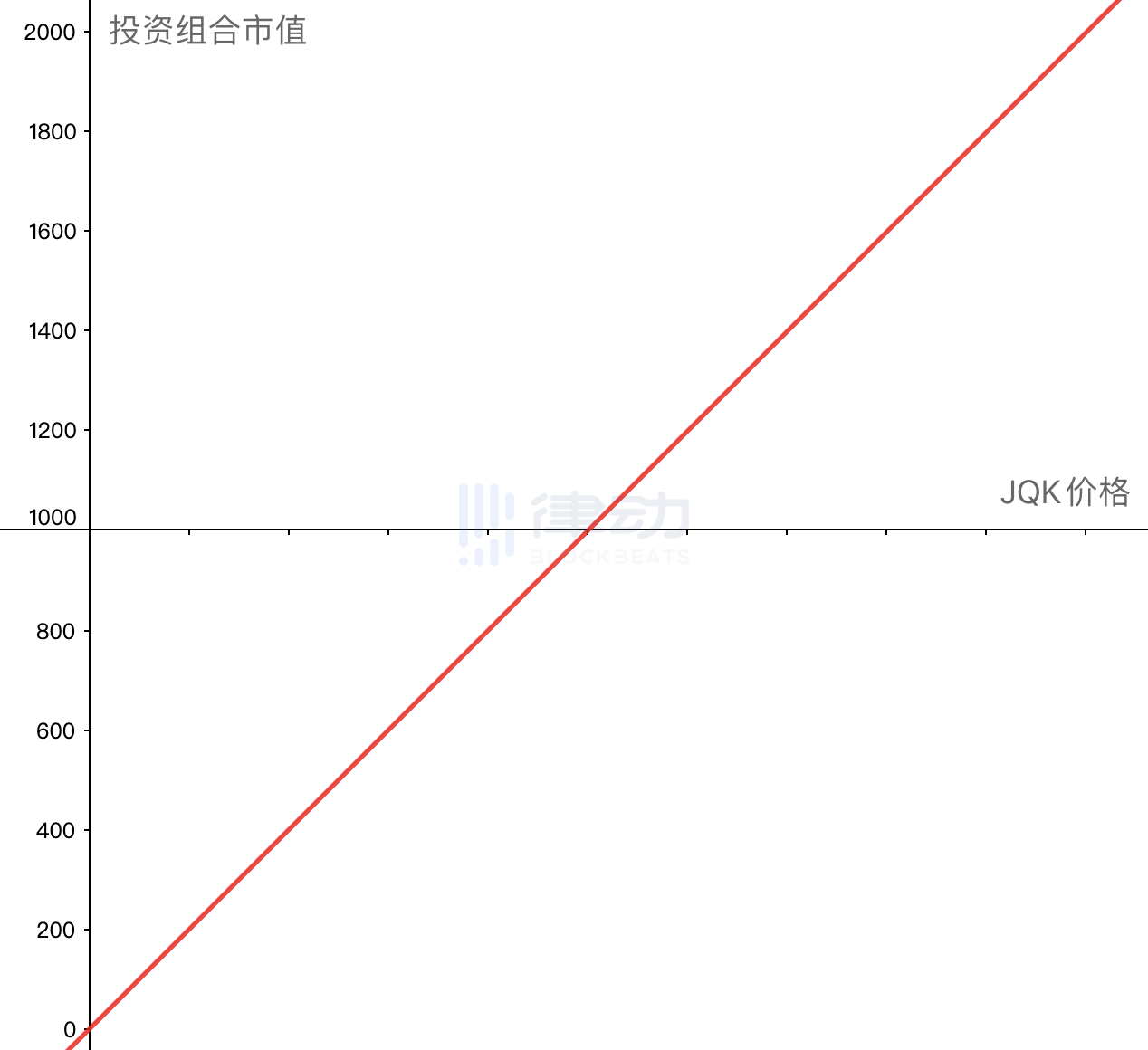

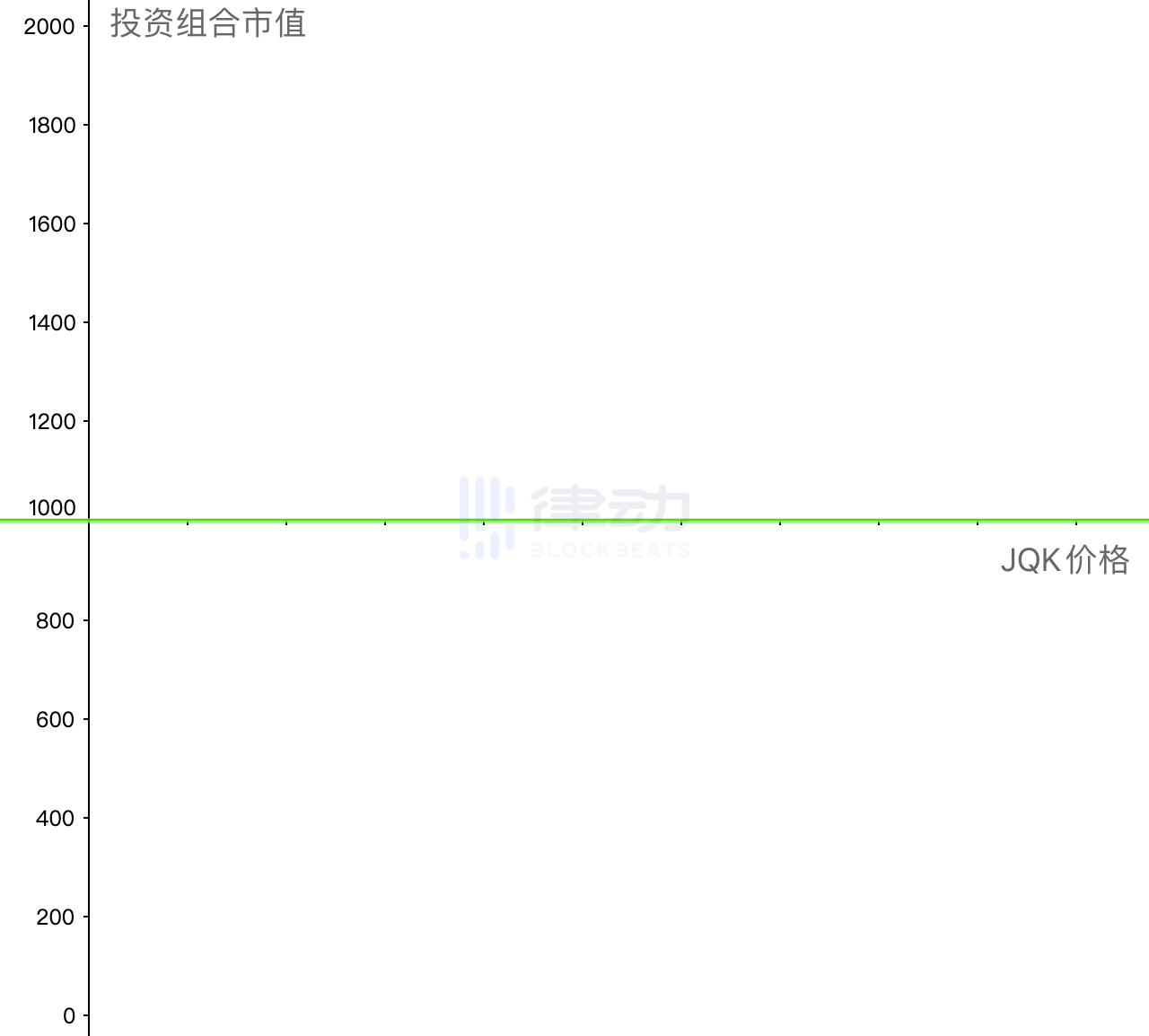

如果把你這時持倉的全部資產的市值作為縱軸,JQK 的價格作為橫軸,我們將得到你投資組合的市值曲線。

由於你只是想享受高達500% 的挖礦收益,既不了解也不想承擔持有JQK 的風險,因此你希望能夠將這部分風險轉移,使得JQK 的漲跌與你不再相關。也就是說,你希望你的投資組合市值曲線變為一條水平直線。

由於你只是想享受高達500% 的挖礦收益,既不了解也不想承擔持有JQK 的風險,因此你希望能夠將這部分風險轉移,使得JQK 的漲跌與你不再相關。也就是說,你希望你的投資組合市值曲線變為一條水平直線。

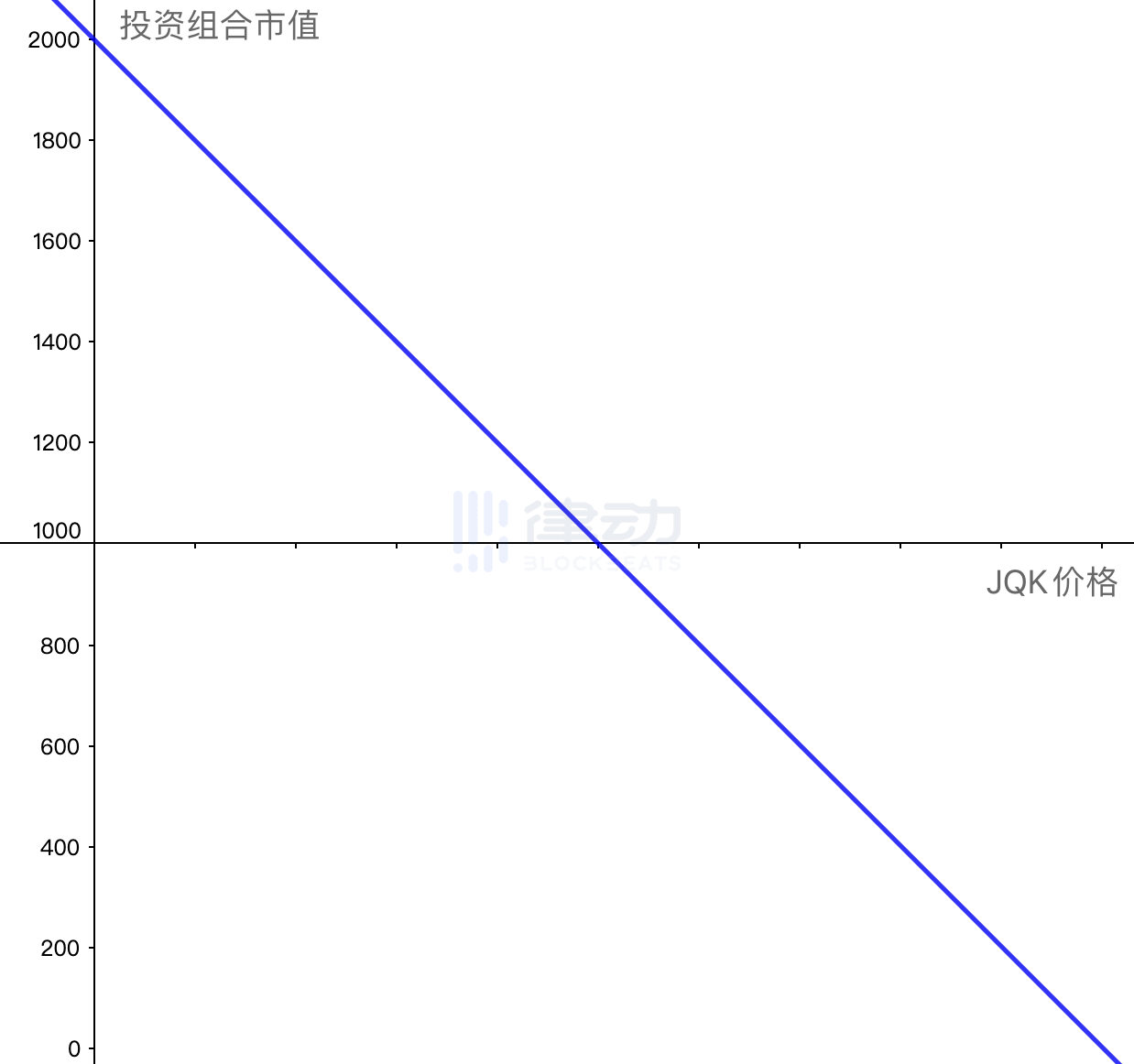

這時,你可以使用JQK 的期貨或永續合約做空同等數量的JQK。購買JQK 空頭頭寸的市值曲線如下:

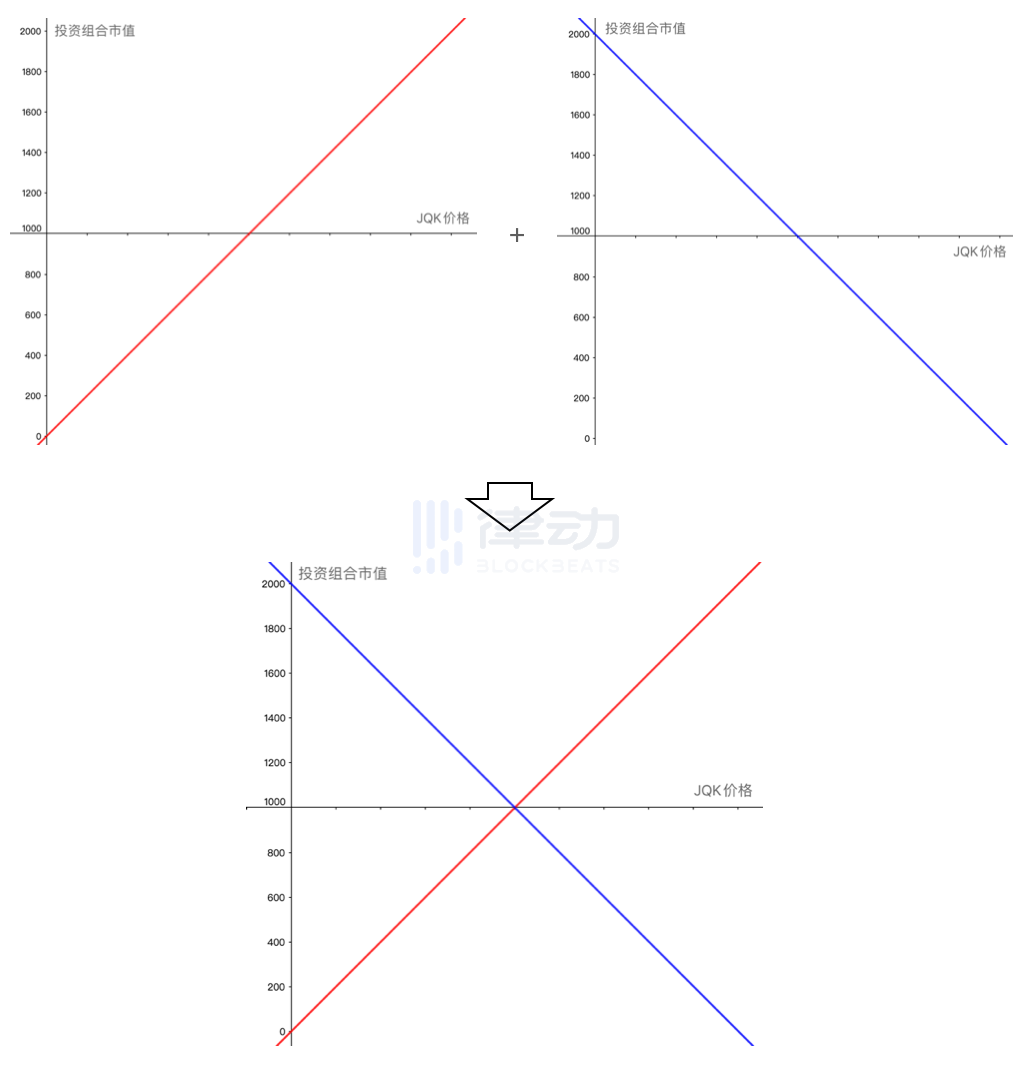

可以看出,圖2 的斜線正好是剛才圖1 的倒影。因此如果將兩者同時加入你的投資組合,那麼兩者結合的最終結果,便是在每一個點將兩者的損益相加。

可以看出,圖2 的斜線正好是剛才圖1 的倒影。因此如果將兩者同時加入你的投資組合,那麼兩者結合的最終結果,便是在每一個點將兩者的損益相加。

由於兩者在每個點的損益大小相等但方向正好相反,因此相加的結果,便是一條水平的直線。這時,你便可以無風險的享受500% 的穩定收益,而不再需要擔心JQK 的價格波動風險了。

由於兩者在每個點的損益大小相等但方向正好相反,因此相加的結果,便是一條水平的直線。這時,你便可以無風險的享受500% 的穩定收益,而不再需要擔心JQK 的價格波動風險了。

剛才這種操作專業的叫法便是套期保值,有時也被稱為對沖,主要用於幫助投資者轉移其不想承擔的風險。在了解了簡單的單幣池風險轉移方式後,我們再來看一下更加複雜的雙幣池。

如何無風險白嫖雙幣礦池的收益?

假設你又發現了一個名叫QKA 的項目,正在某個AMM 交易平台中舉辦雙幣流動性挖礦活動,年化收益率高達500%。你不知道也完全不想知道這個名叫QKA 的項目到底在做什麼,你只想白嫖他500% 的收益,這時你應該怎麼做? (在理想環境下,不考慮合約漏洞、衍生品價格脫鉤等其他風險)

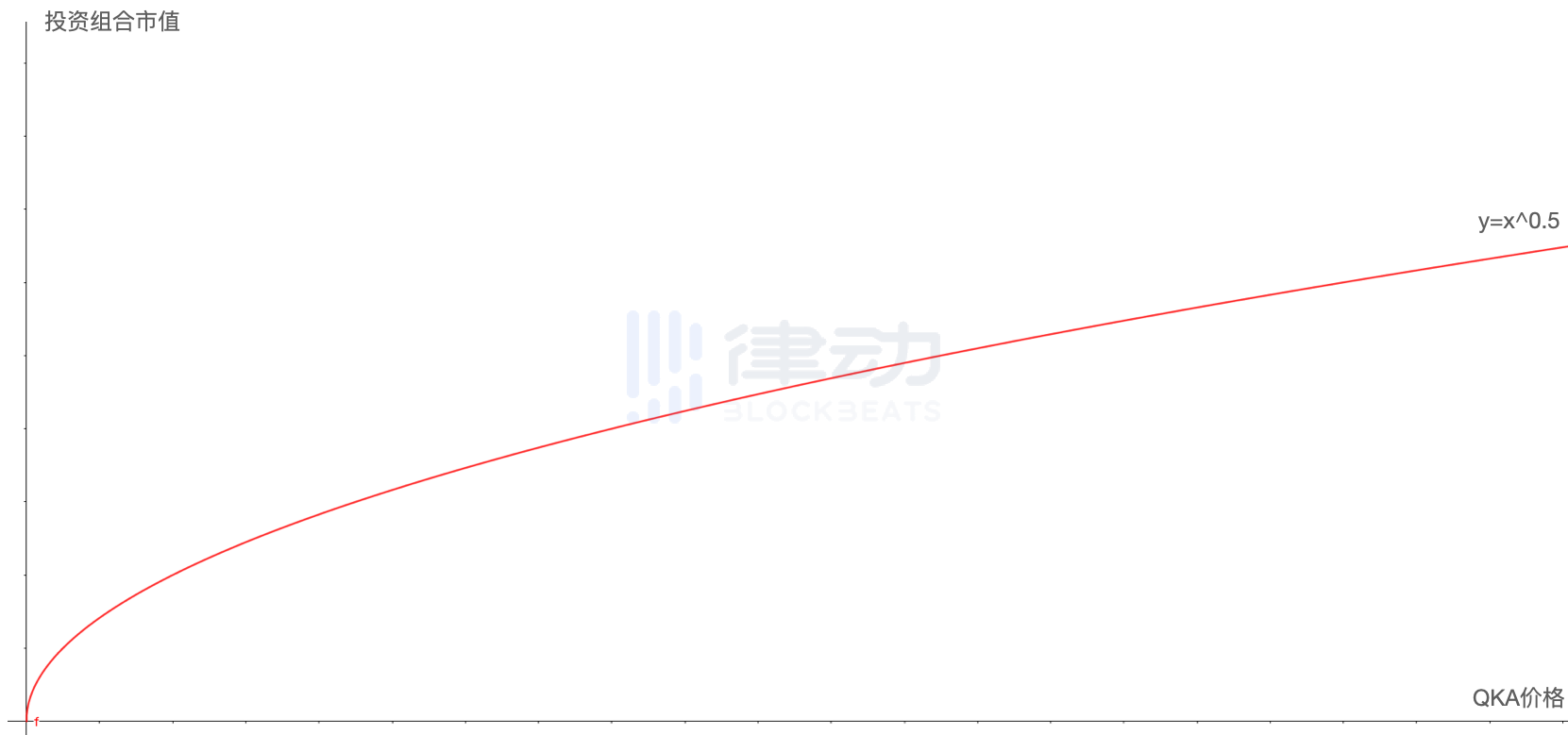

從之前的案例中我們已經學到,想要無風險挖礦,就需要將投資組合的市值曲線調整為水平直線。因此,首先我們需要知道雙幣的LP 頭寸的市值曲線本來是什麼樣子的。

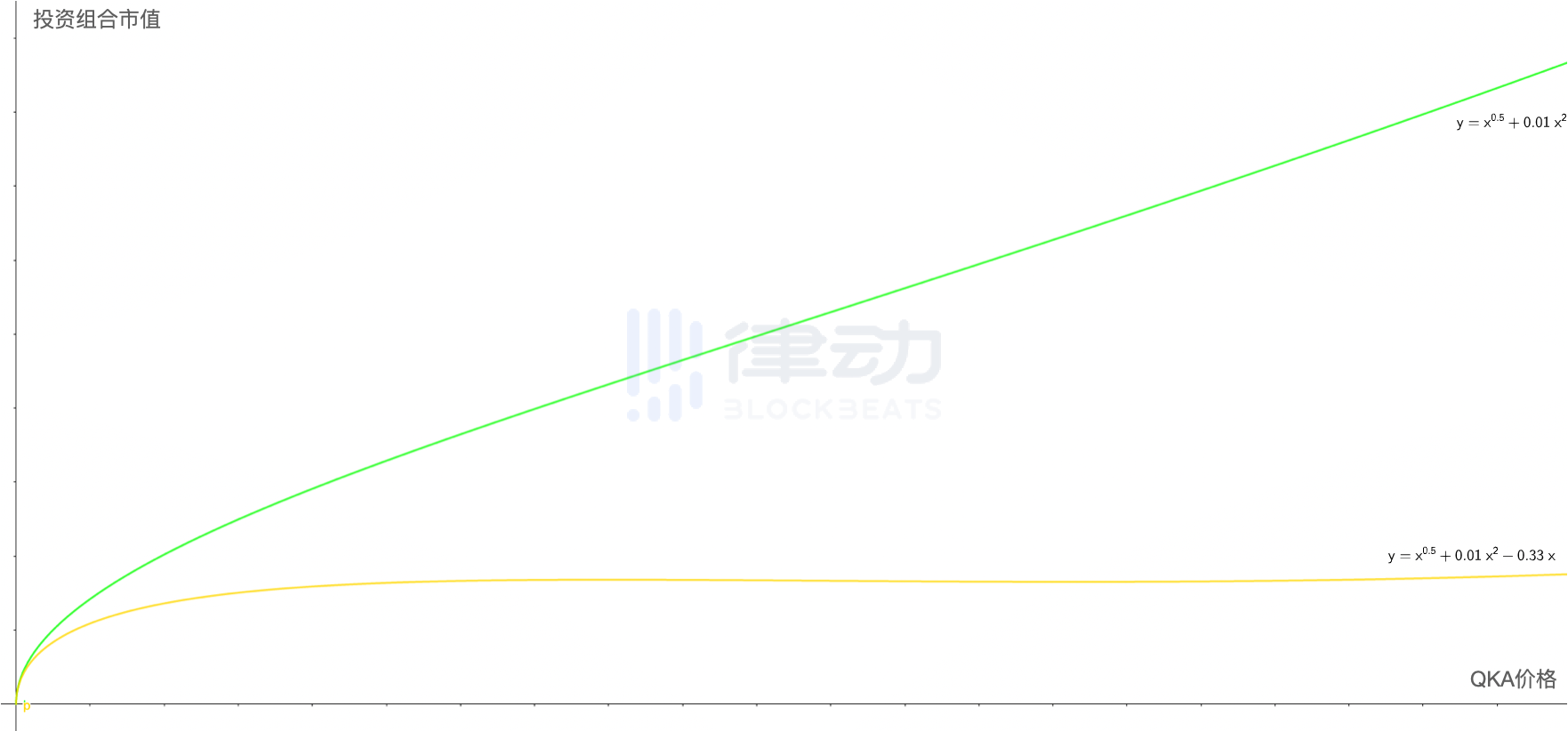

相比較單幣池的圖像,雙幣池的圖像顯然複雜了許多。首先,雙幣池的圖像從直線變為了曲線。因此首先我們要解決的問題,便是將這條變彎的曲線掰直。

相比較單幣池的圖像,雙幣池的圖像顯然複雜了許多。首先,雙幣池的圖像從直線變為了曲線。因此首先我們要解決的問題,便是將這條變彎的曲線掰直。

這時,我們就需要找到一個新的衍生品幫我們完成目標了。對於這個新的衍生品,首先他本身的市值曲線必須也是彎曲的,因為只有這樣才能被用來反向對沖。其次,這條曲線彎曲的方向,必須和雙幣池的彎曲方向相反。

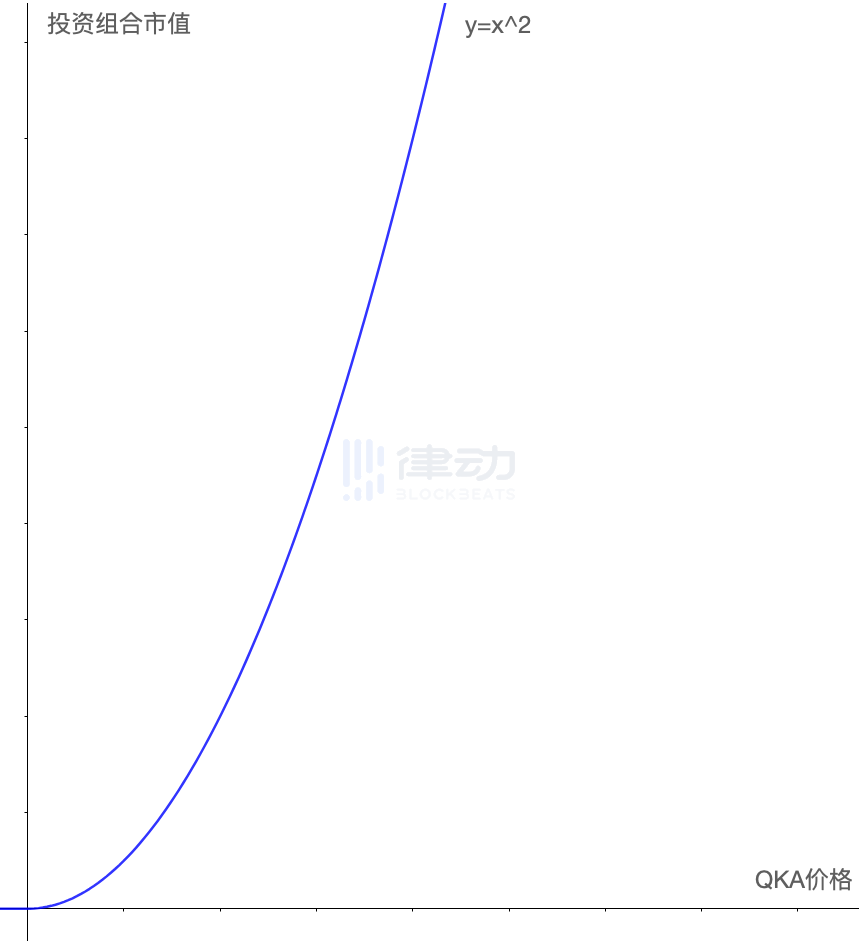

這時,本篇文章的主角Squeeth 終於可以出場了。我們先不解釋Squeeth 到底是什麼,先來看看他的市值曲線。

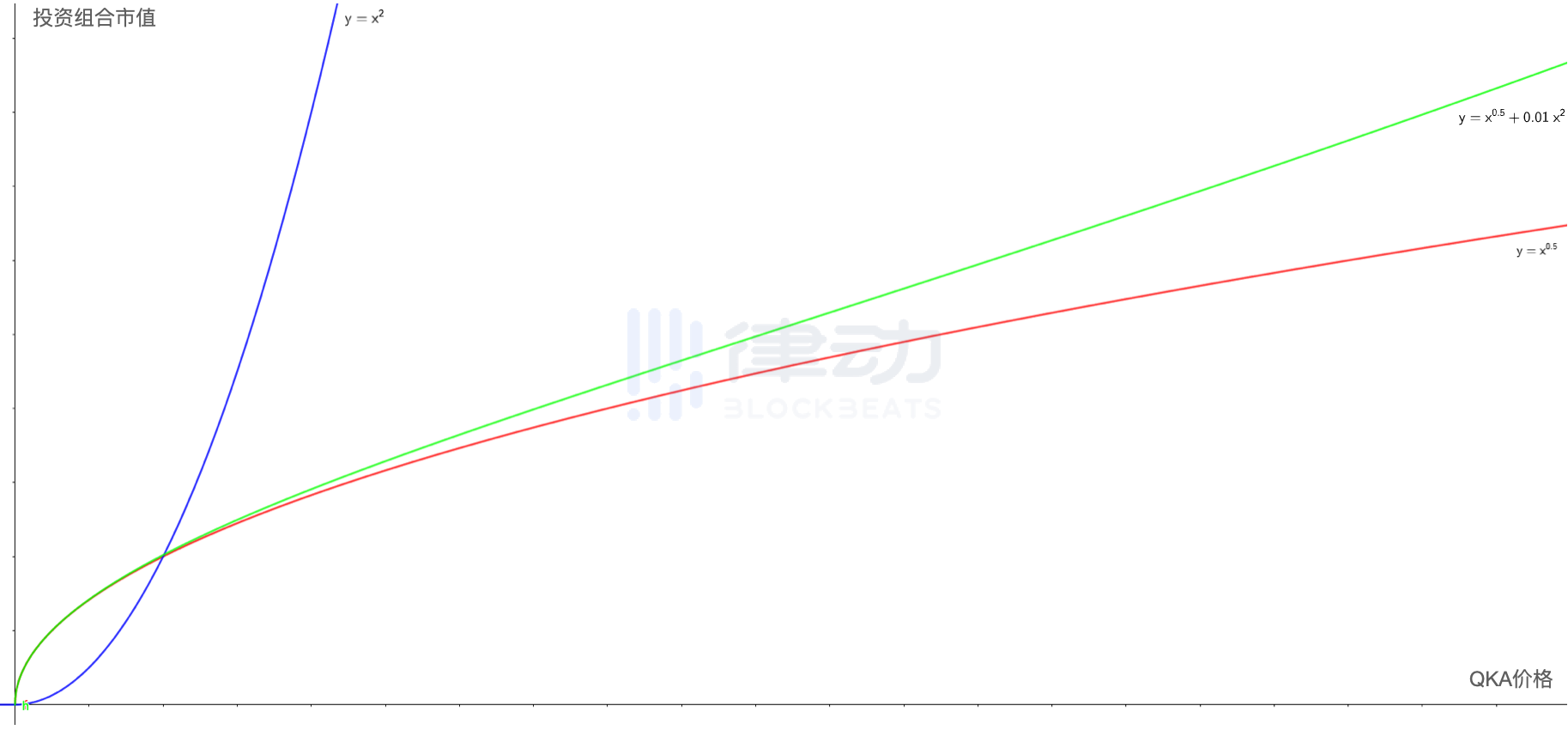

可以看出, Squeeth 的曲線形狀完美的滿足了我們最開始提出的條件。不但本身也是彎曲的曲線,而且和需要對沖的曲線彎曲方向相反。因此,只要我們調整好兩者混合的比例,那麼就有希望將兩者擬合為一條直線。

可以看出, Squeeth 的曲線形狀完美的滿足了我們最開始提出的條件。不但本身也是彎曲的曲線,而且和需要對沖的曲線彎曲方向相反。因此,只要我們調整好兩者混合的比例,那麼就有希望將兩者擬合為一條直線。

經過嘗試,我們將兩條曲線按照1:100 的比例混合,最終擬合的結果便是下圖中綠色的曲線。可以看出,除了在極端值(QKA 價格極小或極大)以外,綠色曲線已經很接近一條直線了。

後續的工作便很簡單了,對於這條還有一定傾斜角度的綠線,只要再按照案例一中的方式,使用永續合約或期貨對其斜率進行微調,那麼便可以達到我們最初的目標。這里以大概3:1 的比例對兩個函數進行混合,我們便能得到圖中黃線表示的新的函數圖像,能夠看出已經非常接近於一條水平直線了。

後續的工作便很簡單了,對於這條還有一定傾斜角度的綠線,只要再按照案例一中的方式,使用永續合約或期貨對其斜率進行微調,那麼便可以達到我們最初的目標。這里以大概3:1 的比例對兩個函數進行混合,我們便能得到圖中黃線表示的新的函數圖像,能夠看出已經非常接近於一條水平直線了。

這時,只要QKA 的價格不歸零,你便又可以開開心心地白嫖這個雙幣池500% 的無風險收益了。 (注:以上所有案例都不是嚴謹的數學證明,只為直觀地展現整個過程背後的主要邏輯)

這時,只要QKA 的價格不歸零,你便又可以開開心心地白嫖這個雙幣池500% 的無風險收益了。 (注:以上所有案例都不是嚴謹的數學證明,只為直觀地展現整個過程背後的主要邏輯)

剛才提到的第二個案例,便是Squeeth 未來最可能的應用場景。這裡我們不再詳細分析Squeeth 背後乘方永續合約的基本原理,只在這裡對其特點進行簡要的概括,想要詳細了解的讀者可以回顧我們早期的一篇解析文章:《如何理解Paradigm 的乘方永續合約》。

1. 乘方永續合約本質上不是期權,其基本產品邏輯更像永續合約;

2. 乘方永續合約與永續合約最主要的區別,便是其目標函數由y=x 變為了y=x^n;

3.Squeeth 是乘方永續合約在n=2 時的特殊形式;

4. 由於乘方永續合約在函數圖像上與期權同樣表現為曲線,因此具有與期權而不是期貨更相似的使用場景,故而也被稱為類期權產品(像期權但又不是期權);

不過自論文發布後,乘方永續合約一直只是個停留在學術論文階段的新穎概念,想要把他變為真正實際可用的產品,依然需要大量複雜的設計開發工作。

乘方永續合約的產品化:Squeeth

自論文發布後至今的近半年時間裡,Opyn 團隊一直在對其具體的產品方案進行更加詳盡的工程設計,過程中自然也面臨了許多棘手的問題。

相比傳統的永續合約產品,Squeeth 的目標函數y=x^2 的價格波動幅度更大,傳統永續合約的保證金交易模式很難直接套用到Squeeth 上。但如果不採用保證金交易,維持永續合約價格錨定的資金費又失去了支付的手段。

以上這些問題如果不能得到有效解決,Squeeth 的產品設想恐怕只能停留在理論階段。因此,Opyn 團隊對其交易模式進行了大膽的創新。

1. 改進保證金交易機制

傳統的永續合約交易平台基本都依賴保證金交易制度,這個機制在給投資者帶來槓桿交易功能的同時,也使得投資者的交易頭寸無法脫離保證金平台而獨立存在。也就是說,投資者在平台中持有的頭寸很難被通證化。這使得這些頭寸只能被限制在一個封閉的空間內,難以享受到加密世界的超額流動性支持。

為了使得Squeeth 的持有者免除繳納保證金,Opyn 直接將產品的多頭持有者的槓桿倍數鎖定到一倍。由於免除了清算風險,因此得以直接將Squeeth 產品的多頭頭寸通證化。 Squeeth 被通證化後的名稱為oSQTH,這個通證完全可以脫離Opyn 平台自由交易。需要使用Squeeth 對沖風險的用戶可以直接通過Uniswap 購買。

但同時,由於Squeeth 空頭頭寸持有者的虧損幅度無下限,因此並不能像多方那樣免除保證金。在鑄造oSQTH 之前,空方需要先向平台質押一定數量的ETH,以保證在極端情況下可以進行清算。

讀到這裡你可能已經發現,Squeeth 產品已經從最初的保證金交易的永續合約類產品,演化為資產鑄造與發行平台了。

2. 變革資金費支付方式

我們知道維持永續合約類產品與目標函數價格錨定的基礎是資金費制度,然而變更為資產鑄造與發行平台後,這個最基本的基礎也不存在了。為了解決這個問題,Opyn 發明了新的錨定機制。這種機制,被稱為實物支付方式(in-kind funding)。

實物支付的思路也很簡單,既然沒錢,那乾脆就用持有的oSQTH 通證代為支付吧。在這種設想下,oSQTH 的持有者在向空方支付後持有的oSQTH 資產變少,同時空方收到oSQTH 後,其贖回ETH 需要歸還給系統的負債也同時減少。

不過既然多空雙方的資產與負債同時同比例減少,能不能索性也不要頻繁支付oSQTH 了,直接調整oSQTH 對ETH 的相對贖回價格?

我們舉一個實際的例子。空方最初質押了一個ETH 用於發行100 單位oSQTH。一個月後,按照市場成交價格計算出的資金費率應為10%,這時系統不再從多方的賬戶內扣除oSQTH,而是直接將空方贖回1ETH 需要歸還繫統的oSQTH 數量從100 調整為90 單位oSQTH。

這樣,空方的負債直接減少了10%,等同於賺取了10% 的利潤。這個調整空方負債歸還比例的參數,便被稱為normalization factor。

這種模式很像Compound 的計息方式,存款人持有的cToken 數量並沒有隨利息的增加而增加。但是系統會不斷調整cToken 與存入資產的兌換比例。當你取回資產時,同樣數量的cToken 可以贖回比存入時更多的原始資產,超額部分便是存款人的利息。

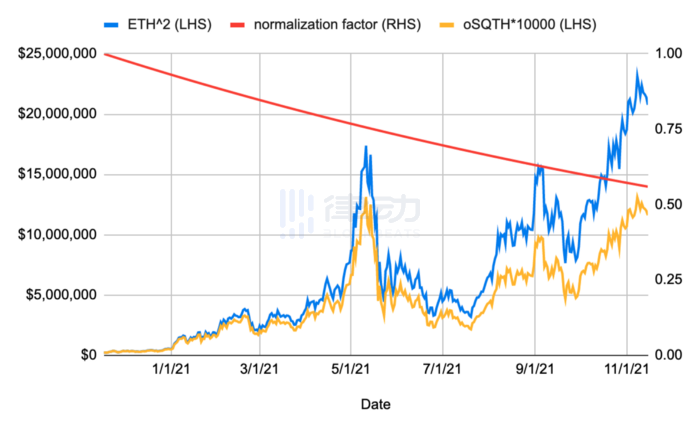

這樣設計最大的好處,是使得資金費的支付不再需要進行頻繁的鏈上交易。但由於所有資金費帶來的影響都直接體現到了oSQTH 通證的價格中,因此長期來看oSQTH 的價格相對於其所跟踪的ETH^2 也必將出現偏離。

正如上圖所顯示的,黃色oSQTH 的價格將逐漸低於ETH^2 的目標價格,這部分差異便是多方累計支付的資金成本。其偏離程度隨著紅線所代表的normalization factor 參數的價格降低而逐漸拉大。

正如上圖所顯示的,黃色oSQTH 的價格將逐漸低於ETH^2 的目標價格,這部分差異便是多方累計支付的資金成本。其偏離程度隨著紅線所代表的normalization factor 參數的價格降低而逐漸拉大。

Squeeth 的意義與不足

1. 主要意義

Uniswap 與Curve 是目前以太坊生態中兩個最為重要的DEX 項目,其中全功能的Uniswap 相比主要針對穩定幣的Curve 有著更加豐富的應用場景。但我們從兩者的資金鎖倉量上,卻看到了完全相反的現象。很長一段時間內,Curve 的鎖倉資金總量都遠遠大於Uniswap。

這其中一個不可忽視的因素是,Curve 的資金池不論穩定幣還是非穩定幣,其內部都自帶無常損失管理機制,這使得Curve 的LP 們完全可以將其當作被動管理基金購買,並不需要隨時關注無常損失問題。

而反觀Uniswap 的LP 們,無論是在V2 還是V3 版本中做市,無常損失都是一個無法被忽視的問題。如果LP 們放任不管,其存入的資金往往在一段時間後反而不如之前。

雖然目前有不少減少Uniswap LP 無常損失的解決方案,但這些項目往往基於主動調倉的機制。直到Squeeth 的出現,被動管理Uniswap LP 無常損失才有了新的方案。未來,或許可以由項目方,基於Squeeth 與常規永續合約等衍生品,構建無風險的Uniswap 資金池。使得Uniswap 的LP 們也可以像在Curve 一樣,獲得被動且無風險的做市手續費收益。

此外,Squeeth 產品還通過底層創新解決了傳統期權類產品最嚴重的缺陷,那就是由於行權價與到期日帶來的流動性割裂問題。如果事實證明Squeeth 真的能夠在多數應用場景下替代掉傳統期權,那麼其對於金融行業發展的意義必將是無可估量的。當然,這個結論依然需要經過真實市場的檢驗。

2. 缺點與不足

嚴格來說, Squeeth 並不能完全對沖所有形狀的曲線。即便是上文中所舉的雙幣池案例,Squeeth 也無法做到完美對沖,只能做到大致將曲線拉直。理論上,想要完美對沖AMM 資金池的雙幣頭寸風險,需要開發n=0.5 的乘方永續合約產品,不過這個需求恐怕要等Opyn 的下一階段產品開發計劃了。

此外對於普通用戶來說,Squeeth 的使用方式依然顯得過於復雜。因此,希望Opyn 未來不要僅僅推出一個名為oSQTH 的通證,而是能夠針對特定場景,設計一些簡單可用的綜合性解決方案,讓用戶在不需要了解衍生品基本邏輯的情況下,也可以一鍵轉移風險。或許這樣的服務,才是衍生品領域真正能夠破局的殺手級應用。

最後,Opyn 的Squeeth 產品預計將於1 月10 日上線以太坊主網,並於1 季度末登陸以太坊Layer2 平台,屆時用戶可以前去體驗。

文末加餐——期權希臘值

正文中為了更直觀地解釋套期保值的基本原理,我們在案例中使用了過多如傾斜、彎曲等描述性詞彙。但是在實際操作中,我們依然需要定量的參考指標,以便我們計算為了轉移風險而需要購買的衍生品數量。這種定量的參考指標被習慣性的用希臘字母來表示,以下我們便用白話介紹其中最常見的三個希臘值。 (當然以下表述也並不嚴謹,只為讓初學者有個直觀的感受)

1.Delta(傾斜程度)

Delta 用於描述投資組合價格曲線的傾斜程度。傾斜的越嚴重Delta 值就越大,向上傾斜為正,向下為負。因此如果你知道你的投資組合的Delta 值是1,那麼你需要用於對沖的衍生品的Delta 值就應該是-1。

2.Gamma(彎曲程度)

Gamma 主要用於描述你的投資組合價格曲線是不是彎了。對沖時,需要盡量使得對沖後的Gamma 值接近於零(也就是案例2 中將曲線拉成直線)。

3.Vega(隱含波動率)

一款條件完全相同的健康險,賣給80 歲老年人的價格,必然遠遠高於賣給20 歲年輕人的價格。其背後隱含的邏輯是,80 歲老人出現健康問題的概率,必然會遠遠高於20 歲的年輕人。

因此,如果你想準確評估不同年齡段人群的健康風險發生概率,除了收集大量醫療數據進行統計分析外,更取巧的辦法是,直接去市場中觀察同一種健康險保單對不同人群制定的保費價格,保費越高則說明健康問題出現的概率越高。

這種由風險管理產品價格反映出的風險水平,便是該產品的隱含波動率。

如果將上文例子中的健康險保單換成期權產品,那麼便可以通過直接觀察同一期權產品市場價的高低,來間接判斷價格在未來出現波動的概率。只要這是一個開放且自由競爭的有效市場,那麼市場的價格發現職能便會自動反應出大家對未來價格波動率的共識。

而Vega 便是反應期權價格對隱含波動率的敏感程度,因此我們只需要依託一些特定的算法,便可以輕易得出所有人對未來波動程度的預期。

Squeeth 產品與期權一樣,都可以通過價格間接推導出未來價格的隱含波動率。而且其由於流動性的統一,必然使得其價格的博弈更加充分。因此相比於傳統的期權產品,通過Squeeth 求得的隱含波動率或許會更具代表性。